相続税は、「相続開始から10カ月以内」に税務署に申告・納税しなければなりません。

この期限内には、やるべきことがいくつもあり、「役所や金融機関とのやり取り」や「相続人同士の話し合い」など、自分一人がいくら急いでも先に進まない場面が多くあります。

そのような背景もあり、国税庁の調査によると「相続税申告が必要な家庭のうち、85%以上の方が税理士に依頼している」というのが実情です。

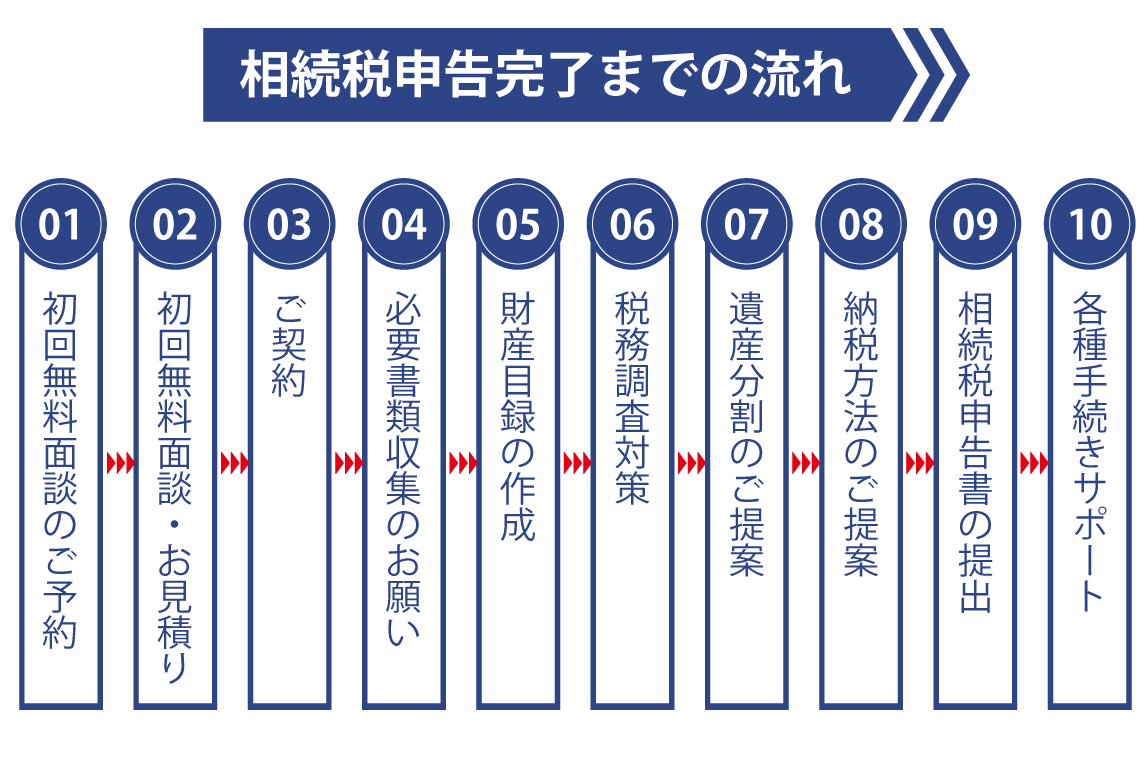

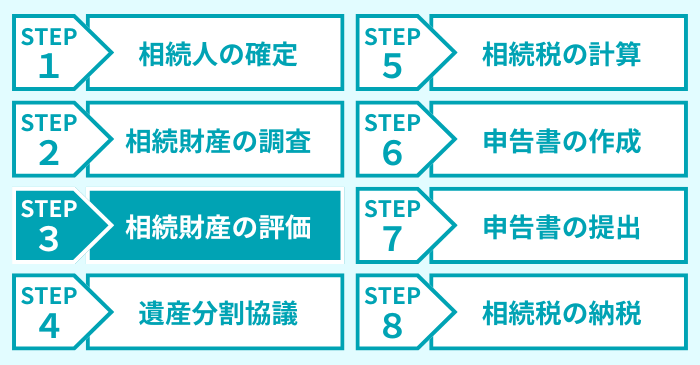

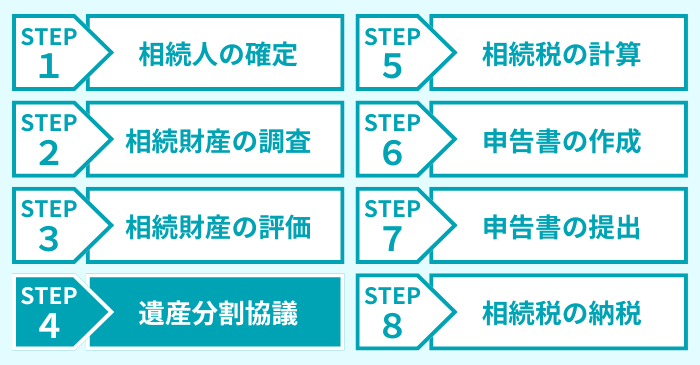

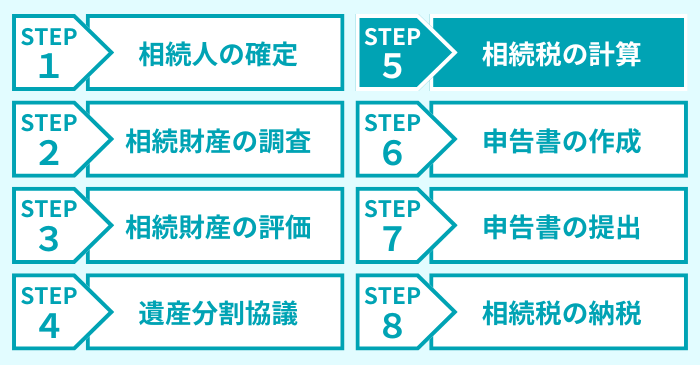

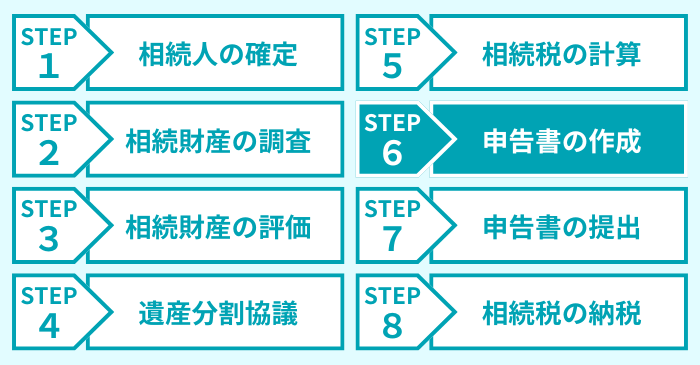

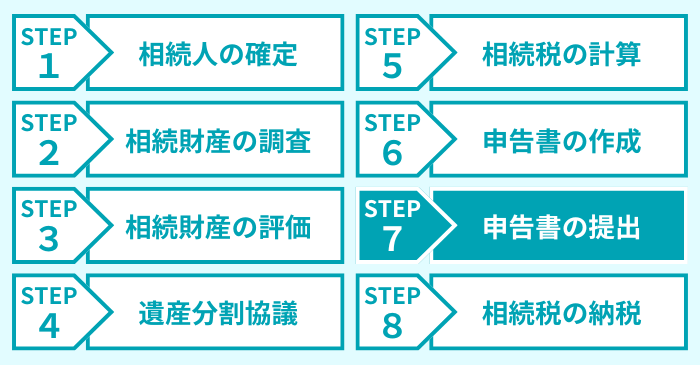

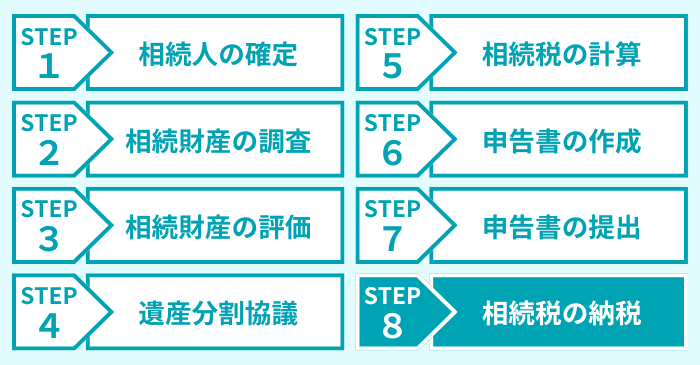

冒頭のフロー図は、相続税申告を税理士に依頼した場合の一般的な工程です。弊社における進め方は「弊社にご依頼いただいた場合の流れ」で紹介していますので、気になる方はそちらをご覧ください。

ここでは、「できるだけ自分の力で手続きを進めたい」とお考えの方にも参考になるよう、相続税申告の全体像を流れに沿ってお伝えします。

税理士への依頼を検討されている方も、まずはこの記事で「手続きのおおまかな流れ」をつかむことから始めてはいかがでしょうか。

相続税申告をする前の確認事項

相続税の申告に入る前に、まずは次の4点を確認しておきましょう。

- そもそも相続税がかかるか?

- 遺言書は残されているか?

- 被相続人に借金はあったか?

- 所得税の準確定申告は必要か?

以下では、それぞれのチェックポイントを詳しく見ていきます。

チェック1:そもそも相続税がかかるか?

相続税の申告は、すべての家庭で必要なわけではありません。

相続税には「基礎控除」という仕組みがあり、課税対象となる財産の合計が基礎控除額以下の場合、申告は不要です。この基礎控除額は、下記の式で計算します。

計算式

相続税の基礎控除額 = 3,000万円 +(600万円 × 法定相続人の数)

法定相続人の数ごとの基礎控除額は、次のとおりです。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

国税庁が公表しているデータによると、亡くなった方のうち、相続税申告が必要な方は、毎年「10%弱」です。

そこでまずは、ご自身のケースで相続税の申告が必要かどうかを判断することから始めましょう。

なお、この段階では「遺産の全体像」を正確に把握できていないことも多いかと思いますので、遺産総額は「概算」で構いません。

なるべく多めに見積もり、タンス預金や家族への生前贈与を含めても、遺産が「2,000万円以下」であれば、申告が必要な可能性は低いと判断できます。

ただし、総額が「3,000万円を超える」と見積もられる場合は、「相続税の申告が必要」なものとして、今後のスケジュールを組むことをおすすめします。

チェック2:遺言書は残されているか?

親族が亡くなられたら、なるべく早い段階で「遺言書」が残されていないか探しましょう。

これは、遺言書の有無によって、その後の手続きの流れが大きく変わるからです。具体的には、遺言書があると、次の2つの工程を簡略化できます。

| 手続き | 概要 |

|---|---|

| 遺産の調査 |

・遺言書には「財産目録」が添付されており、亡くなった方(被相続人)の財産や負債が一覧になっている ・そのため、相続人が手探りでゼロから調査する必要がなくなり、大きく手間を省ける ・ただし、遺言書を書いた後に財産が増減している可能性もあるため、念のための調査は必要 |

| 遺産分割協議 |

・遺言書がある場合、基本的には記載された内容のとおり遺産分割される ・このため、相続人が遺産分割の方法を話し合う「遺産分割協議」の開催が不要になる ・ただし、相続人全員が同意した場合は、遺言書の内容を無視して、相続人の話し合いで分割方法を決められる |

相続手続きの「山場」ともいえる上記の2つを簡略化できれば、相続人の負担は大幅に減り、時間的・精神的な余裕が生まれます。

なお、遺言には次のような種類があり、それぞれ取り扱いが異なります。

| 種類 | 取り扱い |

|---|---|

| 自筆証書遺言 | 未開封のまま管轄の家庭裁判所へ持っていき、「検認」を受けなければならない※1 |

| 公正証書遺言 | 検認手続きは不要のため、すぐに開封して内容を確認して差し支えない |

- ※1

- 「自筆証書遺言書保管制度」を利用していた場合は、家庭裁判所での検認は不要

また、法定相続人には、「遺留分」という「最低限度の遺産の取り分」が法律で保証されています。

見つかった遺言書の内容が、相続人の遺留分を侵害していた場合には「遺留分侵害額請求」をすることで、一定の財産を取り戻せます。

チェック3:被相続人に借金はあったか?

被相続人が抱えていた借金や債務の状況は、なるべく早めに把握しておくべきです。

これは、相続財産が「赤字」になるときに選択肢に入る、「相続放棄」と「限定承認」の手続き期限が、「相続人が自己のために相続開始があったことを知ったときから3カ月」だからです。

| 手続き | 概要 |

|---|---|

| 相続放棄 | 被相続人の財産や債務をすべて放棄し、一切相続しないための手続き |

| 限定承認 | 被相続人から相続する「プラスの財産」の範囲内で、借入金や債務といった「マイナスの財産」を引き継ぐための手続き |

期限内にこれらの手続きをしないと、財産の内容に関わらずすべての財産を引き継ぐ「単純承認」を自動的に選択したことになります。

単純承認をすると、相続財産が赤字の場合には、亡くなった方の借金を引き継いだ人が「自分の財産」から返済しなければなりません。

そのような事態に陥らないためにも、被相続人の借金の状況を早めに把握し、必要な手続きをするようにしてください。

被相続人の借金の状況は、下記の「信用情報機関」に開示請求をすることで把握できます。

借入先の金融機関は、これらの機関のいずれか1つ、または複数の機関に加盟し、借り主の信用情報を登録しています。念のため、3つの機関すべてに開示請求するようにしましょう。

チェック4:所得税の準確定申告は必要か?

所得税の確定申告が必要だった被相続人が、手続きをしないまま亡くなった場合には、相続人が代わりに手続きをしなければなりません。

この手続きを所得税の「準確定申告」といい、期限は「相続開始を知った日の翌日から4カ月以内」です。

被相続人が下記に該当するときは、準確定申告が必要な可能性が高いので、手続き漏れがないようにしましょう。

- 自営業者

- 不動産オーナー

- 2,000万円を超える給与収入があった人

なお、多額の医療費がかかっていた方などは、申告義務はなくても、準確定申告をすることで払いすぎた税金の還付を受けられることがあります。

この還付申告は、「税金を払いすぎた年の翌年1月1日から5年以内」であれば、いつでも手続きが可能です。

相続税の申告の流れ

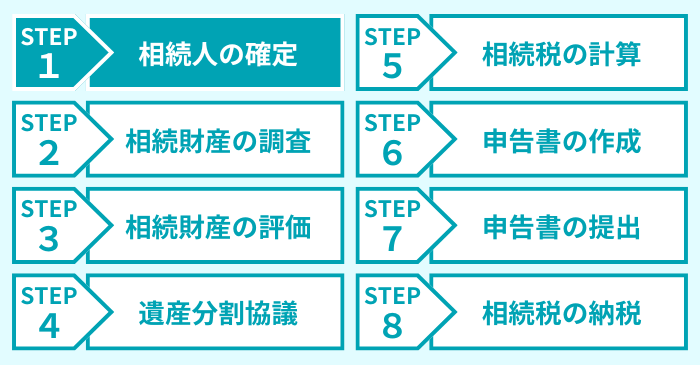

相続税の申告は、次の流れで進めていきます。

- 相続人の確定

- 相続財産の調査

- 相続財産の評価

- 遺産分割協議

- 相続税の計算

- 申告書の作成

- 申告書の提出

- 相続税の納税

それぞれのステップを詳しく見ていきましょう。

ステップ1:相続人の確定

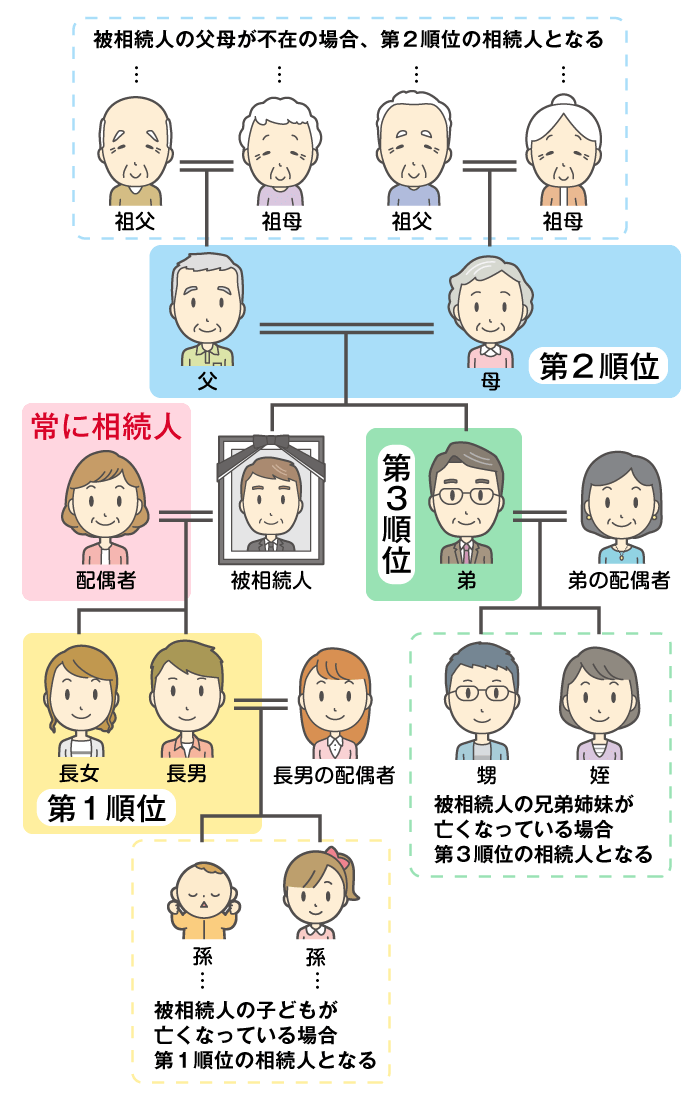

法律で定められた「被相続人の遺産を相続できる人」のことを、「法定相続人」といいます。

遺言書がない場合、基本的には法定相続人が集まり、全員で遺産の分割方法を決めたり、相続手続きを進めたりしていきます。

そこで、まずは「今回の相続では、誰が法定相続人になるのか」を確定させなければなりません。

法定相続人になる人は、親族のなかでも下図のように優先順位が決められています。

- 配偶者は常に相続人になる

- 子どもがいる場合、最優先で相続人になる

- 子どもがいなければ、直系尊属(父母や祖父母など)が相続人になる

- 直系尊属もいなければ、兄弟姉妹が相続人になる

- 相続人になるはずだった子どもや兄弟姉妹がすでに亡くなっている場合、その子どもが代襲相続する

法定相続人を確定させる際は、必ず「被相続人の出生から死亡までの連続するすべての戸籍謄本」を見て、血縁関係を漏れなくチェックします。

「家族なのだから、戸籍謄本まで見なくてもわかる」と思うかもしれませんが、まれに「隠し子」や「音信不通のきょうだい」などの存在が後で見つかり、相続トラブルに発展することがあります。

このため、念を入れて戸籍謄本で確実に把握するようにしましょう。

なお、戸籍謄本は被相続人の本籍地の役場で管理されていますが、「戸籍証明書等の広域交付」制度により、本籍地以外の市区町村の窓口でも取得できるようになりました。

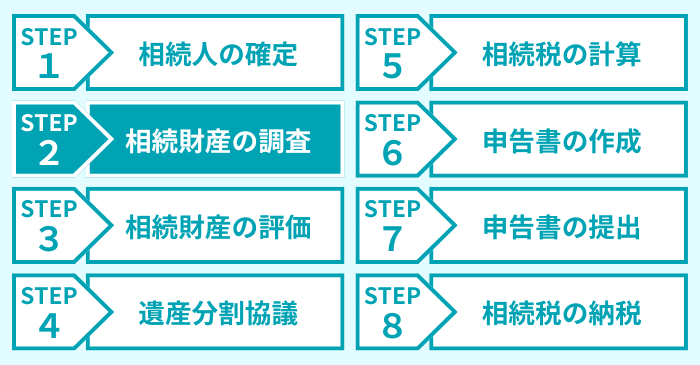

ステップ2:相続財産の調査

法定相続人を確定できたら、続いて相続の対象となる財産を調査します。

ここでは、被相続人が持っていた次のような財産を特定しなければなりません。

| 財産の種類 | 具体例 |

|---|---|

| 本来の相続財産 |

・現金 ・預貯金 ・有価証券(株式・投資信託など) ・不動産(土地・家屋) ・借地権 ・自動車 ・貴金属 ・美術品、骨とう品 ・ゴルフ会員権、リゾート会員権 ・特許権、著作権 ・債権 など |

| みなし相続財産 |

・生命(死亡)保険金 ・死亡給付金 ・死亡一時金 ・死亡退職金 など |

| 生前贈与財産 | ・生前贈与された現金や不動産などの財産 |

| マイナスの財産 |

・借入金 ・クレジットカードの未払い分 ・未払の入院費、医療費、税金 ・葬式費用 |

| 相続税が非課税の財産 |

・墓地、墓石 ・霊廟 ・仏壇、仏具 ・庭内神し |

なお、上記のうちで主要な財産の調べ方は次のとおりです。

| 財産 | 調べ方 |

|---|---|

| 預貯金 |

・家で通帳やキャッシュカードなどを探して、利用していた金融機関を特定する ・その金融機関に死亡日時点の残高証明書を請求する ・ネットバンキングの場合は、被相続人のパソコンやスマートフォンでメールなどを確認するのも有効 |

| 不動産 |

・家で権利証や固定資産税の課税通知書を探して、所有していた土地や家屋を特定する ・役所で名寄帳や固定資産評価証明書を発行してもらうことでも調べられる |

| 有価証券(株式など) |

・証券会社に残高証明書を請求する ・取引していた証券会社がわからない場合は、証券保管振替機構に開示請求することで特定できる |

後になって新たな財産が見つかると、相続税申告をやり直さなければならないため、このタイミングで漏れなく把握するようにしましょう。

ステップ3:相続財産の評価

把握できた相続財産を遺産分割したり、相続税申告をしたりする際には、財産の「価値」を正しく評価しなければなりません。

評価額に誤りがあると、遺産分割が不平等になったり、相続税の申告ミスにつながったりする要因となります。

主な相続財産の評価方法は、次のとおりです。

| 財産の種類 | 評価方法 |

|---|---|

| 土地 |

・「路線価」が設定されている地域の場合、その金額に土地の面積をかける ・路線価が設定されていない地域は、「倍率方式」を用いる |

| 家屋 | ・固定資産税評価額をそのまま用いる |

| 預貯金 | ・預入残高に「既経過利息※1」を加える |

| 上場株式 |

・次から、もっとも低い価格を選べる 1. 相続開始日の終値 2. 相続開始日の月の終値の平均額 3. 相続開始日の前月の終値の平均額 4. 相続開始日の前々月の終値の平均額 |

- ※1

- 故人が亡くなった日までに発生していたが、まだ支払われていなかった利息のこと

すべての財産を評価できたら、「財産目録」を作成してまとめましょう。

ステップ4:遺産分割協議

遺言書がない場合は、相続人全員で遺産の分け方を話し合います。これを「遺産分割協議」といいます。

遺産分割協議のポイントは、下記のとおりです。

遺産分割協議は、普段は仲が良かった家族でも、金銭がからむことで争いに発展することがあります。

どうしても協議がまとまらないときには、「遺産分割調停」の手続きに入ることも検討しなければなりません。

ステップ5:相続税の計算

遺産の分割方法が固まったら、財産を取得した人ごとに納める相続税の金額を計算します。

具体的な計算の流れは、下記のとおりです。

| ステップ | 概要 |

|---|---|

| 1. 課税遺産総額を求める |

・相続税の対象となる「本来の相続財産・みなし相続財産・贈与財産」から「マイナスの財産」を差し引く ・その金額から「基礎控除額」を差し引いて、課税対象となる遺産の総額を算出する |

| 2. 相続税の総額を算出する |

・相続財産を法定相続分どおりに分割したと仮定する ・そのうえで、相続人それぞれに課される相続税の金額を計算する ・算出された金額を足して、「相続税の総額」を求める |

| 3. 各人の税額を計算する |

・相続税の総額を、実際に遺産を取得した割合で各人に振り分ける ・適用できる特例や控除の分を差し引いて、最終的に課される税額を計算する |

なお、相続税の金額を簡単に把握したいときは、「シミュレーションツール」を使うか、「早見表」で確認するのがおすすめです。

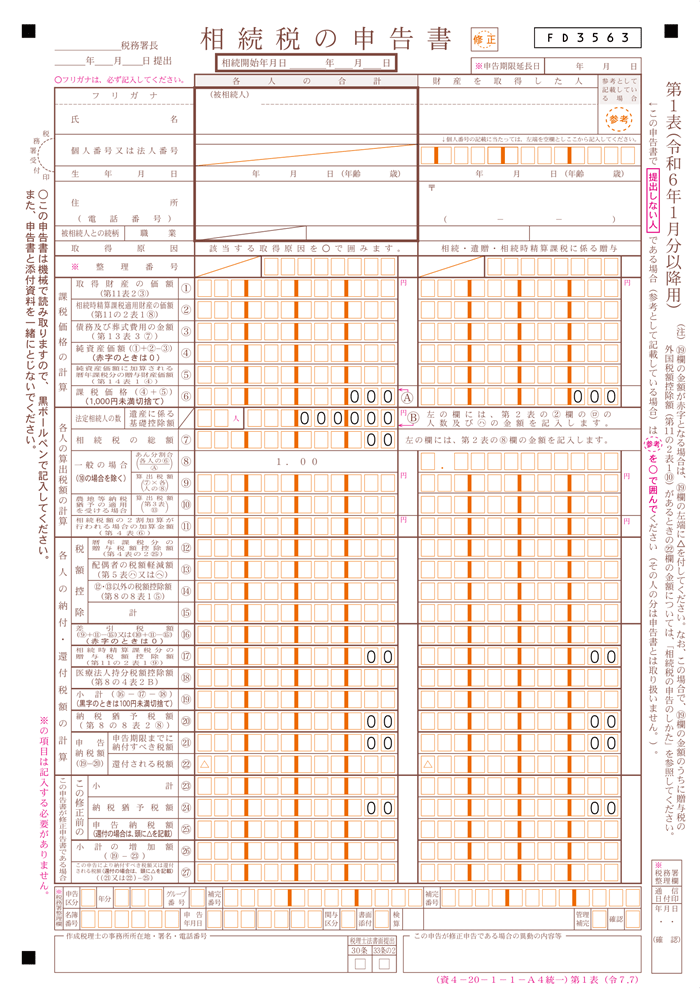

ステップ6:申告書の作成

税額を計算できたら、それを国税庁の定める申告書の様式に落とし込んでいきます。

相続税の申告書

引用元 国税庁Webサイト

相続税の申告書は「第1表から第15表まで」あり、下記の流れで作成するとスムーズです。

- 財産・債務の明細を記入(第9表~第15表)

- 相続税の総額を計算(第2表、第1表の一部)

- 各人の税額を計算(第4表~第8表、第1表)

また、相続税の申告には、下記のような資料を添付しなければならないため、これらの収集も同時に進めましょう。

ステップ7:申告書の提出

相続税の申告書が完成したら、被相続人の住所地を管轄する税務署に提出します。所管の税務署は、国税庁のWebサイトで確認しましょう。

提出方法は、次の3つから選択できます。

- 持参:管轄の税務署の窓口へ直接提出する

- 郵送:管轄の税務署へ郵送する

- e-Tax(電子申告):自宅のパソコンから提出する

なお、e-Taxで申請する場合は、複数人がまとめて送信することができず、個々に提出しなければなりません※1。

- ※1

- 税理士による代理申告であれば、最大9名分までまとめて送信可能

ステップ8:相続税の納税

相続税の納税方法は、以下の7つから選べます。

- 税務署の窓口での納付

- 金融機関の窓口での納付

- ダイレクト納付

- インターネットバンクからの納付

- クレジットカードによる納付

- コンビニでの納付※1

- スマホアプリ決済による納付※1

- ※1

- 納付額が30万円以下の場合に限り、利用可能

相続税は、納税者それぞれが個別で納めることが基本です。

ただし、「連帯納付義務」があるため、払わない人がいた場合は、別の相続人(または受遺者)に請求されることがあります。

なお、現金での納付が難しい場合には、「延納」や「物納」が認められるケースもあります。

相続税申告以外の手続きも忘れずに!

「相続税の申告」を終えても、まだ「相続手続き」は完了ではありません。

「相続登記・預金口座の解約・自動車の名義変更」など、残っている手続きを進めていきましょう。

VSG相続税理士法人では、相続の専門家をグループ内に揃えているため、相続税申告だけではなく、相続登記などの手続きもワンストップでお手伝いできます。ぜひお気軽にご相談ください。

相続税申告は税理士に依頼すべき?

「結局、相続税の申告は自分でできるの?それとも、税理士に依頼すべき?」

記事をご覧いただいて、このような疑問が浮かんだ方へ向けて、以下では「税理士への依頼を推奨するケース」を紹介します。

税理士への依頼を推奨するケース

次のようなケースに該当するときは、「相続税の計算ミス」や「財産の申告漏れ」のリスクを避けるために、相続専門の税理士へ依頼することを強くおすすめします。

- 相続人の数が多く、関係が複雑

- 遺産の総額が1億円を超える

- 相続財産に、土地や非上場株式が含まれる

- 平日は仕事で忙しく、手続きの時間を確保できない

税理士に依頼すれば、正しく申告してもらえることはもちろん、適用できる特例・控除を最大限に活用して、税の負担が軽くなるケースも多いです。

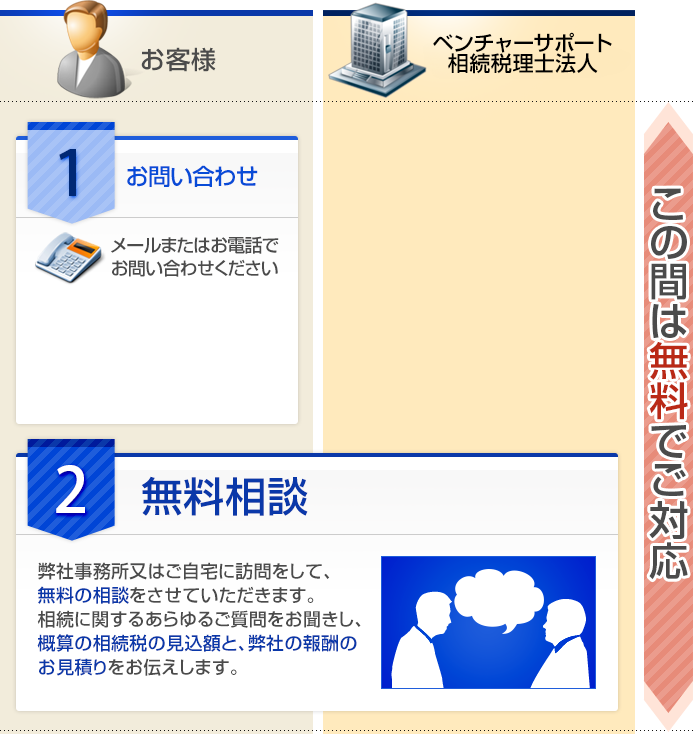

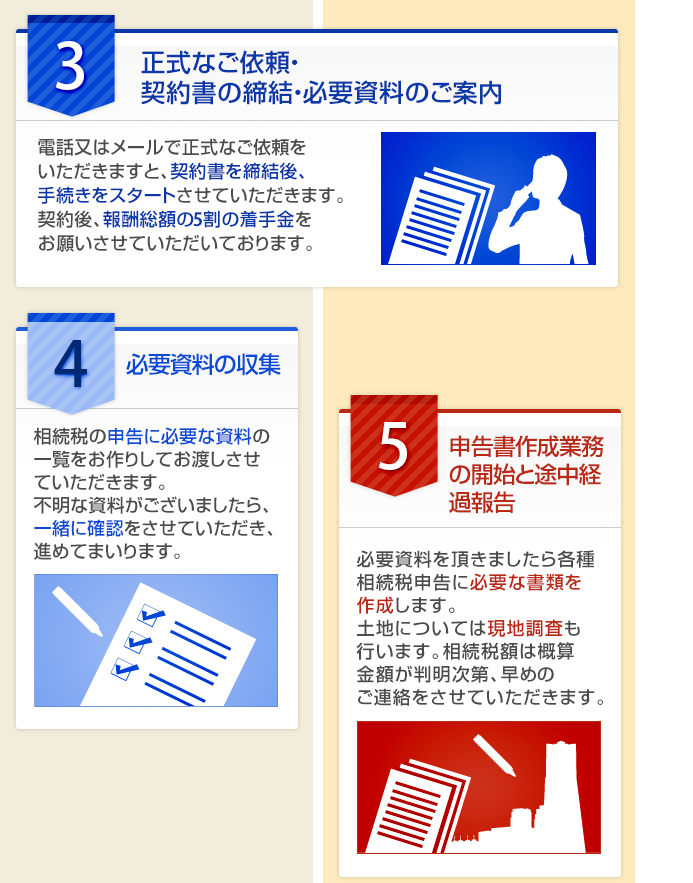

弊社にご依頼いただいた場合の流れ

VSG相続税理士法人にご依頼いただいたときは、次のような流れで相続税の申告を進めます。

ご依頼いただいた際は、お客様の負担を最小限に抑え、申告完了まで責任をもってサポートすることをお約束します。

相続税申告に関するよくある質問

最後に、相続税の申告に関してよくある質問にお答えします。

Q1:相続税の申告は自分でできる?

相続税の申告を正しく行うためには、専門的な知識を求められる場面も多いため、基本的には税理士に任せることをおすすめします。

ただし、下記のすべてに当てはまる場合には比較的、手続きの難易度は低いことから、ご自身で申告できる可能性があります。

- 相続人が「配偶者のみ」や「配偶者と子ども」で、人数が少ない

- 代襲相続は発生していない

- 相続財産は「現金・預貯金」のみで、総額1億円以下

- 平日の日中に役所などへ行く時間がある

Q2:相続税の申告期限は?

相続税は、「被相続人が亡くなったことを知った日の翌日から10カ月以内」に申告・納付しなければなりません。

Q3:申告期限に間に合わないとどうなる?

正当な理由なく相続税の申告期限を過ぎてしまうと、下記の追加の税負担が発生します。

| 税の種類 | 概要 |

|---|---|

| 無申告加算税 | 申告しなかったことに対するペナルティの意味合いを持つ税金 |

| 延滞税 | 納税が遅れたことに対する利息の意味合いを持つ税金 |

| 重加算税 | 納税を逃れるために、悪意を持って申告をしなかった場合、無申告加算税に代わって課される重い税金 |

なお、どうしても遺産分割協議がまとまらず、相続税の申告期限に間に合わないような場合には、「未分割申告」をすることも認められています。

Q4:申告内容にミスがあったらどうなる?

申告すべきだった相続財産に漏れがあると、税額は低く計算されます。

このことが税務署に発覚した場合、税務調査が実施された後に、本来よりも重い税負担が課されることになります。

以上のことから、申告内容にミスがあったとわかった時点で、早めに「修正申告」をするようにしましょう。

なお、誤って多めに納税していた場合には、「更正の請求」をすることで、納めすぎた分の還付を受けられることがあります。

Q5:相続税の負担を軽くするには?

税負担を少しでも軽減するために大切なのは、下記のような「相続税の特例・控除」のうち、ご自身が活用できる制度を漏れなく適用させることです。

また、被相続人の生前に財産をほかの人に贈与して、相続発生時の遺産総額を減らすことも有効です。

相続税申告はVSG相続税理士法人にお任せください

VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

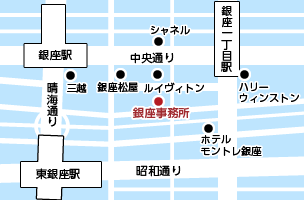

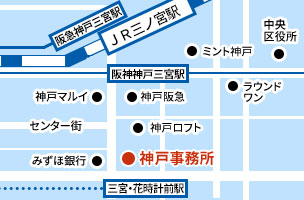

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。

会社概要

| 会社名 | VSG相続税理士法人 (旧:ベンチャーサポート相続税理士法人) |

|---|---|

| 本店所在地 | 東京都中央区銀座3-7-3 銀座オーミビル8階 |

| 代表者 | 税理士 古尾谷裕昭(東京税理士会 登録番号104851) |

| オフィス所在地 | |

| グループ従業員数 | 1,500名(2025年現在) |

| グループ会社 | ベンチャーサポート税理士法人 ベンチャーサポート社会保険労務士法人 VSG弁護士法人 VSG法律事務所 VSG司法書士法人 VSG行政書士法人 VSG不動産株式会社 |

社員税理士紹介

税理士 三ツ本純(東京税理士会 登録番号135327)

税理士 西井康浩(名古屋税理士会 登録番号129305)

税理士 近藤洋司(東京地方税理士会 登録番号139107)

税理士 武田秀哲(東京税理士会 登録番号147232)

税理士 三枝樹広(千葉県税理士会 登録番号139917)

税理士 高山弥生(東京税理士会 登録番号116324)

税理士 河村昌輝(近畿税理士会 登録番号144489)

税理士 桑原弾(九州北部税理士会 登録番号126748)

税理士 井口貴代(近畿税理士会 登録番号137951)

無料相談・お問い合わせ

相続にお困りの方は、いつでもお気軽にお電話ください。

無料相談だけのご利用も大歓迎で、実際にご相談頂いた方の約4割は無料相談だけでお悩みが解決して、安心してお帰り頂いております。

相続税申告やその他の具体的なご依頼を頂くまで、料金を頂くことはございません。