東京弁護士会所属。新潟県出身。

破産してしまうかもしれないという不安から、心身の健康を損ねてしまう場合があります。

破産は一般的にネガティブなイメージですが、次のステップへのスタート準備とも言えます。

そのためには、法律上の知識や、過去の法人破産がどのように解決されてきたかという知識が必要です。

法人破産分野を取り扱ってきた弁護士は、こういった法律・判例や過去事例に詳しいため、強い説得力をもって納得のいく措置をとることができます。

PROFILE:https://vs-group.jp/lawyer/profile/kawasaki/

書籍:この1冊でわかる もめない遺産分割の進め方: 相続に精通した弁護士が徹底解説!

自己破産をすると、原則として借金の返済はすべて免除されます。

自己破産は、破産法で定められた公的な手続きです。

しかし、苦労しながら借金の返済を続けている人からすると「したもん勝ち」と思うかもしれません。

自己破産は借金問題を解決するために大きなメリットがある方法ですが、一定の期間において、日常生活に影響を及ぼす制限もあります。

たとえば、特定の職業の就業制限や、ローンの利用制限、クレジットカード作成の制限などです。

制度の不正利用など、免責にふさわしくない行為があった場合は、刑罰が科せられる恐れもあります。

自己破産をするか否かは、自身の収入や返済状況を考慮しながら弁護士に相談して判断するのがよいでしょう。

ここでは、自己破産が「したもん勝ち」と言われる理由と、破産手続きに伴うメリットと制限などのデメリットをご紹介します。

自己破産は多額の借金を抱え、生活が立ち行かなくなってしまった人を救済するために作られた制度です。

「したもん勝ち」には、借金による精神的・経済的な負担から解放されるメリットを喜ぶ意味が込められていると考えられます。

自己破産をすると、債務者は具体的にどのような利益を得られるでしょうか。

ここでは、自己破産が「したもん勝ち」と言われる7つの理由を解説します。

前述した通り、自己破産が「したもん勝ち」とされる最大の理由は、借金の免除を受けられるためです。

原則、自己破産手続きで裁判所から免責許可が降りると、債務者が抱えているすべての借金が帳消しになります。

自己破産後は借金の返済に悩まされず、収入はすべて生活の再建に充てられます。

自己破産で免除される債務は、以下のような借金です。

上記の債務は免責の対象となり、返済する義務がなくなります。

自己破産手続きをすると、身ぐるみを剥がされるイメージを持つ方が多いですが、実際には資産の一部を残せます。

自己破産の目的は債務者の生活の再建にあるため、生活に必要な財産については処分されません。

自己破産後も手元に残せる主な資産は、以下のとおりです。

この他、生活に必要だと裁判所が認めた資産も残せる可能性があります。

残せる資産の額については裁判所の判断によって異なるため、あらかじめ弁護士に相談しておきましょう。

「借金がなくなる」と聞くと怪しく感じるかもしれませんが、自己破産は国が認めた合法の制度です。

自己破産の手続きは、破産法に基づいて裁判所を通して進めます。

裁判所は自己破産を申し立てた債務者の財産・債務状況を調査し、借金の免除をするかを判断します。

制度を利用するに適しているかを裁判所が慎重に判断するため、どのようなケースでも借金の免除が受けられるわけではありません。

自己破産の申立て時に、借金がどれだけ高額になっていても制限されません。

裁判所から認められれば、債務額が1000万円でも1億円でも返済が免除されます。

借金を返すために借入を繰り返して多重債務に陥っている場合など、いくら借金が膨らんでいても問題になりません。

自己破産は借金による経済的な負担のみならず、精神的な負担がなくなります。

多額の借金を抱えて返済が困難になると、借金を返せない焦りやストレスから精神的に追い詰められてしまう方も少なくありません。

いくら働いても、収入のほとんどを借金の返済に充てなければならず、日々の生活にも余裕がなくなってしまいます。

自己破産で借金の返済義務がなくなれば、経済的に安定し、生活レベルも借金をする前に戻りやすくなります。

収入のすべてを自分の生活のために使えるようになり、精神的にも前向きになれるでしょう。

借金の返済が滞ると、債権者から督促や取り立ての連絡を受けるケースがあります。

毎日のように電話やメールで連絡を受けると、心理的なプレッシャーがうつ病や不安障害などを悪化させるかもしれません。

自己破産をすると、裁判所や弁護士からの通知をもって、借金の督促や取り立てを止められます。

自己破産の申立てを受けた裁判所は、破産手続開始決定をした旨を債権者に通知します。

手続きはすべて裁判所が行うため、債権者から直接の取り立てを受けません。

取り立てができない理由は、特定の債権者に偏って弁済を行う偏頗弁済を防ぐためです。

また、自己破産を弁護士に依頼すると、弁護士から債権者に対して受任通知を送付します。

受任通知が届いた後は、債権者からの連絡は弁護士が受けるため、直接取り立てを受けません。

弁護士へ依頼すると、裁判所からの通知を待つよりも早く取り立てを止められます。

自己破産は無職の方や生活保護受給中の方など、安定した収入が見込めなくても利用できます。

なお、他の債務整理では借金の返済義務自体は残ってしまうため、安定した収入が要件のひとつです。

安定した収入がなく、継続した借金返済ができない方にとっては、自己破産が事実上唯一できる債務整理の手段となります。

自己破産は借金を免除できる大きなメリットがある一方で、財産の没収や生活に制限がかかるなどのデメリットも存在します。

債務者本人のみならず、周囲の人にも影響を与えるリスクがあるため、慎重に検討しましょう。

ここからは、自己破産におけるデメリットや注意点を詳しく解説します。

自己破産をすると、債務者が保有する一定以上の資産価値を持つ財産は没収されます。

没収された財産は売却などの方法でお金に換えられ、債権者に平等に配当されます。

配当により、債権者は未払い分の借金を回収できなくなる不利益を緩和できます。

財産が没収される判断基準は、一般的に資産価値が20万円以上かどうかです。

土地や建物などの不動産や、自動車などの動産はあらかじめ査定を行い、20万円以上となる場合には没収の対象となります。

預貯金や有価証券、仮想通貨、20万円以上の解約返戻金の生命保険なども対象です。

なお、現金は99万円までは保有が認められています。

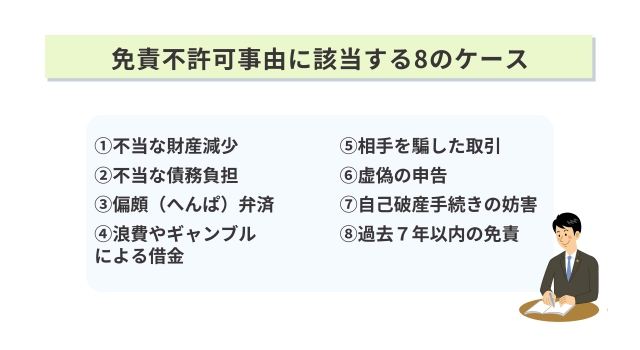

破産法に列挙された「免責不許可事由」に該当する場合、裁判所は免責不許可を出せると定められています。

申立て前後や自己破産手続き中の行動が、免責不許可事由に当てはまっていないかあらかじめ確認しておきましょう。

免責不許可事由は、次のとおりです。

| 免責不許可事由 | 例 |

|---|---|

| 不当な財産減少 | ・財産を隠す目的で預貯金を家族の口座に移す ・不動産や自動車を子ども名義に変更する |

| 不当な債務負担 | ・違法なヤミ金からの借り入れをした ・クレジットカードのショッピング枠の現金化をする |

| 偏頗(へんぱ)弁済 | ・知人の借金だけを先に返済する ・持ち家を守る目的で住宅ローンのみを返済する |

| 浪費やギャンブルによる借金 | ・収入に見合わない高級ブランド品を購入した ・過剰なパチンコ・スロット・競馬などのギャンブルをした |

| 相手を騙した取引 | ・返済が不可能な状況を隠して借入を重ねる |

| 虚偽の申告 | ・源泉徴収票や給与明細を偽造する ・資産や債務について嘘をつく |

| 自己破産手続きの妨害 | ・裁判所の指示に従わない |

| 過去7年以内の免責 | ・過去7年以内に自己破産により免責許可を受けた |

免責不許可事由に該当する場合、裁判官が詳細な調査を行い、個別の事情に応じて免責許可・不許可を決定します。

裁判官が裁量で免責許可した(裁量免責)場合には借金は免除されますが、不許可となれば借金はそのまま残ります。

自己破産は借金を抱えた債務者にとってメリットの大きい手続きですが、何度も利用できません。

一度借金を免除したにも関わらず、また新たに多額の借金を抱えてしまった場合、自己破産を悪用している可能性が考えられるためです。

7年以内に免責許可を受けた債務者は、原則として自己破産できません。

自己破産後は借金に頼らないよう気をつけ、慎重に生活を立て直しましょう。

自己破産はすべての支払いがなくなると勘違いされがちですが、実際は一部の支払い義務は残ります。

免責許可によって免除されるのは、ローンや借入などのいわゆる「借金」です。

以下のような借りたお金ではない「非免責債権」は、自己破産後も継続して支払っていく必要があります。

自己破産の手続きには、まとまった費用や時間が必要になります。

限りある財産の中から費用を捻出し、書類作成や裁判所に出向く時間を確保しなければならず、債務者に相当な負担がかかるでしょう。

自己破産手続きにかかる費用は、裁判所への予納金と弁護士費用に大別されます。

それぞれの費用の内訳や相場は、次の通りです。

| 費用 | 内訳 | 費用相場 |

|---|---|---|

| 裁判所への予納金 (東京地裁の場合) | 申立て手数料 | 1,500円 |

| 予納金基準額 | 最低20万円(同時廃止は11,859円) | |

| 予納郵券 | 4,400円 | |

| 弁護士費用 | 法律相談料 | 5,000円程度(30分) |

| 着手金・報酬金 | 40万円〜 | |

| 事務手数料 | 3万円程度 |

自己破産手続きを自分で行う場合には、収入・財産・債務に関わる書類集めから申立て、裁判上の手続きをすべてひとりで背負います。

手続きの終了までには数カ月〜1年かかるケースもあり、仕事をしながら手続きをするのは困難な場合もあるでしょう。

弁護士に依頼すれば、手続きにかかる手間や時間を大幅に軽減できます。

自己破産をすると、信用情報機関に事故情報が登録されます。

いわゆる「ブラックリスト」に載っている状態です。

信用情報機関によっても異なりますが、自己破産の情報は5〜10年間残り続けます。

金融機関や貸金業者は信用情報を照会して貸付を行っているため、情報が削除されるまではクレジットカードの新規作成や新たな借入が難しくなります。

自己破産の申立てから復権するまで、一定の職業や資格の就業が制限されます。

債務者は資格の登録ができなくなり、申立て前から保有している資格も一時的に取り消されます。

制限を受ける主な職業・資格は、次の通りです。

こうした職業・資格によって収入を得ている場合には、再度登録ができるようになるまで収入源を失う恐れがあります。

会社に雇用されている方は、事前に自己破産をする旨を会社と話し合う必要があるでしょう。

自己破産において、裁判所が破産管財人を選定して手続きを進めると、その間の生活に制限がかかります。

たとえば引っ越し・旅行の制限や郵便物の転送です。

債務者が好き勝手に居住地から動いてしまうと、連絡が取れなくなり、手続きの進行に支障が出る恐れがあるためです。

やむを得ない事情があって居住地を離れる場合には、事前に裁判所の許可が必要です。

また、債務者宛の郵便物は破産管財人に転送されます。

破産管財人は債務者の財産・債務状況を管理する役割を担っており、クレジットカードの明細や滞納通知などを把握する必要があるためです。

手続きに必要のない書類は、一度チェックを受けた後で返してもらえます。

自己破産では、債務者の財産や債務状況に変動があるため、家族や保証人も一定の影響を受けます。

自己破産により持ち家や自動車などの財産が処分されると、同居家族は転居を余儀なくされたり、日々の移動手段を失ったりします。

特に債務者と同居している家族への影響が大きくなるでしょう。

また、債務者が免責許可を受けて借金が免除されても、保証人の支払い義務は残ります。

保証人は債務者の代わりに返済を迫られ、最悪の場合は債務整理を検討せざるを得ない状況に追い込まれる可能性があります。

自己破産をすると、債務者の氏名や住所が官報に掲載されます。

官報とは、国が発行する広報紙です。

一般人が官報を閲覧する機会はあまりありませんが、士業や金融機関に勤めている方には知られてしまう可能性があります。

ここからは自己破産の手続き方法について見ていきましょう。

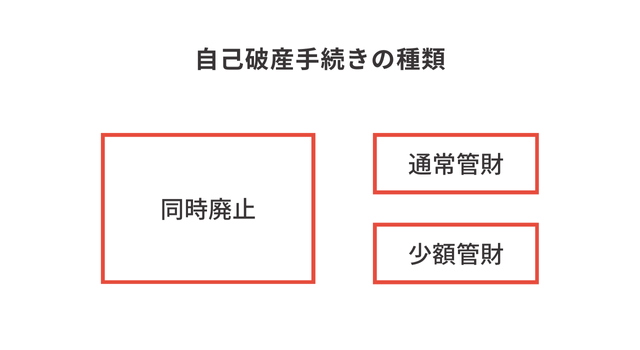

同時廃止は、破産者が債権者に分配できる財産を保有していないときに行われる手続きです。

財産の処分が不要となるため、破産手続開始決定と同時に手続きが終了します。

同時廃止になるのは、主に以下のケースです。

同時廃止となった場合、破産管財人が選任されません。

管財事件と比べて手続きは簡易的であり、申立から終了まで3カ月ほどで完了するケースが多いです。

手続きに必要な費用も数万円ほどで済むため、管財事件よりも経済的な負担は少ないでしょう。

同時廃止として扱われるかは、破産申立書の内容や裁判官との面接による審尋などを通じて判断されます。

特に審尋では「破産に至った経緯について反省しているか」「再発防止に向けた取り組みをしているか」などを確認されます。

管財事件とは、破産者が換価価値のある財産を保有しており、破産管財人による調査や処分が必要な場合の手続きです。

具体的には、以下のようなケースが管財事件になります。

「一定基準を超える財産」とは、たとえば東京地方裁判所の場合「33万円以上の現金」または「20万円以上の財産」です。

管財事件のうち、以下のようなケースでは通常管財事件より簡易な少額管財として扱われます。

少額管財は、通常管財と比べて手続きが簡易迅速であり、予納金も少額です。

管財事件の手続きにかかる期間は、財産の規模などによりますが、申立から3カ月から1年ほどで終了するのが一般的です。

自己破産にはメリットとデメリットがあるため、どのような基準で判断すればよいか迷う方も多いでしょう。

自己破産をすべきか判断する基準は、主に4つあります。

ここでは、それぞれの判断基準についてわかりやすく解説します。

そもそも自己破産を利用するには、一定の条件を満たしている必要があります。

条件は「支払不能である」「免責可能な債務がある」「免責不許可事由に該当しない」の3つです。

すべての条件を満たしていないと、自己破産の効果を十分に受けられない恐れがあるため、あらかじめ弁護士などの専門家に相談しましょう。

「支払不能」とは、債務者が抱えている借金を返済できない状態を指します。

支払い不能の目安は、3年間ですべての借金を返済できるかです。

この他、債務者の経済状況や財産額、返済状況などを考慮して判断されます。

支払不能に陥る主な要因としては、急な失業や病気により収入が途絶えてしまうケースやコロナ禍で経営が急激に悪化したケースなどが考えられます。

多額の借金があっても、返済に十分な不動産や有価証券を持っていれば支払不能とは見なされません。

冠婚葬祭や子どもの進学などで出費がかさみ一時的に返済が苦しくても、長期的には支払いの継続が可能な場合も同様です。

前述したように、自己破産には免責できる債務と非免責債権があります。

自己破産をする条件は、「免責可能な債務を1つ以上抱えている」です。

つまり、金融機関や消費者金融からの借入、知人からの借金に悩んでいる方が対象となります。

一方、税金や養育費、慰謝料などの非免責債権しかない場合は、自己破産によって免責許可が出ても支払いが免除されません。

債務者が得られるメリットがなくなるため、自己破産の申立て自体が無意味だと言えます。

自己破産における最大のメリットは、借金の免除です。

財産隠しや偏頗弁済、ギャンブルによる借金などの免責不許可事由に該当していれば、メリットが受けられない恐れがあります。

もちろん、裁判官の判断で裁量免責を得られる可能性はありますが、通常よりも手続きにかかる負担が大きくなります。

自己破産を利用する際には、免責不許可事由に該当しないかをよくチェックしましょう。

自己破産では20万円以上の価値のある資産が没収されるため、該当する資産の有無がひとつの判断基準になります。

たとえば、持ち家や自動車、高額な貴金属などは没収対象となり、原則として手元に残せません。

自己破産をしても失う資産がほとんどない場合、生活に必要な最低限の資産が残ればよい場合は、自己破産をしてもそれほど影響はないでしょう。

持ち家や自動車などを残しつつ借金の整理をしたい方は、自己破産以外の方法がおすすめです。

借金の負担を軽減する制度は、自己破産の他に「任意整理」「個人再生」「特定調停」の3種類があります。

自己破産はこのうち最も強力な手続きであるため、一般的には他の債務整理では解決できない場合の最終手段として利用されます。

自己破産を含めた4つの債務整理の特徴をまとめました。

以下の表を参考にしてください。

| 自己破産 | 任意整理 | 個人再生 | 特定調停 | |

|---|---|---|---|---|

| 借金への効果 | 免除 | 減額 | 大幅な減額 | 減額 |

| 裁判所の関与 | あり | なし | あり | あり |

| 裁判所費用 | 20万円〜(※) | なし | 20万円〜 | 数百円〜 |

| 支払能力 | 不要 | 必要 | 必要 | 必要 |

| 財産の処分 | あり | なし | なし | なし |

※同時廃止の場合は数万円程度

自己破産は借金の免除効果がありますが、それ以外の債務整理では借金を減額できても返済義務は残ります。

自己破産以外は、債務者に借金返済ができるだけの安定した収入がなければ手続きができません。

一方で、裁判所費用を少なく抑えられる他、財産の処分が不要な場合もあり、手続き後の生活への影響が比較的小さいと言えます。

持ち家や自動車などの大切な財産を残したまま借金を減らせる可能性もあるため、自己破産に踏み切る前にあわせて検討しましょう。

自己破産に関するよくある質問は、以下のとおりです。

それぞれの質問に回答していきます。

自己破産をして免責が認められると、破産者の返済義務はなくなりますが、保証人がいる場合は保証人の返済義務は残ります。

自己破産は、自力返済が困難になった方の生活再建を目的としているため、税金など一部を除き、破産者に返済義務は残りません。

保証人がいない場合、免責が認められた債務は弁済がされないため、最終的には債権者が負担します。

法人が破産した場合も、代表者が保証人になっている場合を除き、法人の債務を代表者が弁済する義務はありません。

ただし、法人の債務を代表者が保証しているケースは少なくないため、法人とともに代表者個人の破産を行う場合も多いです。

自己破産をする前であれば、返済の滞納を理由として債権者から訴えを提起される可能性があります。

たとえば自己破産の準備に時間がかかり、申立て前に債権者から訴えを提起されてしまうケースはあるでしょう。

裁判所から破産手続開始決定がされた後は、債権者から破産債権を理由として訴えを提起できません。

すでに提起された訴訟は、破産手続開始決定がされたときに中断します。

自己破産を理由として、債権を回収しようとした債権者から訴えられる可能性は低いでしょう。

なお、自己破産が認められた後は返済が不要になるため、訴えを提起される心配はありません。

自己破産は、破産者本人の債務を免責し、財産を処分する手続きです。

原則として、ご家族の財産には影響がありません。

ただし、例外として以下のようなケースではご家族が影響を受ける可能性があります。

実質的には破産者の財産と同一とみなされると、処分される恐れがあります。

破産者の財産と同一であるとみなされるかはケースバイケースのため、弁護士に相談しましょう。

自己破産をしても、将来的に受け取る年金の受給には影響がありません。

年金の受給権は、年金生活者の生活を保証するために差し押さえが禁止されているためです。

年金の種類には、国民年金や厚生年金、遺族年金といった公的年金だけでなく、企業年金や確定拠出年金などの私的年金があります。

公的年金・私的年金ともに、受給権の停止や減額はされないため安心してください。

ただし、自己破産する時点ですでに受給した年金は、通常の現金や預貯金として扱われる可能性があります。

通常の財産と同様に処分の対象となる可能性があるため、注意しましょう。

借金の返済が困難になった場合、自力では解決できないケースもあるため、自己破産はとても有効な方法です。

自己破産は「したもん勝ち」と言われる場合もありますが、破産法により公に認められた救済措置です。

たとえば利息払いが収入を超えているケースなど、返済の見通しが立たない場合は生活を再建するための手段として利用を検討しましょう。

経済面での生活を再建できる一方で、人によっては就業制限などが大きなデメリットになる可能性があります。

デメリットが与える影響については、事前に弁護士へ確認しておきましょう。

借金の状況によっては、自己破産以外でより有利な債務整理の方法を提案されるケースもあります。

借金問題は、時間が経つほど利息などで借金がふくらみ、解決が困難になるケースが多いです。

できるだけ早い段階で弁護士に相談し、借金問題を解決しましょう。