東京弁護士会所属。新潟県出身。

破産してしまうかもしれないという不安から、心身の健康を損ねてしまう場合があります。

破産は一般的にネガティブなイメージですが、次のステップへのスタート準備とも言えます。

そのためには、法律上の知識や、過去の法人破産がどのように解決されてきたかという知識が必要です。

法人破産分野を取り扱ってきた弁護士は、こういった法律・判例や過去事例に詳しいため、強い説得力をもって納得のいく措置をとることができます。

PROFILE:https://vs-group.jp/lawyer/profile/kawasaki/

書籍:この1冊でわかる もめない遺産分割の進め方: 相続に精通した弁護士が徹底解説!

自己破産を検討する際、「破産宣告」という言葉をよく耳にするでしょう。

破産宣告とは、裁判所により破産手続きを開始することの決定が下されたことを指す用語です。

実は、現行法では破産宣告から「破産手続開始決定」へと名称が変更されましたが、一般的に破産宣告という名称で広く知られていることから、現在も俗称としてこの文言がしばしば使われています。

この記事では、破産宣告という馴染みのある用語を用いながら、破産手続きに関する概要を詳細に解説します。

自己破産をするかどうか悩んでいる方や、自己破産をすることに対して不安な気持ちを持っている方にとって、破産手続きとはどんな手続きなのか、理解する一助となれば幸いです。

Contents

破産宣告とは、破産手続開始申立を受けて、裁判所が破産手続きを開始する決定を下したことを指す用語です。

「自己破産」と何が違うのでしょうか。

破産宣告は自己破産の手続きを開始する決定であることから、自己破産手続きの一部であり、自己破産手続きのスタートを指していると理解すると分かりやすいでしょう。

なお、現行法では、破産宣告は「破産手続開始決定」と改称していますが、破産宣告という用語もいまだによく使われているのが現状です。

破産宣告を受けるには実体的要件と形式的要件があり、それをすべて満たす必要があります。

ここでは、具体的な要件を紹介します。

実体的要件の一つ目は、債務超過で支払不能状態にあることです。

債務超過とは、資産額を負債額が上回っていることを指します。

支払不能状態にあるかどうかは、破産法15条2項において「債務者が支払を停止したときは、支払不能にあるものと推定する。」と規定されています。

つまり、債務者がこれ以上は借金の返済をすることができないと支払停止をすれば、支払不能状態にあることは反証がない限り認められることとなります。

具体的には、自己破産手続きを委任した弁護士が、各債権者へ破産申立手続きを受任したことを知らせる受任通知を送付することなどが支払停止に当たります。

実体的要件の二つ目は、破産障害事由がないことです。

たとえば、虚偽や計画的破産であるなど、不誠実な動機で破産申立をしている場合や、自己破産手続き以外の裁判所を介した手続きがすでにとられている場合などには、破産障害事由があるとみなされます。

該当すると破産手続きを開始することができなくなってしまうため、自身に破産障害事由がないか、事前によく確認しておくことが重要です。

実体的要件に加え、形式的要件として求められる要素は、主に下記の3つが挙げられます。

申立適格と破産能力については、債務者本人による自己破産申立ての場合問題となることはないため、心配する必要はありません。

3つの中でも最も重要なのは、「申立書類に不備がなく、裁判所から求められた補正にきちんと応じること」です。

破産申立書式は、各裁判所により若干異なることがあります。

自身の管轄の裁判所ではどのような書類を求められているか、必ず裁判所ホームページなどで確認するようにしておきましょう。

「破産申立てを検討するにしても、そもそも破産宣告を受けたら一体どのようなメリットとデメリットがあるだろうか」と気になっている方も多いかもしれません。

ここでは、論点となりやすい破産宣告のメリット・デメリットについて整理します。

破産宣告のメリットは、大きく分けて2つあります。

1つ目のメリットは、債権者からの取り立ての連絡が来なくなることです。

破産手続き中は、各債権者に対し不平等が起こらないよう、債務者は一部の債権者に対する弁済行為などをしてはいけない決まりになっています。

その目的を達成するため、債権者側も破産宣告を受けて以降は、自由な取り立て行為は禁止されます。

弁護士が破産手続きを受任した時点で、債権者へ受任通知が送られて取立てが止まるため、債務者にとっては穏やかな生活がもたらされます。

2つ目のメリットは、破産宣告後、その後の手続きが進んだのち免責許可決定を得ることができれば、返済義務から解放されることです。

膨れ上がっていた債務の負担を免除されるのが、破産申立の最大のメリットであると言えます。

なお、公租公課については非免責債権扱いとなります。

滞納分の税金などすべてが一挙にゼロになる訳ではない点をご承知おきください。

破産宣告にはメリットもあれば、デメリットもあります。

ここでは、破産宣告を受けることで発生しうるデメリットを挙げます。

メリットとデメリットを比較して、自身には本当に破産宣告を受けることが最適な選択かどうか、熟考することをおすすめします。

当面の生活資金を除いて、債務者の所有している資産は換価処分の対象となることから、今持っている財産は、引き続き保有を続けることが難しくなります。

換価された金額は破産財団に組み込まれ、債権者への配当原資に充てられます。

また、破産するとブラックリスト(正式には、信用情報機関と言います)に事故情報が登録されるということは広く知られているのではないでしょうか。

ブラックリストに一度名を連ねてしまうと、その情報が消えるまでは最長10年かかるとも言われています。

その間はクレジットカードの作成や、住宅ローンの利用などは基本的に出来ません。

逆に、あまり知られていないデメリットとして、旅行や引っ越しの制限が挙げられるのではないでしょうか。

身内の不幸など、やむを得ない理由がない娯楽としての旅行は、破産手続き中は基本的に認められません。

また、引っ越しについても、家賃を抑えるため等合理的な理由がない限りは、原則許可が下りないと思っておくとよいでしょう。

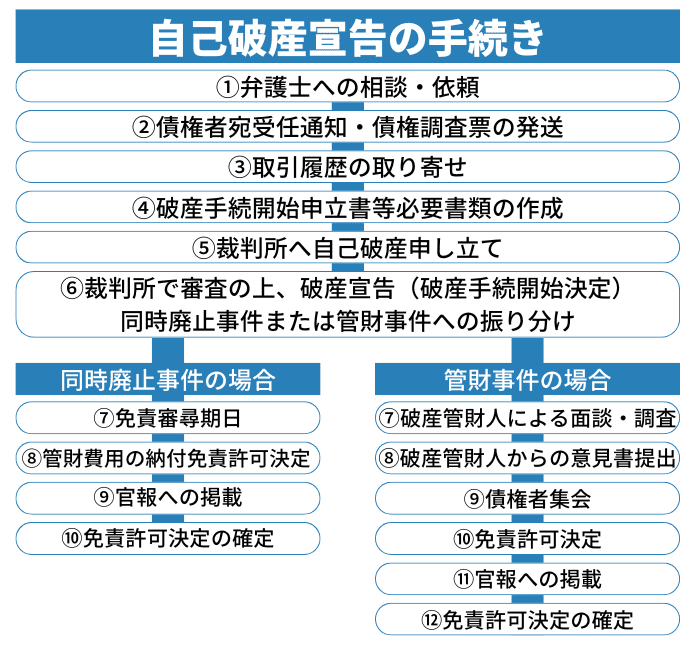

いざ破産手続きを申し立てることに決めた場合は、まず破産手続きの全体像を知っておくことが重要です。

一般的に、破産手続きは以下のような流れで進んでいきます。

比較してわかるように、管財事件の方が同時廃止の場合よりも手続きの行程が多くなっています。

ここでは、具体的なそれぞれの事件の違いを、簡単に紹介します。

同時廃止事件と個人管財事件の違いは何なのか、疑問に思われる方もいらっしゃるかもしれません。

同時廃止事件とは、破産手続開始決定と同時に破産手続が終了する(=破産手続「廃止」決定が出る)事件のことで、破産者の財産がないことが明らかな場合にのみ適用されます。

また、財産が少なくても下記のような事情がある場合には、同時廃止で申し立てたが管財事件に振られるケースも存在します。

個人管財事件とは、破産管財人が選任され、破産者の財産の調査や管理を破産管財人が行う事件を指します。

一般的には、現金33万円以上など、財産が一定額以上ある場合に管財事件となることが多いです。

管財事件は同時廃止事件と比べ、破産手続きが終了し免責許可が下りるまで時間を要します。

また、破産管財人に引き継ぎ予納金として20万円を納める必要が出てくるため、注意が必要です。

破産申立てから免責許可決定が確定するまではどのくらいの期間がかかるのでしょうか。

一般的に、上の手続きの流れで確認した通り、同時廃止事件と比べ管財事件の方が所要期間は長くなります。

同時廃止事件の場合、破産申立てから大体3~4カ月ほどで免責許可決定が出ます。

管財事件の場合では、免責許可決定が出るまで通常半年~最長1年ほどかかる見込みとなります。

破産宣告を受けるのにかかるのは、大きく分けて裁判所へ納める費用と、申立て手続きを依頼した申立代理人弁護士の弁護士費用です。

弁護士費用については依頼される事務所により異なりますが、大体25万円~50万円程度が相場と考えられています。

裁判所に納める費用に関しては、管轄の裁判所により若干異なるため、破産申し立てをする者の住所地を管轄する裁判所のホームページ等を参考にするとよいです。

今回は、東京地方裁判所で個人が一般的な自己破産の申立てをする場合を例に挙げ、紹介します。

金額については、東京地方裁判所民事第20部が掲載している、申立に関する費用の一覧から抜粋しています。

申立にかかる手数料は、申立書に貼付する形で、印紙で納めます。

個人自己破産及び免責申立てについては、貼付印紙額は1,500円です。

また、事件で使用するための切手代として、予納郵券を収める必要があります。

予納郵券は4,950円分で、内訳は500円×4枚、180円×1枚、110円×22枚、50円×4枚、10円×15枚です。

印紙と切手とは別に、予納金は現金として納めます。

申立てされた事件の内容や性質により、下記の2つの事件に大別され、予納額が異なるため注意が必要です。

申立準備を十分にできていなかった結果、管財事件とされて20万円追加で必要になってしまったという事態も考えられます。

思わぬ費用の発生を避けるためには、事前の万全な準備や、破産申立手続きについての理解が重要となります。

これまで、破産手続きにまつわる様々な論点を解説してきました。

その他、よく寄せられる破産手続きについての質問について、解説します。

自己破産手続きで免責が得られない場合は、任意整理や個人再生といった手段を検討することも可能です。

任意整理は、債権者との直接の交渉により、借金の金額の見直しや返済期間の伸長などを約定する手続きです。

個人再生は、破産手続き同様、裁判所を介して行う手続きです。

借金額を5分の1程度まで減額をすることができる他、減額後の金額を返済することができれば、残金についても債務を免除される仕組みとなっています。

最善の手段を見つけることが今後の生活再建の鍵となるため、債務整理について詳しい弁護士などに相談してみると、有益なアドバイスが受けられるかもしれません。

破産を検討している方の中には、「破産をしたことが自身の周囲の人にばれてしまうのではないか…」「会社にばれてクビになったらどうしよう」等の不安から、申立てをためらっている方もいるかもしれません。

結論から言うと、破産をしたことが周囲の方に知られてしまうことは、まったくないとは言い切れないまでも、ほとんどないと考えよいです。

破産手続きは、裁判所を介して債権者と債務者の間で進行します。

そのため、破産の事実を知られたくないと思っている近しい方から過去借金をして、且つ現在も完済していないなどの事情がある場合を除き、その他の人に知られることは一般的にはありません。

また、勤めている会社に知られることを恐れている方もいらっしゃいますが、この場合も、特殊な事情がある場合を除いては、知られることはないと言えます。

特殊な事情とは、たとえば以下のようなものが挙げられます。

稀に上記に該当した場合でも、会社が破産の事実を知ったからと言って、それを理由に破産者をクビにすることは出来ません。

破産の事実がばれるのを恐れて破産申立を先送りにしていると、ある日突然、支払いが滞っていた債権者から給料債権の差押さえ通知が会社に送られてくるという最悪の事態を引き起こしかねません。

このような状況を避けるためにも、差押さえなどが実行される前に破産宣告(破産手続開始決定)を受けることが重要です。

家族は、友人や会社の方に比べて、破産の事実を知る機会は多くなると言えます。

たとえば、破産者が住宅ローンを組んでいた場合は、抵当権が実行され自宅が売却されることになるため、同居していた方も引っ越しを余儀なくされます。

また、高価な財産は換価の対象となるため、ローンの返済が終わっていたとしても、不動産や車は手放すことになります。

これらの事情から、同居している家族に破産手続きを知られないようにするのは難しいでしょう。

もしそういった事情がなかったとしても、破産管財人から家族の理解を得るために、家族に正直に話すよう指示されることもあります。

破産手続きが終了した後は、新たに心を入れ替えて一緒に生活を始めることになります。

無理に秘密にしようとせず、家族の協力を仰いできちんと生活の再建を目指すのが賢明です。

生活保護を受けている場合でも、破産申立をすることが可能です。

むしろ、生活保護受給中の場合は、上記Q1に挙げた破産申立以外の手続き(任意整理・個人再生)をとることは出来ないため、注意が必要です。

生活保護を受けている場合は、弁護士費用の援助が受けられる法テラスの制度が使うことが出来ますし、破産宣告や免責許可決定が受けやすいなど、プラスに働く側面があります。

資金の面でお困りのことがあれば、法テラスへ相談してみることもひとつの手かもしれません。

自己破産を検討してはいるものの、不安感があり悩んでいるという方もいらっしゃるでしょう。

しかし、破産手続きは国が認める借金の救済措置制度です。

債務が膨れ上がってしまう前に早めに方針を決め、解決に向けた準備を進めることが大切です。

破産宣告(破産手続開始決定)を受け、免責許可決定が出れば、新たなスタートを切ることができます。

借金が増えて生活が苦しいが、どうすべきか決めかねているという場合には、破産手続きに精通している専門家等へ相談することをおすすめします。