東京弁護士会所属。

破産をお考えの方にとって、弁護士は、適切な手続きをするための強い味方になります。

特に、周りに相談できず悩まれていたり、負債がかさんでしまいそうで破産を考えていたりする方は、ぜひ検討してみてください。

借金を返済しないまま放置すると、手紙や電話、直接の訪問などによる取り立てが始まります。

脅迫や暴力をはじめとする適法な範囲を超える方法を用いた借金の取り立ては、貸金業法などで規制されています。

通常の貸金業者であれば適法な範囲内で取り立てを行いますが、闇金から借入れをした場合は違法な取り立てを受ける可能性が高いでしょう。

違法な取り立てを受けた場合、写真や音声データなどで悪質性を証明できれば警察が対処してくれる可能性があります。

弁護士の介入も闇金業者の違法な取り立てに対する抑止力になるため、できるだけ早く警察や弁護士に相談しましょう。

ここでは、借金の取り立てで違法となるケースや対処方法などを解説します。

Contents

貸金業法では、適法となる取り立て方法が定められています。

たとえば、以下の方法です。

上記の取り立ては適法ですが、自宅訪問後に退去を要求されたにも関わらず居座る行為は違法です。

次章から、違法な取り立てとなるケースを見ていきましょう。

次のような取り立ては貸金業法、または刑法の違反行為となります。

闇金は違法な取り立てを「当たり前」のように行ってくるため、違法な取り立てがあったときは、必ず警察や弁護士に相談してください。

それぞれの違法な取り立てについて詳しく解説します。

債務者を威圧・脅迫する行為は、貸金業法で禁止されています。

具体的には、「周囲にバラす」「家族に危害を加える」などと言い、相手に恐怖を与える「脅し」行為が該当します。

正当な事由なく午後9時から翌朝8時までの間に取り立てをする行為は禁止されています。

直接訪問だけではなく、電話やFAXによる方法も認められません。

借金の取り立ては本人(債務者)にしか行えないため、家族や第三者への取り立ても違法行為となります。

家族や第三者に対する違法な取り立てへの対処法は、以下の記事をご覧ください。

債務整理の対応を弁護士に依頼したときは、弁護士から債権者あてに受任通知が送付されます。

受任通知が送付された後は代理人弁護士が窓口になるため、本人への直接の取り立てはできません。

他の貸金業者から借入れをして返済させる行為は強要罪となります。

新たに借金をして返済するように促す行為があれば、違法である旨を伝えてください。

玄関への張り紙や落書き、モノを壊す行為は器物損壊罪です。

「借りた金は返せ!」などの張り紙は、貸金業法にも違反しています。

また、借金の事実を周囲に知らせてしまうため、プライバシーの侵害や名誉毀損にあたる可能性があるでしょう。

大声での恫喝、蹴る・殴るなどは脅迫罪や暴行罪に該当する行為です。

暴力や暴言による威圧は、債務者本人だけではなく家族にも危険が及ぶ可能性があります。

闇金業者が直接取り立てに来た場合、帰ってくれと何度伝えても帰らないケースがあります。

居座り行為は不退去罪になるため、相手が退去を拒否するときは警察へ通報しましょう。

債務整理を弁護士に依頼しているときは、代理人弁護士を通すよう伝えると相手が引き下がるケースもあります。

許可なく自宅や会社に押し入る行為は、住居侵入罪や建造物侵入罪に問われます。

闇金の場合はそのまま居座る可能性が高く、二度三度と繰り返すケースもあるでしょう。

債務者の住所や連絡先について、家族や知人が拒否しているのに聞き出そうとする行為は違法となります。

聞き出された人にとっては脅しのように感じられ、精神的な損害を与える恐れがあるためです。

もし聞き出されそうになった場合は、毅然とした態度で拒否してください。

違法な取り立てをした場合、貸金業法違反として「2年以下の懲役もしくは300万円以下の罰金、またはその両方」が科される可能性があります。

行為によっては貸金業法だけでなく、以下のような刑法上の規制にも違反し、さらに重い罰則が科せられるケースもあるでしょう。

| 罪 | 行為の例 | 懲役または罰金 |

|---|---|---|

| 名誉毀損罪 | 債務者の職場や自宅周辺で借金の事実を言いふらすような行為 | 3年以下の懲役もしくは禁錮または50万円以下の罰金 |

| 威力業務妨害罪 | 債務者の職場で返済を求め、業務を妨害する行為 | 3年以下の懲役または50万円以下の罰金 |

| 不退去罪 | 債務者の自宅で退去するよう求められたにも関わらず居座る行為 | 3年以下の懲役または10万円以下の罰金 |

| 脅迫罪 | 債務者を脅して返済を求めるような行為 | 2年以下の懲役または30万円以下の罰金 |

| 恐喝罪 | 債務者を脅し、実際に返済を受ける行為 | 10年以下の懲役 |

上記の罪は、個別の事実関係に応じて判断されます。

貸金業者ではない個人からお金を借りた場合、早朝・深夜の取り立てなど貸金業法上の禁止行為をしても違法にはなりません。

ただし、繰り返し貸し付けを行う反復継続の意思があったときは、個人であっても貸金業の登録が必要です。

貸金業の登録をせずに反復継続の貸付けを行った場合は、10年以下の懲役刑または3,000万円以下の罰金刑、もしくはその両方が科されます。

個人間でお金を貸し借りする場合でも、金利が出資法の上限である年20.0%を超えると違法になり、刑事罰の対象になる可能性があります。

債務者が生活保護を受けている場合、借金を取り立てても違法にはなりません。

しかし、生活保護法では生活保護費からの借金返済を禁止しているため、取り立ては事実上不可能です。

生活保護を受けているケースでは、債務整理が最善策になる可能性があるため、借金問題に詳しい弁護士へ相談しましょう。

借金の返済を滞納したときは、以下の流れで取り立てが行われます。

それぞれの取り立ての流れについて、詳しく解説します。

借金を滞納した場合、早ければ支払日の翌日には電話による督促があります。

すぐに支払いに応じなかったときは、手紙による督促も複数回行われます。

回答をしないまま放置すると取り立て方法が次のステップに進むため、できる限り早めに対処しましょう。

電話や手紙による取り立てに応じなかった場合、2〜3カ月後には内容証明郵便が自宅あてに送付されます。

内容証明郵便とは、誰が誰にどのような文書を送付したかを郵便局が証明する郵便です。

郵便を受け取ると「督促があったと知らなかった」といった言い訳は通用しません。

内容証明郵便では一括返済を請求されますが、まだ交渉する余地も残されているため、受領したらすぐに債権者へ連絡してください。

内容証明郵便の督促にも応じなかった場合、債務者が訴えられる可能性もあります。

裁判所を介して、賃金請求訴訟や支払督促申立を提起されると、訴状や支払督促の書面が送付されます。

訴状や支払督促にも応じなかった場合、裁判所の判決や仮執行宣言が下され、強制執行へ移行します。

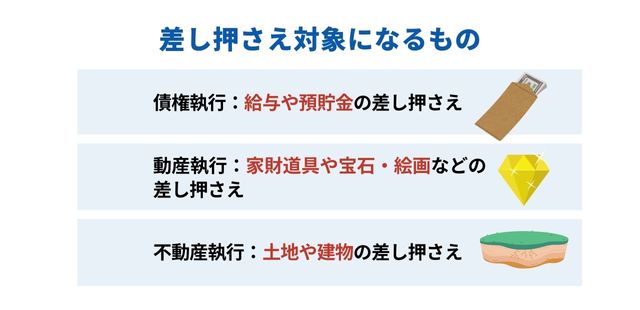

借金の取り立てが強制執行に移行すると、財産が差し押さえられます。

給与を差し押さえる場合、給与の支払義務者(経営者)にも通知されるため、職場での立場が不利になる可能性もあるでしょう。

家財道具や宝石・絵画などの動産執行は事前通知がなく、ある日突然、債権者と裁判所の執行官が自宅に乗り込んできます。

不動産執行の場合は自宅を失う可能性もあり、強制執行に移行しないためには電話や手紙の段階で債権者と話し合わなければなりません。

借金の取り立てがあった場合、以下のような債権者によって対応が異なります。

ここからは、債権者ごとの対処法について詳しく解説します。

貸金業者の取り立ては電話と手紙が主な方法であり、自宅に直接出向いてくるケースはほとんどありません。

ただし、内容証明郵便の段階になると裁判の準備を進めている可能性が高いため、放置せずに貸金業者へ必ず連絡してください。

返済が難しいときは、返済時期の猶予や減額など、建設的な提案をして返済に向けた話し合いを進めましょう。

闇金の場合、話し合いによる和解は通用しないため、ほぼ確実に違法な取り立てが行われます。

警察も積極的には介入しないため、違法な取り立てがあったときは、必ず弁護士に相談してください。

弁護士の関与がわかれば、闇金の取り立てがストップする可能性があります。

以下のような違法な取り立ての証拠があれば、警察が動いてくれるケースもあるでしょう。

個人の場合、貸金業者ではないため、貸金業法で定められた取り立て方法に影響されません。

一方で、悪質な取り立てをした場合は刑法上の罪に問われる可能性があります。

借金をした相手が親族や知人の場合、優先して返済したくなる心情はわかります。

ただし、特定の債権者のみ優先する偏波弁済(へんぱべんさい)は、債務整理の手続きで問題となる恐れがあるため控えましょう。

借金が返済できないときの対処法の一つとして、債務整理があります。

債務整理とは、以下のような借金の減額や免除ができる手続きです。

それぞれの手続きの概要やメリットについて解説します。

任意整理とは、裁判所を介さずに債権者との直接交渉により解決する方法です。

利息は借金の完済まで発生し続けるため、カットできた場合は支払総額が大きく減少します。

その他、裁判所への出頭や書類の提出が不要、財産を手元に残せる、親族や就業先に知られる可能性が低いといった点がメリットです。

一方で、減額の効果は利息や遅延損害金のカットにとどまるため、元本は返済を続けなければなりません。

安定した収入や数年で完済できる見込みがない場合、交渉に応じてもらえない可能性もあります。

個人再生は、裁判所の定める一定の基準で借金元本の減額を行う方法です。

メリットとして、任意整理よりも大きく借金の総額を減らせる可能性がある点が挙げられます。

裁判所を通じた手続きですが、自己破産のように就業制限や免責不許可事由もありません。

持ち家と住宅ローンの支払いは継続したままの手続きも可能です。

デメリットとして、減額されても返済の継続が必要となる点が挙げられます。

個人再生をするためには、今後継続した収入を得る見込みがあり、住宅ローンを除く総負債額が5,000万円以下でなければなりません。

自己破産のメリットは、原則として抱えている借金がすべて免責される点です。

免責後は借金の元本や利息、遅延損害金の支払いも免除され、強制執行で給料などが差し押さえられる心配もありません。

利息の支払いだけで収入を上回っているなど、自力返済が困難である場合は非常にメリットの大きい解決方法です。

車や家など換金できる財産は基本的にすべて処分しなければなりません。

例外として、以下のように生活に必要となる財産は手元へ残せます。

一方で、裁判所の手続きに手間や時間がかかる、一定の職業の就業制限、住居の移動制限、郵便物の受け取り制限などのデメリットもあります。

不正に財産を隠そうとした場合や、借金の原因が遊興費など免責にふさわしくない場合、免責が認められない可能性もあります。

貸金業者から違法な取り立てを受けている場合、すぐに弁護士へ相談しましょう。

弁護士から受任通知を送ると、法的な拘束力により貸金業者は債務者への直接の取り立てができなくなります。

違法な取り立てによる精神的な負担がなくなるのは大きなメリットといえます。

債務者から連絡をする場合、相手が法令遵守している貸金業者であれば、返済期限の延長など交渉の余地があるかもしれません。

弁護士が介入した場合、闇金も通報による取り締まりなどのリスクを考えるため、抑止力としては非常に効果的です。

ここからは、借金取り立てに関するよくある質問を解説します。

それぞれの質問について回答します。

貸金業者から違法な取り立てを受けている場合、警察への通報が有効な場合があります。

ただし、公権力である警察は「民事不介入」のスタンスを取るため、私人(個人)間のトラブルは原則として介入できません。

違法な行為が認められれば介入してくれますが、貸金業者から受けた暴言の録音や動画データなど十分な証拠が必要です。

警察への通報によって違法な取り立てが止んだ場合でも、借金はそのまま残ります。

根本的な解決を図るには、弁護士へ債務整理を相談するのが望ましいでしょう。

借金の限度額は、借入総額が年収の3分の1を超えているかどうかが一つの目安となります。

消費者金融でも、年収の3分の1を超えるときは貸金業法の総量規制により原則として貸付できません。

一方で、銀行のローンやショッピングローンは総量規制の対象外のため、年収の3分の1を超える場合でも審査に通ると借入できます。

借入総額が年収の3分の1を超える場合、月収の大きな部分を返済が占め、もしくは返済が長期化して利息が膨れ上がります。

病気など急にまとまった出費が必要になるケースもあるため、無理のない借入総額や返済額でローンなどを組むようにしましょう。

借金100万円(実質年率15%)を1~3年で返済する場合、毎月の返済額のシミュレーションは以下の通りです。

| 返済期間 | 毎月の返済額 |

|---|---|

| 1年(12カ月) | 毎月の返済額:90,258円 最終回の返済額:90,256円 |

| 2年(24カ月) | 毎月の返済額:48,486円 最終回の返済額:48,490円 |

| 3年(36カ月) | 毎月の返済額:34,665円 最終回の返済額:34,659円 |

返済期間が長くなるほど毎月の返済額は減少しますが、利息の発生のため総返済額は増加します。

たとえば毎月の収入から生活費などを除いた残額が約5万円の場合、残額をすべて返済にあてても完済までには約2年ほどかかるでしょう。

借入れをした後、返済期日を過ぎたまま放置すると、最終的には裁判上の手続きで財産を没収される可能性があります。

放置した期間には遅延損害金がかかるため、完済までに必要な総額が増えてしまい、解決がより困難になるかもしれません。

借金問題が長期化すると、毎月の返済に追われて精神的な負担もより重くなるでしょう。

借金問題を解決するためには、債務整理の方法が有効です。

一方で、借入総額や収入によって有効となる債務整理の方法は異なります。

自宅を手放したくないなど、個人の事情によっても選択する方法は変わるでしょう。

借金は放置するほど解決がより難しくなってしまうため、できるだけ早く弁護士に相談して解決方法のアドバイスを受けましょう。