東京弁護士会所属。新潟県出身。

破産してしまうかもしれないという不安から、心身の健康を損ねてしまう場合があります。

破産は一般的にネガティブなイメージですが、次のステップへのスタート準備とも言えます。

そのためには、法律上の知識や、過去の法人破産がどのように解決されてきたかという知識が必要です。

法人破産分野を取り扱ってきた弁護士は、こういった法律・判例や過去事例に詳しいため、強い説得力をもって納得のいく措置をとることができます。

PROFILE:https://vs-group.jp/lawyer/profile/kawasaki/

書籍:この1冊でわかる もめない遺産分割の進め方: 相続に精通した弁護士が徹底解説!

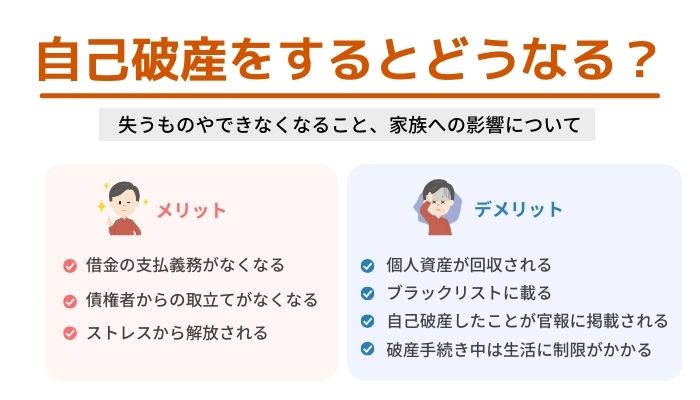

自己破産をすると、原則として借金などの支払義務がすべて免除されます。

債権者からの取り立てがなくなり、支払いの不安やストレスから解消されるのは大きなメリットでしょう。

一方、所有する財産は基本的にすべて処分しなければならず、信用情報機関に事故情報が登録されるなど様々なデメリットもあります。

自己破産を検討されている方は、たとえば携帯電話の利用停止など、生活への支障を心配されているかもしれません。

ここでは、自己破産の影響について具体的な事例を取り上げながら解説します。

自己破産は、債務の返済ができなくなった人が、自身の資産を手放す代わりに、債務の返済を免除してもらう手続きです。

自己破産を考えていても、その後の人生への影響が心配で手続きに踏み出せない方もいるでしょう。

ここからは、自己破産の影響についてケースごとに確認していきましょう。

破産した人の資産は、ごく一部を除き、換価処分されます。

自宅の土地や建物も、通常は換価処分の対象となるため差し押さえられます。

そのため、自己破産手続きを始めた人は自宅に住み続けられないケースが多いです。

自宅に住み続けられない場合、同居のご家族も引っ越しをしなければなりません。

賃貸住宅の場合、自己破産を理由とした賃貸借契約の解除はされないのが一般的です。

ただし、家賃の滞納などが続いたときは契約解除を求められる可能性があります。

もし自己破産で携帯電話が使用できなくなると、仕事に支障をきたしてしまう方もいるでしょう。

以下の場合、携帯電話を使用できなくなる可能性があります。

分割払いは、自己破産により信用情報機関のブラックリストに載ると利用できません。

利用料金の滞納をしていた場合、携帯会社は料金回収の見込みがなくなるため基本的に解約を求めます。

この場合、端末代の残額を一括払いできれば使用を継続できる可能性があります。

解約となった場合、レンタル携帯やプリペイド携帯は自己破産後でも利用できるため、代替手段として検討しましょう。

車が破産者の名義である場合、手放さなければならないケースがあります。

まず、自動車ローンが残っている場合、通常は所有権が信販会社にあるため、自己破産すると引き上げられるケースが多いです。

ローンが残っていない場合は、車の査定額によって変わります。

車は持ち家と同様に換金価値のある場合も多く、査定額が20万円以上のときは原則として処分しなければなりません。

査定額は初年度登録から5~7年以上経過しているときは20万円未満におさまるケースが多いようです。

査定額が20万円以上でも、生活に必要不可欠であるなどの事情が裁判所に認められた場合は処分を免れる可能性もあります。

ただし、あくまで例外的な取り扱いであるため、認められるケースは少ないでしょう。

自己破産により免責を受けても、例外として以下のような債務は返済しなければなりません。

これらは非免責債権といい、免責されると被害者が救済されないようなケースもあるため、自己破産が認められた後も支払う必要があります。

保証人には、主債務者が弁済できなくなった場合に代わりに支払う義務があります。

主債務者が自己破産をしても、保証人の支払義務はなくなりません。

通常、保証人は親族の方などを設定しているかと思います。

自己破産の事実を知らないまま急に支払の督促が届いた場合、保証人は驚き、説明を求めるでしょう。

請求額が大きい、保証人の資力が不足しているなどの事情があれば、保証人も自己破産や債務整理を検討しなければなりません。

自己破産ではなく「任意整理」債務整理の方法であれば、保証人が設定されていない債権者を対象に選ぶと保証人への請求を回避できます。

自己破産をするときは、事前に保証人へ事情を説明し理解を求めるのが望ましいでしょう。

自己破産すると、破産者の資産が差押えの対象となり、換価処分のために回収されてしまいます。

ところが、資産だけでは債務を弁済できず、少しでも債権者にお金を返すために給料が差し押さえられるケースがあります。

給料の差押えできる金額の上限は、4分の1です。

ただ、給料の差押えを行うためには会社の協力は不可欠であり、それがきっかけで勤務先に知られる可能性があります。

会社に勤務されている方の場合、自己破産は私生活上の行為であり、自己破産を理由とした解雇は原則としてできないとされています。

ただし、自己破産によって以下のような資格や就業に制限がかかります。

主に、人の重要な財産や秘密を扱う仕事が該当します。。

資格を有する従業員が制限を受けた場合、会社から資格の不要な部署へ配置転換を求められる可能性はあるでしょう。

資格や就業の制限は、破産手続きの終了によって解除されるケースが多いです。

会社役員(取締役など)の場合、会社と結んでいる委任契約が自己破産により解除されます。

一旦は退任しなければなりませんが、再び会社から選任されれば役員に復帰できます。

退職金も破産者の財産としてみなされます。

対象となる額は、破産者の状況によって以下のように変わります。

退職金を受け取っている場合

既に受け取っている退職金は、通常の預貯金や現金として扱われるため全額が対象となります。

退職したが、退職金は受け取っていない場合

破産手続きの時点で退職しているが、まだ退職金を受け取っていない場合、予定額の1/4の額が対象です。

退職金の予定額が200万円の場合、50万円が債権者への分配にあてられます。

退職しておらず、退職金も受け取っていない場合

この場合、退職金見込額の1/8が対象です。

破産者が手続き時点で退職したときの見込額が200万円の場合、25万円が対象となります。

なお、実際に退職をする必要はありません。

保険の種類によっては、解約をしなければなりません。

解約が必要になるのは、解約返戻金の総額が20万円以上ある場合です。

この場合、解約返戻金が債権者に分配可能な財産とみなされてしまうため、原則として解約し、債権者への分配が必要です。

例外的に、契約者貸付制度を利用すると保険を維持できる可能性があります。

契約者貸付制度とは、保険会社から解約返戻金の前払いを受けられる制度です。

前払いを受けて解約返戻金の額が20万円未満となれば、分配可能な財産とはみなされません。

ただし、契約者貸付制度の利用は破産手続き上で問題となるケースもあるため、必ず弁護士の助言を受けた上で行いましょう。

自己破産をすると、信用情報機関に事故情報が登録されます。

銀行などの金融機関は貸付のときにこの事故情報の有無を確認するため、事故情報が記録として残る5年~10年は新規の借入ができません。

借入の審査は信用情報のみで判断されるのではなく、職業や資産状況にもよりますが、通常は審査に通らなくなります。

これは、任意整理や個人再生など他の債務整理でも同様です。

なお、自己破産をすると官報に掲載されるため、まれに無登録のいわゆる闇金業者から融資の勧誘があります。

通常の借入ができないからといって、こうした融資を受けると法外な利息により生活が破綻してしまう可能性が高くなります。

闇金業者からの勧誘には応じないようにしましょう。

自己破産をすると、自分名義のクレジットカードは原則として解約されます。

ほとんどの場合、クレジットカードの会員規約には信用情報が悪化した場合は会員資格を取り消す旨が定められています。

そのため、所有しているカードは解約となり、新規契約も信用情報機関に事故情報が登録されている間は原則としてできません。

事故情報が抹消されるまで、自己破産の手続き後からおおよそ5年~10年はかかるといわれています。

代替手段として、自己情報が登録されてもデビットカードやプリペイドカードは自己破産後も発行できるケースが多いようです。

また、自分が自己破産をしてもご家族の信用情報には影響しないため、ご家族のクレジットカードを利用する方法もあるでしょう。

自己破産と生活保護に関連性はないため、生活保護を受けながら自己破産ができます。

自己破産によって給付金の額が減額される心配もありません。

法テラスと提携している弁護士に依頼した場合、自己破産に必要な費用を免除してもらえます(民事法律扶助制度)

逆の順番で、自己破産をした後の生活保護の申請も可能です。

自己破産のために生活保護の認定で不利になる恐れもないでしょう。

生活保護を受給している場合、その支給額で借金を返済するのは基本的に認められません。

債務整理には任意整理や個人再生もありますが、返済が前提となるため、生活保護受給者の債務整理は基本的に自己破産となります。

年金は、公的年金と私的年金で自己破産をしたときの扱いが異なります。

公的年金の場合

公的年金とは、国民年金や厚生年金、共済年金といった年金です。

公的年金は法律で差し押さえが禁止されているため、自己破産をしても処分されず、受給資格もなくなりません。

例外として、市区町村などが税金の滞納により年金を差し押さえるケースがあります。

税金は自己破産によっても支払いを免除されないため、滞納がある場合はまず市区町村へ分割払いなどを相談するとよいでしょう。

私的年金の場合

私的年金は、民間の保険会社と契約している個人年金などを指します。

こちらは個人の資産とみなされるため、たとえば個人年金で解約返戻金の額が20万円を超えるようなときは原則として解約しなければなりません。

選挙権は、自己破産をしても制限されません。

選挙権を喪失するのは以下のようなケースです。

なお、被選挙権も自己破産で制限されず、国会議員や都道府県議員などに立候補できます。

自己破産の事実は、戸籍や住民票には記載されません。

ただし、官報と呼ばれる政府が発行する冊子に破産の事実が掲載されます。

破産者が免責されると、債権者が損害を受ける可能性があるため、債権者に広く告知するための措置です。

官報を見た人には破産の事実を知られてしまいますが、官報を見るのは金融機関の担当者など非常に限られています。

官報に掲載されたのが原因でご家族や職場の人に破産の事実が知られてしまうケースはほとんどないといえるでしょう。

自己破産しても、支払っていなかった養育費や税金は免除されません。

養育費や税金は、免除されない債権である非免責債権に該当するためです。

養育費や税金以外にも、損害賠償請求権や罰金なども支払いは免除されません。

自己破産するときに、家族へ悪影響を与えないか心配な方も多いでしょう。ここからは、自己破産した場合に家族への影響があるのか解説します。

自己破産をすると、自宅に裁判所から郵便物が届いたり、配偶者の収入証明の提出、破産者名義の財産の処分といった手続きがあります。

別居している、生計を別にしているなどの事情がない限り、ご家族には知られてしまう可能性が高いでしょう。

会社には、裁判所からの通知はありませんが、給料を差し押さえられたり、退職金証明書を要求された場合は知られてしまう可能性があります。

自己破産はあくまで破産者本人の手続きであるため、ご家族の進学や就職に影響する可能性は低いでしょう。

影響する事例としては、子どもの進学のために組む教育ローンがあります。

破産者は信用情報機関に事故情報が載るため、契約者や保証人になれません。

既に教育ローンを組んでいる親が破産する場合、ローンの支払は免責の対象となります。

この場合、教育ローンの支払いは保証人が負担しなければなりません。

自己破産は、原則としてご家族の財産には影響しません。

影響するケースとしては、破産者の財産をご家族が共有で使用していた場合があるでしょう。

たとえば、生活費の支払に使っていた預貯金が破産者の名義であった場合、処分の対象となってしまいます。

破産者の名義である車や家財、持ち家が処分される場合も、ご家族への影響があるかもしれません。

自己破産は、配偶者や子どもの就業にも影響はありません。

破産者本人は自己破産の手続き中に一定の資格や就業に制限を受けます。

これはあくまで破産者本人のみが受ける制限で、本人以外には影響がありません。

自己破産の事実は官報に掲載されますが、一般の人はまず見る機会はないため、官報が原因でご家族の就業に影響する可能性は低いでしょう。

自己破産で家族へのデメリットを避けるためには、以下の方法を取りましょう。

それぞれ詳しく解説します。

自己破産の申立ては原則として弁護士への依頼が必要です。

弁護士は、破産者の財産や債権者を調査し、一覧にまとめて裁判所へ提出します。

このとき、所有する財産や債権者は抜け漏れがないよう正確に伝えなければなりません。

もし抜け漏れがあると、破産手続き上で問題となり、免責を受けられない可能性があります。

それどころか、債権者を害する目的で財産を隠匿や損壊したとみなされた場合、詐欺破産罪として罪に問われる恐れもあるでしょう。

破産者の財産は、預貯金やクレジットカードの履歴などから調査されるため、財産を残すために隠匿してもすぐに見つかってしまいます。

もしどうしても手元に残したい財産がある場合、隠さずに弁護士へ相談し、残す方法を検討していきましょう。

偏波弁済とは、資力が不足しているにも関わらず、特定の債権者のみに偏って返済をする行為です。

自己破産をした場合、破産者の財産は法律の定める優先順位に沿って各債権者に分配されます。

たとえば、気付かないうちに以下のような支払いをしてしまった場合でも偏波弁済とみなされる可能性があります。

お金を借りたご家族や知人には、早く優先して返済をしたいと思うのは一般的な心情かもしれません。

ただし、最悪の場合は免責が認められず、かえって迷惑をかけてしまう恐れがあります。

ご家族や知人には事情を説明し、偏波弁済にあたる支払いは避けた方がよいでしょう。

自己破産の一部のデメリットを避ける方法として、以下のような債務整理を検討できる場合があります。

それぞれの債務整理の概要について解説します。

個人再生は、裁判所を介した手続きで債務を減額し、元本と月々の支払額を軽減する手続きです。

手続きは以下の2つがあります。

自己破産と比べると以下のような違いがあります。

自己破産をすると今住んでいる家を手放さなければならないのか心配する方もいるでしょう。

自己破産では、家や車など換金価値の高い財産は通常すべて処分されます。

一方、個人再生は家と住宅ローンは継続したまま、その他の借入れについて個人再生ができます。

自己破産で免責が得られない「免責不許可事由」も個人再生では問題となりません。

借金のすべてが免除される自己破産と比べ、軽減できる債務の額にある程度制限があります。

手続き後は再生計画に沿って残債務を返済していきます。

なお、小規模個人再生手続は、再生計画に債権者の過半数の反対があると個人再生が認められません。

任意整理とは、裁判所を介さず、弁護士などの代理人から直接債権者と交渉する方法です。

自己破産と比べた場合、以下のような違いがあります。

裁判所を介さない手続きであるため、自己破産よりも簡易迅速に手続きが進みます。

裁判期日の裁判所への出席といった負担もなく、手続き上の不可は自己破産より軽いでしょう。

また、自己破産では財産の処分が必要ですが、任意整理は対象となる債権者を選択できるため、返済を続けながら財産を手元に残せます。

債務がすべて免除される自己破産と比べると、任意整理の効果は利息のカットや分割払いによる月々の負担額減少にとどまります。

つまり、手続き終了後も元本の返済は継続しなければなりません。

債権者との交渉では、債務者に安定した収入がない場合、応じてもらえない可能性があります。

任意整理の手続き前に返済の滞納を続けて信頼関係がすでに壊れている場合、交渉はより困難になるでしょう。

自己破産はすべての借金が免除される点で非常にメリットの大きな手続きです。

一方で、破産後の生活にも影響する様々な制限を受けるため、自己破産を検討される方はあらかじめデメリットをよく確認しておきましょう。

特に注意しておきたいのが、親族への偏波弁済など、気付かないうちに後々の破産手続きで問題となる行為をしてしまう場合です。

自己破産の申立てをしても免責が受けられなくなるケースがあるため、十分な注意が必要です。

個人では判断が難しい場合もあるため、自己破産を検討されている方はまず弁護士に相談するとよいでしょう。

弁護士事務所によっては無料相談も実施しており、自己破産の手続きにおける注意点や破産後の制限をあらかじめ確認できます。

注意すべきポイントを確認した上で、破産後の生活再建のために手続きを進めていきましょう。