最終更新日:2025/12/23

知っておきたい起業のリスク一覧|起業するリスクへの対処法

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

多くの人にとって、起業は人生における最大の挑戦の1つです。

自分のアイデアで社会に価値を提供し、収入を得ることは大きな魅力ですが、同時に「失敗したらどうなるのか」「借金を背負うのではないか」といった、起業リスクへの不安も尽きないことでしょう。

起業にどのようなリスクが存在するのかをあらかじめ把握し、適切な対策を講じておけば、起業の成功確率は劇的に高めることが可能です。

この記事では、起業に関する「6つのリスク」と、それを回避するための対策を税理士の目線から解説します。

また、起業家それぞれの現在のリスク度を測るためのチェックリストも紹介します。

起業リスクに対する漠然とした不安を「コントロール可能な課題」に変えるためのガイドとしてお役立てください。

目次

起業に潜む6つのリスクとは

起業のリスクと聞くと、多くの人は「借金」や「赤字」といった金銭的な問題を真っ先に想起します。

経営において資金の枯渇は絶対に避けたいリスクではありますが、その根本原因はビジネスモデルの欠陥や予期せぬ法務トラブル、経営者自身の健康問題にあるケースが少なくありません。

つまり、お金の問題はあくまで結果であり、そこに至る要因は多層的です。

本章では、起業家が直面するリスクを、以下の6つのカテゴリーに体系化しました。

- お金のリスク

- 市場・ビジネスモデルのリスク

- 人・パートナー・組織のリスク

- 家族・健康・メンタルのリスク

- 法務・コンプライアンスのリスク

- 税金・社会保険・会社設立でのリスク

それぞれにどのようなリスクがあるのかを把握しましょう。

「個人事業主」としてリスクを抑えて起業したいという方は、以下の記事などをご確認ください。

リスク1:お金のリスク

起業する際に多くの人が最も気になるのは、「事業に失敗して借金まみれになったらどうしよう」といったお金に関するリスクでしょう。

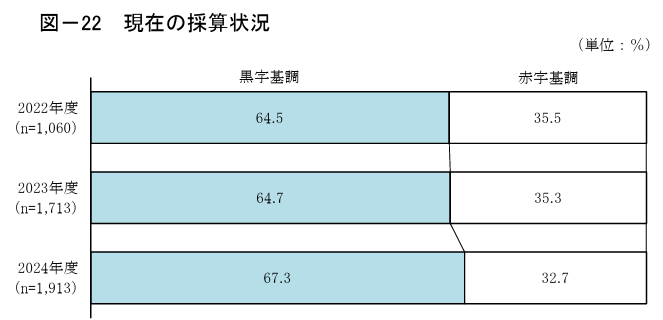

日本政策金融公庫が発表した「2024年度新規開業実態調査」では、起業してから約2年以内の企業のうち、7割弱が黒字基調だと回答しています。

参考:2024年度新規開業実態調査|日本政策金融公庫総合研究所(PDF) を加工して作成

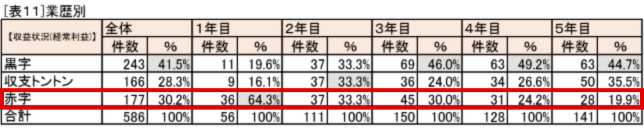

一方で古い調査ではありますが、2014年に東京商工会議所が発表した「創業の実態に関する調査報告書」では、業歴別の黒字と赤字の割合を算出しています。

ここでは起業してからの年数が進むごとに赤字の割合は減るものの、1年目には6割強が赤字となっています。

参考:創業の実態に関する調査報告書|東京商工会議所 起業・創業支援委員会(PDF)を加工して作成

2つの調査結果のズレは、調査実施時期が異なることや、東京商工会議所の調査数が少ないこと以外に、対象とした企業の属性の違いも原因として考えられます。

日本政策金融公庫の調査は同公庫の融資先が中心で、比較的準備をしてから開業した層が多い一方、東京商工会議所の調査は創業期の幅広い企業を含みます。

この違いから、事前の準備や資金計画によって、起業後の黒字率は大きく変わることが分かります。

起業前にどのような準備や知識が必要かについて、詳しく解説します。

起業で変わるお金の流れと「収入の不安定さ」

会社員と起業家では、資金の流入と流出のタイミングが異なります。

会社員の場合、会社の業績変動に関わらず毎月一定の額が給与として支給されます。

一方、起業家の収入は売上から経費を差し引いた利益に依存するため、売上が立たなければ収入はゼロ、あるいは赤字となります。

さらに留意すべきは、売上の発生と現金の入金にはタイムラグがある点です。

企業間取引の多くは掛取引(ツケ払い)で行われますが、売上が計上されてから実際に入金されるまでには、数カ月かかることも珍しくありません。

この入金を待っている間にも、家賃や仕入代金、従業員の給与は発生し続けます。

このように、起業直後は「経費の支払いは発生するが、売上の入金は遅れる」というキャッシュフローの悪化が生じやすくなっています。

十分な運転資金を持たずに開業した場合、最初の入金日を迎える前に手元の資金が底をつく可能性もあるのです。

資金ショートを防ぐための固定費・借入れ・税金の基本ルール

資金ショートを防ぐためには、売上の拡大を目指すだけでなく「現金の流出を最小限に抑え、手元資金を厚くする」財務管理が不可欠です。

具体的には、固定費、借入れ、税金の3つの側面から対策を講じましょう。

固定費とは、毎月決まって発生する支出のことです。

具体的には家賃や従業員への給与などが当てはまります。

これらは一度決めてしまうと、あとから変更することが難しい支出でもあります。

自宅やバーチャルオフィスなどで起業する、単純作業はパートやアルバイトなどを利用するなどして、できる限り固定費を削減しましょう。

次に借入れについてです。

事業経営において、融資を利用して手元の現預金残高を高めておけば、突発的な売上減少や支払い増加にも耐えやすくなります。

融資審査では企業の財政や将来性が評価されるため「資金が足りなくなってから融資を利用すればいい」と考えていると、いざというときに審査の通過が難しくなります。

創業の段階で、新規開業・スタートアップ支援資金などの利用を検討しましょう。

現在は金融庁の方針により、経営者保証を求められることは少なくなりましたが、今でも一部の金融機関からの融資には必要とされるケースもあります。

経営者保証に関してはガイドラインも策定されているので、融資を受ける際にはチェックしてみましょう。

参考:経営者保証|中小企業庁

最後に税金の管理です。

事業で利益が発生すると、決算申告の2カ月後に法人税や消費税の納税義務が生じます。

この前に口座にある現金を使いすぎてしまうと、納税資金が不足するリスクが生じます。

入金された売上のうち、消費税や将来の法人税相当額は納税用口座へ分けて管理する体制を整えるなどして、納税が滞らないようにしましょう。

リスク2: 市場・ビジネスモデルのリスク

起業においてよくある誤解の1つが「いい商品やサービスを作れば、自然と客は集まる」という考え方です。

実際には、商品の品質と売上の規模は必ずしも比例しません。

品質も重要ですが、より重視すべきは「ユーザーからのニーズが存在するのか」という点です。

民間レポートではありますが、CB Insightsによる111件のスタートアップ企業の失敗理由分析では、No market need(市場ニーズがなかった)を失敗理由としてあげる企業が35%に上り、全体の第2位にランクインしました。

参考:The Top 12 Reasons Startups Fail|CB Insights

市場のニーズ分析は、事業計画で必ず確認するべき事項です。

ここでは、具体的なニーズの検証方法や集客に関するリスクについて解説します。

「売れないリスク」の正体とニーズ検証のやり方

「売れないリスク」の正体は、起業家の思い込みと実際の市場ニーズとのギャップです。

このギャップを埋めるためのニーズ検証を飛ばして、いきなり商品開発や店舗工事に多額の投資を行うと、あとになって需要がないことが判明した場合、費やした資金や時間がすべて無駄になってしまいます。

本格的な開発やサービスの実施に踏み切る前には、テストマーケティングが必要です。

具体的には、簡易的なWebページやダイレクトメッセージを作成し、想定している商品やサービスへのユーザーの反応を事前に確認しましょう。

具体的なテストマーケティングの手法としては、以下の3つがあります。

- MVP(実用最小限の製品)の提供

- 見込み顧客への深層ヒアリング

- 予約販売などによる収益性の実証

「商品が完成してから売る」のではなく、「売れると確信してから商品を作る」という順序を認識することが、事業の生存率を分けます。

単一取引先・プラットフォーム依存と集客をあと回しにするリスク

特定の1社に売上の大部分を依存する構造は、何らかの原因でその取引先との関係が切れた場合の影響が甚大となるため、極めてハイリスクと言えます。

一般的に、1社の取引先が売上全体の30%を超えると経営リスクが高まるとされています。複数の取引先を開拓し、リスクを分散させることが経営の安定には不可欠です。

YouTubeやInstagram、Amazon、楽天など特定のプラットフォームに依存することも、同様のリスクを含んでいます。

これらは強力な集客力を持ちますが、運営側のアルゴリズム変更や規約変更、何らかの理由によるアカウント停止措置などにより、それまで好調だった売上が短期間でゼロになる可能性があります。

また、Web集客活動の遅れという失敗も多くの起業家が犯しがちです。

Webサイトが検索結果に適切に表示されるには、コンテンツ公開から3~6カ月ほどかかるとされています。

SNSのフォロワー構築には、多くの場合で年単位の時間が必要です。

商品が完成してから集客を始めたのでは、効果が出るまでの期間の売上で苦戦を強いられます。

事業計画の段階で、あらかじめ集客活動を開始することも、資金枯渇を防ぐためには重要です。

リスク3:人・パートナー・組織のリスク

起業する際には「人」に関する問題も起こりがちです。

人間関係や組織の問題は、一度こじれると法的な紛争に発展することもあり、解決までに多大な時間とコストを要します。

共同創業で起きがちなトラブル

「気の合う友人と一緒に起業する」というのはよくある話ですが、経営やガバナンスの観点では高いリスクがあります。

代表的な問題の1つが「株式の保有比率」です。

株主総会では、通常の決議は議決権の過半数、定款変更など重要な決議は原則として3分の2以上の賛成で成立するため、代表者が過半数、できれば3分の2以上の議決権を持つことが望ましいとされます。

株式会社を友人と2人で起業し、資本金を折半して株式を50%ずつ持ち合った場合、経営方針で意見が対立した際に、何も決められないデッドロック(膠着状態)に陥ります。

こうした事態を防ぐためには、経営の主導権を握る代表者が3分の2(66.7%)以上、少なくとも51%以上の株式を保有し、意思決定権を確保しておくことが鉄則です。

また、共同創業では出資額だけでなく「役割分担と時間のコミットメント」もよく問題になります。

例としては、片方は経営全般を長時間かけて担当し、もう片方は一部の専門分野に短時間だけ関わっているにもかかわらず、双方の持株比率や役員報酬が同じといったケースです。

この状態が続くと、負担が重い方に不満がたまり、役割放棄や突然の離脱につながることもあります。

共同創業のリスクを抑えるためには、設立前に出資比率や役員報酬、勤務時間、将来の株式買取りルールを文書で取り決めておくことが重要です。

たとえば、事業開始時点は株式比率を7対3とし、一定の売上や利益を達成したら段階的に株式を譲渡するなど、貢献度に応じてバランスを調整できるしくみをあらかじめ整えておきましょう。

業務を1人で抱え込みすぎて事業が回らなくなるリスク

組織化を避けるあまり、すべての業務を自分1人で行うことにもリスクが存在します。

起業当初は、事務をはじめとするさまざまな仕事を、自分1人でこなすケースも少なくありません。

しかし、事業が軌道に乗った段階でもこうしたスタイルを続けると、本来力を入れるべき経営戦略や新規顧客の開拓にリソースを割り振れなくなります。

- データ入力や梱包発送などの、専門性が不要な定型業務

- 自分が苦手で時間がかかる業務

- 直接的に売上を生まないバックオフィス業務

これらを早期にマニュアル化し、アルバイトや外注パートナーに任せることを検討しましょう。

組織として拡大するうえでは、こうした仕事の割り振りも重要な要素となります。

リスク4:家族・健康・メンタルのリスク

起業は経営者1人の問題ではなく、家族の生活基盤や将来設計にも大きな影響を及ぼします。

また、経営者自身にとっても、事業の成功と自分自身の幸福は分けて考える必要があります。

家族の理解・合意が不十分なまま起業することの影響

起業には、家庭内の不和につながる懸念点がいくつか存在します。

まず直面するのが、家計の変化に対する認識のズレです。

起業直後は赤字が続きやすいため、役員報酬(社長や役員が得る利益)を低く設定することが一般的です。

この前提を共有せずに起業してしまうと、収入は減ったのに「これまで通りの生活水準」を求められることになり、家庭内での金銭トラブルに発展します。

また、金融面での信用リスクも忘れてはいけません。

会社員を辞めて独立した直後は、個人の信用情報が大きく変化します。

一般的に、起業後3年分の決算書で安定した黒字を示せるまでは、住宅ローンや教育ローンの審査通過が極めて困難になります。

これらのリスクを事前に伝え、家族からの承諾を得ておくことが、長期的な経営の安定には不可欠です。

これらについては以下の記事で詳しく解説しています。

長時間労働・孤独な意思決定が健康と判断力に与える負担

経営者は「労働者」ではないため、労働基準法が適用されません。

そのため、労働時間の上限規制や残業代という概念が存在せず、事業が軌道に乗るまでは長時間労働が常態化しやすい傾向にあります。

その一方で、経営者が病気や怪我で倒れた場合、会社員のような有給休暇や傷病手当金による保障は限定的です。

特に一人会社(従業員がいない会社)の場合、社長自身の稼働停止は即座に「売上ゼロ」を意味します。

また、慢性的な長時間労働と睡眠不足は、経営判断の質を低下させるといったリスクもあります。

起業をするうえでは、自身を「代わりのいない資本」と捉え、民間保険への加入や、定期的な健康診断の実施といったリスク管理を、可能な限り計画に組み込みましょう。

リスク5:法務・コンプライアンスのリスク

起業において、資金不足と同じくらい致命傷となり得るのが「法律違反」です。

ビジネスのスピードを優先するあまり、必要な許可を取らずに営業を開始したり、ネット上の雛形をコピーしただけの契約書を使用したりするケースが目立ちます。

行政からの営業停止処分や、顧客からの損害賠償請求を受けると、積み上げてきた信用と資金が一瞬にして消滅しかねません。

事前にこれらのリスクについて確認しておきましょう。

許認可・個人情報保護などの違反リスク

事業を始める際、業種によっては行政庁の許可や認可、届出などが必須となります。

これらを怠ったまま営業することは「無許可営業」となり、法的な処罰の対象となります。

たとえば、中古品を仕入れて販売するせどり・転売ビジネスを行う場合、管轄の警察署を経由して、公安委員会から「古物商許可」を取得しなければなりません。

これらの許認可の取得方法は、種類や地域によってそれぞれ異なります。

確実に手続きを行いたい場合は、行政書士に相談しましょう。

また、こうした許認可を必要としない事業であっても、個人情報保護法には注意が必要です。

問い合わせフォームで取得した名前やメールアドレス、会員登録時の住所情報、ECサイトの購入履歴などはすべて個人情報に該当します。

これらの情報が漏洩すると、1回の事故で数百万円から数千万円規模の損失が発生することもあります。

自社サイトにプライバシーポリシーを明示し、アクセス権限の管理やデータの暗号化、ログの保存などを含めて、実際の運用体制を整えておくことが求められます。

参考:中小企業 小規模事業者のみなさまへ|個人情報保護委員会(PDF)

オンラインで商品やサービスを販売する場合は、表示義務や広告表現に関する法律にも注意が必要です。

自社のホームページやECサイトなどで商品を販売する場合、事業者の氏名や住所、電話番号、返品条件などを特定商取引法に沿って表示しなければなりません。

この際に、割引前の価格を根拠なく高く表示した状態で、常にセールと同じ価格を見せ続けると、景品表示法上の不当表示と判断され、行政指導や課徴金の対象となるおそれがあります。

参考:二重価格表示|消費者庁

起業時にこうした法律や条文をすべて暗記する必要はありませんが、自分の事業に関係する業法やルールを一度整理し、基本的なポイントだけは押さえておくことが重要です。

疑問点がある場合は、早い段階で専門家に相談し、ビジネスの進め方を見直すことが、法務・コンプライアンス面のリスクを抑える近道になります。

また、人を雇う場合は労働基準法の遵守義務なども発生しますが、これらは社会保険労務士の専門領域です。

ベンチャーサポートグループには税理士・司法書士・行政書士・弁護士・社会保険労務士などあらゆる士業関係者が揃っていますので、ぜひお気軽にご相談ください。

契約書や利用規約の不備からトラブルに発展するリスク

口約束やメールのやり取りだけでビジネスを進めることは、トラブルを引き起こす典型的な例です。

特に企業間取引や業務委託においては、必ず正式な「契約書」を締結し、責任の所在を明確にする必要があります。

契約書を作成する際に、Web上で無料配布されているテンプレートをそのまま使用する起業家も多いですが、これは非常に危険です。

テンプレートは一般的な内容しか網羅しておらず、自社のビジネスモデル特有の納期や品質基準、検収期間などに対応していないことがほとんどだからです。

- 業務の範囲

- 報酬と支払時期

- 知的財産権の帰属

- 損害賠償の上限

契約書を作成する際は、これらの項目を最低限チェックし、個々の事情に合わせて定める必要があります。

また、Webサービスやアプリを運営する場合は、ユーザー向けの「利用規約」を作成します。

ここに「免責事項(サービス停止時などの賠償責任を制限する条項)」を正しく記載しておかないと、システム障害でユーザーに損害が出た際、高額な賠償金を請求されるリスクがあります。

こうした法務リスクを回避するためには、初期費用がかかったとしても、弁護士などの専門家による契約書の作成やリーガルチェックを受けることも検討しましょう。

リスク6:税金・社会保険・会社設立でのリスク

会社設立の手続きは、単に登記簿を作れば終わりではありません。

設立時の設定ひとつで、将来支払う税額が数百万円単位で変わる可能性があります。

これらは「あとから変更できない」ことが多いため、最も慎重な判断が求められます。

資本金と事業年度の決め方を誤り、消費税で大きく損をするリスク

会社設立時に注意したいのが、資本金の額と消費税の関係です。

原則として、資本金が1,000万円未満であれば、特定新規設立法人に該当せず、インボイス登録や課税事業者の選択をしていない限り、設立1期目は消費税の納税義務が免除されます。

一方で、資本金を1,000万円以上に設定してしまうと、設立初年度から課税事業者となります。

この場合、売上規模によっては数十万円から数百万円単位の消費税負担がいきなり発生します。

さらに、資本金が1,000万円未満でも、2期目の免税には注意が必要です。

新設法人が2期目も免税事業者でいられるかどうかは、1期目の前半6カ月間(特定期間)における課税売上高や給与等支払額を基準に判定されます。

特定期間の課税売上高が1,000万円を超えると、その時点で2期目から課税事業者になる可能性があり、売上が順調なほど、免税メリットが早く消えることになります。

このような場合はぜひ、税理士にご相談ください。

事業年度(決算月)の設定も重要です。

資本金1,000万円未満の新設法人は、原則として設立1期目と2期目が消費税の免税対象ですが、これは24カ月間を保証するものではありません。

たとえば、3月決算の会社を3月中に設立すると、第1期は設立日から3月末までのわずか数週間で終了し、免税期間の1期分をほとんど活用できません。

免税メリットを最大限活かすには、設立月の前月を決算月に設定し、第1期をできるだけ12カ月に近づけるのが基本的な考え方です。

決算月をいつにするべきかについては、以下の記事でも詳しく解説しています。

青色申告の届出・役員報酬・源泉所得税を軽視してしまうリスク

青色申告は新規企業にとって大きなメリットがある制度ですが、それだけに期限内に「青色申告承認申請書」を提出しなかったときの影響も大きくなります。

- 欠損金(赤字)の繰越控除

- 欠損金の繰戻還付

- 30万円未満の減価償却資産を一括で経費として計上できる

これらのメリットを受けるためには、原則として会社設立日から3カ月以内か、第1期の事業年度終了日のいずれか早い日までに「青色申告承認申請書」を管轄の税務署に提出しなければいけません。

青色申告のメリットについては、以下の記事で詳しく解説しています。

役員報酬の決め方も、起業直後の経営者が見落としやすいポイントです。

法人税法上、役員報酬は原則として毎月同じ金額を支給する定期同額給与であることが経費算入の条件になります。

これを知らずに事業年度の途中で役員報酬額を変更すると、その年度内で最も低い役員報酬額が1年間続いたものと見なされ、差額が役員報酬として経費算入できなくなります。

さらに、自分1人だけの会社であっても、役員報酬から「源泉所得税」を天引きし、翌月10日まで(特例を使えば半年ごと)に国に納付する義務があります。

これを忘れると「不納付加算税」が発生するため、注意してください。

経費・創立費などの扱いを誤るリスク

経費の範囲や資産の処理方法のミスは、追徴課税や節税機会の喪失などのリスクに直結します。

まず厳格に区別すべきは、事業用経費と個人的支出の境界線です。

家族との旅行費用を「研修費」として計上したり、私的な飲食代を「交際費」として処理したりすることは、税務調査において特に厳しく指摘される行為です。

これらが事実の仮装や隠蔽と判断された場合、本来納めるべき税額に加え、35%から40%の重加算税という重いペナルティーが科される可能性があります。

一方で、法的なルールを正しく理解していれば、大きな節税メリットを得られるのが「創立費」や「開業費」です。

事業を開始する前に発生した、起業に関する打ち合わせ代や備品購入費、登記費用などは、領収書を保存しておくことで会社の経費として計上できます。

創立費や開業費については、以下の記事で詳しく解説しています。

助成金・補助金のリスク

国や自治体が公募する助成金や補助金は、返済不要の資金として有用ですが、支給のしくみを誤解して資金計画に組み込むと、資金ショートを引き起こす原因となります。

補助金の最大のリスクは、その多くが「原則として後払い」である点です。

たとえば、300万円の設備投資に対して200万円の補助金が交付される場合でも、まずは事業者が自己資金や融資によって300万円全額を支払う必要があります。

その後、事業実績報告書を提出し、行政側の確定検査を経て初めて補助金が入金されます。

この支払いから入金までの期間は、通常でも半年から1年程度かかります。

つまり、補助金は「手元に資金がない事業者に向けた制度」ではなく、「先行投資できる資金力がある事業者の負担を軽減する制度」です。

「補助金が出るから支払える」という前提で発注を行うと、入金までの期間中に運転資金が枯渇してしまいます。

補助金を活用する際は、採択額をあてにせず、入金までの期間を乗り切るための手元資金の確保や、金融機関との事前の融資相談(つなぎ融資)を済ませておくことが必須です。

助成金や補助金に関しては、以下の記事でより詳しく解説しています。

【起業リスク簡易診断】どこまでリスクを取るべき?

起業には必ずリスクがありますが、「どこまでなら許容できるか」は人によって違います。この章では、起業リスクの大きさをざっくり把握できるチェックリストを用意しました。

起業のリスク・10項目チェックリスト

下記10項目について、「あてはまる」なら0点、「どちらかといえばあてはまる」なら1点、「あてはまらない」なら2点として合計してください。

- 起業後すぐに声をかけられそうな具体的な顧客候補のリストを作っている

- テスト販売や試験的な受注などで、商品やサービスへの反応を確認している

- 事業の固定費と、自分や家族の生活費それぞれが「毎月いくら出ていくか」を数字で把握している

- 手元の貯蓄だけで、今の生活費と事業の推定赤字をどれくらいの期間まかなえるか計算している

- 事業の方向性や悩みを相談できる先輩経営者やメンターが身近にいる

- 自分の不得意分野(経理・営業・ITなど)を補ってくれるパートナーや外注先のめどがついている

- 起業しようとしている業種で、許認可や届出が必要かどうかを確認している

- 会社を辞める場合の就業規則や競業避止義務、社会保険の扱いについて、現時点で把握している

- 起業後1〜2年の働き方(働く時間帯や休み方)について、具体的なイメージが固まっている

- 事業が失敗した場合の撤退ラインや、そのあとの働き方(再就職や別事業など)を考えている

0〜6点の場合、起業リスクは低く、準備が進んでいる状態と言えます。

このゾーンの人は、顧客づくりやビジネスモデルの磨き込みなどに比重を移していきましょう。

7〜13点の場合、いくつか気になるポイントがある状態です。

このゾーンでは、チェックリストで「あてはまる」とした部分を起業する前に整えることを推奨します。

すぐに会社を辞めるのではなく、副業で小さく試す、起業準備期間を区切って設けるといった中間案も検討するとよいでしょう。

14点以上の場合、現時点でそのまま独立してしまうと、生活面や家族関係への負担が大きくなる可能性があります。

起業を諦める必要はありませんが、もう一度この記事で解説した起業に関するリスクを見直し、自分自身に当てはめて整理してください。

大切なのは、直感や勢いだけで判断するのではなく、自分の現在地とリスクの大きさを把握したうえで「いつ・どの順番で・何を整えるか」を決めることです。

起業への不安が大きいと感じる場合は、1人で抱え込まず、税理士などの専門家に相談しながら計画を組み立てることをおすすめします。

また、どれだけ準備をしても、事業が想定どおりに伸びないことはあります。

その場合は、個人事業主であれば税務署への廃業届や届出の整理、法人であれば解散・清算手続きを通じて、できるだけ早期にソフトランディングを図ることも選択肢となります。

起業に失敗したときにどうなるのか、廃業や破産の意味の違いなどについては、以下の記事で詳しく解説しています。

この記事のまとめ|リスクを「コントロール可能」にしてから起業しよう

ここまで、起業にまつわる6つのリスクについて解説してきました。

「これほど多くの落とし穴があるのか」と、少し足がすくんでしまった方もいるかもしれません。

しかし、失敗する事業者の多くは、これらのリスクに「想定外のトラブル」として遭遇し、準備不足のまま対応を迫られた結果、市場からの退場を余儀なくされています。

逆に言えば、この記事を通じて「どこに落とし穴があるか」を知っておけば、事前に対策することでリスクを回避しやすくなります。

起業におけるリスクを完全にゼロにすることはできません。しかし、知識と準備によって、リスクを許容できる範囲内に抑え込む「コントロール」は十分に可能です。

特に、税務や資金調達、法務といった専門的な領域は、すべてを経営者1人で抱え込む必要はありません。

創業融資に強い税理士や、契約書に詳しい弁護士といった専門家の知見を「外部のリソース」として活用することも、立派なリスクマネジメントの1つです。

起業について悩みや不安があれば税理士や司法書士に相談しよう

起業の準備において、すべての課題を経営者一人で解決しようとすることは、時間的な損失が大きいだけでなく、判断ミスのリスクを高める要因となります。

もし自分だけで会社設立を行うことが難しい、しっかりとリスクについて把握し、対策を練りたいと感じたときは、会社設立を専門とする税理士や司法書士に相談してみてください。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

税理士だけでなく行政書士や司法書士、社労士も在籍しているためワンストップで相談が可能です。

また、個人事業主の方へ向けた税務相談や、確定申告のサポートも行っております。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。