最終更新日:2026/2/10

IT起業で成功するためのビジネスモデルとは?起業の手順や運営の注意点も解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

- IT起業のビジネスモデル・稼ぎ方

- 個人事業主と法人のどちらで起業するべきか

- IT起業の流れ・手順

- 注意するべきリスクとその対処法

IT分野は、パソコンとインターネット環境さえあれば、低資本で起業できる非常に魅力的な業種の1つです。

しかし、どれほど優れた技術やアイデアを持っていたとしても、事業としての設計が欠けていれば、継続的な成功を収めることは困難です。

事実、多くの起業家が開発の行き詰まりだけではなく、「資金繰りの悪化」や「契約上のトラブル」といった経営実務の壁に直面します。

この記事では、IT起業を成功させるための具体的なビジネスモデルや会社の設立手順、自身の身を守るためのリスク管理などについて、税理士が詳しく解説します。

IT分野で起業を考えている方は、ぜひ一度ご確認ください。

目次

IT起業の5パターンの稼ぎ方|利益率と資金繰り

IT起業と一口に言っても、どのように収益を上げるかというビジネスモデルによって、必要となる資金や経営の難易度は大きく異なります。

ここではIT起業で主流となる5つのモデルについて、それぞれの利益構造と資金繰りの特徴などを解説します。

- 受託開発・制作(請負・準委任)

- 保守運用・顧問契約(ストック型)

- コンサル・導入支援・PM

- 自社サービス・SaaS(サブスク)

- メディア運営・コンテンツ販売

自身がどのモデルを主力にするか、どの順番で事業を拡大していくかを検討するための材料としてください。

その1:受託開発・制作(請負・準委任)

「受託開発・制作」は、クライアントから依頼を受けてシステムやWebサイトを制作し、その対価を受け取るモデルです。

IT起業において一般的であり、確実に売上を作れる方法ですが、「請負契約」と「準委任契約」という契約形態の違いによって、法的責任と資金繰りのリスクが大きく異なる点に注意が必要です。

請負契約は「仕事の完成」を約束し、成果物に対して報酬が支払われる契約です。

この契約では、納品物が検収されて初めて請求権が発生します。

単価を自分でコントロールしやすい反面、バグが発生したり要件定義漏れがあったりした場合は、原則として無償で修正しなければいけません。

また、着手から納品、検収、入金までの期間が長くなる傾向があるため、その間の生活費や外注費を賄うための運転資金を確保しておく必要があります。

一方で準委任契約は「事務処理そのもの」を委託する契約で、原則として仕事の完成義務を負いません。

一般的には月額といった形で、エンジニアの技術提供に対して対価が支払われます。

成果物に関わらず報酬が発生するため、資金繰りの見通しが立ちやすいというメリットがあります。ただ、請負契約よりも利益率は低くなりがちで、あくまで労働集約型のモデルとなる点に注意が必要です。

その2:保守運用・顧問契約(ストック型)

「保守運用・顧問契約」とは、システムやWebサイトを納品したあと、そのメンテナンスや改善アドバイスを行うことで毎月定額の報酬を得るモデルです。

いわゆる「ストックビジネス」であり、労働量に関係なく毎月決まった現金が入ってくるため、IT起業において特に重視すべき収益源といえます。

開発案件は受注の波が激しく、翌月の売上がゼロになる恐怖と常に隣り合わせですが、保守契約の積み上げがあれば、家賃や役員報酬といった固定費の支払いが安定します。

銀行融資の審査においても、単発の受託開発の売上より、継続的な保守契約による売上の方が圧倒的に評価が高いです。

その3:コンサル・導入支援・PM

「コンサル・導入支援・PM」とは、自ら手を動かしてコードを書くのではなく、IT導入の計画立案やプロジェクト管理(PM)、ツールの選定支援といった「知見」を提供するモデルです。

原価がほぼゼロであるため、売上のほとんどが粗利となり、手元の資金を増やしやすいのが特徴です。

ただし、コンサルティング契約は「何をしてくれたらお金を払うのか」という成果の定義が曖昧になりがちです。

システム開発なら「動くシステム」が納品物になりますが、コンサルティングには形がありません。

そのため、契約時には月1回のレポート提出や選定業者の比較表作成など、目に見えるアウトプットを明確に定義する必要があります。

これを怠ると、クライアントから「高い金を払っているのに何もしてくれない」と不満を持たれ、短期での解約や返金トラブルに発展する恐れがあります。

その4:自社サービス・SaaS(サブスク型)

「自社サービス・SaaS」とは、自社でWebサービスやアプリを開発し、ユーザーから月額利用料を得るサブスクリプションモデルです。

一度しくみを作れば、労働時間に比例せず売上が発生するため、将来的な収益性は非常に高いですが、実現に至る難易度も比例して高くなります。

SaaSビジネスは、開発期間中やリリース直後は売上がゼロに近く、開発人件費やサーバー代といったコストだけが出ていく先行投資型です。

黒字化するまでの運営コストが高額になりがちなため、その期間を耐えうるだけの自己資金や融資が必要になります。

また、サービスの開発にかかった人件費や外注費は即座に経費にできるわけではありません。

これらは「ソフトウェア」という資産になり、完成してから原則3~5年ほどかけて少しずつ経費化(減価償却)します。

自社サービス開発に取り組む際には、こうした税務の視点も持っておかないと、思わぬ地点で資金がショートしてしまいがちです。

その5:メディア運営・コンテンツ販売

「メディア運営・コンテンツ販売」とは、自身のブログやYouTube、NoteなどのプラットフォームでITに関連する情報を発信し、広告収入やコンテンツ販売で稼ぐモデルです。

これらはいわゆる「エンジニアリング」そのものではありませんが、現代のIT起業においては、本業を加速させるための集客装置、あるいはリスク分散のための副収入として、活用したいモデルの1つです。

このモデルの最大の利点は、必要な初期費用がサーバー代やドメイン代など月額数千円程度と安く、在庫を抱えるリスクもない点にあります。

技術的な知見をブログに書き溜め、それが検索エンジンで上位表示されるようになれば、寝ている間も自動的に見込み客が流入する「営業資産」となります。

ここから広告収入を得るだけでなく、高単価なコンサルティング契約や自社サービスの成約につながるといったメリットも期待できるでしょう。

個人事業主と法人のどちらで始めるべきか

IT起業において、まず直面する大きな選択が「個人事業主として開業するか、いきなり法人を設立するか」という問題です。

この判断を誤ると、税金や社会保険料で大きな損失を招く恐れがあります。

税理士の視点から、どちらの形態でスタートすべきかの判断基準を具体的に解説します。

個人事業主として始めるべきケース

年間の課税所得(売上から経費と各種所得控除を引いた額)が500万円を下回る見込みであれば、まずは個人事業主としてスタートするのが合理的です。

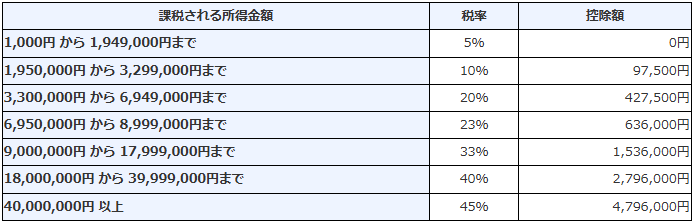

個人事業主の場合、支払う税金は所得税や住民税です。

住民税は基本的に課税所得✕10%+約5,000円(均等割)を納めます。

一方で所得税は、課税所得が多くなるにつれて税率も上がる「累進課税」方式です。

引用:No.2260 所得税の税率|国税庁 を加工して作成

これは法定業種(地方税法などで定められた事業)に対してかかる税金ですが、エンジニアやプログラマーなどは法定業種に含まれないケースが多いです。

ただし都道府県ごとに取扱いが異なるため、自分のビジネスに事業税がかかるか不安な場合は、各都道府県の窓口に問い合わせてみましょう。

個人事業主の開業は、税務署に「個人事業の開業・廃業等届出書」を提出するだけで完了し、費用は1円もかかりません。

一方、法人は設立に約11万円から25万円ほどの法定費用がかかり、さらに利益が赤字であっても毎年約7万円の「法人住民税の均等割」という税金を支払う義務が生じます。

また、個人事業主は原則として従業員が5人未満であれば国民健康保険と国民年金に加入できますが、法人の場合はほかに従業員がいないひとり会社であっても、社会保険に加入しなければいけません。

これは役員報酬の約3割を占める、大きな負担となります。

これらを考慮したうえで、年間の課税所得が500万円未満であれば、個人事業主として始めるほうが、法人よりも手間やコストがかからず有利です。

法人として始めるべきケース

年間課税所得が500万円を超える場合や、積極的な採用・大手企業との取引を予定している場合は、法人として始めることをおすすめします。

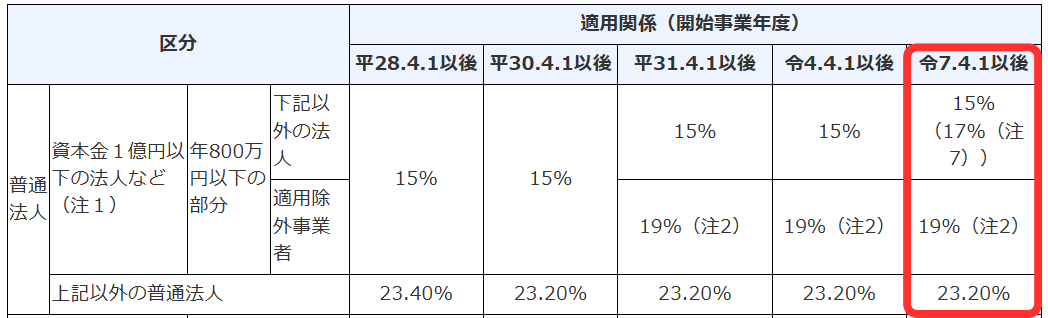

法人の場合、法人税や法人住民税などを収めることになります。

法人税は原則として23.2%ですが、資本金1億円以下の中小法人には、所得の800万円までに15%の軽減税率が適用されます。

引用:No.5759 法人税の税率|国税庁 を加工して作成

また、法人は個人事業主と比べて、経費として認められる範囲が広いのも大きなメリットです。

たとえば個人事業主は自身の給与を経費にできませんが、法人では「役員報酬」として経費化でき、さらに受け取る個人側でも「給与所得控除」という概算経費を適用できるため、二重の節税効果が生まれます。

このほかにも、旅費日当や社宅など、さまざまな節税を施す余地が生まれます。

金銭面以外では、会社を設立することによる社会的信用の向上も、IT起業においては非常に重要です。

受託開発やSES(準委任)の分野では、取引条件として「法人格を有すること」を必須としている企業が依然として多いのが実態です。

個人事業主というだけで門前払いされるリスクを避けるためには、法人の看板が必要不可欠です。

また、法人のほうが「事業を継続する意思がある」と見なされ、中長期的なプロジェクトの受注に繋がりやすくなります。

人員を採用する場合でも、個人事業主よりも株式会社や合同会社のほうが、求職者からすると安心感があるため、優秀な人材が集まりやすくなります。

失敗しない開業・会社設立の手順

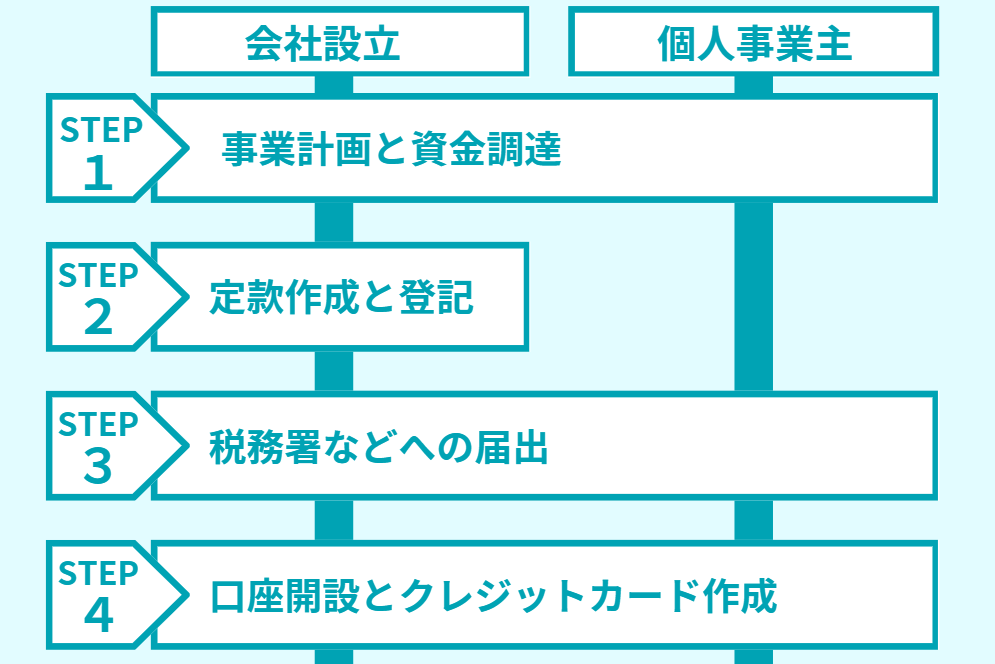

IT起業の手続きは、大きく分けて以下の4ステップです。

- 事業計画と資金調達

- 定款作成と登記(法人のみ)

- 税務署などへの届出

- 口座開設とクレジットカード作成

それぞれのステップについて解説します。

ステップ1:事業計画と資金調達(創業融資の活用)

IT起業は店舗や仕入れなどが不要なケースが多いため、資金が少なくても始めやすいと言われることもあります。

しかし、開発にかかる時間や入金までのタイムラグ、外注費や広告費などをあらかじめ計算しておかないと、思わぬ段階で資金が足りなくなってしまいます。

金融機関からの融資を受けるかどうかは、起業家それぞれの状況や考え方によりますが、いずれにしても「融資担当者に見せることを想定した計画書」は、起業準備の段階で作成しておくといいでしょう。

実績のない創業期に融資を受ける場合、日本政策金融公庫の「新規開業・スタートアップ支援資金」が、最もメジャーな候補です。

この融資を受ける際には、創業計画書という書類を作成します。

創業計画書では「誰から、どうやって仕事を取り、いつ入金されるのか、そのために必要な資金はいくらか」という、ビジネスにおいて非常に重要な部分を明確にしなければいけません。

ビジネスの解像度を大きく上げることができるので、ぜひ一度作成してみましょう。

ステップ2:定款作成と登記(法人のみ)

会社設立を選択した場合、会社の憲法ともいえる「定款(ていかん)」を作成し、法務局で登記を行います。

日本で会社を設立する場合、基本的には株式会社か合同会社のどちらかを選択します。

それぞれの違いについては以下の記事で詳しく解説しています。

具体的な会社設立の流れについては、以下の記事をご確認ください。

ステップ3:税務署などへの届出

法人の場合は登記が終わったあとに、税務署や年金事務所などにさまざまな届出を提出します。

具体的な提出書類や、提出先については以下の記事をご確認ください。

個人事業主の場合も、開業する際には税務署に開業届(個人事業の開業・廃業等届出書)の提出を行います。

また、税務署には「青色申告承認申請書」の提出も忘れずに行っておきましょう。

青色申告は、一定の水準で記帳を行い、正しい申告を行うことで、税金面で強力な優遇措置を受けられる制度です。

法人と個人事業主で具体的なメリットは異なりますが、どちらも将来的な資金繰りに大きな影響があるため、ぜひ活用しましょう。

ステップ4:口座開設とクレジットカード作成

事業運営に欠かせないのが、銀行口座とクレジットカードの準備です。

起業した際に、それまでプライベートで使っていた口座やクレジットカードをそのまま事業用として使用すると、資金の動きがつかみにくくなり、決算や確定申告の際に大きな負担となります。

また企業間取引では、支払い先を代表者個人名義ではなく法人名義の口座に限定していることもあるため、個人名義のままでは、大口案件の受注や契約が滞るリスクがあります。

ただし近年の金融機関は、マネーロンダリング防止対策(AML)の一環として、新規法人の口座開設審査を厳格化しています。

特にIT関連の業種は「仕入れや在庫がない」「パソコン1台で完結する」という特性から、他業種に比べて事業実態が把握しにくいと判断されがちです。

審査を円滑に進めるためには、事業内容が確認できるウェブサイトや契約関係の書類など、事業が実在することを示す証拠が必要になります。

特にバーチャルオフィスを利用する場合などは、事業実態を疑われやすいため注意してください。

IT起業で注意するべきリスク管理

IT業界の取引は形がないサービスを扱うことも多いため、責任の範囲が曖昧になりがちです。

IT起業で特に注意するべき点は、主に以下の4つです。

- 作業範囲の明確化

- 契約書の内容

- 必要な許認可など

- 生成AIを利用する場合の条件

それぞれについて詳しく解説します。

その1:要件定義書と見積書で作業範囲を明確にする

システム開発や制作の現場で非常に多いトラブルが、開発の途中で当初の想定になかった機能追加を求められる、いわゆる「スコープ(範囲)の肥大化」です。

これを防ぐためには、見積書と要件定義書の紐付けを厳格に行う必要があります。

見積書には単に「システム開発一式」と記載するのではなく、要件定義書を別途作成し、その内容に基づくと明記しておきましょう。

また、準委任契約の場合(SESなど)は、月間の稼働時間を一定の幅で設定するのが一般的です。

「想定していた稼働時間を超えた場合は1時間あたりの報酬を別途請求する」といった規定を見積書に含めることで、過重労働による利益の圧迫を防ぐことができます。

その2:契約書の内容の確認(著作権譲渡・損害賠償)

契約書を締結する際、特に注意深く確認すべき項目が「著作権の帰属」と「損害賠償の制限」です。

クライアントから提示される契約書には、「著作権(著作権法第27条及び第28条の権利を含む)をすべて発注者に譲渡する」という条項が含まれていることがあります。

しかし、自身が以前から持っている共通ライブラリや汎用的なコードまで譲渡してしまうと、将来別の案件でその技術を再利用できなくなる恐れがあります。

対策として、「汎用的なプログラムに関する著作権は開発者に帰属し、クライアントには利用権を許諾する」といった一文を加え、自身の技術資産を守りましょう。

また、もしシステムに重大なバグが発生し、クライアントの事業が停止した場合、その損害額は個人や小さい会社ではとても背負いきれない額になることもあります。

契約書には可能な限り「損害賠償の額は、本契約に基づき支払われた委託料を上限とする」といった損害賠償制限条項を盛り込み、いざというときのリスクを軽減しましょう。

その3:必要な許認可などの確認(電気通信事業届出など)

IT起業であっても、ビジネスモデルによっては行政への届出や許可が必要です。

特に見落としがちなのが、電気通信事業届出です。

SaaSやSNS、掲示板機能を持つマッチングサイトなど「他人の通信を媒介し、情報をやり取りする場」を提供する場合、総務省への届出が必要になるケースがあります。

また、中古のPCやスマートフォンの売買を行うなら古物商許可、エンジニアを他社へ常駐させるなど実態が派遣に近い場合は労働者派遣事業許可などが必要です。

自身のビジネスがどの法律の適用を受けるか、事業開始前に必ず棚卸しをしてください。

その4:生成AIを利用する場合の注意点

近年、開発やコンテンツ制作に生成AIを活用することは一般的になっていますが、クライアントとの契約実務においては新たなリスクが生まれています。

クライアントから預かったソースコードや機密データを、学習に利用される可能性のあるパブリックなAIに入力することは、「守秘義務違反」に直結します。

ルールとして「顧客情報の入力禁止」を徹底するだけでなく、利用するAIツールが「入力データを学習に使わない設定(API利用や企業向けプラン)」であることを確認し、その旨をクライアントに説明できる状態にしておくことが信頼獲得に繋がります。

また、AIによって生成されたコードやデザインに、他者の著作権を侵害する内容が含まれていないかをチェックするフローも不可欠です。

AIを利用した成果物の権利を巡って揉めるケースも多いため「AIを利用して効率化を図るが、最終的な品質と権利は自身が保証する」のか、あるいは「AI利用のリスクをクライアントも承知したうえで利用する」のか、あらかじめ合意形成を行っておくといいでしょう。

この記事のまとめ

IT起業は、パソコン1台で始められる手軽さがある一方で、技術力だけでは解決できない経営・税務・法務の壁も存在します。

まずは自分のビジネスモデルを考えたうえで創業計画を立て、必要になる資金や許認可などを把握しましょう。

個人事業主と法人のどちらの形態で起業するかも、重要な決断です。

税務面では年間の課税所得が500万円を超えたあたりから、法人化のメリットを受けやすくなります。

しかし、事業形態は社会的な信用の大きさにも関わるため、計画に合わせて慎重に選択しましょう。

また実際に事業を行ううえでは、曖昧な要件定義や損害賠償制限のない契約は、事業の存続を根底から揺るがしかねないので注意しましょう。

もし、こうした法的な契約や複雑な税務の手続きに少しでも不安を感じる場合は、早い段階で弁護士や行政書士などの専門家に相談することをおすすめします。

起業について悩みがあれば税理士に相談しよう

起業は孤独な決断の連続であり、特にIT業界は変化のスピードが非常に速いのが特徴です。

生成AIの扱いからインボイス、電子帳簿保存法といった法改正まで、これらすべてを経営者一人の力で対応し続けるのは大きな負担となります。

また、起業した際には日々の記帳や節税対策、確定申告や決算と言った経理業務にも向き合っていかなくてはいけません。

もし、起業や事業運営についてなにか不安や悩みがあれば、起業家支援を専門とする税理士などへの相談も検討してみてください。

ベンチャーサポート税理士法人では、個人事業主の方へ向けた税務相談や、会社設立を行う方に向けたさまざまなサポートを行っております。

税理士だけでなく行政書士や司法書士、社労士も在籍しているため、複数の専門分野が絡む案件にもワンストップで対応が可能です。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。