最終更新日:2022/6/6

【令和2年(2021年)版】所得税の改正点をわかりやすく解説|確定申告・年末調整前に確認しよう

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

目次

今年もこの時期がやってきました!そう、所得税の確定申告です。

今年2021年(令和2年分)の確定申告は、2021年2月16日(火)~3月15日(月)の期間に提出する必要があります。

なお、新型コロナウイルスの影響によって、2021年の確定申告の締切は2021年4月15日(木)まで延長されました。

税務署への提出は、管轄税務署に直接持ち込んでもいいですし、郵送でも構いません。

e-Tax(イータックス)という方法もありますが、期限ギリギリの方が初めてe-Taxを利用するとシステムエラーなどで期限に遅れてしまう可能性もあるので、慣れない方は郵送での提出か税務署持ち込みを想定して動いていきましょう!

郵送の場合は締切日の「消印有効」となります。

ちなみに、申告による所得税の納税が発生する場合は、納税の期限も同じく締切日になりますが、今回は2021年4月15日までです。

銀行の窓口は15時に閉まることも考えて、早めに動いていきましょう。

この記事では、所得税の改正点のうち令和元年分から適用されるものだけをピックアップして掲載しています。

まさに今年の確定申告に合わせた内容ですので、参考にしてみてください。

【令和2年(2021年)】基礎控除の見直しが行われた

従来の基礎控除は、一律38万円でした。

しかし、令和2年(2021年)の改正後は48万円となります。

所得制限も新しく設定され、控除額は段階的に下げられる仕組みに変更されました。

個人事業主は減税につながる

今回の基礎控除の改正は、確定申告で所得税を納めている個人事業主やフリーランスなどは、控除額が増えると課税所得が減るので結果的に減税につながります。

一方で、給与所得者の場合は、給与所得控除との兼ね合いがあるため、基本的には減税にはなりません。

給与所得控除については後述します。

高所得者は控除額が少なくなる

前述の通り、令和2年(2021年)の基礎控除の見直しによって、控除額が少なくなります。

所得金額毎に控除額をまとめたので下表で確認してみましょう。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正前 | 改正後 | |

| 2,400万円以下 | 38万円 | 48万円 |

| 2,400万円 2,450万円以下 | 32万円 | |

| 2,450万円超 2,500万円以下 | 16万円 | |

| 2,500万円超 | 0円 | |

参考:国税庁「基礎控除」

所得金額調整控除が導入された

所得金額調整控除とは、給与所得者の総所得金額を計算するときに一定額を給与所得から控除する制度です。

給与等の収入金額が850万円を超える場合に、下記3つの要件を満たすと所得金額調整控除が給与所得者で以下の要件を満たせば適用されます。

- ・本人が特別障害者に該当する場合

- ・扶養親族(23歳未満)を有している場合

- ・扶養親族か特別障害者の同一性計配偶者またはを有している場合

なお、給与所得から控除される一定金額は、以下の計算式で求めます。

※給与収入が1,000万円を超える場合は、給与等の収入金額を1,000万円として計算

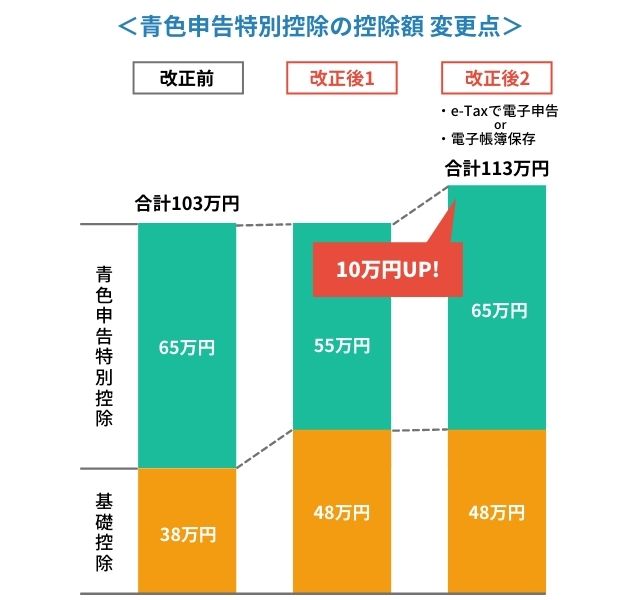

【令和2年(2021年)】青色申告特別控除の控除額が変わった

青色申告特別控除の控除額も改正されたので、ポイントを確認していきましょう。

原則の控除額は55万円

従来の青色申告特別控除額は、65万円でしたが、令和2年(2021年)の確定申告からは、55万円に引き下げられます。

ただし、前述の通り基礎控除が10万円引き上げられたので、結果的には増税にも減税にもなっていません。

e-Taxを使用した場合の控除額は65万円

e-Taxを使って電子申告し、電子帳簿保存をすれば青色申告特別控除額は今まで通り65万円になります。

したがって、個人事業主などで事業収入を得る場合は、青色申告を選択してe-Taxを利用するメリットが大きくなったと言えます。

ただし、この制度の適用条件である電子帳簿保存を開始するためには、帳簿の備付けを開始する日の3ヶ月前の日までに申請書を税務署に提出する必要があります。

e-Taxからも手続きできるのであわせて確認してみてください。

【令和2年(2021年)】給与所得控除が10万円少なくなった

令和2年(2021年)の所得税の改正点の1つが、給与所得控除の金額です。

給与等の収入金額ごとに控除額をまとめたので、下表で確認してみましょう。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除 | |

|---|---|---|

| 改正前 | 改正後 | |

| 162.5万円以下 65万円 55万円 | 65万円 | 55万円 |

| 162.5万円超180万円以下 | 収入金額×40% | 収入金額×40%-10万円 |

| 180万円超360万円以下 | 収入金額×30%+18万円 | 収入金額×30%+8万円 |

| 360万円超660万円以下 | 収入金額×20%+54万円 | 収入金額×20%+44万円 |

| 660万円超850万円以下 | 収入金額×10%+120万円 | 収入金額×10%+110万円 |

| 850万円超1,000万円以下 | 195万円(上限) | |

| 1,000万円超 | 220万円(上限) | |

参考:国税庁「給与所得控除」

控除額の変更の影響を受けない人もいる

給与所得控除は改正されましたが、控除額の変更の影響を受けない人もいます。

具体的には、年収が850万円以下の人です。

なぜなら、基礎控除が10万円引き上げられており、給与所得控除が10万円下がっているため、全体の控除額に所得税の改正点が影響しないからです。

配偶者控除の所得要件が変わった

配偶者控除は、令和2年(2021年)の基礎控除の改正に伴って変更されました。

改正前は、控除が適用される要件として配偶者の合計所得金額が38万円以下であることを定めていましたが、改正後は48万円以下になっています。

また、配偶者特別控除の適用要件も従来は配偶者の合計所得金額が38万円超から123万円以下である必要がありましたが、令和2年(2021年)は48万円超から133万円以下に引き上げになりました。

扶養控除の所得要件が変わった

扶養控除は、控除対象扶養親族がいる場合に一定の金額の所得控除が受けられる制度です。

扶養控除も基礎控除額の改正に伴って変更されました。

従来、適用要件の年間の合計所得金額は38万円以下でしたが、令和2年(2021年)からは48万円以下に改正されました。

なお、区分ごとの控除は以下のようになります。

区分 控除額 一般の控除対象扶養親族(※1) 38万円 特定扶養親族(※2) 63万円 老人扶養親族(※3) 同居老親等以外の者 48万円 同居老親等(※4) 58万円 ※1 「控除対象扶養親族」とは、扶養親族のうち、その年12月31日現在の年齢が16歳以上の人をいいます。

※2 特定扶養親族とは、控除対象扶養親族のうち、その年12月31日現在の年齢が19歳以上23歳未満の人をいいます。

※3 老人扶養親族とは、控除対象扶養親族のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

※4 同居老親等とは、老人扶養親族のうち、納税者又はその配偶者の直系の尊属(父母・祖父母など)で、納税者又はその配偶者と普段同居している人をいいます。

※5 同居老親等の「同居」については、病気の治療のため入院していることにより納税者等と別居している場合は、その期間が結果として1年以上といった長期にわたるような場合であっても、同居に該当するものとして取り扱って差し支えありません。ただし、老人ホーム等へ入所している場合には、その老人ホームが居所となり、同居しているとはいえません。

引用:国税庁「扶養控除」

【令和2年(2021年)】ひとり親控除の適用範囲が見直された

ひとり親控除とは、同一生計に子どもがいてひとり親である場合に合計所得金額が500万円以下だと適用される制度です。

生計を一にする子の要件は、1年分の総所得金額が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

また、ひとり親控除では、従来は控除の対象外であった未婚のシングルマザーもしくはシングルファーザーも適用範囲となりました。

なお、控除額は一律35万円です。

寡夫控除は廃止

寡夫控除については、ひとり親控除の導入に伴って廃止されました。

ただし、寡婦控除については、離婚や死別した人が控除を受けられるように、令和2年(2021年)も残されています。

なお、寡婦控除額は、一律27万円です。

積極的に税制対策を行うことが大切

所得税の改正点についてまとめましたが、税金をできるだけ少なくするためには、積極的に税制対策を行うことが大切です。

例えば、個人でできる税制対策として以下のようなものがあります。

- ・NISA

- ・不動産投資

- ・生命保険

- ・ふるさと納税

- ・医療費控除を活用

節税を自分でするためには、専門的な知識が必要になります。

知識を身に着けながら節税するのも1つの方法ですが、すべて把握するには時間やお金がかかるでしょう。

そんなときは、お金の専門家に相談して、適切な節税対策を行うのがおすすめです。