最終更新日:2025/10/10

会社設立のメリットは?デメリットや損益分岐を税理士が徹底解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

- 個人事業主が法人化して手取りが増える所得の目安

- 会社設立のメリット(税制面・信用面・制度面)

- 会社設立のデメリット

個人事業主として事業が軌道に乗り、売上や利益が安定してくると、多くの人が次のステップとして「法人化」を検討し始めます。

しかし、「会社設立にはどんなメリットがあるのか?」「税金は本当に安くなるのか?」「自分は今、法人化すべき最適なタイミングなのか?」といった疑問や不安は尽きませんよね。

この記事では、3万7,000社以上の会社設立を支援してきたベンチャーサポート税理士法人が、豊富な実績データと最新の税制に基づき、あなたのその疑問に完璧にお答えします。

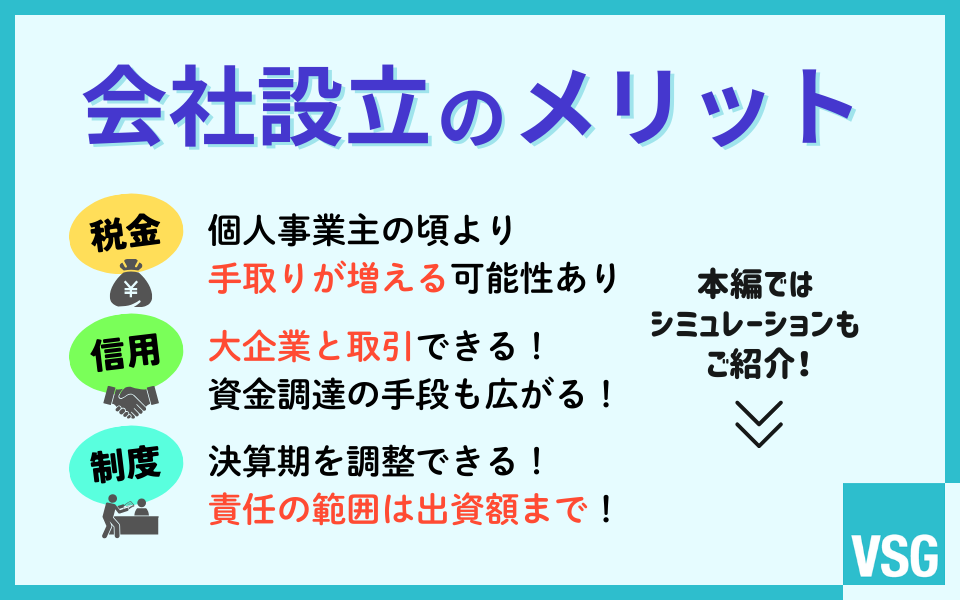

結論から言うと、会社設立のメリット・デメリットは以下のとおりです。

| メリット | デメリット | |

|---|---|---|

| お金の面 | 役員報酬の活用などで、個人事業主時代より手取りを増やせる可能性がある | 赤字でも税金が発生し、社会保険への加入が義務になる |

| 信用の面 | 法人格を得ることで、取引先や金融機関からの信用度が格段に上がる | 会社と個人のお金が明確に区分され、手続きの手間やコストが増える |

| 制度の面 | 赤字を10年間繰り越せたり、経営の自由度が高まったりする | 経理や税務申告など、日々の事務負担が増加する |

目次

【結論】法人化すべき?年収別「損益分岐」早見表で一発解決

会社設立を考える上で最も重要なのが、「どのくらいの所得からメリットが出るのか?」という損益分岐点です。

結論から言うと、一般的に事業所得が500万円を超えると、税金や社会保険料を総合的に考慮した場合に、法人化した方が手取り額が多くなる可能性が高まります。

あなたの状況に近いモデルで、個人事業主と法人の手取り額がどう変わるのか、以下の早見表で比較してみましょう。

| 事業所得(年収) | 個人事業主の年間手取り額(概算) | 法人の年間手取り額(概算) | どちらが得か? |

|---|---|---|---|

| 500万円 | 約340万円 | 約360万円 | 法人化が有利 |

| 700万円 | 約450万円 | 約500万円 | 法人化を推奨 |

| 900万円 | 約560万円 | 約630万円 | 法人化を強く推奨 |

- 東京都内在住、35歳、独身、扶養親族なしのモデルケースです。

- 個人事業主は青色申告特別控除(65万円)を適用し、国民健康保険・国民年金に加入。

- 法人は役員報酬を「事業所得の8割」と仮定し、健康保険・厚生年金保険(協会けんぽ)に加入。役員報酬には給与所得控除が適用されます。

- 経費は事業所得の30%と仮定し、税額・保険料計算から控除しています。

- 上記はあくまで簡易的なシミュレーションです。実際の手取り額は、お住まいの地域、年齢、家族構成、経費の額などによって変動します

上の表からわかるとおり、所得が一定のラインを超えると、たとえ社会保険料の負担が増えたとしても、役員報酬に適用される「給与所得控除」や法人税率の恩恵が上回り、法人の手取り額が多くなります。

「自分の場合は500万円の手前だから、まだ先でいいか」と考えるのは早計かもしれません。

このシミュレーションはあくまで「お金」の面に絞ったものです。会社設立には、社会的信用の向上や資金調達の有利さといった、数字だけでは測れない重要なメリットも存在します。

では、なぜこのような差が生まれるのでしょうか?

「税制」「信用」「制度」という3つの視点で、ここからは会社設立のメリットをさらに詳しく具体的に解説していきます。

会社を設立する3つのメリット

先ほどの早見表で、所得が一定ラインを超えると法人化が有利になることがわかりました。しかし、会社設立のメリットは、単に「手取りが増える」という一点に集約されるわけではありません。

会社設立は、個人事業という「個人」の延長線上にある働き方から、社会的な存在である「法人」へとステップアップすることです。それにより、お金の面だけでなく、事業の成長性や安定性においても、個人事業主のままでは得られないさまざまな恩恵を受けられます。

「税制」は事業で得た利益を最大化する守りの視点、「信用」はビジネスチャンスを広げる攻めの視点、そして「制度」は事業を長期的に安定させる土台作りの視点です。

それぞれの概要とポイントを、以下の表で確認してみましょう。

| メリットの視点 | 具体的なメリット | 概要 |

|---|---|---|

| 1. 税制面 | 1-1. 法人税と所得税の税率差による節税 | 所得税の累進課税を避け、上限が低い法人税と給与所得控除を活用して節税できる |

| 1-2. 経費にできる範囲の拡大 | 役員社宅や出張日当など、個人事業主では認められない費用を経費にできる | |

| 1-3. 赤字の10年間繰越 | 発生した赤字を最大10年間持ち越し、将来の黒字と相殺して法人税を圧縮できる | |

| 2. 信用面 | 2-1. 社会的な信用の向上 | 法人格を持つことで取引先や金融機関からの信頼度が上がり、ビジネスチャンスが広がる |

| 2-2. 融資など資金調達方法の多様化 | 金融機関からの融資や、第三者からの出資など、個人事業主より資金調達の選択肢が増える | |

| 3. 制度面 | 3-1. 決算月の自由な設定 | 事業の繁忙期を避けて決算月を設定し、余裕を持った納税準備や事業計画が立てられる |

| 3-2. 有限責任によるリスク限定 | 万が一倒産した場合でも、経営者の責任は出資額の範囲内に限定され、個人の財産は守られる | |

| 3-3. スムーズな事業承継 | 株式の譲渡や相続によって事業を引き継げるため、個人事業よりも承継が容易 |

このように、3つの視点からメリットを理解することで、法人化が事業全体に与えるインパクトを立体的に捉えることができます。これらは、個人事業主のままでは得られない、法人ならではの強力なアドバンテージです。

1. 税制面での3つのメリット

会社設立による大きなメリットは、税金の仕組みを戦略的に活用し、手元に残るキャッシュを最大化できる点にあります。

個人事業主とは根本的に異なる、法人ならではの税制上のアドバンテージは多岐にわたりますが、特に重要なのが「1.税率差の活用」「2.経費範囲の拡大」「3.赤字の繰越ルール」の3つです。

これらを理解し、正しく活用することで、事業の成長をさらに加速させることができます。

1-1. 法人税と所得税の差分があるから節税につながる

このメリットが、法人化による節税効果の最も根幹をなす部分です。

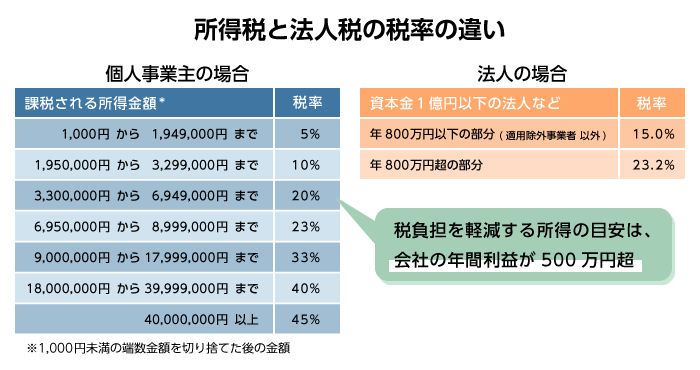

まず、個人事業主の所得にかかる所得税は、利益が大きくなるほど税率も高くなる「累進課税」が採用されており、税率は最大で45%(住民税と合わせると約55%)に達します。

一方、法人税の税率は、資本金1億円以下の中小企業の場合、所得800万円以下の部分は15%、800万円超の部分は23.2%と、個人の所得税に比べて上限が低く設定されています(※復興特別法人税などを除いた基本税率)。

会社を設立すると、利益のすべてを個人の所得として申告するのではなく、自分自身へ「役員報酬」という給与を支払い、残りを会社の利益として納税する、という形に分離できます。

この「役員報酬」には、個人の税負担を大きく軽減できる「給与所得控除」が適用されるため、同じ所得額でも個人事業主時代より全体の税負担を軽くできるのです。

- 会社を設立したことによって100万円近い節税につながりました(個人事業主としての売上は3,000万円でした)

- ・法人化したことで、節税はもちろん、キャッシュフローについて考えるようになり事業が伸びました

| 事業所得 | 個人事業主の税負担(概算) | 法人の税負担合計(概算) | 差額(年間節税額) |

|---|---|---|---|

| 500万円 | 約84万円 | 約59万円 | 約25万円 |

| 700万円 | 約155万円 | 約91万円 | 約64万円 |

| 900万円 | 約229万円 | 約128万円 | 約101万円 |

- 上記は所得税、住民税、法人税、法人住民税などを合計した、あくまで簡易的なシミュレーションです。社会保険料は考慮していません。

- 法人の役員報酬は、所得500万円の場合は年400万円、700万円の場合は年560万円、900万円の場合は年720万円と設定。残額には法人税を課税。

- 個人の各種所得控除は基礎控除と社会保険料控除のみと仮定しています。実際の税額は個々の状況により変動します。

この表から、所得500万円の段階で、社会保険料を考慮しなくても法人の方が有利であることがわかります。

700万円を超えたあたりから法人化の節税メリットが大きく出始め、900万円を超えると節税効果がさらに加速していきます。

所得を「役員報酬」と「会社の利益」に戦略的に分散させ、それぞれに最適化された税率を適用すること。これが、法人化による節税の基本かつ最も強力な手法です。

シミュレーションの税額はどうやって計算しているのか?

数字を見て、「どうしてこんなに差が出るの?」と疑問に思った方のために、税額計算の基本的なロジックを簡単にご紹介します。

まずは、個人事業主の税金の考え方です。個人事業主の税金は、以下の流れで計算されます。

- 所得を計算:売上 - 経費 = 事業所得

- 課税対象額を計算:事業所得 - 各種控除(基礎控除、社会保険料控除など) = 課税所得

- 税額を計算:課税所得 × 所得税率(累進課税) - 税額控除額 = 所得税

※これに加えて、課税所得に対して約10%の住民税がかかる

ポイントは、利益がそのまま課税対象になり、所得が増えるほど高い税率が適用される点です。

続いて、法人の税金の考え方です。法人の場合は、「役員個人」と「会社」の2段階で税金を計算し、それを合計します。

-

役員個人の税金(役員報酬に対して)

役員報酬 - 給与所得控除 - 各種控除 = 課税所得

課税所得 × 所得税率(累進課税) - 税額控除額 = 所得税

※個人事業主にはない「給与所得控除」が適用されるため、同じ収入でも課税対象額が大きく下がる。事業税もかからない -

会社の税金(会社の利益に対して)

売上 - 経費 - 役員報酬 = 会社の利益

会社の利益 × 法人税率 = 法人税

※役員報酬は会社の経費になるため、そのぶん会社の利益が圧縮される

最終的な法人の税負担は、「役員個人の税金」と「会社の税金」の合計額となります。

1-2.経費にできる範囲が広がる

法人化すると、個人事業主では経費として認められにくい、あるいは認められない支出も、会社の経費(損金)として計上できるようになります。

経費として計上できる金額が増えるということは、そのぶん会社の利益(課税所得)を圧縮できるということです。利益が圧縮されれば、納めるべき法人税も少なくなるため、結果として会社の手元に残るキャッシュが増えることにつながります。

特に節税効果が高い代表的な項目を、個人事業主の場合と比較しながら見ていきましょう。

| 項目 | 具体的な内容 | 個人事業主との違い | 節税効果(メリット) |

|---|---|---|---|

| 役員社宅(借り上げ社宅) | 会社名義で家を借り、役員に貸し出す制度。役員は市場家賃の一部を支払うだけで住むことができる | 自宅家賃は事業で使う面積分しか経費にできないが、社宅制度なら居住部分も含めて経費化できる | 家賃20万円の住居の場合、年間120万円以上を経費にできることも。そのぶん会社の利益が圧縮され法人税が軽減される |

| 出張手当(日当) | 「出張旅費規程」を定め、出張時に交通費や宿泊費とは別に支給する手当。受け取った役員は非課税 | 実費しか経費にできない個人事業主と違い、「日当」という形で経費を計上できる | 支給した日当は全額が会社の経費となり利益を圧縮。役員の所得税・住民税もかからないため、二重のメリットがある |

| 退職金 | 役員退任時に、会社から退職金を支払う制度。会社にとっては大きな経費となる | 自分自身への退職金という制度はない | 支払う退職金は全額会社の経費となり、多額の利益を圧縮できる。受け取る役員も税制上非常に優遇される |

| 経営従事の妻への役員報酬 | 妻が夫と経営を一緒に行なっている場合、妻も役員として経営責任に相応する役員報酬を取れる | 労働対価として青色専従者給与を出せるが、税務的に上限の目安がある | 共同経営者として適切な報酬を取ることができ、個人事業主1人に課税される所得税等と比べて節税になる |

このように、法人化することで、事業活動に関連するさまざまな支出を経費として活用し、会社の税負担を最適化することが可能になります。

1-3. 赤字を10年間繰り越せる(繰越欠損金)

事業を運営していると、特に設立初期の設備投資や先行投資がかさみ、事業年度が赤字(欠損金)で終わることも少なくありません。

この赤字を将来の黒字と相殺できる「繰越欠損金」という制度は、経営の安定性を高める上で重要です。

法人の場合、発生した赤字を最大10年間にわたって繰り越すことが可能です。

参考:No.5762 青色申告書を提出した事業年度の欠損金の繰越控除|国税庁

一方、個人事業主(青色申告)の繰越期間は原則3年間です。ここで重要なのは、この「3年」という期間の考え方です。

これは、赤字が発生した年(1年目)の翌年から3年間、つまり、このシミュレーションでは2年目、3年目、4年目まで繰り越して利益と相殺できる、という意味になります。

そして、5年目になると、1年目に発生した赤字の繰越期間が終了し、使えなくなってしまいます。この「3年」と「10年」の違いが、将来の税負担にどれだけ大きな影響を与えるのか、具体的に比較してみましょう。

| 年度 | その年の利益(黒字) | 繰り越された赤字 | 課税される所得 | 所得税等(概算) |

|---|---|---|---|---|

| 1年目 | ▲400万円(赤字) | - | 0円 | 0円 |

| 2年目 | 50万円 | ▲400万円 | 0円 | 0円 |

| 3年目 | 50万円 | ▲350万円 | 0円 | 0円 |

| 4年目 | 50万円 | ▲300万円 | 0円 | 0円 |

| 5年目 | 300万円 | 繰越期間終了 | 300万円 | 約50万円 |

| 年度 | その年の利益(黒字) | 繰り越された赤字 | 課税される所得 | 法人税等(概算) |

|---|---|---|---|---|

| 1年目 | ▲400万円(赤字) | - | 0円 | 0円 |

| 2年目 | 50万円 | ▲400万円 | 0円 | 0円 |

| 3年目 | 50万円 | ▲350万円 | 0円 | 0円 |

| 4年目 | 50万円 | ▲300万円 | 0円 | 0円 |

| 5年目 | 300万円 | ▲250万円 | 50万円 | 約13万円 |

このシミュレーションの最大のポイントは5年目です。

個人事業主は、1年目の赤字を繰り越せる3年間(2年目〜4年目)がすでに終了しているため、5年目の300万円の利益に対して満額の税金(約50万円)がかかります。

一方、法人は繰越期間が10年あるため、5年目でも過去の赤字(残り250万円)と利益を相殺でき、結果として5年目の税負担を約13万円に抑えられています。

このように、繰越期間が長いことは、事業の成長期におけるキャッシュフローに大きな影響を与える、法人ならではの強みとなります。

2. 信用面での2つのメリット

会社設立のメリットは、節税だけに留まりません。個人事業主から法人になることで得られる「社会的な信用」は、事業の成長スピードを大きく左右する、お金には換えがたい資産となります。

この「信用」が具体的にどのような形でビジネスチャンスにつながるのか、「1.取引や採用における有利さ」と「2.資金調達の選択肢の広がり」という2つの側面から解説していきます。

2-1. 社会的な信用を得やすくなる

なぜ、法人化すると社会的な信用が高まるのでしょうか?

それは、会社を設立すると、商号(会社名)、本店所在地、資本金、役員などの情報が法務局に登記され、「登記事項証明書(登記簿謄本)」として誰でも閲覧できるようになるためです。

いつ・どこで・誰が・どのような目的で・いくらの資本金で事業を行っているのかが公的に証明されるため、個人事業主と比較して、取引相手や金融機関は安心して取引を進めることができます。

この「社会的な信用」は、具体的に以下のような場面で大きなメリットをもたらします。

| 場面 | 個人事業主の場合の課題 | 法人化によるメリット |

|---|---|---|

| 大企業・官公庁との取引 | 「法人のみ」という与信管理のルールで、取引のスタートラインに立てないことがある | 個人事業主では難しかった相手とも対等に取引できるようになり、事業拡大のチャンスが広がる |

| オフィス・店舗の賃貸契約 | 事業の実態が見えにくく、家主から敬遠されることがある | 支払い能力や継続性が公的に証明され、良い条件の物件をスムーズに契約しやすくなる |

| 人材の採用 | 社会保険がないこともあり、事業の安定性に不安を感じられ、優秀な人材が集まりにくい | 社会保険への加入が義務となり、求職者への安心感が増すため、採用活動を有利に進められる |

| 事業に必要な許認可の取得 | 特定の許認可では法人であることが取得の条件になっている | 個人事業主では参入できない特定の事業分野へ進出するための必須条件をクリアできる |

特に、大企業との取引においては、株式会社や合同会社といった「法人であるかどうか」が重要視される傾向にあります。なかには、個人事業主とは高額な取引は行わない、契約しないといったケースもあるかもしれません。

- 得意先から法人化を勧められていたが、法人化で事業が拡大した

- インターネットで一般のお客様からの信用が高まり、ビジネスが拡大した

このように、社会的な信用を得ることでビジネスチャンスが大きく広がるのであれば、会社設立は非常に有効な選択肢となるでしょう。

2-2. 資金調達の方法が増える

事業を成長させるためには、適切なタイミングでの資金調達が不可欠です。法人化することで、個人事業主とは比較にならないほど、資金調達の選択肢が大きく広がります。

これは、会社法に則って設立・運営される法人が、個人事業主よりも会計の透明性が高く、金融機関や投資家が事業の状態を客観的に評価しやすいためです。

具体的に、法人化によってどのような資金調達が可能になるのか見ていきましょう。

- 金融機関からの融資(デット・ファイナンス)

- 第三者からの出資(エクイティ・ファイナンス)

- 補助金・助成金

金融機関からの融資(デット・ファイナンス)

銀行などの金融機関は、融資の審査において事業の継続性や財務状況を厳しく評価します。法人には、法律に基づいて作成された決算書の提出が義務付けられており、これが客観的な信用の証明となります。

特に、新たに設立された法人が活用しやすいのが、日本政策金融公庫の「新規開業・スタートアップ支援資金」です。

この制度は、原則として無担保・無保証人で利用できるため、設立間もない企業にとって非常に心強い味方となります。個人事業主でも利用は可能ですが、事業と個人の資産が明確に分離されている法人の方が、一般的に審査がスムーズに進む傾向があります。

第三者からの出資(エクイティ・ファイナンス)

これは、個人事業主には不可能で、株式会社ならではの資金調達方法です。

自社の株式を新たに発行し、それを投資家に購入してもらうことで資金を調達します。融資と違い、返済義務のない「自己資本」となるため、財務基盤を強化しながら、大規模な投資に踏み切ることができます。

主な引受先には、ベンチャーキャピタル(VC)やエンジェル投資家などがあります。出資を受けることは、単にお金を得るだけでなく、経験豊富な投資家から経営に関するアドバイスや、新たな取引先の紹介といったサポートを受けられるという大きなメリットもあります。

補助金・助成金

国や地方自治体は、事業者を支援するために多様な補助金や助成金の制度を用意しています。

補助金は必ずもらえるものではなく、事業計画などの審査を受けて、採択をされることで支給対象となります。

会社を設立することで補助金・助成金の要件を満たすケースもあり、返済不要の資金を得られるチャンスが増えます。

以下に代表的な補助金・助成金の例を挙げます。

| 制度名称 | 概要 | 対象経費(例) | 上限額など |

|---|---|---|---|

| ものづくり補助金 | 革新的な製品・サービス開発や生産プロセス改善のための設備投資などを支援 | 最新の機械装置、システム構築費など | 750万~5,000万円 ※申請枠により変動 |

| IT導入補助金 | 業務効率化やDX化のためのITツール(ソフトウェア、クラウドサービスなど)の導入を支援 | 会計ソフト、受発注システム、決済ソフトの導入費用など | 最大450万円 ※申請枠により変動 |

| キャリアアップ助成金 | 非正規雇用の労働者のキャリアアップ(正社員化など)を促進する事業主を支援 | 対象労働者の賃金助成、諸手当制度の導入など | 1人あたり最大57万円 ※正社員化コース |

3. 制度面での3つのメリット

税制面の「守り」、信用面の「攻め」に加えて、法人化は事業の「土台」そのものを強固にする制度的なメリットをもたらします。

ここでは、「決算月の自由な設定」「有限責任によるリスク限定」「事業承継のしやすさ」という、経営の安定性と柔軟性を高める3つの重要ポイントを解説します。

3-1. 決算月を自由に決められる

「決算月を自由に決められる」というのは、言ってみれば「会社の成績表(決算書)を提出し、税金を支払うタイミングを自分でコントロールできる」ということです。

個人事業主は、国が定めた「3月15日」という全国民共通のデッドラインに向けて、どれほど本業が忙しくても、確定申告の準備をしなければなりません。

しかし、法人はこのデッドラインから解放されます。これが、想像以上に経営に大きな余裕と戦略性をもたらすのです。

| 戦略的なメリット | なぜ、これが「強力なメリット」なのか? |

|---|---|

| 繁忙期を避け、本業に集中できる | あなたの事業の繁忙期が1〜3月だったとします。個人事業主のままでは、売上を最大化すべき一番大事な時期に、領収書の整理や申告準備という管理業務に追われ、心身ともに疲弊してしまいます。「管理業務に忙殺され、目の前のチャンスを逃す」という最悪の事態を防げるのが、このメリットの核心です。 |

| 資金繰りを最適化し、倒産リスクを減らせる | 法人税の納税は、決算月から2カ月以内。もし決算月が、売上の入金が少なく、仕入れや賞与で出費がかさむ時期と重なってしまったら「納税資金が足りない!」という事態に陥りかねません。売上が大きく入金された直後に納税タイミングを設定すれば、精神的にも資金的にも余裕が生まれます。 |

| 消費税の免税期間を最大化できる | これは設立時しか使えない、知っているか知らないかでキャッシュフローに数十万〜数百万円の差がつくテクニックです。設立初年度をできるだけ長くするため、設立する月の前月を決算月にする(例:9月設立なら8月決算)だけで、免税の恩恵をほぼ丸2年間フルに享受でき、手元の資金が大きく変わります。 |

このように、決算月の設定は、単なる「手続きのタイミング」ではなく、「会社の利益と安定性を最大化するための、極めて重要な経営戦略」の1つなのです。

- 決算月×免税について

- 設立日の前月を決算月に設定すると、1期目の期間を最大化でき、原則として「新設2期免税」のメリットをほぼ丸2年享受しやすくなります。ただし、資本金1,000万円以上での設立、特定新規設立法人に該当、特定期間で基準超過、またはインボイス登録を選択した場合などは初期から課税となり得ます。

3-2. 有限責任になる

これは、法人化における最も根本的で、重要なメリットの1つです。あなたの人生を守るための「防波堤」と言っても過言ではありません。

まず、個人事業主の責任は「無限責任」です。これは、事業上の借入金や損害賠償などの債務は、すべて経営者個人が全額返済する義務を負うことを意味します。万が一、事業が失敗した場合、個人の貯金や家、車といった全財産を失うリスクがあります。

一方、法人の責任は「有限責任」です。

会社は法律上、経営者とは別人格として扱われます。そのため、会社の債務を返済する義務は会社自身にあり、経営者個人の責任は、原則として会社設立時に出資した金額の範囲内に限定されます。

この違いがどれだけ大きいか、具体的なケースで比較してみましょう。

| 個人事業主の場合(無限責任) | 法人の場合(有限責任) | |

|---|---|---|

| 事業の負債 | 2,000万円 | 2,000万円 |

| 経営者の返済義務 | 2,000万円全額 | 原則0円 |

| 差し押さえの対象資産 | 事業用の資産 + 個人の自宅、預金、車など | 会社名義の資産のみ |

| 経営者の最大損失額 | 負債額(この場合2,000万円) | 出資額(この場合300万円) |

このように、有限責任は、事業に失敗したとしても、経営者とその家族の生活を守るための強力なセーフティーネットとなります。

- 【重要】金融機関からの融資における「個人保証」について

- 中小企業が金融機関から融資を受ける際、多くの場合、経営者個人が会社の連帯保証人になること(個人保証)を求められます。経営者が個人保証をした借入金については、会社が返済できなくなった場合、経営者個人が返済する義務を負います。

とはいえ、個人保証を求められない融資制度(日本政策金融公庫の一部など)も存在しますし、事業上の取引で発生した買掛金などについては、有限責任の原則が適用されます。

事業と個人のリスクを明確に切り分けることで、あなたはより安心して、やりがいのある大きな事業に踏み出すことができるようになるのです。

3-3. 事業承継がしやすい

あなたが情熱を注いで育てた事業を、将来、家族に引き継ぎたい、あるいは第三者に売却したいと考えたとき、法人であることは大きなメリットになります。

これは、個人事業の所有権が「経営者個人」に属するのに対し、株式会社の所有権は「株式」という形で客観的に存在しているためです。事業の承継は、この「株式」を移動させることで完了するため、個人事業に比べて非常にスムーズに進みます。

個人事業主と法人で、事業承継の方法がどのように違うのか、具体的に比較してみましょう。

| 比較項目 | 個人事業主の場合 | 法人の場合(株式会社) |

|---|---|---|

| 事業の所有権 | 経営者個人 | 株主(株式の所有者) |

| 承継方法 | 個々の資産(預金、不動産など)の贈与や相続。事業そのものを一体として引き継ぐのは困難 | 株式の譲渡、贈与、相続。株式を渡すだけで経営権と財産をスムーズに引き継げる |

| 経営者が亡くなった場合 | 事業は一旦廃業となり、許認可や契約は失効。相続人が継続するには、新規で事業を立ち上げる必要がある | 会社は存続。株式が相続され、新しい株主が経営を引き継ぐ。許認可や契約も会社に紐づくため、そのまま継続される |

| 第三者への売却(M&A) | 事業譲渡となり、資産や権利を個別に売却する必要があり、手続きが複雑 | 株式譲渡が基本となり、手続きが比較的シンプルで、会社を丸ごと売却しやすい |

このように、法人化するということは、あなたの事業を「あなた一代限りの仕事」から「次の世代へ引き継いだり、売却したりできる価値ある資産」へと昇華させることを意味します。

将来の出口戦略まで見据えたとき、事業承継のしやすさは、経営者にとって非常に重要なメリットとなるのです。

会社を設立するデメリット

会社を設立すると多くのメリットがある一方で、デメリットもあります。特に個人事業主と会社とではお金の扱いが変わるので、デメリットも把握した上で法人化を検討してください。

- 会社と個人のお金が区分される

- 社会保険に加入する義務がある

- 設立手続きや費用が必要になる

- 赤字でも法人住民税がかかる

- 事務負担が増える

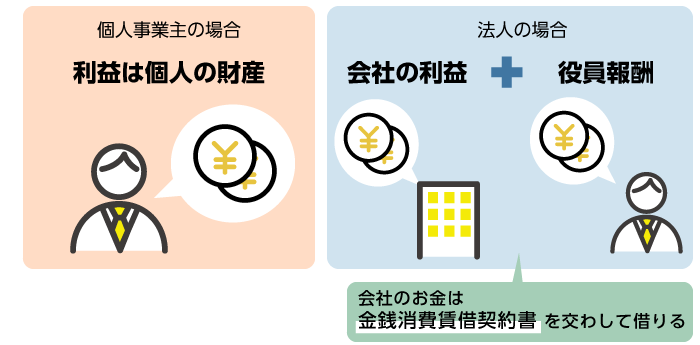

会社と個人のお金が区分される

個人事業主が事業で得たお金は収入として自由に使うことができます。例えば、大きな売上が入った後や、急に家庭でお金が必要になった場合などは自由にお金を使っても問題ありません。

しかし、法人は会社と個人の財産を明確に区別して管理しなくてはなりません。

そのため、経営者であっても役員報酬以上のお金を個人的な用途で使う際には、会社からお金を借りる形になります。

具体的には、会社との間で金銭消費貸借契約書を交わし、借入金額や借入期間に応じた利息も支払います。個人事業主よりもお金の管理が厳しくなることはデメリットといえるでしょう。

社会保険に加入する義務がある

会社を設立すると、健康保険や厚生年金保険といった社会保険に加入しなくてはなりません。個人事業主が加入する国民健康保険と国民年金に比べて役員報酬次第では保険料が高くなる可能性があることはデメリットといえます。

また、健康保険と厚生年金保険は労使折半といって、被保険者と会社で保険料を50%ずつ負担します。

そのため、従業員が増えると会社が負担する保険料は多くなります。ただし、従業員にとっては安心して働ける環境といえるので、人材確保をするには必要な費用といえるかもしれません。

設立手続きや費用が必要になる

個人事業主は開業に関して、運転資金以外に特別な費用は発生しませんが、会社の場合は設立手続きやそれに伴う費用、資本金などが必要になることがデメリットともいえます。

会社設立にあたっては、会社名や資本金、事業目的などの会社概要を決めて、定款の作成や法人登記を行う必要があります。定款認証の収入印紙代4万円をはじめ、法人登記のための登録免許税では、株式会社の場合は最低15万円、合同会社の場合は最低6万円がかかります。

資本金は1円からでも会社を設立することは可能です。ただし、事業の初期費用や運転費用は資本金から捻出するため、極端に少ないとすぐに借入金が必要になります。

また、資本金は会社の体力を表すものですので、取引先や融資先といった対外的な信用面で不利になるため、事業運営に必要な資金は資本金として準備しておきましょう。

赤字でも法人住民税がかかる

所得税や法人税は原則として利益に対して課税されるので、赤字であれば税金はかかりません。

しかし、会社が負担する法人住民税の一部である均等割という部分については赤字でも課税されます。法人住民税の均等割の金額は自治体によって異なりますが、およそ年間7万円程度です。

赤字でも法人住民税の均等割がかかることは、会社を設立するデメリットに挙げられるでしょう。

事務負担が増える

法人の会計処理は厳密な複式簿記のルールに則って行われ、税金の申告手続きは個人事業主よりも複雑になります。また、社会保険や年金事務所などの手続き、株主総会の開催といった事務負担が増えることは会社を設立するデメリットともいえます。

個人事業主は多くの場合、自分で確定申告しますが、会社の場合は法人税の申告や決算、年末調整については税理士に依頼することが一般的です。

特に決算の難易度は高いだけでなく、法人税の申告や決算が間違っているとペナルティとして本来納める税額以上に追徴課税されるので、会社を設立する場合は税理士の力を借りることも検討してみてください。

会社設立の基本的な流れと費用

会社設立の主な流れ

- 1. 会社概要を決める

- 2. 提出書類を作成する

- 3. 定款を認証する(合同会社の場合は不要)

- 4. 出資金(資本金)を払い込む

- 5. 印鑑を作成し、法人登記をする

会社設立のメリットを理解したところで、基本的な流れと費用の全体像を把握しておきましょう。

設立手続きは上記の画像のとおりで、期間は一般的に2〜3週間ほどです。また、設立にかかる費用は、株式会社で約24万円〜、合同会社で約11万円〜が目安となります。

各ステップの詳細な手順や必要書類、費用を抑える具体的な方法については、以下の記事で徹底的に解説しています。設立準備を始める方は、ぜひこちらをご覧ください。

【FAQ】会社設立のメリットに関するよくある質問

Q. 副業でも法人化するメリットはありますか?

はい、副業の所得額によっては大きなメリットがあります。

主なメリットは節税です。本業の給与所得と副業の事業所得を合算して確定申告すると、所得税の税率が非常に高くなる場合があります。副業部分を法人化することで、個人の高い税率から切り離し、法人税率を適用して全体の税負担を軽減できる可能性があります。

この記事で解説したように、一般的に副業の所得(売上から経費を引いた利益)が年間500万円を超えてくるようであれば、法人化を検討する価値は十分にあります。

ただし、所得がそれほど多くない段階で法人化すると、設立費用や法人住民税(赤字でも最低年7万円)の負担、社会保険の手続きといったデメリットの方が大きくなる可能性があるため、タイミングの見極めが重要です。

また勤務先に副業をバレないように配偶者を代表取締役にして会社設立をしたいという相談を受けることがありますが、経営に従事していない配偶者を代表取締役にすることは税務的に問題があり、税務調査時には役員報酬を否認されるリスクがあります。

Q. 資本金1円でも会社は作れますか?

はい、法律上は資本金1円でも株式会社や合同会社を設立することは可能です。

しかし、実務上はまったくおすすめできません。資本金は会社の体力や信用度を示す指標の1つです。資本金1円では、取引先や金融機関から「事業を継続する体力がないのでは?」とみなされ、信用を得られない可能性が非常に高くなります。

また、会社設立には法定費用だけで数十万円かかります。資本金が1円では、設立した瞬間に資金がショートし、役員が会社にお金を貸し付ける形(役員借入金)で運営せざるを得なくなり、不健全な経営状態からのスタートとなってしまいます。

当面の運転資金(3〜6カ月分)に相当する額か、あるいは融資などを考慮して、100万円〜300万円程度を目安として準備することをおすすめします。

Q. 決算月はいつにするのが有利ですか?

一概に「この月が有利」というものはありません。ご自身の事業の繁忙期やキャッシュフローの状況に合わせて、戦略的に決めることが最も重要です。

有利な決算月を決めるための、代表的な3つの視点をご紹介します。

- 繁忙期を避ける:事業の最も忙しい時期を避けて設定すれば、決算業務に集中できます。

- 資金繰りを考慮する:売上が大きく入金される月の2〜3カ月後を設定すると、納税資金に余裕が生まれます。

- 消費税の免税期間を最大化する:設立時限定のテクニックですが、設立する月の「前月」を決算月にすると、消費税の免税期間をほぼ2年間に最大化できます(例:9月設立なら8月決算)。

もし迷われる場合は、税理士などの専門家に相談し、ご自身の事業に最適な決算月をシミュレーションすることをおすすめします。

会社を設立するか悩んだら税理士に相談しよう

事業を始める場合、会社設立と個人事業主の2つの方法があります。利益や事業内容によっては会社を設立したほうが節税効果を期待でき、社会的な信用を得やすいといった多くのメリットがあります。

ただし、会社を設立する際の資本金や法人税の申告などの設定を間違うと、後々トラブルを抱えることにもなりかねません。会社を設立するか悩んだら早い段階で税理士に相談しておくことで、自社に合った資本金の設定や適切な節税についてアドバイスをもらえます。

また、取引数を増やしたいから法人化してほしいと取引先に求められることがあるかもしれません。法人化のタイミングは消費税の免税に関わります。インボイス制度の開始に伴って、法人化の免税条件が複雑になっているので、適格請求書発行事業者になるかは税理士にアドバイスをもらうといいでしょう。

ベンチャーサポート税理士法人では、顧問契約に関係なく、会社設立に強い税理士が無料で「自分は法人と個人事業のどちらが良いのか?」など会社設立に関するあらゆる相談に応じています。また、会社設立の手続きも丸投げで依頼することも可能です。会社を設立するか悩んだらお気軽にご相談ください。