最終更新日:2023/6/29

【初めての確定申告】個人事業主の必要書類・やり方を徹底解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

![]()

目次

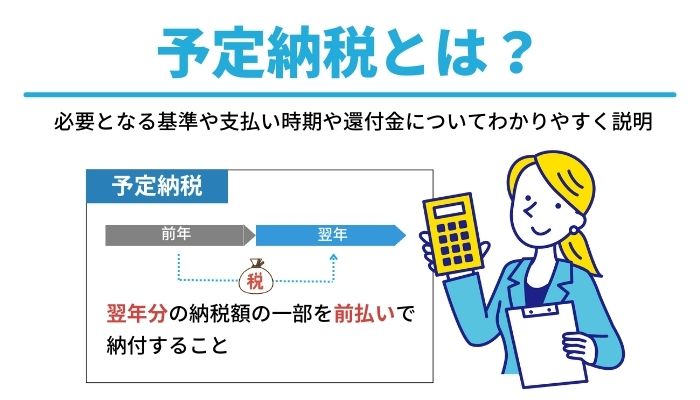

そもそも確定申告とは?

個人事業を始められた方は、「確定申告って何のこと?」って思われる方が多いでしょう。

「確定ってどういうこと?」

「申告って何をどこに申告するの?」

個人事業主にとって「確定申告」とは「1年間の税金を自分で計算して(確定して)、税務署に申告して納税すること」です。

つまり税金の計算です。

そしてこの「確定申告」は多くの場合、税金を納めることになるので、個人事業主にとっては悩みの種になるのです。

タイムスケジュール的には、期限内に「前年の1月1日から12月31日までの税金を計算」して、税務署に「確定申告書」を提出し納税も済まさなければいけません。

もし期限に間に合わないと、延滞税や加算税という罰金が課されるので注意が必要です

また銀行の融資を考えるのであれば「期限後申告」はおおきなマイナス要素になります。

なぜなら、税金をしっかり納められない人は、お金を貸せるほどの信頼に値しないと考えられるからです。

仮に、確定申告そのものをしなければ銀行は確実に融資をしてくれません。

また確定申告には「税金を納める申告」ばかりではなく、お金が戻ってくる「還付申告」もあります。

ちなみに、「税金を納める確定申告」は絶対しなければいけませんが、「還付申告」は義務ではありません。

還付申告をした人にだけ税金が戻ってくるのです。

逆に言うとしっかり還付申告をしなければ、自動的にはお金が戻ってこないということです。

還付申告でお金が戻ってくるケースはいろいろありますが、代表的なものとしては次のようなものがあります。

- ・医療費が10万円超支払った場合

- ・ローンを組んで住宅を新築したり、中古で購入したりした場合

- ・ふるさと納税やその他の寄付をした場合

- ・年内で退職して年末調整が終わっていない場合

今回のレポートは個人事業主の方の事業所得の申告についてなので、詳しくは触れません。

しかし、税金が戻ってくるケースは数多くありますので、気になる方は税理士や税務署に確認をしてみてください。

確定申告の提出期限は?

確定申告書の提出期限は例年、2月16日~3月15日です。

3月15日が土曜もしくは日曜の場合は翌週の月曜が期限になります。

税金を返してもらう還付申告の期限は、1月1日以降であればいつでも可能です。

また、還付申告は忘れていても5年以内であれば申告手続きができます。

もし還付申告を忘れていることに気づいたら「昔のことだし」と諦めずに、きちんと手続きをして払いすぎた税金を返してもらいましょう。

「青色申告」と「白色申告」の違いは?

青色申告とは、複式簿記の方法で経理をして、必要な帳簿をしっかり保存していることを言います。

白色申告は、青色申告よりも簡易的な帳簿で日々の記録をする方法です。

青色申告は白色申告よりも少し面倒な分、税金の計算上、たくさんのメリットがあります。

たとえば、儲けから65万円の控除をしてもらえる「青色申告特別控除」や、家族に対する給料を経費に入れられる「専従者給与」などの特典が認められています。

青色申告をしたい人は3月15日まで、もしくは開業から2ヶ月以内に税務署へ「所得税の青色申告承認申請書」を提出して承認を得る必要があるので覚えておきましょう。

ちなみになぜ「青色」というかについてですが「青空のように一点の曇りない申告をしよう」ということで青色と名づけられたと言われています。

青色申告のメリット・デメリット

青色申告のメリットをまとめると、以下の通りです。

- ・白色申告よりも特別控除額が大きい(最高65万円)

- ・赤字(損益通算)が3年間可能

- ・家族を青色事業専従者給与とすることで、控除を利用できる

一方、デメリットは以下の通りです。

- ・複式簿記できちんと記帳しなければいけない

- ・青色申告承認申請書・開業届の提出が必要

参考:初めてでもわかる!青色申告の承認申請書の手続方法ガイド

そして以前は本当に申告書が青かったのです。(法人税の青色申告書は今でも青です)

また「白色」については実は税法の条文には「白色申告」という言葉はないのです。

便宜上「青色申告」に対して「白色申告」と呼んでいるだけなのです。

国税庁のHPにも白色申告という言葉はでてきますけどね。

「青色以外の申告」ということで白色なのです。

青色申告承認申請書の提出期限

→3月15日までは又はに提出が必要となります。

確定申告書の提出方法は全部で3つ

さて次は申告書の提出の方法について解説します。

税務署に直接提出する

オーソドックスなのは税務署へ直接持っていって提出する方法です。

税務署へ行けば、入り口の近くに確定申告の担当者がいる窓口が設置されています。

受付時間は、平日(月曜から金曜)の午前8時30分から午後5時までです。

ただし、確定申告書を提出できる税務署は住所の管轄の税務署だけなので覚えておきましょう。

また、提出をするときは必ず「控え」に受領印をもらうようにしてください。

銀行で融資を受けるときや住宅ローンを組むときに提出を求められるので、なくさずに保存しておきましょう。

郵送送付する

税務署へ行く時間が無い方は、郵送でも提出できます。

郵便の場合は「通信日付印」が押されている日付で提出した日とみなされます。

ただし、申告書の控えを郵送で返却してもらうためには、切手を張って住所を記載した返信用封筒を同封しなければいけません。

e-Taxを利用する

インターネットで申告書を提出する方法もあります。

「e-Tax」と呼ばれる方法です。

この場合は事前に申し込みが必要です。

マイナンバーカードとICカードリーダーを用意して、国税庁のサイトから手続きしましょう。

確定申告が必要な人は?

「自分はそんなに儲かってないけど、確定申告しないといけないの?」

「個人事業の開業届けを出していないから、確定申告はしなくていいのですよね?」

というご質問をいただくことがありますが、いずれも確定申告は必要になる可能性があります。

確定申告が必要な場合は、以下のようなケースです。

- ・1年間の給与の金額が2,000万円を超えている場合

- ・2ヶ所以上の会社から給料をもらっている場合

- ・副収入の儲けが1年間で20万円を超えている場合

- ・FXで利益が出た場合

逆に確定申告が必要のない収入で代表的なものは次のようなものです。

- ・副収入の儲けが20万円以下のもの

- ・遺族年金、失業保険、慰謝料を受け取った場合

確定申告が必要かどうかはかなり複雑な判断が必要なので自分が該当するかどうかが不明なときは、税理士や税務署に相談しましょう。

関連情報:事業所得とは?

所得税は10の所得の種類(事業所得、不動産所得、給与所得、譲渡所得、雑所得、一時所得、退職所得、利子所得、配当所得、山林所得)があります。

個人事業主が事業により得た収入等は「事業所得」として課税されることになります。

確定申告とは、個人事業主(フリーランス)の営む事業から生まれた収益から費用を差し引いた利益を事業所得として申告する仕組みです。

開業届けを出しているかどうかは関係ありません。

法人でなければ、事業所得となります。

また継続的でない、事業規模に達しない場合には「雑所得」として計算するので覚えておきましょう。

関連情報:事業所得と雑所所得の違いとは?

事業所得は「業」としているかどうか?で判断します。

「継続&反復」「費やした労力」「生活の糧になっているか」等が判断材料です。

ただし、明確な条文はありません。

例えば、FXや株式の売買は、社会通念上、投機に該当するため、事業とはみなされません。

休日にカメラマンをしている場合は、収入規模から事業ではなく雑所得と判断されます。

事業所得は雑所得より有利な規定になっており、特徴は下記の2点です。

- (1)事業所得は赤字であれば給与所得と損益通算ができる。雑所得は×。

- (2)事業所得は青色申告で有利な規定を受けられる。雑所得は×。

雑所得を誤って事業所得とすると、追加で税金がかかるケースもありますので注意しましょう。

事業所得の確定申告のポイント

- ・確定申告書Bと「収支内訳書(一般用)」または「青色申告決算書」を提出

- ・「何が経費になるか」が税務調査で論点になる

- ※自宅で仕事をする場合、家賃、水道光熱費、通信費等は按分

- ・事業税は経費になるが、所得税や住民税は経費にならない

- ※「家族◯人乗生活費や住宅ローン、教育資金、生命保険?」⇒経費にならない

- ※「売上を抜いている」または「生活費は経費になっている」⇒税務調査で指摘される(脱税)

注意:確定申告が必要なのに手続きしないと罰則がある

青色申告承認申請書・開業届を出したにもかかわらず確定申告をしない場合は、無申告加算税が加算されます。

加算税は国税なので払わずに放置していると、延滞税が課せられて最悪の場合、財産が差し押さえられるの注意が必要です。

したがって、確定申告が必要か否かの見極めが非常に大切になります。

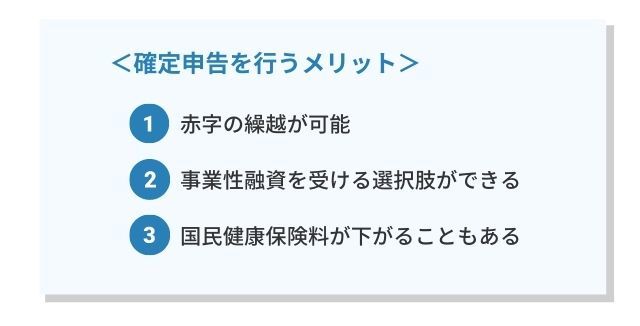

確定申告を行うメリットは3つ

確定申告を行うメリットはたくさんありますが、今回は大きなメリットを3つ紹介します。

赤字の繰越が可能

青色申告をすれば、赤字を最大で3年間にわたって繰り越せます。

例えば、1年目が赤字で2年目が黒字であった場合に、繰越赤字で相殺して所得を低く抑えられます。

すると、節税につながるという仕組みです。

なお、白色申告では赤字の繰越はできませんので注意してください。

事業性融資を受ける選択肢ができる

事業性融資を受けるためには、納税証明書が必要です。

そして、この納税証明書を発行するためには、所得税の申告(確定申告)をしなければいけません。

青色申告と白色申告の両方で納税証明書は発行されますが、一般的には青色申告の方が信用度は上がる傾向にあります。

国民健康保険料が下がることもある

国民健康保険料は、所得金額によって定められます。

確定申告をしていれば、所得金額が正確にわかるのでそれに基づいて適正な保険料が請求されます。

しかし、確定申告をしないと所得金額がわからず、国が定めた一律の金額が請求されるのです。

場合によっては、所得に比べて高い保険料の請求されることもあるのできちんと確定申告をすることが大切です。

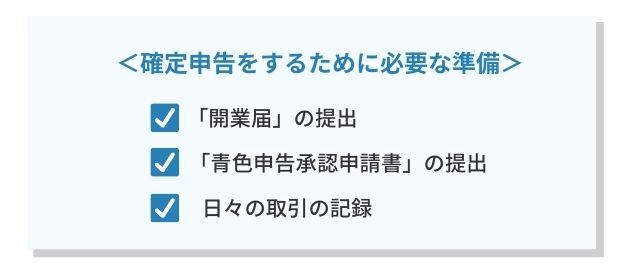

確定申告をするために必要な準備

それでは、青色申告に必要な準備について説明します。

確定申告が初めての人でも理解しやすいように、いちから分かりやすく解説するので順番に確認していきましょう。

「開業届」の提出

開業届は、正式名称を「個人事業の開業・廃業等届出書」と言います。

これは、最寄りの税務署に提出してください。

開業届を提出しなくても確定申告自体はできますが、青色申告するためには必要になるので忘れずに提出しましょう。

また、開業届を出せば、屋号で銀行口座を作れるなどメリットもあります。

「青色申告承認申請書」の提出

青色申告承認申請書とは、「所得税の青色申告承認申請書」のことです。

一般的には、開業届と一緒に最寄りの税務署に届け出ます。

税務署で「開業届を出しにきた」と言えば、青色申告承認申請書もあわせて提出するか確認されることが多いです。

ちなみに、白色申告を利用する場合は、青色申告承認申請書の提出は必要ありません。

日々の取引の記録

青色申告で確定申告を行うには、日々の取引を正確に帳簿に付けておく必要があります。

簿記のルールに則って記載する必要があるので、少し勉強しておくことをおすすめします。

また、事業で使った経費の領収書や請求書も必ず保管しておかなければなりません。

失くさないようにノートに張り付けたり、ファイルに閉じたりして大切に保存しましょう。

確定申告に必要な書類はどれ?

確定申告が難しいといわれる理由の1つに「用紙がたくさんあって、どれを使ったら良いのかわからない」という理由があります。

確定申告は内容に応じて提出しないといけなければならない用紙が異なるので、きちんと確認しなければいけません。

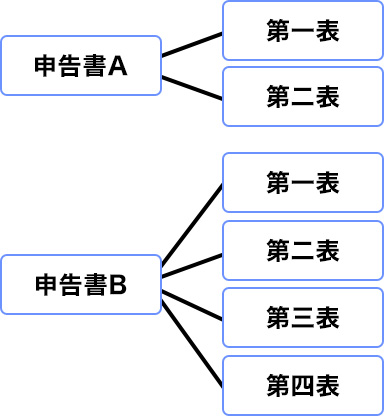

わかりやすく理解するために、まず次の4つに分類して考えてみましょう。

| 申告する所得の内容 | 確定申告に必要な書類 |

|---|---|

|

給与所得(サラリーマンの給料など) 雑所得(年金や原稿料、副収入など) 配当所得(株式の配当など) 一時所得(保険の満期収入など) |

申告書A |

| 事業所得、不動産所得 | 申告書B |

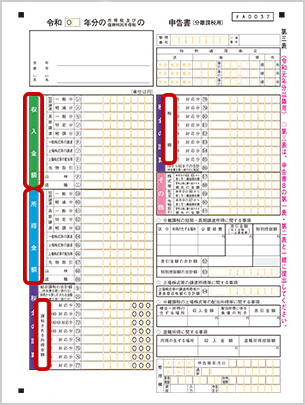

| 土地や建物の譲渡所得 株式の譲渡所得 先物取引の雑所得 |

申告書B+第3表(分離課税用) |

| 損失が出た場合 | 申告書B+第4表(損失申告用) |

まずは、この4種類のどれに自分が該当するのかを考えてみましょう。

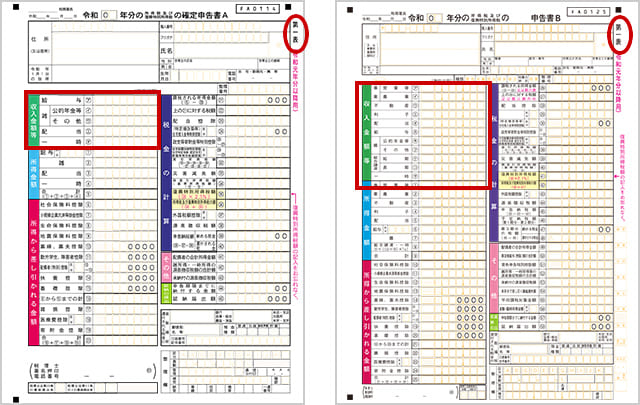

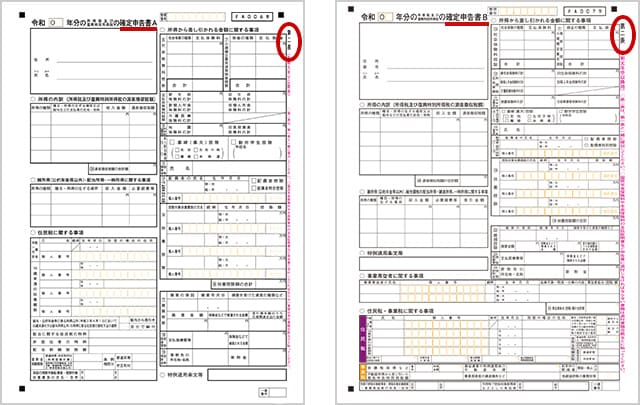

また「申告書A」と「申告書B」は両方とも「第1表」「第2表」から構成されています。

申告書の右上の枠外に「第1表」「第2表」と記載されている確認すると良いでしょう。

確定申告に必要な書類をケース別に表にまとめたので、下表も参考にしてみてください。

| ケース例 | 確定申告に必要な書類 |

|---|---|

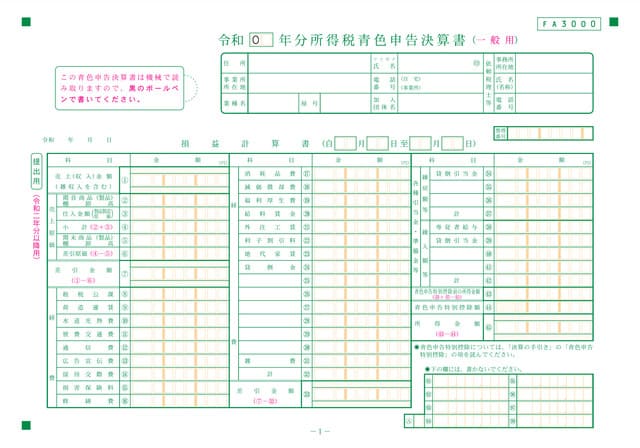

| 個人事業主が青色申告を選択している場合で「利益」が出ている | 申告書B+青色申告決算書(一般用) |

| 個人事業主が青色申告を選択している場合で「損失」が出ている | 申告書B+第4表+青色申告決算書(一般用) |

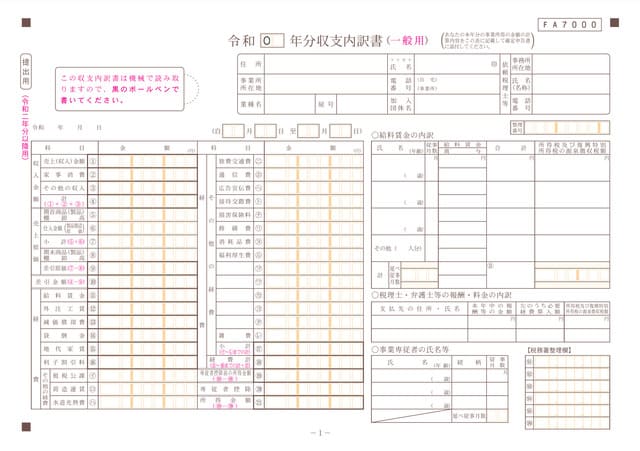

| 個人事業主が白色申告を選択している | 申告書B+収支内訳書(一般用) |

| 不動産所得のオーナーが青色申告を選択している場合で「利益」が出ている | 申告書B+青色申告決算書(不動産所得用) |

| 不動産所得のオーナーが青色申告を選択している場合で「利益」が出ている場合 | 申告書B+青色申告決算書(不動産所得用) |

| 不動産所得のオーナーが青色申告を選択している場合で「損失」が出ている場合 | 申告書B+第4表+青色申告決算書(不動産所得用) |

| 不動産所得のオーナーが白色申告を選択している | 申告書B+収支内訳書(不動産所得用) |

不動産所得のオーナーが青色申告を選択している場合で損失が出ている場合・・・消費税が課税される人は「消費税等の確定申告書」が必要です。

また、消費税の課税方法で「原則課税」を選択している場合は「付表2」を、「簡易課税」を選択している場合は「付表5」も添付してください。

個人事業主が納めなければいけない税金を知っておこう

個人事業主には、必ず納めなければならない税金と条件を満たした場合にだけ払う必要がある税金があります。

ここでは、納めなければならない税金について解説します。

必ず支払う税金

所得税(復興特別所得税)

個人事業主に課せられる所得税は、「事業収入-経費・基礎控除等」で算出された所得に対して課税されます。

なお、基礎控除は今まで一律38万円でしたが、2021年度から、以下のように所得に応じて額が変わりました。

| 所得額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

住民税

住民税は、自分の住んでいる自治体に支払う税金です。

住民税は全国一律で所得に対して10%の割合です。

所得が正確に出なければ、住民税を算出できません。

市町村は、確定申告に基づいて、住民税の額を決めます。

毎年6月頃に住民税の納付通知書が来て、一括もしくは分割で支払います。

国民健康保険税

国民健康保険は、自営業者や年金生活者、20才以上の学生などが払います。

会社員として就職し、会社に社会保険を支払う人以外は全員納税義務があると覚えておきましょう。

国民健康保険税は、加入者が自治体に対して支払います。

家族がいる場合、納税義務者は世帯主となってまとめて支払うのが一般的です。

なお、支払った金額は全額所得控除の対象となるので、節税にもなります。

場合によって支払う必要がある税金

個人事業税

個人事業税とは、所得金額が290万円を超えている場合に課税される税金です。

税率は事業の種類によって異なり、3%~5%と開きがあります。

たとえば、運送業・販売業・広告業などは5%、畜産業や水産業は4%、按摩・マッサージ、鍼灸などは3%です(東京都主税局)。

税率が分からない場合は税務署で聞くかホームページからも確認しましょう。

消費税

消費税は、個人事業主として売り上げた金額に対して課税されます。

課税事業者ではない場合は、支払う必要がないルールになっています。

詳細については、後述するのであわせてチェックしてください。

すべての個人事業者が払う必要がないとだけ覚えておくと良いでしょう。

注意:個人事業主でも消費税が発生するケースとは

消費税はいつからかかるの?

消費税は、売上などの10%を「お客様から預かっている消費税」と考え、経費の10%を「支払った消費税」と考えます。

そして「預かっている消費税」から「支払った消費税」を差し引いた金額が「納める消費税の額」となる仕組みです。

この「消費税」には「免税期間」が設けられています。

免税期間とは消費税を支払わなくて良い期間で、事業を始めてから2年間と決められています。

つまり、事業を始めて3年目には消費税がかかる可能性があるのです。

ただし、1年目の売上が1,000万円以下の場合は3年目も免税になります。

4年目以降は「2年前の売上が1,000万円を超えているか」で判断します。

この判定で、1年間の売上高が1,000万円超になった年から消費税が発生するルールです。

消費税の「原則課税」「簡易課税」

消費税の計算方法には「原則課税」と「簡易課税」の2種類があります。

「原則課税」とは売上高などの収入の10%を「お客様から預かっている消費税」、経費の10%を「支払った消費税」と考え、その差額を税務署に納める計算方法のことです。

「簡易課税」とは、売上高に「業種ごとに法律で決められた率」を掛けた金額を「支払った消費税」と考える方法です。

そして売上高などの収入の10%の「お客様から預かっている消費税」から「支払った消費税」を引いた金額が税務署に納める消費税の額になります。

「業種ごとに法律で決められた率」は次の通りです。

| 業種名 | 税率 |

|---|---|

| 卸売業(第一種事業 | 90% |

| 小売業(第二種事業) | 80% |

| 製造業、建設業、農林水産業など(第三種事業) | 70% |

| 飲食業、他の区分に該当しない事業(第四種事業) | 60% |

| サービス業(第五種事業) | 50% |

| 不動産業(第六種事業) | 40% |

ただし、簡易課税を選択する場合には2年前の売上高が5,000万円以下でなければいけません。

2年前の売上高が5,000万円を超えていれば自動的に「原則課税」となります。

また簡易課税を選ぶときは計算期間の1年が始まる前に税務署に届出なければいけません。

つまりどちらが有利になるかを予想して届出書を提出しなければいけないのです。

結果的には必ずしも「簡易課税が有利になる」とは限りません。

どちらが有利になるかを一度シミュレーションして選択する必要があります。

課税仕入れにならない経費はどんなもの?

消費税の計算方法は、売上高などの収入の10%を「お客様から預かっている消費税」、経費の10%を「支払った消費税」と考え、その差額を税務署に納めるというものでした。

では「利益の10%が消費税か」というと、それは間違いです。

なぜなら「経費の中には消費税がかかっていない経費がある」からです。

たとえば「給料」。

給料を税込みでもらったとか、そんな話は聞かないですよね。

給料はいくら支払っても消費税は安くならないということです。

他には「減価償却費」「社会保険料」「損害保険料」「損害賠償金」「お祝いなどの慶弔金」「社宅の家賃」「国際電話」「国際運賃」「海外への旅費」「事業税」「固定資産税」「印紙代」などがあります。

「所得税の経費」≠「消費税が引ける経費」なのです。

多くの場合「所得税の経費」>「消費税が引ける経費」となってしまいます。

すると、利益の10%よりも大きな金額の消費税がかかってくることになります。

つまり赤字であっても消費税は発生する可能性が高いということです。

消費税のことを念頭においておかないと、突然大きなお金が出ていくことになるので十分注意してください。

確定申告書を提出後に、間違ったことに気づいたときは?

確定申告書の作成は慣れない方には難しいものです。

ですのでうっかり間違ってしまうこともありえると思います。

提出前なら良いですが、提出後に間違いに気づいてしまったときはどうすれば良いのでしょうか?

申告期限内であれば、もう一度正しいものを再提出します。

そうすれば後の日付のものが「正しいもの」として処理されます。

申告期限後に気づいてしまったときは、納める税金が不足しているときは「修正申告」、納めた税金が多すぎたときは「更正の請求」をします。

納める税金が不足しているときは日数に応じて「延滞税」という罰金を取られます。

間違いに気づいたときは少しでも早く修正申告をするようにしましょう。

また更正の請求は、法定申告期限から1年以内であれば行うことができます。

1年を超えると通常の更正の請求ではお金を返してもらえなくなりますので、こちらも早めに行うことをお勧めします。

確定申告書の控えは今後使うの?

確定申告書を提出する際に「控え」も作成してください。

この「控え」に税務署は受領印を押して返してくれます。

確定申告書そのものは提出すると返却されませんので、「控え」がなくなると手元に確定申告書が残らないのです。

確定申告書の控えは銀行から融資を受けるときや、住宅ローンを組むときなどに必要となります。

そのときには税務署のハンコが押してあるものが証明になります。

また青色申告の人は翌年の確定申告書を作成する際にも、前年の確定申告書から引き継ぐ数字があります。

減価償却の未償却残高や貸借対照表の数字です。

この数字が前年の確定申告書から変わっていることはありえませんので、作成そのものが間違いということになります。

このように確定申告書の控えは使うことが多くありますので、なくさず保存するようにしてください。

郵送で確定申告書を提出する方は、返信用封筒を同封して控えを返してもらうようにしましょう。

返信用封筒には宛名を記載し、切手を貼っておくことを忘れないようにしてください。

還付申告を忘れてたときは・・

確定申告は税金を納めるだけではありません。

ときには確定申告でお金が戻ることもあります。

たとえば、住宅ローンを組んで自宅を購入したときや病院に通院して年間10万円を超える医療費を支払った人などです。

ですが、自動的にお金が戻ってくることはありません。

あくまで「確定申告」が必要なのです。

「今までそんな制度があることを知らなかったから、還付申告をしてなかった」という方、あきらめるのは早いですよ。

納税の伴う確定申告は毎年2月16日~3月15日と期限が決まっておりますが、還付の申告は5年以内であればOKなのです。

還付申告忘れていた人は「昔のものだし・・」とあきらめないで、お金を取り戻しましょう!

税金はどうやって支払うの?

税額を計算し、確定申告書が完成したら最後は税金の納付です。

税金の納付の仕方は、「直接支払う方法」と「自動引き落とし」の2つあります。

直接支払う方法

直接支払う場合は「納付書」と呼ばれる用紙に自分で納税額を記載して、銀行や郵便局や税務署で支払います。

前年に確定申告をしている方は、税務署から送られてくる封筒に納付書が同封されています。

初めて確定申告する方は税務署に直接取りに行ってください。

「納付書」に記載する事項は、住所、氏名、税額、課税期間です。

税額は通常「本税」という欄と「合計額」という欄に同じ金額を記載します。

「合計額」の欄は金額の頭にマークを記載することを忘れないでください。

また、「納付書」は複写になっているので切り離さないように注意しましょう。

支払期限は確定申告書の提出期限と同じく3月15日(3月15日が土曜又は日曜のときは翌週の月曜)です。

自動引き落とし

「自動引き落とし」の場合は「振替納税申込書」に住所、氏名、引き落としの金融機関、口座番号などを記載し、銀行印を押して提出します。

確定申告書と一緒に税務署に渡してください。

引き落としは毎年だいたい4月の中ごろに行われます。

また、どうしても期限までに支払うのが難しいときは、「延納の届出」を提出することで納付期限を5月31日まで待ってもらう方法もあります。

ただし「延滞税」という利息を取られるので慎重な判断が必要です。

なお、延納ができる金額は納付金額の1/2が上限となっています。

確定申告に関するよくあるQ&A

確定申告書を提出後に、間違ったことに気づいたときは?

確定申告書の作成は慣れない方には難しいものです。

ですのでうっかり間違ってしまうこともありえると思います。

提出前なら良いですが、提出後に間違いに気づいてしまったときはどうすれば良いのでしょうか?

申告期限内であれば、もう一度正しいものを再提出します。

そうすれば後の日付のものが「正しいもの」として処理されます。

申告期限後に気づいてしまったときは、納める税金が不足しているときは「修正申告」、納めた税金が多すぎたときは「更正の請求」をします。

納める税金が不足しているときは日数に応じて「延滞税」という罰金を取られます。

間違いに気づいたときは少しでも早く修正申告をするようにしましょう。

また更正の請求は、法定申告期限から1年以内であれば行えます。

1年を超えると通常の更正の請求ではお金を返してもらえなくなりますので、こちらも早めに行うことをお勧めします。

確定申告書の控えは今後使う?

確定申告書を提出する際に「控え」も作成してください。

この「控え」に税務署は受領印を押して返してくれます。

確定申告書そのものは提出すると返却されませんので、「控え」がなくなると手元に確定申告書が残らないのです。

確定申告書の控えは銀行から融資を受けるときや、住宅ローンを組むときなどに必要となります。

そのときには税務署のハンコが押してあるものが証明になります。

また青色申告の人は翌年の確定申告書を作成する際にも、前年の確定申告書から引き継ぐ数字があります。

減価償却の未償却残高や貸借対照表の数字です。

この数字が前年の確定申告書から変わっていることはありえませんので、作成そのものが間違いということになります。

このように確定申告書の控えは使うことが多くありますので、なくさず保存するようにしてください。

郵送で確定申告書を提出する方は、返信用封筒を同封して控えを返してもらうようにしましょう。

返信用封筒には宛名を記載し、切手を貼っておくことを忘れないようにしてください。

還付申告の手続きを忘れていた場合の対応は?

確定申告は税金を納めるだけではありません。

ときには確定申告でお金が戻ることもあります。

たとえば、住宅ローンを組んで自宅を購入したときや病院に通院して年間10万円を超える医療費を支払った人などです。

しかし、自動的にお金が戻ってくることはありません。

あくまで「確定申告」が必要です。

「今までそんな制度があることを知らなかったから、還付申告をしてなかった」という方、あきらめるのは早いですよ。

納税の伴う確定申告は毎年2月16日~3月15日と期限が決まっておりますが、還付の申告は5年以内であればOKなのです。

還付申告忘れていた人は「昔のものだし・・」とあきらめないで、お金を取り戻しましょう!

少しでも税金を安くするために有効な方法を紹介

本屋さんでは「確定申告書の書き方」、この手の本は確定申告書の作成の仕方が書かれているだけで、税金を安くする方法については一切書かれておりません。

また節税は2月や3月では間に合わないものが大半なのです。

つまり確定申告の時期に慌てて本を買っている時点では、節税ができず大きな金額の納税をすることになる可能性が非常に高いのです。

改めて個人事業主に本当に役立つ節税を集めている本を探しても、あまり出回っておりません。

節税の仕方から確定申告書の作り方まで網羅するものとなると、見つけるのはなかなか難しいでしょう。

ですが、節税は個人事業主すべての人の「義務」なのです。

なぜなら「節税」こそが個人事業主が生き延びるために必須の知識だからです。

不景気が続いて利益を上げることが年々難しくなってきている今日、せっかく儲けた利益から税金を簡単に払いすぎに感じる部分もあります。

売上を上げることには皆さん熱心に取り組まれるのに、なぜ多くの方が節税に熱心に取り組まないのか不思議で仕方がありません。

例えば、利益が500万円出た個人事業主の税率がいくらになるかご存知でしょうか?

500万円の事業所得に対しては所得税が20%、住民税が10%、事業税が5%、合計で35%の税率で課税されます。

(話を簡単にするために「各種控除」や「事業主控除」を考慮せずにいっております)

事業所得が1,000万円になると所得税が33%、住民税が10%、事業税が5%、儲けに対してなんと最大48%の税金がかかるです。

これは穴の開いたバケツで一生懸命水をすくっているようなもの。

がんばって売上を上げても結果的に手元に残るお金が少なくなってしまっては元も子もないのです。

ちなみに税務署は税金を安くする方法を絶対に教えてくれません。

税務署は、税金を取るのが仕事の役所なのです。

わざわざ税金を安くする方法を教えてくれるはずはないでしょう。

あと、毎年2月~3月には街中や税務署に無料相談コーナーができますが、そこでも節税を教えてくれることはありません。

毎年、そこに行っている私が言うのだから間違いないです(笑)

場合によっては、会社設立の方が税金が安くなることがありますが、無料相談コーナーには税理士がボランティアでお手伝いしているだけです。

多くの相談者に対応することに追われていて、積極的な節税を教える余裕はありません。

だからこそ、自分で勉強するか節税に強い税理士に頼むしかないのです。

もちろんベンチャーサポート税理士法人にご依頼いただいているお客様は徹底的な節税で税金を安くしていますよ(笑)

ぜひ節税を知って、お金を賢く残してください!

税務調査 関連記事

- 税務調査の対象になる会社の特徴とは?選ばれやすい理由を解説

- 税務調査の流れと対応のポイント!調査対象にされやすい特徴とは?

- 税務調査では何年分調べるの?脱税が見つかった場合にかかるお金とは

- 税務調査では何が行われるのか?調査対象になりやすい会社と備え方

- 税務調査で見られるポイントや注意点とは?

- 税務調査が来る頻度や確率|特に警戒が必要な業種や事業者は?

- 税務調査の頻度とは?

- 税務調査の対象になりやすい会社や業種とは?

- 税務調査の対象期間は何年?脱税が見つかった場合にかかる税金など詳しく解説

- 税務調査に入られる個人事業主の特徴4つ!事前に対策を考えよう

- これで怖くない!税務調査が行われる日の実際の流れと対策について

- 税務調査の不安を解消する税務調査の真実 パーフェクトガイド