最終更新日:2023/5/23

専従者給与の節税シミュレーションをしてみよう!検討すべき適用条件やメリット・デメリットも解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 専従者給与とはどのような給与の支払いをいうのかがわかる

- 専従者給与を支払うメリットとデメリットを知ることができる

- 専従者給与を支払うとどの程度節税になるのかがわかる

個人事業主は、一緒に生活している家族と一緒に仕事をしていることがあります。

ただ、家族に対して給料を支払っても、その金額を必要経費とすることは認められません。

ただ、事前に専従者給与として支払う旨の手続きを行っておけば、家族に対する給料も必要経費になります。

ここでは、個人事業主が支払専従者給与の節税効果や、手続きの流れについて解説していきます。

目次

専従者給与とは

専従者給与とは、生計を一にしている家族に対して個人事業主が給料を支払い、その額を必要経費にすることです。

正確には、青色申告を行っている人が支払うものが専従者給与であり、白色申告を行っている人は専従者控除が認められます。

青色事業専従者給与となるのは、15歳以上の生計を一にする家族に対して支払われた給料です。

1年のうち6ヶ月を超える期間にわたって、その事業にもっぱら従事していなければなりません。

一方、事業専従者控除の金額は、配偶者の場合86万円、配偶者以外の家族の場合は50万円が上限となります。

6ヶ月を超える期間、もっぱら事業に従事していることや、15歳以上であることの要件は、青色事業専従者給与と変わりません。

青色申告者が専従者給与を利用するメリット・デメリット

ここでは、青色申告を行う事業者が青色事業専従者給与を支払った場合、どのようなメリットがあるのかをご紹介します。

また、デメリットとなることもあるため、その内容についても解説していきます。

専従者給与のメリット

- 家族に対する給料支払額が経費となる

青色事業専従者給与を支払った場合、その支払額を必要経費とすることができます。

たとえば、配偶者に対して年間300万円の専従者給与を支払った場合、その300万円は全額が必要経費とすることができます。

- 所得を分散でき、節税になる

家族で事業を営んでいるというケースも多くあります。

ただ、所得税の申告を行う際は、2人以上の名前で申告することはできません。

そのため、代表者がその事業に関する所得をすべて1人で申告することとなります。

これでは、多額の所得が発生していても、その所得金額を複数人で分散することはできません。

しかし、専従者給与を利用した場合、事業主と家族でその所得金額を分散することができます。

所得金額を分散することができれば、トータルの所得税の負担は減ります。

また、将来的に相続財産となる金額を分散することができ、相続税の負担も減ることが期待できます。

そのため、所得税や相続税について大きな節税ができます。

専従者給与のデメリット

- 配偶者(特別)控除や扶養控除が適用できない

専従者給与を支払った場合、専従者給与を受け取った人は配偶者(特別)控除や扶養控除の対象から外れます。

配偶者(特別)控除や扶養控除は、実際にお金を支払わなくても所得控除として認められるものです。

そのため、控除額がなくなることは、事業者にとってはデメリットとなります。

- 社会保険の負担が増えることがある

専従者給与を受け取った人は、所得税や住民税の負担が発生します。

それだけでなく、社会保険の扶養から外れてしまい、自身で社会保険料を負担しなければならないケースもあります。

税金については、トータルで見れば節税になっていますが、社会保険料の負担はマイナスでしかないため、注意が必要です。

- 他からの収入が得られない

専従者給与を受け取ることができる人は、もっぱらその事業に従事している必要があります。

そのため、専従者は他の会社で働いて給料をもらうことはできません。

他からの収入がなくなることで、家族全員が事業からの収入に頼る状態となるため、リスクとなります。

- 専従者給与の額が適切でなければ経費にならない

専従者給与の額は、事前に税務署にその支給額を届け出するものとされています。

その金額が仕事の内容や従事の程度に比べてあまりに大きすぎる場合、経費と認められないこともあります。

専従者給与の節税シミュレーション

専従者給与を支払うことで、家族全体で見た時に節税が可能となります。

そこで、事業主の所得金額と専従者に対する給与の額から、どれくらいの節税が可能なのか、実例をあげてご紹介していきます。

①事業主の所得金額が500万円の場合

事業主の所得金額が500万円、配偶者控除38万円の適用ありとした場合、復興特別所得税を含む所得税額は約40万9,000円となります。

この条件下で、配偶者に対して専従者給与300万円を支払ったとします。

すると、事業主の所得金額は200万円となり、復興特別所得税を含む所得税額は7万7,500円となります。

一方、配偶者は300万円の給与収入が発生し、復興特別所得税を含む所得税額は約10万5,000円となります。

したがって、2人の所得税の合計は約18万2,000円となり、専従者給与を支払う前より22万円以上少なくなります。

②事業主の所得金額が1,000万円の場合

事業主の所得金額が1,000万円、配偶者控除38万円の適用ありとした場合、復興特別所得税を含む所得税額は約151万円となります。

この条件下で、配偶者に対して専従者給与300万円を支払ったとします。

すると、事業主の所得金額は700万円となり、復興特別所得税を含む所得税額は約99万4,000円となります。

一方、配偶者は300万円の給与収入が発生し、復興特別所得税を含む所得税額は約10万5,000円となります。

したがって、2人の所得税の合計は約110万円となり、専従者給与を支払う前より40万円以上少なくなります。

③事業主の所得金額が2,000万円の場合

事業主の所得金額が2,000万円の場合、配偶者控除や配偶者特別控除の適用を受けることはできません。

そのため、復興特別所得税を含む所得税額は約511万7,000円となります。

この条件下で、配偶者に対して専従者給与300万円を支払ったとします。

この場合、事業主の所得金額は1,700万円となり、復興特別所得税を含む所得税額は約416万円となります。

一方、配偶者は300万円の給与収入が発生し、復興特別所得税を含む所得税額は約10万5,000円となります。

したがって、2人の所得税の合計は約426万5,000円となり、専従者給与を支払う前より85万円以上の節税となります。

なお、節税となるのは所得税だけではありません。

住民税の額も節税になりますし、事業主が個人事業税を負担している場合には、個人事業税の額も少なくなります。

専従者給与を行う流れ・必要書類

専従者給与を支払って経費と認められるためには、所定の手続きを行う必要があります。

どのような手続きを行わなければならないのか、確認していきましょう。

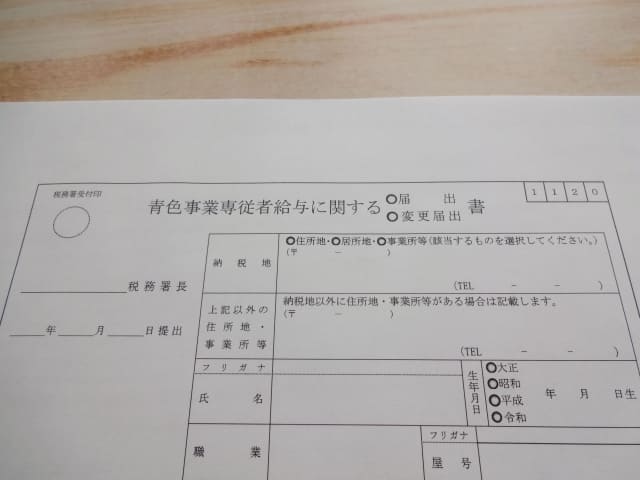

「青色事業専従者給与に関する届出書」を提出する

家族に対する給料を支払って必要経費と認めてもらうためには、税務署に届出書を提出しなければなりません。

「青色事業専従者給与に関する届出書」には、専従者給与に関する記載項目が多くあるため、その内容を解説します。

青色事業専従者給与の項目には、以下のようなものが挙げられます。

- 専従者の氏名

- 続柄

- 年齢

- 経験年数

- 仕事の内容・従事の程度

- 資格など

また、この内容を踏まえて、給料(月額)と賞与の支給時期と支給額を記載します。

専従者給与に該当しない使用人がいる場合は、その使用人の給与を記載します。

使用人の氏名や性別の他専従者と同じ項目及び支給額を記載することとされています。

提出時期に注意

青色事業専従者給与に関する届出書の提出時期は、専従者給与を支給しようとする年の3月15日までとされています。

もし3月15日までに届出書を提出できなかった場合は、翌年から専従者給与を支給するようにしましょう。

確定申告書に記載する

専従者給与を支給した場合、その内容を青色申告決算書に記載することとされています。

青色申告決算書の2ページ目「専従者給与の内訳」に、専従者の氏名と続柄、年齢、従事月数、支給額を記載します。

また、青色申告決算書の1ページ目「損益計算書」には、専従者給与の額を記載する欄が設けられています。

この欄に、「専従者給与の内訳」に記載した金額と同額を記載し、必要経費として所得金額から控除する計算を行います。

まとめ

個人事業主の方は、家族と一緒に事業を営んでいることも多いでしょう。

しかし、家族に対して給料を支払うためには、専従者給与として所定の届出を行う必要があります。

専従者給与として経費にすることができれば、事業主にとっても、給与を受け取る家族にとってもメリットがあります。

ただ、その金額が大きくなりすぎて経費に認められないということのないように、注意しましょう。