この記事でわかること

- 異母兄弟にも相続権がある

- 親の相続のときは、兄弟間の相続割合に差はなく、等しく配分される

- 兄弟の相続のときは、異母兄弟の相続分は、同母兄弟の2分の1になる

共通の「親」が亡くなった場合、異母兄弟や異父兄弟も「子」として扱われ、他の兄弟と同順位で相続分は等しくなります。

一方で「兄弟姉妹の相続」になると、異母・異父兄弟の相続分は、同父同母の兄弟の2分の1になります。

さらに、亡くなった兄弟姉妹に配偶者がいる場合には、配偶者が4分の3、残り4分の1を兄弟で按分するのが原則です。

この記事では、異母兄弟がいる場合の相続割合をケースごとに整理し、相続手続きの流れ(戸籍収集・相続人への連絡・遺産分割協議・協議書作成)を解説します。

目次

異母兄弟(異父兄弟)にも相続権は認められる

異母兄弟(異父兄弟)とは、片方の親が異なる兄弟または姉妹のことをいいます。

異母兄弟の場合は、「父と前妻との間に生まれた子」「父が認知している婚外子や非嫡出子」が当てはまります。

ただし、親が子どもに異母兄弟の存在を知らせていないことも少なくありません。父親が亡くなり、子どもが相続人を調べるために戸籍を取得した段階で、初めて異母兄弟の存在を知るケースもあります。

また、相続とは被相続人(亡くなった人)の財産を、法律で定められた相続人が引き継ぐことです。

原則として、異母兄弟にも相続権があります。そのため、遺産分割協議には相続人として加わってもらわなければ、その後の手続きが進みません。

(1)親が亡くなった場合の相続権

異母兄弟が亡くなった父親の財産を相続するためには、父に「認知」されていることが条件です。

婚姻中の子であれば、父子関係は自動的に認められます。

一方で婚外子の場合は、父の「認知」や裁判での「親子関係の確定」が必要です。

法律上の親子関係が認められていない子には、相続権は発生しません。

なお、「遺言認知」や「死後認知」により親子関係を確定できるケースもあります。

- 遺言による認知(遺言認知)

- 親の遺言書に「〇〇を認知する」と記載されていれば、基本的には遺言書の検認手続きを経たうえで認知が成立します。

- 家庭裁判所に認めてもらう(死後認知)

- 生前に認知がなかった場合でも、家庭裁判所に申立てを行い、親子関係を認めてもらう方法があります。

- ※

- 死後認知の申立て期間は、父の死亡日から3年以内です。

認知が成立すると、その効力は原則として「出生時」に遡ります。

したがって、相続開始後に認知が確定した場合でも「最初から相続人だった」ものとして扱われ、相続権が認められます。

相続権がないケース

以下のケースに当てはまる場合は、相続権がありません。

- 特別養子縁組をした子

- 実親との法律上の親子関係は終了するため、血縁上の子であっても相続権はなくなります。

- 異父兄弟の場合:配偶者(妻)の連れ子

- 父と子には血縁関係がないため、養子縁組をしていなければ相続権はありません。

(2)兄弟が亡くなった場合の相続権

亡くなった兄弟姉妹に子がおらず、父母・祖父母も他界している場合は、残された兄弟姉妹に相続権が発生します。

そのため、異母兄弟(異父兄弟)が亡くなった場合でも、条件を満たせば残された兄弟姉妹が財産を引き継ぐことができます。

異母兄弟の「相続順位」は同母兄弟と同じ

父や兄弟姉妹が亡くなった場合でも、異母兄弟の相続順位はほかの兄弟と同じです。

(1)親の相続における、異母兄弟の相続順位

父が亡くなった場合、異母兄弟も共通の親を亡くした「子」として扱われ、同母兄弟と同じ第1順位の法定相続人となります。

異母兄弟だからといって相続順位が下がることはありません。

(2)兄弟の相続における、異母兄弟の相続順位

兄弟姉妹が亡くなった場合も、異母兄弟と同母兄弟の相続順位は同じです。

- 常に相続人:配偶者

- 第1順位:子(養子も含む。子がいない場合は孫)

- 第2順位:直系尊属(父母・祖父母など)

- 第3順位:兄弟姉妹(兄弟姉妹がいない場合は甥・姪)

異母兄弟の相続割合について

兄弟姉妹の相続の場合、異母兄弟の相続割合は、同母兄弟の2分の1です。

(1)親の相続における異母兄弟の相続割合

父が亡くなった場合、異母兄弟と兄弟姉妹は同じ相続分です。異母兄弟だからといって取り分が減ることはありません。

(2)兄弟の相続における異母兄弟の相続割合

兄弟姉妹が亡くなり、ほかの兄弟姉妹が相続人になった場合、異母兄弟と同母兄弟では「相続割合」が異なります。

父母の一方のみが同じ「半血兄弟姉妹」である異母兄弟・異父兄弟の相続分は、父母の両方が同じ「全血兄弟姉妹」の2分の1です。

相続順位は同じでも、異母兄弟は同母兄弟の半分の割合しか財産を相続できません。

異母兄弟が相続人になるケースと法定相続分

相続人に異母兄弟がいる場合の相続割合を、ケース別に紹介します。

親から相続する場合【法定相続分は他の兄弟と同一】

前提条件

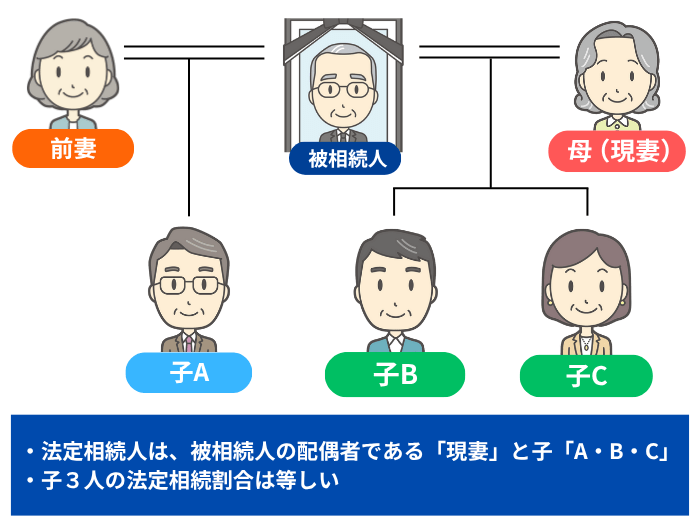

(1)現妻が存命の場合

BCの母である現妻は、父から見れば配偶者です。

現妻が存命の場合、相続人は「現妻」及び「子:A・B・C」です。

相続割合は現妻が2分の1、残る子ども全員で2分の1を等分します。

子ども1人あたりの相続分は、2分の1÷3人=6分の1です。

Aの取得割合が、BやCより減らされることはありません。

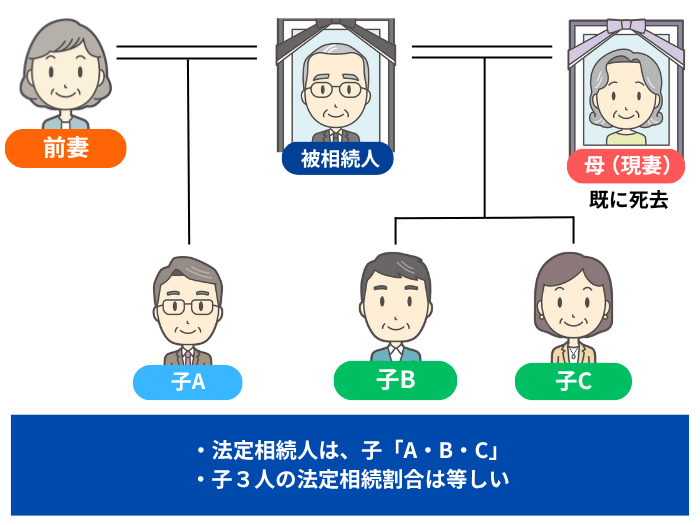

(2)現妻も亡くなっている場合

父の死亡時に、既に母も他界している場合は、AとBとCは全員第1順位の法定相続人です。

子は異母兄弟・同母兄弟の区別なく、それぞれ3分の1ずつ相続することになります。

兄弟姉妹から相続する場合【法定相続分は他の兄弟の半分】

兄弟姉妹の財産を相続する場合、異母兄弟の法定相続分は同母兄弟の半分です。

(1)兄弟姉妹に配偶者・子がおらず、親も死亡している場合

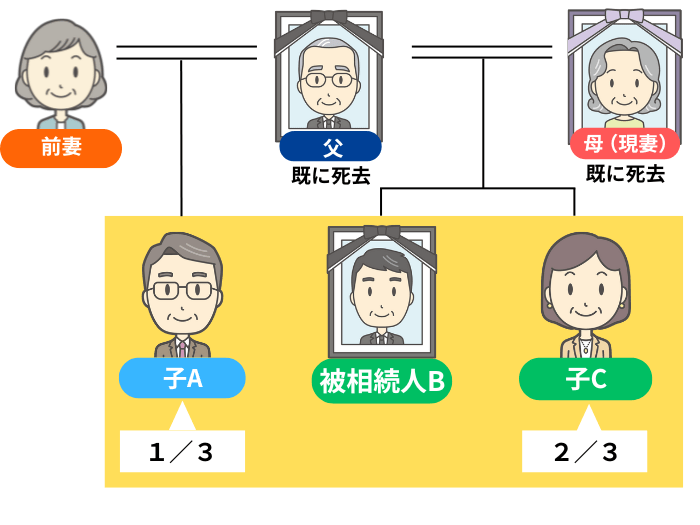

例えば「B」が亡くなったとします。

「B」には配偶者も子もなく、父も母もすでに他界している場合、相続人となるのは兄弟姉妹の「A」と「C」です。

半血兄弟である異母兄弟の相続分は、全血兄弟の2分の1です。そのため、Aの相続はCの半分になります。

- Bの同母兄弟であるC :相続分は基準「1」

- Bの異母兄弟であるA :相続分は全血の「 2分の1」

按分すると、「Cの相続分は3分の2」「Aの相続分は3分の1」になります。

(2)兄弟姉妹に配偶者はいるが、親も子どももいない場合

被相続人である兄弟に「配偶者はいるが子どもはおらず、親は既に亡くなっている」場合も、兄弟姉妹が相続人になることがあります。

この場合は、常に相続人である配偶者の相続分は4分の3であり、残り4分の1を残された兄弟で按分します。Cの相続分は6分の1、Aの相続分は12分の1です。

異母兄弟がいるときの相続手続きの流れ

相続手続きの過程において、異母兄弟がいることが分かったときは、異母兄弟も含めて遺産分割協議を行います。

1人でも相続人が漏れたまま協議を行うと、協議自体が無効となり、手続きがやり直しになることがあります。

(1)相続人を確定する

通常の相続手続きと同様、被相続人の出生から死亡までのすべての戸籍謄本を取得して、相続人を正確に確定します。

相続人を見落としてしまうとその後の手続きが無効になる可能性があるため、漏れなく確認します。

戸籍をさかのぼることで、婚姻や離婚による家族関係の変化が明らかになり、異父兄弟や異母兄弟、認知された子どもの有無がわかります。

(2)異母兄弟に連絡をとる

戸籍調査の結果、異母兄弟がいることが判明した場合は、相続手続きに関する連絡をします。

連絡の際は、通知や受け取りの事実を客観的に証明できる、「内容証明郵便」や「配達証明付き郵便」などを利用しましょう。

異母兄弟の連絡先が分からない場合は、被相続人の戸籍から異母兄弟の本籍を特定し、その本籍地の役場で「戸籍の附票」を請求して現在の住所を辿ります。

(3)遺産分割協議を行い、遺産分割協議書を作成する

相続人が確定したら、異母兄弟も含めて遺産分割協議を行い、相続財産の分け方を決めます。

話し合いで全員の合意が取れれば、協議内容を遺産分割協議書にまとめて、名義変更などの手続きに進むことができます。

遺産分割協議書には、相続財産の分配内容を記載し、相続人全員の署名および実印で押印します。

(4)相続財産の名義変更をする

遺産分割協議書を作成したら、名義変更の手続きに移ります。

不動産については、法務局で相続登記(名義変更)を行います。なお、2024年4月からは相続登記が義務化されており、相続を知った日から3年以内に登記しないと過料(罰金)が科される可能性があります。

銀行口座の解約や名義変更では、遺産分割協議書のほかに、独自の書式や追加書類を求められることもあります。

異母兄弟がいる相続で問題になるケース

異母兄弟がいる相続では、どのような問題が起きやすいのでしょうか。

(1)所在が分からない、連絡がつかない

戸籍調査の結果、異母兄弟が相続人であることが判明しても、住所が不明で連絡がつかないケースは珍しくありません。

また、前述「(2)異母兄弟に連絡をとる」のとおり、戸籍を辿ってコンタクトを試みても、音信不通のまま連絡が返ってこない、あるいは疎遠のため通知を無視されるといったことも現実には起こり得ます。

このような場合は、家庭裁判所を通じて相続手続きを行います。

行方不明の場合

家庭裁判所に「不在者財産管理人の選任」を申し立てる、あるいは長期間生死不明であれば「失踪宣告」を申し立てます。

生存は確認できるが連絡を無視されている場合

家庭裁判所に「遺産分割調停」を申し立て、第三者を交えて話し合いを進めることになります。

(2)話し合いがまとまらない

異母兄弟が相続人に含まれる場合は、同じ両親を持つ兄弟だけで相続を進める場合に比べて、感じ方や立場の違いから、相続争いに発展しやすい傾向があります。

話し合いが進まず合意に至らない場合は、家庭裁判所に申立てを行い、遺産分割調停で第三者を交えて話し合いを進めることになります。調停でもまとまらない場合には、審判へ進み裁判所が判断をします。

(3)生前に特別な援助を受けている

異母兄弟が相続人となる場合、育った環境や親との関わり方に差があることが多く、「特別受益」や「寄与分」が争点になりやすい傾向があります。

例えば、父が前妻との子ども(異母兄弟)には学費や住宅購入資金を援助していた一方、現妻との子どもには同等の援助がなかったというケースでは、異母兄弟への援助が特別受益として扱われ、遺産分割の際に相続分の調整が必要になることがあります。

また、現妻との子どもが父と同居し、長年にわたり介護や生活支援を担っていた場合には、寄与分が認められる可能性もあります。

特別受益や寄与分を主張・証明するときは、具体的かつ客観的な証拠を揃えることが不可欠です。

- 援助の有無を示す通帳の振込記録や贈与契約書

- 不動産取得時の領収書や契約書

- 介護や生活支援の実態を示す日記、メッセージのやりとり、医療機関への送迎記録

異母兄弟との相続は弁護士に相談すべき?判断基準と費用の目安

異母兄弟との遺産分割協議がスムーズに進まないときは、相続問題に詳しい弁護士に相談しましょう。

弁護士に依頼するメリット

「利害関係を整理した上で遺産配分の調整ができる」

「専門家が間に入ることで、感情的な衝突を避けつつ、記録に残る形でやり取りができる」「調停や審判に進んだ場合も、必要な書類や主張立証も安心して任せられる」

弁護士に依頼するメリットは、このように相続人同士では整理しづらい利害関係をまとめながら、手続きを進められることです。

弁護士への相談を推奨するケース

以下のケースに当てはまる場合は、早めに弁護士に相談することをおすすめします。

- 相続人が多い、または連絡がつかない人がいるとき

- 生前の援助や介護などで不公平感があるとき

- 話し合いが長引いて、感情的な対立が強くなっているとき

弁護士費用の内訳と相場

多くの弁護士事務所では、依頼内容に応じて料金は柔軟に設定されており、事前に見積もりを確認できます。

- 相談料

- 30分あたり5,000円前後が相場ですが、初回相談を無料にしている事務所も多いです。

- 着手金

- 相続財産の規模や案件の複雑さによって変わりますが、数十万円程度からが一般的です。

- 成功報酬

- 相続分の確定や財産の取り戻しなど、成果が得られた場合に支払う費用です。依頼人が手にした相続財産額の10〜20%程度を目安とするケースが多いです。

異母兄弟の相続に関するよくある質問

ここからは、異母兄弟との相続に関する「よくある質問」を紹介します。

Q.生前にできるトラブル対策はありますか?

相続争いを防ぐためには、生前からの備えがとても大切です。相続が始まってから異母兄弟の存在が初めて明らかになると、思わぬ対立につながることもあります。

主な対策は以下のとおりです。

Q.異母兄弟に遺留分はありますか?

遺留分(いりゅうぶん)とは、被相続人の財産の一部について、一定の相続人が最低限確保できる取り分のことを指します。

親の相続の場合、子どもには遺留分が認められており、異母兄弟も同母兄弟と同じように遺留分を主張することができます。

一方、被相続人の兄弟姉妹にはそもそも遺留分がないため、兄弟姉妹が亡くなった場合には、異母兄弟でも同母兄弟でも主張はできません。

Q.異母兄弟に相続させたくない場合は、どうすればいいですか?

いきなり異母兄弟の存在が分かったとき、戸惑いや複雑な感情を抱くのは自然なことです。

ただし、異母兄弟に相続させたくない場合でも、相続放棄を強制することはできません。

話し合いを重ね相続放棄をしてもらうか、他の相続人が代償金を支払う形で取り分を調整する、といった方法も一案でしょう。

異母兄弟との相続をスムーズに進めるコツ

異母兄弟が相続人となる場合、互いの育ってきた環境や関係性の違いから、話し合いが複雑になりがちです。

特に、今まで存在を知らなかったり、長年疎遠だったりした相手であれば、誤解や不信感が生じやすいため、連絡を密に取り、記録を丁寧に残すことが相続をスムーズに進めるポイントとなります。

万一、話し合いがこじれそうなときや判断に迷うときは、早めに専門家へ相談することをおすすめします。

弊社では、相続に強い税理士に加え、グループ内の弁護士とも連携し、相続に関するあらゆるご相談に対応しています。初回相談は無料ですので、どうぞお気軽にお問い合わせください。