東京弁護士会所属。

弁護士は敷居が高く感じられるかもしれませんが、話しやすい弁護士でありたいです。

お客様とのコミュニケーションを大切にし、難しい法律用語も分かりやすくご説明したいと思います。

お客様と弁護士とが密にコミュニケーションをとり協働することにより、より良い解決策を見出すことができると考えております。

個人事業主が廃業したときは、廃業年度の所得が黒字であれば確定申告[注1]が必要です。

年度途中で廃業した場合でも、青色申告特別控除[注2]を適用して所得から最大65万円を控除できます。

事業に使用していた減価償却資産は、廃業時に処分が必要です。

売却や廃棄など、処分方法によって税務上の処理が異なる可能性があるため、不安があるときは専門家に確認しておきましょう。

この記事では、個人事業主の廃業時に行う確定申告や減価償却資産の処分などを解説します。

[注1]所得税法

所得税法第百二十条

[注2]No.2072 青色申告特別控除

Contents

会社を廃業したときに確定申告が必要かどうかは、廃業年度の所得によります。

廃業事業年度の所得が基礎控除額(2025年税制改正から95万円)を超えて黒字となっているときは確定申告[注1]が必要です。

所得金額がマイナスであり、赤字のときは確定申告は必要ありません。

所得があっても20万円以下のときは確定申告が不要ですが、青色申告特別控除[注2]を適用しているときは確定申告が必須です。

会社の廃業後は所得の状況から税務上の所得が黒字になるかどうか計算し、確定申告の要否を判断しましょう。

個人事業主が廃業したときの確定申告のタイミングは、通常の確定申告[注1]と同じです。

1月1日から12月31日までの1年分の所得や収支は、翌年の2月16日から3月15日までの間に確定申告を行います。

廃業してすぐのタイミングで確定申告をするのではないため、注意しましょう。

赤字の場合は、基本的に確定申告は必要ありません。

ただし、赤字には税務上の赤字と会計上の赤字があり、確定申告の要否は税務上で判断します。

税務上の赤字であれば確定申告は不要、税務上の黒字であれば確定申告が必要です。

税務上の所得を計算するには、以下のように会計上の収益や費用を税法上のルールによって調整します。

たとえば、会計上は収益として計上されるが、税務上は計上されないものが調整され、税務上の益金が算出されます。

課税所得がマイナスになった場合、税務上の赤字です。

所得がない場合や所得があっても20万円以下の場合は申告不要とされていますが、青色特別申告控除[注2]を受けている場合は注意が必要です。

青色申告をすると、最大65万円の控除を受けられます。

青色申告特別控除により所得が20万円以下になった場合、確定申告が必要です。

申告をしないと青色申告特別控除が受けられないため、20万円以上所得があったにもかかわらず申告をしなかったとみなされます。

会社廃業にはさまざまなケースがあるため、申告が必要かどうか判断に迷ったら税理士に相談しましょう。

個人事業主が廃業するときは、以下の書類を提出する必要があります。

それぞれの書類について見ていきましょう。

廃業から1カ月以内に「個人事業の開業・廃業等届出書(廃業届)」を所轄の税務署の窓口へ提出します。

税務署の窓口の他、郵送やe-Tax(電子申告)による方法でも提出可能です。

廃業届の様式は、税務署の窓口や国税庁のHP[注3]などからダウンロードできます。

廃業届を提出しない場合、事業が継続しているとみなされて督促状や各種案内が届くため、できるだけ早く提出しましょう。

[注3]廃業する場合

「青色申告の取りやめ届出書」とは、所得税で青色申告の承認を受けていた方が取りやめるために提出する書類です。

様式は、所轄の税務署窓口や国税庁HP[注4]からのダウンロードにより入手できます。

届出書は、青色申告の取りやめをする年の翌年の3月15日までに提出しなければなりません。

廃業する年の確定申告書と同じ期限となるため、同時に提出する方法もあります。

[注4]青色申告の取りやめ届出書

給与等の支払い事務を取り扱う事務所等を廃止した場合、所轄の税務署へ「給与支払事務所等の廃止届出書」を提出します。

様式は、所轄の税務署窓口で受け取るか、国税庁HP[注5]からダウンロードして記載しましょう。

提出期限は、廃業時から1カ月以内です。

廃業時に給料控除した源泉徴収税は、廃業日の翌月10日までに納付しましょう。

「事業廃止届出書」とは、消費税の課税事業者である個人事業主が廃業したときに所轄の税務署へ提出する書類です。

事業を廃止した場合、提出期限は具体的に明示されていませんが、速やかに提出をしなければなりません。

届出書の様式は、所轄の税務署窓口や国税庁のHP[注6]からダウンロードして入手しましょう。

なお、廃業するまでの課税期間における消費税は、所得税と同様に確定申告が必要です。

[注6]事業廃止届出書

個人事業税についての手続きを行うため、所轄の都道府県税事務所に「事業開始(廃止)等申告書」を提出します。

提出期限は、原則として事業廃止の日から10日以内ですが、自治体によって異なる可能性があります。

様式の入手先や記載方法については、退出先の都道府県税事務所に確認しておきましょう。

一般的には、都道府県税事務所の窓口やHPから様式を入手できます。

個人事業を廃止する場合、予定納税を回避するには「所得税及び復興特別所得税の予定納税額の減額申請書」を所轄の税務署へ提出しなければなりません。

提出期限は以下の通りです。

減額申請の理由欄には「廃業」と記載して提出します。

様式は、所轄の税務署の窓口もしくは国税庁のHP[注7]から入手しましょう。

[注7]A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続

個人事業主は、法人と異なり登記などが必要ないため、原則として廃業手続きに費用はかかりません。

一方で、事業内容によっては以下のような費用が発生します。

廃業手続きに費用はかからなくても、通常、事業を行うためには設備などが必要です。

廃業に伴って処分が必要になるため、事業の業態や規模に応じて処分費用などがかかるケースがほとんどでしょう。

減価償却[注8]とは、購入後の資産価値を年々減少させるとともに、年度毎の費用へ分配する方法です。

物は買ったときは新品かもしれませんが、経年と共に劣化するため、資産価値が落ちてしまいます。

資産価値の減少に合わせて経費を毎年度で費用計上する方法が減価償却です。

減価償却資産について売却や廃棄をしたときは、減価償却後の残存価値によって譲渡所得や除却損が計算されます。

処分方法が、売却か、事業用から家事用への転用か、廃棄したかによっても確定申告時の計上が変わります。

廃業時には減価償却をどのように計上すればいいのか戸惑う場合もあるかもしれません。

ここからは、廃業時の減価償却について説明します。

[注8]No.2100 減価償却のあらまし

廃業する年度については、廃業日までの分を減価償却[注8]します。

8月末日での廃業であれば、1月1日から8月末日までの分を減価償却費として計上するしくみです。

計算した減価償却費は、確定申告で計上できます。

たとえば、以下のケースを考えてみましょう。

通常の減価償却費は、年度ごとに30万円(120万円×0.250)です。

廃業年度は5カ月間の償却となるため、減価償却費は30万円×(5カ月/12カ月)で12万5,000円を計上できます。

廃業後の未償却残高の処理方法は、減価償却資産をどのように処分したかによって扱いが変わります。

廃棄する場合

廃業の際に減価償却が残っている資産を廃棄する場合は「固定資産除却損」として扱います。

たとえば、取得価格50万円、減価償却累計額35万円の機器を廃棄する場合、未償却残高の15万円を固定資産除却損として計上します。

固定資産除却損は、確定申告において損失として経費への算入が可能です。

売却する場合

廃業時の資産を売却する場合は、売却価額と未償却残高との差額が固定資産売却益として扱われます。

たとえば、取得価格50万円、減価償却累計額35万円の機器の未償却残高は15万円です。

この機器が20万円で売却できた場合、未償却残高15万円を控除した5万円が固定資産売却益として計上されます。

個人事業主が使用する場合

廃業後に資産を個人事業主が自ら使用する場合、会計上の処理はなく、未償却残高は経費に計上できません。

廃業時の未償却残高が、個人の所有物としての取得価額となります。

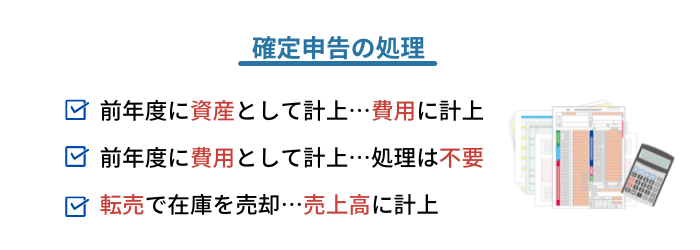

廃業後の確定申告の在庫処理方法は、前年度までの会計処理の方法によって異なります。

前年度に在庫を資産として計上している場合

在庫は廃棄する物として扱われ、確定申告では費用に計上されます。

前年度に在庫を費用として計上していた場合

特に計算や処理は必要なく、転売などで在庫を売却した場合は売上高になります。

迷ったときは、税務署や税理士などに確認を取っておいた方が安心です。

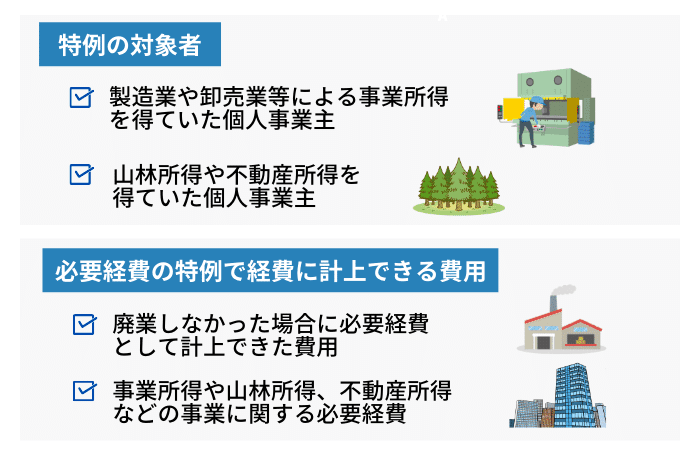

「必要経費の特例」[注9]とは、会社の廃業にまつわる経費を廃業後の確定申告で計上できる特例です。

計上できる経費が増えれば、税金を算出する基となる課税所得を抑えられ、負担を軽減できる可能性があります。

事業を廃業すると、基本的に経費は計上できません。

廃業している事業の経費が発生するのは不自然だからです。

しかし、現実問題として廃業しても以下の事業を清算する経費が発生するケースは少なくありません。

確定申告では、廃業後の事業にまつわる必要経費について、一定の要件を満たすときに計上できる特例が認められています。

[注9]法第63条《事業を廃止した場合の必要経費の特例》関係

以下のような所得を得ていた個人事業主が特例の対象になります。

一方で、特例の対象にできる経費は、以下のような費用の支払いに限られます。

たとえば、生活費や罰金などは原則として事業に関する必要経費として認められません。

事業を継続していれば計上できたはずの経費など、事業に関連する費用の支払いが対象です。

個人事業主が確定申告で必要経費の特例を使うときは、注意点が2つあります。

注意点1:経費として認められるかは税務署の判断による

個人事業主が確定申告のときに必要経費の特例を使っても、その経費を認めるかどうかはあくまで税務署の判断です。

税務署側から「本当に事業にまつわる経費ですか」と尋ねられたときにしっかり説明できるようにしましょう。

管轄の税務署によって必要経費の認定基準が異なるケースがあります。

事業を廃業するときに管轄の税務署や税理士などに必要経費の特例や必要経費の基準などについて確認してください。

注意点2:廃業のときの個人事業税は、廃業から1カ月以内に申告と納税が必要となる

廃業時に個人事業税の申告と納税をすると確定申告の際に経費計上できるため、期限内に忘れないように手続きをしましょう。

申告と納税が遅れた場合、延滞税などのペナルティが課せられる可能性があります。

個人事業主には、廃業した後も帳簿類や書類を保管する法律上の義務があります。

税務署による税務調査は廃業後も行われる可能性があり、調査対応のためにも帳簿類の保管が必要です。

事業の帳簿を保管していなければ、脱税などを疑われたときに潔白を証明する資料がなく、追徴課税などのペナルティを課せられる恐れがあります。

個人事業主の帳簿や書類の保管義務は、5年または7年[注10]です。

保管期間は帳簿の種類などで異なりますが、すべての帳簿類を7年の保管義務に合わせておくと確実でしょう。

帳簿類は、個人事業主が亡くなったときも保管を続ける必要があります。

個人事業主の死亡後に帳簿類を捨ててしまうと、準確定申告などの税金手続きができなくなる可能性があるかもしれません。

帳簿類がないと、税務署などから問い合わせがあったときの対応も困難になるでしょう。

[注10]記帳や帳簿等保存・青色申告

廃業時の減価償却資産[注8]や債務の処理に不安があるときは、弁護士への相談がおすすめです。

弁護士に相談すると、以下のようなメリットがあります。

廃業時の手続きは、判断を誤ると損失計上や債権者対応で不利益が発生しかねません。

VSG弁護士法人では、経験豊富な弁護士が個別事情に応じて最適な廃業手続ができるようサポートします。

弁護士との面談では、固定資産台帳や減価償却明細、在庫一覧、債権者一覧、契約書などを持参すると相談がより円滑に進むでしょう。

[注11]破産(自己破産)の手続について

[注12]民事再生手続について

[注13]No.2210 必要経費の知識

個人事業主が廃業したときの確定申告の要否は、廃業年度の所得が黒字かどうかで判断します。

廃業手続き中の経費の支払いや減価償却資産の処分方法によって税負担は変わるため、不安があるときは弁護士や税理士などの専門家に相談しましょう。

VSG弁護士法人では、税理士と連携しながら個人事業主の方が円滑に廃業手続きを進められるようサポートします。