会社設立の費用は11万~24万円!株式会社と合同会社・設立前後のコストを徹底解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

- 株式会社と合同会社の設立費用

- 会社設立の初期費用をなるべく安く抑える方法

- 設立手続きを専門家に頼んだときの費用相場

- 会社設立後の代表的なランニングコスト

- 資金調達を助けてくれる創業融資や補助金

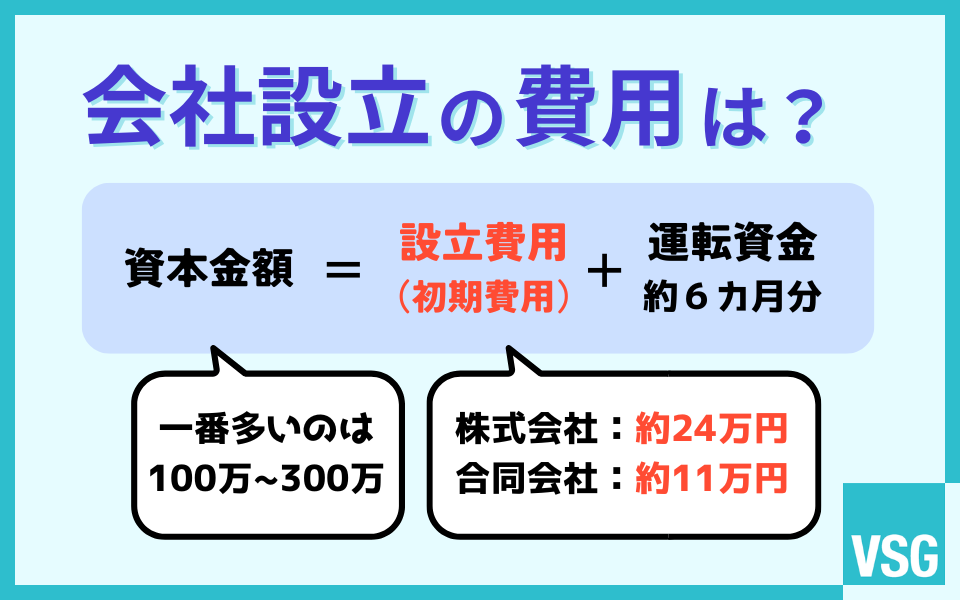

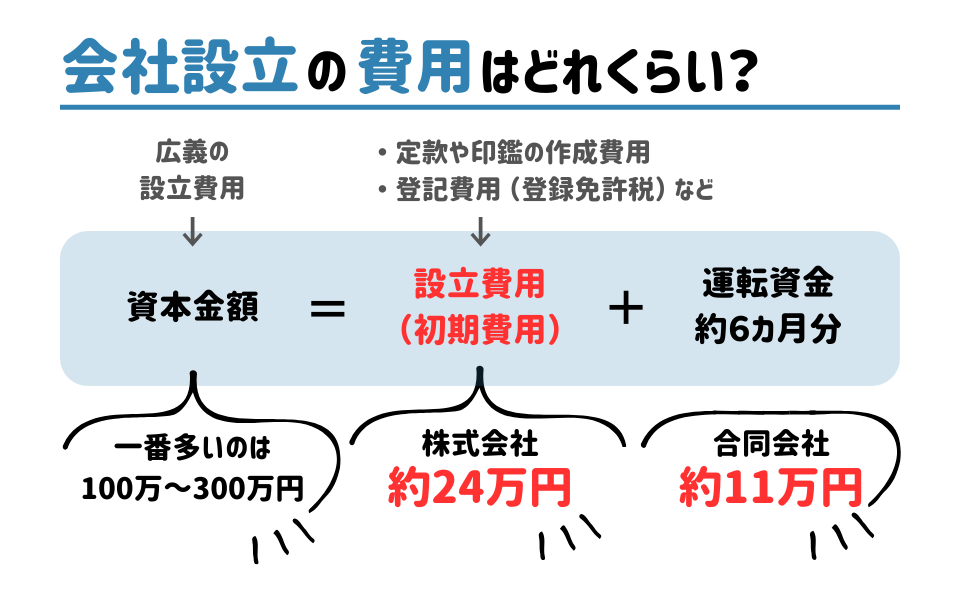

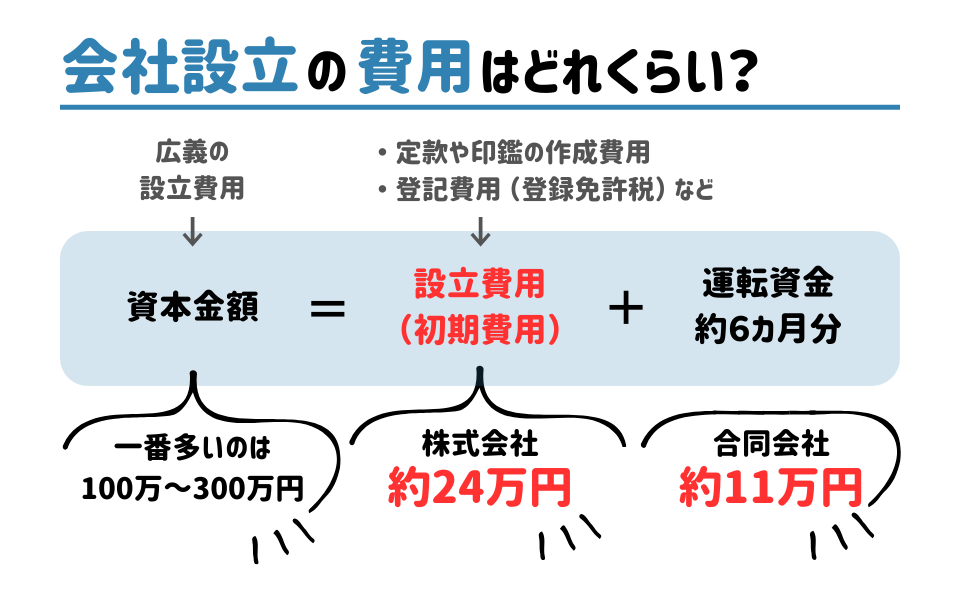

会社設立の費用相場は、株式会社の場合だと約24万円、合同会社の場合だと約11万円です。これらは設立手続きにかかる出費で、会社設立の初期費用といえます。

また、設立費用は広い意味で「資本金の額」と考えることもでき、会社設立時に用意すべき資本金額は「初期費用+ランニングコスト(運転資金)約6カ月分」が目安です。

「会社設立 費用」などで検索してみると、サイトによって金額が違っていたり、堂々と「手数料0円」と宣伝する業者がいたりします。調べれば調べるほど、いったいどの情報が正しいのか…と混乱してしまう人はとても多いです。

この記事では、会社設立にかかる費用をわかりやすく解説します。起業家支援に特化した税理士法人だからこそお伝えできる「手数料0円」の裏事情にも切り込んでいきます。設立費用の実態を正しく理解してスマートに会社を作れるようサポートできれば幸いです。

目次

会社設立にかかる費用の内訳

まずは、会社設立でどのような費用がどれくらい発生するのかを一覧でまとめます。下表が、会社設立にかかる費用の内訳です。

| 項目 | 金額 | |

|---|---|---|

| 登録免許税 | 株式会社 | 15万円~ |

| 合同会社 | 6万円~ | |

| 定款の作成・認証費用 | 収入印紙代 | 4万円 ※電子定款なら0円 |

| 認証手数料 ※株式会社のみ |

1万5,000~5万円 ※資本金の額などにより異なる |

|

| 会社の印鑑の作成費用 | 約1万円~ | |

| 印鑑証明書や登記事項証明書などの発行手数料 | 約1,000円~ | |

| 初期費用の合計 | 株式会社 | 約24万円 |

| 合同会社 | 約11万円 | |

| 資本金 ※初期費用を含む |

ボリューム層は100万~300万円 | |

登録免許税:6万~15万円

登録免許税は、会社設立の最終ステップ「設立登記申請」で発生する費用になります。法務局という国の機関に支払う、会社情報の登録料のようなイメージです。

登録免許税の金額は、株式会社の場合は15万円、合同会社の場合は6万円です。「資本金額×0.7%」がこれらの額を超えた場合は、その金額になります。

定款の作成・認証費用:0~9万円

会社を設立するには、会社の基本ルールをまとめた「定款(ていかん)」という書類を作成しなければなりません。定款の作成には収入印紙代4万円がかかります。収入印紙とは、印紙税を納付したことを証明する、切手のような紙片のことです。

定款はデータ(PDF化した電子文書の形式)で作成・運用することもでき、このような定款を電子定款といいます。電子定款を作成する場合、収入印紙代4万円はかかりません。

また、株式会社の設立では、公証役場という役所で定款の内容をチェックしてもらう「定款認証」という手続きも必要です。定款認証の手数料は1万5,000~5万円で、資本金の額などによって異なります。合同会社では、この認証手数料はかかりません。

会社の印鑑の作成費用:約1万円~

株式会社か合同会社かを問わず、会社設立では登記申請時に会社の印鑑の実印登録をするのが一般的です。よって、会社の設立費用には印鑑の作成費も見込んでおく必要があります。

会社の印鑑の作成には1万円前後の費用がかかります。印鑑の種類としては、実印登録をする会社代表者印のほか、口座開設などで使う銀行印や日常業務用の角印などもあります。よく使われるこれら3本セットを1万円前後で業者に依頼するのが定番です。

印鑑証明書や登記事項証明書などの発行手数料:約1,000円~

登録免許税や認証手数料と比較すると微々たる金額ですが、各種手続きに必要な書類の発行にも手数料がかかります。もろもろ合わせて数千円の出費です。

たとえば、設立手続きを行う発起人や設立時役員の「印鑑証明書」は、定款認証や登記申請で提出しなければなりません。設立後すぐに行う法人口座の開設では「登記事項証明書(登記簿謄本)」なども必要になります。これらの発行手数料は下表のとおりです。

| 証明書 | 発行手数料 (1通あたり) |

|

|---|---|---|

| 印鑑証明書 | 約300円 ※地域によって異なる |

|

| 登記事項証明書(登記簿謄本/履歴事項全部証明書) | オンラインで請求 法務局で受取り |

490円 |

| オンラインで請求 郵送で受取り |

520円 | |

| 法務局で請求・受取り | 600円 | |

資本金:ボリューム層は100万~300万円

設立費用と言うとやや語弊がありますが、会社設立では事業の元手となる資本金も必要です。法務省の登記統計によると、資本金額のボリューム層は例年「100万~300万円」となっています。

登録免許税などの初期費用と資本金は別物と認識している人も多いですが、手続きにかかる初期費用は資本金に含めて問題ありません。

法人設立費用は株式会社と合同会社で異なる

先述のとおり、株式会社を作る場合では約24万円、合同会社を作る場合では約11万円が初期費用の相場になります。一般に「会社の設立費用」と言う場合、基本はこの初期費用を指すことが多いです。

また、より広い意味で「会社の設立費用」を解釈すると、設立時の資本金の額ととらえることもできます。もちろん資本金の額は会社によりますが、取引先からの信用面を考えると100万円程度あると安心です。

| 株式会社 | 合同会社 | |

|---|---|---|

| 初期費用 | 約24万円 | 約11万円 |

| ・法定費用 | 約23万円 | 約10万円 |

| ・その他の費用 | 約1万円~ | |

| 運転資金 | 約6カ月分 | |

| 資本金 | 初期費用+運転資金 100万~300万円が多い |

|

上表の「法定費用」とは、法令によって納付が義務づけられている費用のことです。定款認証手数料や登録免許税などが法定費用にあたります。「その他の費用」は、会社の印鑑や証明書などの準備にかかる費用です。

運転資金は会社運営にかかるランニングコストのことで、個々の会社や業種によって大きく異なります。目安としては、設立後約6カ月分の資金を用意しておくのが理想的です。

株式会社と合同会社を比べると、会社設立の初期費用に倍以上の差が開いています。この初期費用の差は、上表からわかるとおり「法定費用」の違いによるものです。以下では、株式会社と合同会社の初期費用の違いや、初期費用をなるべく安く抑える方法を深掘りします。

株式会社の設立費用は約24万円

株式会社の設立費用は24万円前後になるのが一般的です。その内訳は下表のようになります。

| 定款の収入印紙代 | 4万円 |

|---|---|

| 定款認証の手数料 ※ | 1万5,000~5万円 |

| 登録免許税 | (最低)15万円 |

| その他の費用 | 約1万円~ |

| 合計 | 約21万5,000~25万円 |

株式会社の設立では定款認証が必須です。見出しの「約24万円」という設立費用の目安は、資本金額のボリューム層(100万~300万円)に合わせて、認証手数料を4万円と仮定したものになります。

株式会社の登録免許税は、資本金の額の0.7%と15万円のいずれか高いほうを納付します。資本金の額が2,145万円を超えると登録免許税が15万円を超えてくるというしくみですが、ほとんどのケースでは最低額の15万円で済みます。

合同会社の設立費用は約11万円

合同会社の設立費用は約11万円です。内訳は下表のとおりです。

| 定款の収入印紙代 | 4万円 |

|---|---|

| 登録免許税 | (最低)6万円 |

| その他の費用 | 約1万円~ |

| 合計 | 約11万円 |

合同会社の登録免許税は、資本金の額の0.7%と6万円のいずれか高いほうの金額になります。株式会社の場合と異なり、合同会社の設立にかかる登録免許税の最低額は6万円です(資本金額が859万円を超えると登録免許税が6万円を超えるようになります)。

初期費用の大きな違いは「定款認証」と「法人登記」

会社設立にかかる初期費用を会社形態ごとにまとめたものが下表です。初期費用の差のポイントは「定款認証の手数料」と法人登記に必要な「登録免許税」であることがわかります。

| 株式会社 | 合同会社 | |

|---|---|---|

| 定款の収入印紙代 | 4万円 | 4万円 |

| 定款認証の手数料 | 1万5,000~5万円 | 0円 |

| 登録免許税 | (最低)15万円 | (最低)6万円 |

| その他の費用 | 約1万円~ | 約1万円~ |

| 合計 | 約24万円 | 約11万円 |

株式会社の設立では定款認証手数料がかかる

先述のとおり、株式会社の設立では、定款の内容をチェックしてもらう定款認証の手続きが必須です。そして定款認証では、資本金の額などによって手数料がかかります。一方、合同会社の設立では、定款認証は必要ありません。

定款認証の要不要により、株式会社の設立だと最低でも1万5,000円の手数料がかかるところ、合同会社の場合は0円で済むというわけです。

合同会社の登録免許税は株式会社の半額以下

株式会社、合同会社ともに「設立登記」が手続きの最後の山場となります。設立登記の際に納付する登録免許税は、会社設立費用(初期費用)のなかでも特に大きな出費です。

株式会社を作る場合には、最低でも15万円の登録免許税がかかります。合同会社の設立では、登録免許税の最低額は6万円です。そして、よほど資本金額が高くないかぎり、登録免許税は最低額にとどまります。

合同会社の登録免許税の最低額が株式会社の半額以下であるため、両者の設立費用に大きな違いが生まれるというわけです。

参考:会社の商業登記(主なもの)|No.7191 登録免許税の税額表|国税庁

会社設立の初期費用をなるべく安く抑えるには?

ここまでの内容を踏まえると、会社設立の初期費用の最低額は下表のようになります。

| 株式会社 | 合同会社 | ||||

|---|---|---|---|---|---|

| 法定費用 | 20万5,000円 | 10万円 | |||

| 定款の収入印紙代 | 4万円 | 4万円 | |||

| 定款認証の手数料 | 1万5,000円 | 0円 | |||

| 登録免許税 | 15万円 | 6万円 | |||

| その他の費用 | 約1万円 | 約1万円 | |||

| 合計 | 約21万5,000円 | 約11万円 | |||

一見すると、株式会社の設立では20万円以上、合同会社の設立では10万円以上の出費が避けられないように思えます。

しかし、設立手続きの費用だけを見て合同会社を選ぶのは早計です。株式会社と合同会社のいずれについても、設立時の初期費用を節約する方法があります。次の3点が、会社設立の初期費用をより安く抑えるためのポイントです。

- 電子定款を作成する

- 国や自治体の創業支援事業を活用する

- すべての手続きを自力で行う

電子定款を作成して収入印紙代をカット

紙の定款を作成する場合には収入印紙代4万円がかかりますが、電子定款を作成すると収入印紙代は不要(=0円)になります。

電子定款を選択すれば、下表のように設立費用から4万円をカットすることが可能です。

| 株式会社 | 合同会社 | ||||

|---|---|---|---|---|---|

| 法定費用 | 16万5,000円 | 6万円 | |||

| 定款の収入印紙代 ※電子定款の場合 |

4万円 -4万円 |

4万円 -4万円 |

|||

| 定款認証の手数料 | 1万5,000円 | 0円 | |||

| 登録免許税 | 15万円 | 6万円 | |||

| その他の費用 | 約1万円 | 約1万円 | |||

| 合計 | 約17万5,000円 | 約7万円 | |||

なお、電子定款の作成には、専用の機器やソフト、電子署名の準備が必要です。それでも、設立手続きを行う人の7割以上は電子定款を選択しているため、決してハードルが高すぎることはありません。

参考:定款認証に関する実態調査 調査結果(詳細)|法務省(PDF)

特定創業支援等事業を活用して登録免許税を半減

「特定創業支援等事業」という制度を利用すると、登録免許税を半額にすることができます。特定創業支援等事業とは、起業を予定している人が必要な知識やスキルを身につけられるよう、市区町村と各種支援機関が連携して個別相談やセミナーなどを実施する制度です。

特定創業支援等事業としての個別相談やセミナーを複数回にわたって受講すると、会社設立時に登録免許税の軽減措置を受けることができます。具体的な事業内容や受講回数、開催頻度などは自治体によってさまざまです。

| 株式会社 | 合同会社 | ||||

|---|---|---|---|---|---|

| 法定費用 | 13万円 | 7万円 | |||

| 定款の収入印紙代 | 4万円 | 4万円 | |||

| 定款認証の手数料 | 1万5,000円 | 0円 | |||

| 登録免許税 ※特定創業支援等事業による優遇措置を受けた場合 |

15万円 -7万5,000円 |

6万円 -3万円 |

|||

| その他の費用 | 約1万円 | 約1万円 | |||

| 合計 | 約14万円 | 約8万円 | |||

注意点として、特定創業支援等事業には「これから初めて事業を行う人」や「事業開始から5年が経過していないこと」などの申請要件があります。また、申請から優遇措置を受けるまでに最低1カ月ほどの期間もかかります。時間に余裕がある人は検討してみてください。

すべての手続きを自力で完了させる

電子定款や特定創業支援等事業をフル活用すれば、会社設立の初期費用の最低額は下表のようになります。

| 株式会社 | 合同会社 | ||||

|---|---|---|---|---|---|

| 法定費用 | 9万円 | 3万円 | |||

| 定款の収入印紙代 ※電子定款の場合 |

4万円 -4円 |

4万円 -4円 |

|||

| 定款認証の手数料 | 1万5,000円 | 0円 | |||

| 登録免許税 ※特定創業支援等事業による優遇措置を受けた場合 |

15万円 -7万5,000円 |

6万円 -3万円 |

|||

| その他の費用 | 約1万円 | 約1万円 | |||

| 合計 | 約10万円 | 約4万円 | |||

会社設立の初期費用は、株式会社の場合は約10万円、合同会社の場合は約4万円まで安くできることがわかります。とはいえ、会社設立の手続きはとても複雑であるため、行政書士や司法書士などの専門家に代行を依頼する人がほとんどです。

もちろん、手続きの代行を専門家に頼むと追加で費用が発生します。依頼料の相場は後述しますが、おおむね10万円ほどを見積もっておくのが一般的です。

専門家に頼ることなくすべての手続きを一人で行う場合、株式会社なら約10万円、合同会社なら約4万円での設立が可能になります。

なお、自分で会社を作る場合、一部の手続きだけを専門家に任せる道もあります。たとえば「定款作成だけ行政書士に任せる」や「登記だけ司法書士に任せる」といった具合です。

次章の内容も踏まえて「何を自力でやり、何を専門家に頼むのか」は入念に検討しましょう。

設立手続きを専門家に依頼した場合の費用

会社設立の手続きの専門家としては、行政書士や司法書士が代表的です。このほか会社設立の相談先には、社労士や税理士もあげられます。

ただ、これらの専門家にはそれぞれ専門分野があり、たとえば「すべての設立手続きを行政書士にやってもらう」ということはできません。

ここでは、会社設立の代行にかかる費用や代行可能な手続きを専門家ごとにまとめます。後半では、税理士によるサポート内容を深く掘り下げ、よくある「手数料0円」や「設立費用0円」といった宣伝文句に隠された裏事情についても解説します。

各種手続きのエキスパートに頼むなら

会社設立の手続きに直接関わるエキスパートとしては、行政書士、司法書士、社労士があげられます。これらの専門家の依頼料の相場、代行可能な手続きの内容をまとめたものが下表です。

| 依頼料の相場 | 代行可能な手続き | |

|---|---|---|

| 行政書士 | 2万~5万円 | 定款の作成・認証など |

| 司法書士 | 8万~12万円 | 定款作成・認証、登記手続きなど |

| 社労士 | 2万~4万円 | 社会保険関係の届出など |

行政書士:2万~5万円(定款作成など)

行政書士には、定款作成や許認可申請などを依頼できます。許認可とは、国や自治体から事業実施を認めてもらう手続きのことです。飲食業や建設業などの特定の業種で必要になります。

行政書士に定款の作成を頼む場合、手数料の相場は2万~5万円ほどです。許認可の申請も依頼すると別途手数料が発生します。許認可まで含めると上限5万円の見積もりでは厳しくなり、たとえば建設業許可であれば安くても追加で10万円はかかります。

許認可申請の手数料は業種によって大きく異なるため、必要に応じて日本行政書士会連合会の調査資料をご参照ください。

参考:令和2年度報酬額統計調査の結果|日本行政書士会連合会(PDF)

司法書士:8万~12万円(定款作成、登記手続きなど)

司法書士には、定款作成や法人登記の手続きなどを依頼できます。なかでも登記手続きの代理は司法書士の独占業務で、必要書類の作成から登記申請の代行まですべて丸投げすることも可能です。

定款作成や登記手続きなど、会社設立の主要な手続きをまとめて代行できるのが司法書士の強みです。ただ、そのぶん手数料の相場は8万~12万円ほどと割高になります。

参考:報酬に関するアンケート|日本司法書士会連合会(PDF)

社労士:2万~4万円(社会保険関係の届出など)

社労士(社会保険労務士)には、設立直後に必要な社会保険関係の届出を依頼できます。従業員を雇わない一人社長の会社であっても、会社設立後の社会保険(健康保険・厚生年金保険)への加入は義務です。

就業規則の作成や助成金の申請など、社労士の業務は設立後の労務管理に大きく関係します。社労士とは顧問契約を結ぶのが一般的で、顧問料は月額2万~4万円ほどが相場です(従業員が増えると相場も上がります)。単発で届出事務を頼む場合も、同程度の価格帯となります。

設立後まで見据えるなら税理士(顧問料2万~5万円)もおすすめ

税理士は、源泉所得税の納付、年末調整、決算、法人税申告など、会社設立後に必ず直面する税務手続きの専門家です。これらの税務処理はかなり複雑で、経理部でバリバリ働いていた人でもないかぎり、会社設立時には税理士と顧問契約を結ぶのがおすすめです。

税理士の月額顧問料の相場は下表のようになります。起業家支援に力を入れている税理士事務所であれば、サービス内容やその費用はどこも以下の3パターンです。

| サービス内容 | 月額顧問料 |

|---|---|

| 個別相談なし 法人税申告のみ |

1万~2万円 |

| 個別相談あり 自分で会計処理(=自計化) |

2万~3万円 |

| 丸投げ | 4万~5万円 |

なお、上表の顧問料に加え、年末調整や決算のタイミングで別途費用が発生します。年末調整の費用は3万~5万円、決算費用は15万円ほどが相場です。

税理士と顧問契約をするデメリットとしては「契約期間の縛り」があげられます。事務所によっては、1年契約で顧問料が前払いだったり、期間中の契約解除で違約金が発生したりするところもあります。ただ、これらは「設立後に税理士をつけよう」と当初から考えている人にとっては大きなデメリットではありません。

税理士の専門分野は設立後の税務がメインですが、会社の立ち上げ段階から関係構築しておくことで得られるメリットも多くあります。以下の3点が、その代表例です。

- 節税のための事前対策ができる

- 創業融資の申込みでサポートしてもらえる

- 実質的な設立費用が0円になることがある

立ち上げ段階からできる節税対策で将来の出費を削減

個人事業主が会社を作る(=法人化する)タイミングや、適正な役員報酬の設定など、将来的に節税につながるポイントは会社設立の初期段階から問題になります。なかでも役員報酬の設定は、のちの法人税額が数百万円規模で変わるケースもある大きな節税ポイントです。

会社の立ち上げ段階から顧問税理士をつければ、税務の手間を解消できるだけでなく、長期的な視点で無駄な出費を避ける節税対策ができます。

スムーズに創業融資を受けて自己負担を軽減

起業資金が不足している場合、日本公庫(日本政策金融公庫)や地元の銀行などから創業融資を受けたいと考える人も多いです。ちなみに弊社へのご相談では、融資に関するものが全体の3割ほどを占めます。

創業融資を受けるには審査が必要で、審査をパスするには創業計画書などを準備しなければなりません。

税理士と顧問契約を締結していれば、創業計画書の書き方や融資に通りやすくなるポイントなどを教えてもらうことも可能です。創業融資の申込み準備がスムーズに進めば、資金面で大きな不安を抱えることなく目の前の事業に専念できます。

ワンストップだと実質的な設立費用が0円になることも

ワンストップで起業家支援をしている大きな税理士事務所であれば、実質的な会社設立の費用が0円になることもあり得ます。

実際、ネットで検索してみると「会社設立費用0円」を匂わせるサイトは数多く見受けられます。何を隠そう、弊社もまた「手数料0円」をうたう税理士事務所の1つです。

実は、この「手数料0円」には、行政書士や司法書士の手数料を税理士が立て替えているというからくりがあります。起業支援に特化した税理士事務所は、各種手続きの代行にかかる費用を、広告宣伝費と割り切っているのです。

もちろん、すべての税理士事務所が「手数料0円」に対応しているわけではありません。

実質0円での設立代行は、他の士業と連携して起業支援を行う本気の事務所だからこそのアピールポイントです。そして「手数料0円」で事務所の経営を成り立たせるには、どうしても顧問契約の締結が必要になります。

もともと「会社設立後に税理士をつけよう」と考えているなら、設立時から税務顧問契約を結ぶことにデメリットはないも同然です。

それでも費用面が気になる場合は、自力でできるところまで無料の会計ソフトなどを使い、数万円かけてスポットで(部分的に)税務を依頼する手もあります。費用と手間のどちらを軽減すべきかは、慎重にご判断ください。

設立後のランニングコストにも注意!運転資金の重要性

ここまで、会社設立の手続きにかかる費用やそれに関連する専門家の手数料などを解説してきました。

ここからは、会社設立後の運転資金(ランニングコスト)についてまとめます。運転資金は、具体的な資本金額を決めるためにも重要なポイントです。設立後の代表的なコストをまとめると、下表のようになります。

| 会社設立後の主なコスト | 概要 |

|---|---|

| 役員報酬 | 社長から見て、自身や他の取締役などの役員に支払う報酬 |

| 従業員への給与 | 従業員への給料や賞与、手当など |

| 法定福利費 | 社会保険料や労働保険料など |

| 賃借料 | オフィスが位置する土地や建物の賃借料 |

| 水道光熱費 | 水道代、電気代、ガス代など |

| 保険料 | 損害保険料、地震保険料、生命保険料など |

| 通信費 | 電話やインターネットの利用料、郵送料金など |

| リース料 | パソコンやコピー機などをリース会社から借りる場合にかかる費用 |

| 消耗品費 | 日用品や事務用品などの購入費 |

| 広告宣伝費 | インターネット広告の利用料やパンフレットの制作費、公告料金(後述)など |

| 旅費・交通費 | 出張費や通勤費、取引先への移動費など |

| 車両費 | ガソリン代や車検代など、車両の維持・管理にかかる費用 |

| 会議費 | 会議資料の作成費、会議室の利用料、株主総会の開催費用など |

| 交際費 | 接待や懇親会などにかかる費用 |

| 外注費 | 他の会社や個人に業務の一部または全部を発注する際の費用 |

もちろん、ランニングコストは会社の規模や立地、業種などによって大きく変わってきます。

「自分の会社にどのような費用が発生するのか」や「それぞれ具体的にどれくらいかかるのか」などを正確に把握したい場合は、同業の起業家や会社設立の専門家に個別相談を持ちかけるのが得策です。

参考:企業全体の事業内訳別の費用の割合|総務省統計局(PDF)

たとえ設立手続きの費用を安く抑えることができても、その後のコストの見積もりが甘いとあっという間に事業は傾いていきます。

経験上、設立1期目に赤字続きになるのは普通のことです。それでも、運転資金を適切に見込んでおけば、資金繰りの不安や焦りは格段に軽減されます。以下のポイントを押さえて、スマートに運転資金をご準備ください。

- 「1円起業」はあくまで資本金の最低額の話

- 社会保険料や法人住民税(均等割)は赤字でもかかる

- 会社の実情によって維持費は異なる

「1円起業」はあくまで資本金の最低額の話

よく「1円起業」や「1円株式会社」といった言葉を聞きますが、これらはあくまで「資本金額は最低1円あればよい」という原則を強調した文言です。

初期費用や運転資金を含めた広い意味での設立費用が1円で済むというわけではありません(会社設立の原価にあたる法定費用そのものが0円になることもあり得ません)。

「1円起業」は、実質的に事業に取り組めないだけでなく、社会的信用の面でも不利になります。事業が軌道に乗るまでは利益が出ないことも見越して、ある程度の運転資金の用意はマストです。

先述のとおり、会社設立の初期費用に加え、事業を維持するための運転資金を6カ月分ほど用意するのが定石になります。

社会保険料や法人住民税(均等割)は赤字でもかかる

会社設立後には、健康保険・厚生年金保険に加入しなければなりません。従業員を雇うなら雇用保険・労災保険への加入も必須です。

一般に、社会保険料は一人社長の場合でも想定以上にかかるもので、従業員を雇う場合なら月10万円以上でも普通です。社会保険料の支払いが厳しくて経営が傾くケースも多いため、入念なシミュレーションが必要になります。

社会保険料に加えて、法人住民税の均等割という税金も経営状況に関わらず納付が必要な固定費です。均等割は、資本金額や従業員数によって税額が変わります。最低額は年間7万円です(資本金1,000万円以下、従業員50人以下の場合)。

会社の実情によって維持費は異なる

先ほど列挙したとおり、会社設立後にかかる維持費の種類は多岐にわたります。設立手続きの完了前から、それぞれの状況に合ったランニングコストを見積もっておくことが重要です。

以下では、多様な会社の維持費のなかから、代表的なコストをケースごとにまとめます。

従業員を雇ったら:給料や雇用保険料など

起業当初から従業員を雇う場合には、従業員の給料や賞与、通勤費などの費用を見込んでおく必要があります。また、一人会社だと不要な労働保険(雇用保険・労災保険)にも加入しなければならず、保険料の負担も大きくなります。

一人で会社を作る場合でさえ、役員報酬の適正額や社会保険料を試算するのは容易なことではありません。従業員を雇うならなおさら、入念なシミュレーションや専門家への相談が不可欠です。

事務所を借りるなら:家賃や内装費など

オフィス用の物件を借りて事務所にする場合、賃借料や内装費、引っ越し費用などがかかります。固定費の賃借料については、会社の規模やエリアから予測が立てやすいです。

意外と注意が必要なのが内装費で、よくある資金繰りの失敗例として「オフィスやエントランスを豪華にしようと内装費にお金を使いすぎる」というケースがあります。

資金が尽きたらビジネスは終わりです。外観をよく見せることに多額の費用をかけすぎないよう注意しましょう。

株式会社を選ぶなら:株主総会費用や公告料金など

株式会社の維持費は、合同会社よりも高くなる傾向が強いです。株式会社のランニングコストの代表例としては、株主総会の費用や公告料金があげられます。

たとえば、定款の内容を変えるときには、株主総会の特別決議が必要です。一般に、株主総会を開催すると会場費や昼食代などがかかります。変更する内容によっては登記も求められ、その場合、株主総会の費用に加えて変更登記の費用(1万~6万円)も発生します。

また、株式会社には、会社の財務状況を開示する決算公告の義務があります。公告の方法としては「官報に掲載する方法」がよく利用され、1回あたりの公告料金は7万~15万円程度になることが多いです。

自己資金に不安があれば融資や補助金も要検討

会社設立後の運転資金まで考慮すると、自己資金(自分で用意する出資金)だけでは全体の費用をまかなえないのでは…と不安に思う人もいるでしょう。

実は、弊社でお受けするご相談でも「出資金の全額が自己資金」というケースはあまり多くありません。

しかし、自己資金が足りないからといって会社設立をあきらめるのは早計です。

ここでは、会社設立の費用負担を軽減できる資金調達についてまとめます。特に運転資金の工面に頭を悩ませている人は、ぜひ参考にしてください。代表的な資金調達方法は、以下の2種類です。

- 日本政策金融公庫による創業融資

- 各種公的機関が提供する補助金、助成金

日本政策金融公庫の創業融資

政府系金融機関である日本政策金融公庫(通称、日本公庫)は、起業家を対象とした「新規開業・スタートアップ支援資金」という融資制度を設けています。融資限度額は、設備費用と運転資金について7,200万円(運転資金は4,800万円)です。

女性や若者、シニア世代などに対しては特別利率も設定されており、比較的低い金利で創業融資を受けることができます。

参考:新規開業・スタートアップ支援資金(女性、若者/シニア起業家支援関連)|日本政策金融公庫

融資というと銀行のイメージが強いですが、弊社では銀行からの融資のみならず日本公庫の創業融資についても積極的にサポートしています。事業計画書の書き方や審査時の応答の仕方など、融資審査を通りやすくするポイントはさまざまです。

設備費用や運転資金に不安がある人は、ぜひ日本公庫の創業融資も選択肢の1つとして考えてみてください。

設立後によく利用される補助金・助成金

補助金・助成金は、一定の要件を満たす事業者に対して、国や自治体が事業支援のために給付するお金のことです。融資とは異なり返済不要である点が魅力ですが、複雑な要件があったり支給までに時間がかかったりといった難点もあります。

下表は、弊社の創業支援実績のなかでも、特に設立後2年以内に獲得することが多い補助金・助成金をまとめたものです。

| 補助金・助成金 | 概要 |

|---|---|

| 小規模事業者持続化補助金 | 商工会・商工会議所が実施している補助金制度。販路開拓・業務効率化の取り組みを支援するため、それに必要な経費の3分の2(上限50万円)を補助する |

| キャリアアップ助成金(正社員化コース) | 厚生労働省が実施している助成金制度。契約社員やパートタイマーなどの正社員化・処遇改善の取り組みを実施した事業主を助成する |

| 特定求職者雇用開発助成金 | 厚生労働省が実施している助成金制度。60歳以上の高年齢者や障害者などの就職困難者を継続的に雇用する事業主を助成する |

補助金・助成金は、申請期間が限られていたり正式名称が変更されたり、何かと変化の多い制度でもあります。申請を考えているなら、下記のような検索サイトなども利用しながら、常に最新情報に目を向けておくことが必要です。

参考:ミラサポplus 補助金・助成金 中小企業支援サイト|経済産業省 中小企業庁

会社設立の費用に関するよくある質問(FAQ)

最後に、会社設立の費用に関するよくある質問に回答していきます。以下3つの疑問について詳しく見ていきましょう。

- 都内か地方か、地域によって設立費用に違いはある?

- 会社設立の費用を資本金から出すのはあり?

- 設立にかかった費用は経費にできるの?

都内か地方か、地域によって設立費用に違いはある?

会社設立の費用は、地域によって違いが出ることがあります。オフィスの立地によって大きく変わる賃借料や人件費などの維持費はもちろん、設立手続きの法定費用についても同様です。

たとえば、東京都内で会社を作るケースと福岡市で会社を作るケースを考えます。

特定創業支援等事業を受けると、登記費用の登録免許税が半額になるというのは先述のとおりです。福岡市の場合だと、これに加えて、さらに残りの半額分も支給される制度があります。つまり、登録免許税0円で会社を作れるというわけです。

どこで会社を立ち上げるにせよ、設立を予定している地域でどのような取り組みがなされているかは事前にチェックしておいて損はありません。

会社設立の費用を資本金から出すのはあり?

会社設立の費用は、資本金から引き出しても問題ありません。設立費用も、安定したビジネスを行うためには欠かせない出費であるため、資本金の用途として適切といえます。

会社設立では、手続きを行う人の個人口座に出資金を入金し、口座情報のコピーをとったうえで法人登記に進みます(法人口座の開設は登記完了後にできます)。

コピーしてから登記申請までの間にその口座からお金を引き出せば、資本金から登記費用をまかなうことが可能です。法人口座ができたら、資本金の残額を個人口座から移動させます。

もちろん、印鑑作成費や定款認証手数料、専門家の代行費用についても資本金から支払うことができます。この場合、一度自身で費用を立て替え、資本金を個人口座から法人口座に移すときに立て替え分を差し引くという流れです。

実際の支払いの動きと会計上の資本金の仕訳には時間差があるため注意しましょう。

設立にかかった費用は経費にできるの?

会社設立の費用は「創立費」として経費にできます。

会社設立前に個人が立て替える費用の例には以下のようなものがあげられ、基本的に、会社を作るまでの費用はすべて「創立費」にあたると考えて問題ありません。

- 印鑑の作成費用

- 定款の作成や認証にかかる費用

- 登録免許税を含む登記費用

- 手続きをした人が受け取る報酬

- 設立完了までの賃借料など

注意点として、会社設立の費用として立て替えたものでも、設立よりかなり前(目安としては3カ月ほど前)に支出された場合、創立費にできないことがあります。

また、立替費用が会社設立のためであると証明できるよう、請求書や領収書を残しておく必要もあります。

会社設立の費用の悩みは専門家にも相談しよう

会社設立にかかる初期費用は、株式会社の場合は約24万円、合同会社の場合は約11万円です。電子定款を選択すれば定款の収入印紙代4万円を節約でき、特定創業支援等事業に参加すれば登録免許税を半額にすることもできます。

設立費用をなるべく安くしたい場合は、どこかに節約できそうなポイントはないかチェックしてみましょう。

資本金額が1円でも会社は作れますが、ランニングコストや社会的信用の観点から、極端に少ない資本金で会社を立ち上げることはおすすめできません。資本金額は、設立手続きなどにかかる初期費用と、運転資金6カ月分との合計金額を目安に設定するとよいです。

会社設立の手続きを自力ですべて完了させるには、膨大な時間と労力がかかります。スムーズに手続きを済ませたい場合、追加で10万円ほどの費用をかけてでも司法書士などの専門家に代行を依頼するのも大切です。

設立後に税理士をつけるつもりなら、税務顧問契約を前提に実質0円で会社を設立するプランもぜひご検討ください。

ベンチャーサポート税理士法人では、会社設立に関する無料相談を実施しています。税理士だけでなく行政書士や司法書士、社労士も在籍しているためワンストップで相談が可能です。レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。

≫ 会社設立は超かんたん!?何も知らないド素人があっさり起業した話【会社設立手続き】 ≫ 合同会社設立って超簡単!合同会社について世界一わかりやすく説明!