最終更新日:2022/6/7

融資にも必須!創業計画書の書き方とそのポイント

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

事業をはじめるときには、設備費用など多額の開業資金が必要になります。

開業が上手くいってもその後の経営がなかなか軌道に乗らず、売上が伸び悩むことも珍しくありません。

そんなときには日本政策金融公庫の創業融資が心強い味方になってくれますが、自己資金のチェックなど融資審査のハードルは高く、資金難の人ほど融資を受けにくいのが現状です。

少しでも審査突破の確立を上げるためには、充実した内容の創業計画書を提出しなくてはいけません。

融資に必須な創業計画書の書き方について、審査に通りやすくするポイントもまじえて詳しく解説します。

日本政策金融公庫とは

日本政策金融公庫とは、国が出資している公的な金融機関です。

経済促進や雇用の拡大のため、国は会社設立など創業を支援しています。

日本政策金融公庫はそうした国の政策方針を受け、創業時の融資などさまざまな経営者支援融資を行っています。

もちろん、銀行などほかの金融機関も会社に対する融資をたくさん行っています。

しかし起業間もない段階で、融資をしてくれる金融機関はあまりありません。

融資といえばかっこいいですが、平たくいうと借金のひとつです。

借りたお金は返さなくてはなりませんし、貸した側の金融機関としても必ず回収しなくてはいけません。

まだ会社として経営が軌道に乗っておらず、将来どんな会社になるかもはっきりしない相手に、大金を貸してくれる金融機関はそうなくて当然です。

しかし日本政策金融公庫は、そのようなまだ不安定な会社にも融資の間口を広げてくれています。

なかには無担保・無保証で利用できる融資制度もあり、起業家には心強い金融機関です。

そのうえ、日本政策金融公庫の審査は比較的スピーディーという特徴があります。

自己資金の要件も低いため、起業するなら一度は相談に行ってみる価値があります。

日本政策金融公庫にも審査がある

起業者にも優しい金融機関とはいえ、日本政策金融公庫にもクリアすべき要件があり、審査もあります。

具体的な審査要件は融資制度ごとに異なりますが、起業者に最もポピュラーな「創業融資」では次のような項目がチェックされます。

- ・自己資金

- ・起業者の経験や能力

- ・返済可能性

- ・資金の使い道

自己資金要件では、開業資金のおよそ1/10~1/2程度を自力で用意していることが必要です。

ここでいう自己資金には家族や知人からの借金や出資は含まないことが多く、単純に起業者が自分の貯金などでまかなったお金のことを指します。

たとえば同じ500万円でも、コツコツ貯めた500万円と親からもらった500万円では信用度がまったく違いますよね。

自己資金要件では金額もさることながら、起業者の本気度や信用度も測られるのです。

起業者の経験や能力はこれから会社の経営が軌道にのるかのカギであり、創業融資では大切な指標のひとつです。

これまでの経験とは全く違う分野への突然の参入や、ろくな修行もせず飲食店を開業しようとしている場合には、経験と能力が不足していると判断され融資審査にはじかれる可能性が高いです。

また、個人信用情報(いわゆるブラックリスト)に起業者が載っている場合も、この要件ではじかれることになります。

当然ですが、返済可能性も審査対象です。

この審査項目は主に創業計画書によって判断されます。

創業計画書の完成度が問われる項目です。

資金の使い道も審査されます。

使い道に応じた金額が融資されるため、なににいくら必要なのか、具体的な希望融資金額を想定して融資申し込みをしなくてはいけません。

創業計画書がとにかく大切

融資審査は、面談と提出書類をもって行われます。

面談では起業者の人柄やビジョンが問われ、面談もとても大切です。

しかし、面談は1~2時間程度であり、いくら金融機関のプロでもそんな短時間ですべてを見抜くことはできません。

そのため、審査は書類に書かれていることをベースに行われることになります。

特に創業計画書は融資審査突破の肝と言っても大げさではないほど重要です。

創業融資の基準を満たしているかどうかを創業計画書でチェックされるのです。

創業計画書はもっとも力を入れて書くべき書類といえます。

創業計画書とは

創業計画書とは日本政策金融公庫の創業融資の際に提出しなければならない書類ですが、自治体の創業融資でもほぼ同じ内容の書類を求められます。

ほかの銀行などの融資を受ける際にも、事業計画書などの名目で似たような内容の書類を提出する必要があります。

創業計画書の記載内容

創業計画書には次の項目を記載します。

- ・創業の動機

- ・事業の経験

- ・取扱商品やサービス

- ・取引先や取引条件など

- ・必要な資金とその調達方法

- ・事業の見通し

各項目すべて具体的に熱意をこめて記載する必要があります。

コツは、自己資金・起業者の経験や能力・返済可能性・資金の使い道という4つの審査要件を満たしていることをアピールできるような記載をすることです。

たとえばその事業の経験があるならばその点を強調したり、開業資金すべてを自分の貯金でまかなったならその真面目さと事業への熱意を強調したりするのです。

自分の強みが最大限に伝わるよう意識して書きましょう。

特に重要なのが、創業の動機・事業の経験・必要な資金とその調達方法・事業の見通しの4項目です。

この4項目で返済可能性や将来の見通しが判断され、融資の可否が決まります。

熱意をもってあなたらしい創業計画書を作ろう

日本政策金融公庫のウェブサイトで、創業計画書のフォーマットと業種ごとの記載例をみることができます。

引用:日本政策金融公庫 「創業計画書のフォーマット」

引用:日本政策金融公庫 「各書類の記入例など」

しかし、記入例のとおりのままでは弱すぎます。

熱意をもって、あなたらしい創業計画書に仕上げることが大切です。

しかし、熱意をこめすぎたあまり、話を盛ってはいけません。

創業計画書をもとに面談が行われますから、壮大なことを書きすぎると面談でボロが出てしまいます。

あなたの言葉であなたらしく熱意を伝えればそれが最高なわけですから、実態にあった創業計画書を作りましょう。

融資に通りやすい創業計画書のポイント

日本政策金融公庫は国が出資している金融機関ですから、創業融資にも当然税金が使われています。

そして金融機関である以上、融資したお金は必ず回収しなくてはいけません。

銀行などより起業者に優しいとはいえ、創業融資の審査のハードルは高く、簡単に通るものではありません。

1つでも基準に満たない項目があれば落とされますし、一度落ちれば基本的には同じ融資制度に申し込みはできません。

審査に通りやすいポイントをおさえた創業計画書が必要です。

審査に通りやすい創業計画書にするためには、特に売上がきちんと上がっていくという根拠を示すことが大切です。

売上アップこそ会社の成長であり、返済可能性なのです。

それでは、どのような内容を書けば審査に通りやすい創業計画書になるのか、項目別に具体的なポイントをみていきましょう。

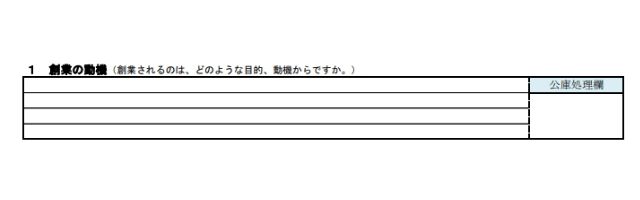

創業の動機

引用:日本政策金融公庫 「創業計画書のフォーマット」

会社を起こす理由は、税金を安く抑えたい、一発当てたい、これまでの経験を活かしたい、ずっと夢だったなど人それぞれです。

どのような動機であれ、創業にはリスクをともないます。

なぜリスクを負ってまで会社を立ち上げたいのか、創業にいたるまでのあなたの決意を書きましょう。

融資を申し込むのですから、後ろ向きの動機は不向きです。

たとえば「就職活動に失敗したから仕方なく」や「人に使われる人生は嫌だ」など、消極的な動機はたとえ本音であっても書かないようにしましょう。

また、「いつか自分だけのお店を持つのが夢だった」など自分本位で抽象的な動機もよくありません。

フォーマットには4行しか書くスペースはありませんが非常に大切な項目なので、濃密な4行にしましょう。

収まりきらないときは別紙を添付することもできます。

むしろ別紙添付を目指して、熱意を込めてあなたの気持ちを表現すべきです。

創業の動機が思いつかない人は…

書く内容が思いつかない人は、次の9つのことを考えてみてください。

おのずと創業の動機がまとまるはずです。

- ・なぜこの事業をやりたいの?

- ・この事業を通じて、どんなことを実現させたいの?

- ・この事業はどんな人たちの役に立つ?

- ・どのくらいのお客さんが見込めそう?

- ・この事業のために、どんな経験を積んできたの?

- ・この事業のために、どんな準備をしてきたの?

- ・同業他社との違いはなに?

- ・どうして今このタイミングで創業するの?

- ・仕入れルートや支援者の状況は?

事業の経験

引用:日本政策金融公庫 「創業計画書のフォーマット」

事業の経験の項目は、さらに次の4つの事項にわかれています。

- ・略歴

- ・過去の事業経験

- ・取得資格

- ・知的財産権等

略歴

創業融資の審査では、これまでの経験がもっとも重視されるといわれています。

そのため、略歴の項目は最大限の力を注いで書くべきです。

略歴は履歴書の職務経歴欄をイメージしてもらうとわかりやすいと思います。

いつからいつまで、どのようなことを通してどのような経験を積んできたのかを、時系列に書きます。

わずか6行しかありませんが、これまでの経験をできる限りすべて書き出しましょう。

「年月」の欄には勤務開始日と退職日を和暦で記載し、「内容」の欄には次のような具体的な経歴を書きます。

- ・学校や職場の正式名称

- ・所属学科や所属部署

- ・主に学んだことや業務内容

- ・通学年数と勤務年数

- ・直近の勤務先の給与額

- ・退職金の額

- ・退職済みか退職予定か

枠が6行しかありませんから、通った学校については最終学歴か業務に関連する学校のみで大丈夫です。

過去の事業経験

あてはまるものにチェックをいれましょう。

取得資格

取得した資格があれば記載します。

事業に役立つ資格がベストですが、ほかの資格でも保有しているものはすべて書いておきましょう。

知的財産権等

特許や商標権など、なにか知的財産権などを持っていれば記載します。

取扱商品やサービス

引用:日本政策金融公庫 「創業計画書のフォーマット」

この項目には、取扱商品やサービスの内容とセールスポイントを書きます。

取扱商品やサービスの内容には、あなたがこれから始める事業において主に取り扱う商品やサービスを詳しく記載します。

3つ枠があるので、売上トップ3が見込まれる取扱商品やサービスについて、それぞれの名称や説明と売上割合を記入します。

ここで大切なのは、審査官が「なぜその商品の売上見込みがその割合になるのか」ということが理解できるように記載するということです。

各商品やサービスの価格や原価率、客単価や1ヵ月あたりの販売数予想など具体的な数字をもとに、根拠ある数字を提示する必要があります。

取扱商品やサービスの概要が上手く書けない人は…

この項目は審査官に明確な事業見込みを示すのに重要ですから、しっかりと書かなくてはいけません。

上手く書けない人は、次の質問をひとつずつ考えてみてください。

おのずと主力商品トップ3とその詳細が組みあがるはずです。

- ・一番売りたい商品やサービスはなに?

- ・その販売価格はいくら?

- ・1ヵ月あたりどのくらいの販売数が見込めそう?

- ・その販売数すべてが売れたとしたら、売上はいくらになる?

- ・一番売れそうだと思う商品やサービスはなに?

- ・その販売価格はいくら?

- ・1ヵ月あたりどのくらいの販売数が見込めそう?

- ・その販売数すべてが売れたとしたら、売上はいくらになる?

- ・二番目に売りたいあるいは売れそうだと思う商品やサービスはなに?

- ・その販売価格はいくら?

- ・1ヵ月あたりどのくらいの販売数が見込めそう?

- ・その販売数すべてが売れたとしたら、売上はいくらになる?

「一番売りたい商品」「一番売れそうだと思う商品」「二番目に売りたいあるいは売れそうだと思う商品」を売上が多い順に並べ、トップ3を決めたらこの項目は完成です。

3つに絞り切れないときは、別紙に書いて添付してもかまいません。

意外と難しいセールスポイント

セールスポイントには、これから起こす事業の強みや売りを書きます。

しかし抽象的すぎるのか、なかなか書けない人が多い印象です。

たしかにセールスポイントといわれても、なかなかすぐには思い浮かびにくいですよね。

そんな人は、同業他社との違いやあなた独自のこだわりポイントなどを考えてみてください。

それこそがまさにあなたの事業のセールスポイントです。

あなただけの目線や同業他社に比べて目新しい点、消費者目線で見て優れている点などを見つけ出し、記載しましょう。

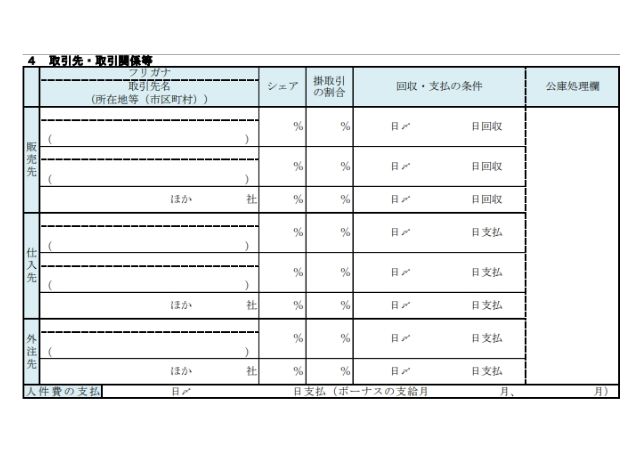

取引先や取引条件など

引用:日本政策金融公庫 「創業計画書のフォーマット」

ここには、これまでの取引歴と人件費の支払いについて記載します。

取引歴には、誰に商品やサービスを提供したのか、誰からなにを仕入れしたのか、誰になにを注文したのかを詳細に書きます。

この項目は事業の安定性や将来性を知るために重要ですし、返済可能性の審査にも影響します。

正確に書きましょう。

会社名や代金の回収日などを記載するので、相手に記載の旨をあらかじめ伝え、情報の確認をとっておくと安心です。

記載した取引の詳細を示す注文書や契約書などがあれば、コピーを添付します。

3つしか取引歴を記載する枠がないため、すべての取引を書く必要はありません。

売上に占める割合が高い順に3つ記載するとよいでしょう。

まだ固定の取引先がない場合や消費者全般が販売先である場合には、「一般個人」と記載すればOKです。

ただし、一般個人の年代や職業など具体的な人物像を把握できるような情報も合わせて書いておく必要があります。

人件費の支払いについては、人を雇う場合にのみ記載します。

給与の締日と支払日、ボーナスがある場合にはその支給月も書きましょう。

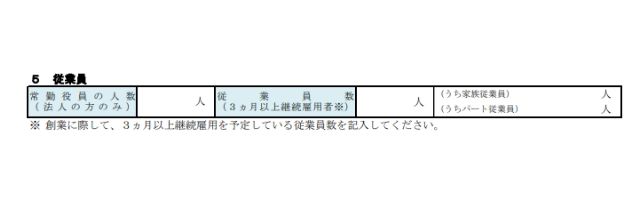

従業員

引用:日本政策金融公庫 「創業計画書のフォーマット」

従業員の項目は、雇用の見込みが立っている場合やすでに雇用している場合のみ記載します。

お借入の状況

引用:日本政策金融公庫 「創業計画書のフォーマット」

この項目には、事業とプライベートの借入すべてを記載します。

借入先と使いみち、残高と返済額を正確に書きましょう。

借金の存在を隠したい気持ちはわかりますが、審査の過程でたいていバレます。

借金を故意に隠していたことがわかれば心象が悪いですし、信用できない人物と判断されかねません。

正直に書きましょう。

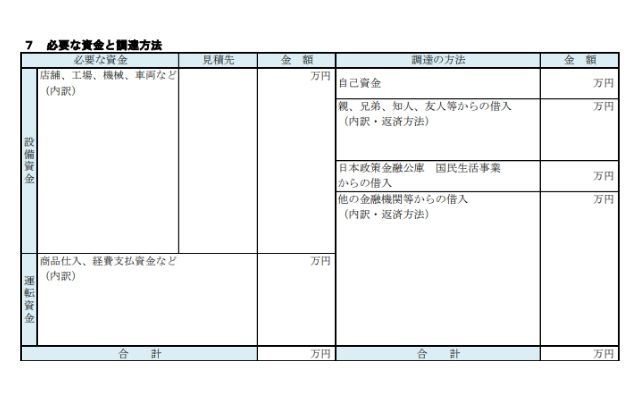

必要な資金とその調達方法

引用:日本政策金融公庫 「創業計画書のフォーマット」

この項目はひたすら数字、計算、数字、計算……なので嫌な人も多いと思いますが、融資を受けるためにとっても大切な項目です。

審査官はここの数字を重点的に審査し、事業の将来性や返済可能性をチェックします。

これからひとつずつ説明していくので、なんとかがんばって仕上げていきましょう。

ここでは、次の2つの事柄を書きます。

- ・必要な資金

- ・調達の方法

「必要な資金」とは、あなたの事業に必要なお金のことで、設備資金と運転資金の2つにわけて具体的な金額と内訳を記載します。

「調達の方法」とは、この必要な資金をどのように用意するかを書くところで、自己資金や借入など準備方法に分けて金額を記載します。

この項目は、通帳や借入の契約書など客観的な資料に基づいて正確な金額を書く必要があります。

まずは事業のお金に関する書類などをすべて用意してから書き始めましょう。

設備資金

設備資金とは、店舗・工場・機械・車両など事業に必要な設備を整えるために必要なお金のことです。

設備資金を正確に把握するためには、必要な設備をすべて書き出してそれぞれの金額を調べるのが基本です。

どうも上手く把握できない人は、次の項目をチェックしてみてください。

あなたの事業に必要な設備資金が洗い出せるはずです。

- ・事業には店舗や工場、事務所が必要?

- ・店舗や工場、事務所を購入する?

- ・購入する場合はいくらかかる?

- ・店舗や工場、事務所にはなにか工事が必要?

- ・工事をする場合はいくらかかる?

- ・事業には車は必要?

- ・車は購入する?それともレンタルする?

- ・車の用意にいくらかかる?

- ・事業には機械や備品などの設備が必要?

- ・設備は購入する?それともレンタルする?

- ・設備の用意にいくらかかる?

- ・パソコンやプリンターなど事務設備は必要?

- ・事務設備の用意にいくらかかる?

- ・以上のすべて設備が必要な理由は?

設備資金については、見積書など金額がわかる書類を創業計画書に貼付して提出する必要があります。

見積書や契約書、請求書などは大切に保管しておきましょう。

すべてを書ききれない場合は別紙添付してもよいですし、細かなものを「その他」としてまとめて記載してもかまいません。

金額の大きなものから順に、できる限り詳細に記載しましょう。

そうすることで、どんな設備が必要でそれにどのくらいの資金が必要なのか、明確に審査官に伝えることができます。

運転資金

運転資金とは、事業を続けていくために必要な資金のことです。

具体的には人件費や商品の仕入れ費用、専門家への顧問料などがこの運転資金にあたります。

ときどき、設備資金と運転資金の区別がわかりにくいと悩む人がいます。

たしかにあいまいな部分もありますが、イメージするなら先ほどの設備資金がハード面、運転資金はソフト面といった感じでしょうか。

事業を起こすために必要な設備などについては設備資金の欄に、設備を使って事業を続けていくために必要な事件費などについては運転資金に記載します。

運転資金を正確に予測するのはなかなか困難です。

次の項目をチェックすれば、毎月の運転資金を把握できます。

- ・商品の仕入れが必要?

- ・毎月どのくらい仕入れる?

- ・その仕入れに毎月いくらかかる?

- ・人を雇っている、または近々雇う見込みがある?

- ・その人のお給料はいくら?

- ・社会保険料や交通費など諸経費は毎月いくらかかる?

- ・商品の仕入れが必要?

- ・毎月どのくらい仕入れる?

- ・その仕入れに毎月いくらかかる?

- ・なにか外注する必要がある?

- ・毎月どのくらい外注する?

- ・その外注に毎月いくらかかる?

- ・弁護士や税理士など専門家に顧問などを依頼してる?

- ・その支払いに毎月いくらかかる?

- ・店舗や工場、事務所は持ち物?

- ・その維持費はいくら?

- ・店舗や工場、事務所は賃貸?

- ・毎月の家賃はいくら?

- ・店舗や工場、事務所の毎月の水道光熱費はいくら?

- ・設備のメンテナンスなどは必要?

- ・そのメンテナンスに毎月いくらかかる?

- ・車や設備など、リースしているものはある?

- ・毎月のリース料はいくら?

- ・事業で使う消耗品類はある?

- ・その消耗品に毎月いくらかかる?

- ・広告宣伝費は毎月いくらかかる?

このほか、なにかあなたの事業特有の必要経費があるなら、合わせて記載しておきましょう。

調達の方法

調達の方法には、これまで書き出してきた必要な資金をどのように準備したのかを記載します。

次の4つの方法ごとにわけて、正確な金額を書きましょう。

- ・自己資金

- ・親、兄弟、知人、友人などからの借入

- ・日本政策金融公庫、国民生活事業からの借入

- ・ほかの金融機関などからの借入

親・兄弟・知人・友人などからの借入とほかの金融機関などからの借入については、内訳と返済方法も記載しなくてはいけません。

元金と返済回数、利率など詳細も書いておきましょう。

この項目では、主に自己資金要件がチェックされます。

日本政策金融公庫の創業融資では、だいたい必要な資金の1/10~1/2程度を自分で用意していることが求められます。

いくら資金を潤沢に調達できていたとしても、自己資金が低いと審査官に「本気で事業をやる気があるのかな?」と熱意を疑われてしまうのです。

「必要な資金」と「調達の方法」の金額を一致させる

必要な資金と調達の方法の合計額は一致しなくてはいけません。

「融資に申し込むんだから調達の方法の金額が低くなっても当たり前じゃないか!」と思うかもしれません。

しかし、日本政策金融公庫の創業融資とはいえ、貸したお金がきちんと回収できる可能性が高くない人には貸してくれません。

開業するのに必要な資金を調達できていない人には成長など無理だろうと判断され、融資審査から振り落とされてしまいます。

創業融資は開業そのもののためのお金ではなく、開業後に経営を軌道に乗せ、さらなる成長を遂げるための融資です。

開業に必要なお金は最低限自分で調達する必要があります。

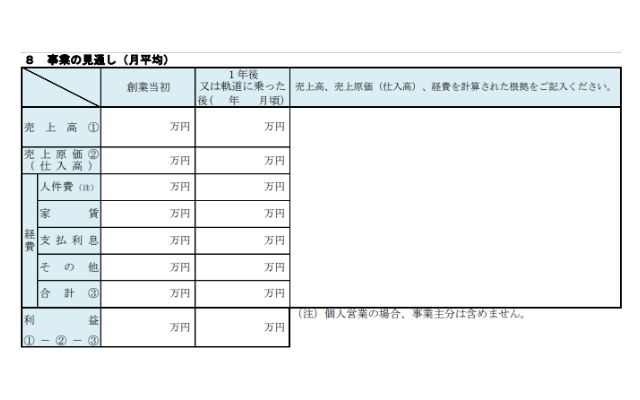

事業の見通し

引用:日本政策金融公庫 「創業計画書のフォーマット」

事業の見通しも数字と計算の項目です。

面倒ですが、あともうここさえ書ければ創業計画書は完成ですから、がんばって仕上げましょう。

事業の見通しでは、「創業当初」と「軌道に乗った後」について次の項目を記載し、おおまかな損益計算書を記載します。

- ・売上高

- ・売上原価(仕入高)

- ・経費(人件費、家賃、支払い利息、その他)

- ・利益

ここで予測した利益から毎月の返済額が決まるので、先ほどの「調達の方法」で書いた借入先への返済額よりも、この「事業の見通し」で書く利益の方が多くなければいけません。

返済だけで赤字になる計算になり、審査で落とされてしまいます。

創業融資を申し込んでいるのですから、まだ創業1期目です。

根拠となる数字はまだないため、これまでの経験をもとに予測をたてていくことになります。

事業の見通しで書いた予測については、根拠や理由など融資の面談の際にいろいろ突っ込まれます。

どの数字も、その予測にいたった根拠をきちんと説明できるようにしておきましょう。

右側に根拠を記載する欄があるので、計算式などをできるだけ詳しくここに書いておけば、審査官もわかりやすいです。

売上高

まず「創業当初」の売上高ですが、1ヵ月の売上高を予測して記載しましょう。

売上高の算出方法は業種によって異なりますが、一般的には次の計算式で求めることができます。

- ・客単価×座席数(同時対応可能数)×回転率×営業日数

シーズンによって繁忙期と閑散期がある業種では、どの月で予測するのかで大きな違いがあります。

たとえばエアコンのクリーニング業なら、エアコンを使い始める7月頃の売上高は大きいですが、気候の良い4月頃の売上高は低くなります。

融資審査ですからちょっと見栄をはって繁忙期の売上高を書きたくなる気持ちはわかりますが、創業1月目で予測しましょう。

次に「軌道に乗った後」の売上高ですが、基本的な算出方法は創業当初と同じです。

軌道に乗せたい頃の1ヵ月の売上高を予測し、記載します。

大切なのは「軌道に乗ったらなにが変わるのか」をちゃんと考えるということです。

客単価が上がるのか、それとも回転率が上がるのか、なにがどのくらい上がって売上高も伸びるのかの根拠を明確にしておきましょう。

売上原価(仕入高)

1ヵ月の仕入れに必要な金額を記載します。

仕入れ先の契約書や領収書など、できる限り根拠のある具体的な金額をもとに計算すると、より正確な原価率を導きだすことができます。

仕入れ値が季節などで変動する場合には、高い場合と低い場合両方を記載しておくとベストです。

より具体的な予測になり、審査官の印象もあがります。

売上原価は、基本的には創業当初も経営が軌道に乗った後も変わらないことが多いです。

そのため、経営が軌道に乗った後に商品の質や主力メニューの変更を予定しているなどの特別な事情がない限り、分けて計算する必要はありません。

経費

経費には、人件費・家賃・支払い利息・その他を項目ごとに記載します。

人件費には、従業員へのお給料の合計額を書きましょう。

従業員の人数も記載が必要です。

家賃には、店舗や工場、事務所などの毎月の賃料を記載します。

家賃がわかる契約書を添付するとベストです。

支払い利息には、今ある借入の支払い利息と創業融資の支払い利息を合わせて記載します。

創業融資の最終的な利率は審査後に確定するため、ここでは年2.0%を使えば大丈夫です。

支払い利息は次の計算式で算出できます。

- ・創業融資の希望額×年利2.0%÷12ヵ月

融資審査の面談も大切!

就職面接では、履歴書やエントリーシートをもとに面接官がいろいろと質問をし、採用の可否を決めますよね。

融資審査も同じで、審査官は創業計画書などをもとにさまざまなことをあなたに質問します。

これまで融資を受けるうえで創業計画書はとても大切だとお話ししてきましたが、面談も同じくらい重要です。

創業計画書に書いてあることと違うことを面談で言ってしまった場合、審査官は「創業計画書に書いてあることは本当なのかな?」「本気で事業をやっていく気がないのではないか?」と疑い、マイナス評価を受けてしまいます。

面談はだれでも緊張するものです。

特に融資がかかった面談なわけですから、プレッシャーを感じて当たり前です。

しかし、融資審査の面談では完璧である必要はないのです。

肩の力を抜いて、ただ審査官にあなたの本気をそのまま伝えれば大丈夫です。

審査官に「この人は本気だ」「この事業は上手くいきそうだ」と思ってもらえるように、熱意を込めて話しをしましょう。

よい面談にするためには、やはりそのベースとなる創業計画書がカギです。

面談であなたの本気と熱意をちゃんと審査官に伝えられるように、創業計画書をしっかりと練り、あなたらしいものに仕上げてください。

創業計画書を専門家に書いてもらうのは?

弁護士や税理士、行政書士などの専門家に依頼すれば、より審査に通りやすい創業計画書を書いてもらうことができます。

専門家には融資審査突破のノウハウがあるため、融資を狙うなら専門家に依頼するのもよい方法です。

しかし、専門家にすべて丸投げして書いてもらうのはあまりおすすめしません。

面談は起業者自身が受け、突破しなくてはいけないからです。

もちろん専門家も面談の重要性は分かっていますから、面談のレクチャーをしてくれます。

しかし、やはり審査官には「この創業計画書は自分で書いてないな」とバレてしまうものです。

専門家にアドバイスをもらいながら、できる限り自分の言葉で書くのがベストです。

担当者がチェックするポイント

ここからは相手の担当者が見ているポイントについて紹介します。

事前にチェックポイントを確認して、抜かりのない準備をしておきましょう。

経営理念

意外に思われるかもしれませんが、経営理念をチェックされています。

経営理念は自社がどのようなビジョンを持って活動していくか?の指針になります。

具体的な経営計画に直接的な関係はありませんが、計画書には必ず明記しておきましょう。

担当者によっては、必ず経営理念を確認している人もいるほどです。

数値に正確か?

事業計画には、売上・利益など具体的な数値を記載していきます。

今後の計画なので細かく記載するのは難しいかもしれませんが、なるべく正確な数値を記入してください。

なぜなら数値の整合性が取れてないと、「この企業は事業計画が不透明だ」と思われるかもしれないからです。

また売上や借入の関しての数字が間違っていたら「この経営者はお金の計算が苦手そうだ」と勘違いされるかもしれません。

自分の作った計画書で、数値の整合性が取れるのか?間違っているところはないのか?をチェックしておきましょう。

計画に説得力はあるか?

自分の立てた計画に説得力があるのか?もチェックされます。

担当者が納得できるような根拠・しっかりした計画を立てられているのか確認しておきましょう。

可能であれば、事業計画書を他の人に見てもらってフィードバックをもらうのがいいでしょう。

実現可能な計画なのか?

融資を受けたい気持ちが先行して、実現が難しそうな計画を立てているかもしれません。

担当者もボランティアで融資するわけではなく、あくまで「この会社に融資して自社にメリットがある」という状態でないと融資しないです。

特に創業期であれば大きなビジョンや壮大な計画を立てたくなりますが、それまでの経験を踏まえたうえで、現実的な計画を立てましょう。

専門用語を多用してないか

自社の事業を説明するときに、経営者自身は一番詳しいので、難しい専門用語を使ってしまいます。

しかし相手の担当者は、そもそも事業をまったく知りません。

同じ業界の人しかわからないような専門用語がたくさん入っていると、事業の内容が伝わらないです。

まったく知らない人にも伝わるように、噛み砕いて説明できるようにしましょう。

経営者の熱意はあるか

創業期の会社を軌道に載せるには、経営者自身の熱意が重要です。

そのため担当者は「この経営者には熱意があるのか?」もチェックしています。

やみくもに熱意を伝えればいいわけではなく、実現可能な事業計画をプレゼンすることを前提として、最後に熱意もアピールしましょう。

創業計画書でやってはいけないこと

ここからは創業契約書でやってはいけないことを紹介します。

現実的ではない事業計画を書く

創業計画書を書くときに、現実離れした事業計画を書かないように気をつけましょう。

融資では、創業計画書に記載されている数字が正確かどうか?もチェックされています。

さらに自社事業であれば、どうしても期待してしまい通常よりも高い売上や利益を記載してしまうかもしれません。

創業するなら、事業の将来性・収益などを現実的に把握して、冷静に事業運営する力も必要です。

過度な期待を事業計画に盛り込まないように気をつけましょう。

嘘の記載をする

融資を受けたいあまり、嘘の記載をしないように気をつけてください。

融資では経営者の経歴も重点的にチェックされるため「これぐらいならバレないし融資を受けやすくなるだろう」と嘘を記載してしまう気持ちが出るかもしれません。

もし嘘が発覚した場合に、金融機関からの信用を失います。

ひとつの嘘のせいで、今後の融資を受けられなくなる危険性もあります。

融資を受けやすくするために嘘の記載をせず、正直に記載するように注意してください。

融資以外に創業計画書を書くメリット

創業計画書を書くと、融資が受けやすくなるというメリットがあります。

実は融資以外にも、創業計画書のメリットはあります。

下記では創業計画書のメリットについて紹介します。

自社分析ができる

創業計画書を作成することで、客観的に自社分析ができます。

なぜなら創業計画書は細かな事業の計画・売上と経費・競合企業の分析などを行うからです。

自社事業はどうしても思い入れがあるため冷静に分析するのは難しいです。

しかし創業計画書で正確な数字を記入することで、客観的な分析ができます。

さらに競合企業も分析するため、自社についてだけではなく、業界全体の動向が掴めてより正確な分析ができます。

融資を受けるために創業計画書を作成する人が多いと思いますが、自社分析にも役立つという意外なメリットもあります。

創業・事業の計画を細かく共有できる

創業計画書を作成することで、自分の考えている事業計画が他の人に共有できます。

創業者の頭の中には事業計画はあるかもしれませんが、一緒に仕事をする人にとっては、細かい共有がないとイメージが描けません。

創業者としてもイメージ共有のために創業計画書があれば、具体的な計画を見せつつ、事業についての共有ができます。

特に創業メンバーが多かったり、取引先に対して営業が必要な場合は、創業計画書が有効に活用できるでしょう。

まとめ

日本政策金融公庫の創業融資創を受けたいのなら、創業計画書が重要です。

創業計画書には起業者のこれまでの経験や取扱商品などの情報を記載し、これをもとに融資審査や面談が行われます。

審査に突破できる創業計画書にするコツは、自己資金・起業者の経験や能力・返済可能性・資金の使い道という4つの審査要件を満たしていることが審査官に伝わるよう書くことです。

この4つの要件を満たしていれば、審査に通過できる可能性は格段にあがります。

創業計画書はややこしい計算をしなくてはならない項目もあり、苦手な人には難しい部分もあるかもしれません。

必要に応じて、税理士など専門家のアドバイスを受けるのもおすすめです。

しかし、創業融資の面談は起業者自身が受けなくてはいけませんから、創業計画書もできる限り自分の言葉で熱意を込めて書きましょう。

創業計画書・事業計画書 関連記事