最終更新日:2025/11/27

会社設立は自分でできる?流れや費用・自分で法人設立する際の注意点を解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

会社設立は、司法書士や税理士などの専門家に依頼する人も多いですが、時間をかけて書類を用意すれば、自分だけで会社設立を行うこともできます。

また、マネーフォワードなどの提供する会社設立サービスを利用すれば、より気軽かつ簡単に起業することも可能です。

この記事では、自分で会社を設立する方法について詳しく解説します。

自分での設立を行いやすくするサービスや、会社設立での注意点、実際の詳しい流れと費用などについても解説するので、会社設立に興味のある人はぜひ参考にしてみてください。

目次

会社設立は自分で行うこともできる

事業者自身が書類を作成・記入し、各機関へ提出すれば、専門家の手を借りずに会社を設立できます。後述しますが、会社設立の大まかな流れは以下のとおりです。

- 事前準備

- 定款(ていかん)の作成と認証

- 資本金の払込みと証明書の作成

- 登記申請

上記のように、設立手順のなかには定款認証や登記申請など、専門的な手続きもあります。

これらの手続きの代行は、司法書士など一部の士業にしか依頼できないと法律で定められています。

しかし、事業者が自分で会社設立の手続きを行うのであれば、特別な資格などを持っていなくても問題ありません。

また、近年では会社の設立手続きに関するサービスが、官民それぞれから提供されています。

これらを活用することで、自分での会社設立のハードルを下げられます。

「法人設立ワンストップサービス」を利用する

デジタル庁が運営するマイナポータルの「法人設立ワンストップサービス」を利用すれば、会社設立で作成・提出しなければならない書類の多くを、オンラインで提出できます。

ただし、法人設立ワンストップサービスは定款の作成には対応していません。

ですがサービスを利用するうえでは添付ファイルとして電子定款が必須なので、事業者自身があらかじめ作成しておかなくてはいけません(株式会社の場合は定款認証も必要)。

法人設立ワンストップサービスを利用するには、設立を行う人のマイナンバーカード(6~16桁の署名用電子証明書暗証番号も必須)とICカードリーダライタが必要です。

また、法務省が提供する専用ソフトウェア「商業登記電子認証ソフト」から鍵ペアファイルおよび証明書発行申請ファイルを作成しなければいけません。

さらに、法人設立ワンストップサービスはさまざまな書類の作成と提出を行えますが、どの申請を行うべきなのかについては自分で判断しなければいけません。

「法人設立関連手続かんたん問診」という、自分が出すべき書類を割り出せるサービスも準備されていますが、専門的な用語が多用されているため、知識のない人にとってはハードルが高いと感じられるでしょう。

より簡単に会社設立を行いたいという場合は、民間の法人設立サービスを利用することをおすすめします。

民間の会社設立サービスを利用する

マネーフォワードなどの会計ソフト各社は、会社設立を簡単に行うことができるサービスを提供しています。

サービスの内容は各社ほぼ同じで、登録料や月額費用は基本的にかかりません。

今回はマネーフォワードクラウドの会社設立サービスを紹介します。

参考:Money Forward クラウド会社設立|株式会社マネーフォワード

会員登録後、株式会社と合同会社のどちらを設立するか、希望する会社設立日はいつかなどを決め、以下の4項目を入力します。

- 会社名と所在地

- 代表と出資金

- 事業目的

- 資本金と決算

さらに代表者の印鑑証明書や、資本金の入金を証明するための通帳のコピーなどをアップロードします。

全体的に専門的な用語は少なく、重要な点については解説も見ることができるので、会社設立に関する知識がない人も安心して利用できる設計になっています。

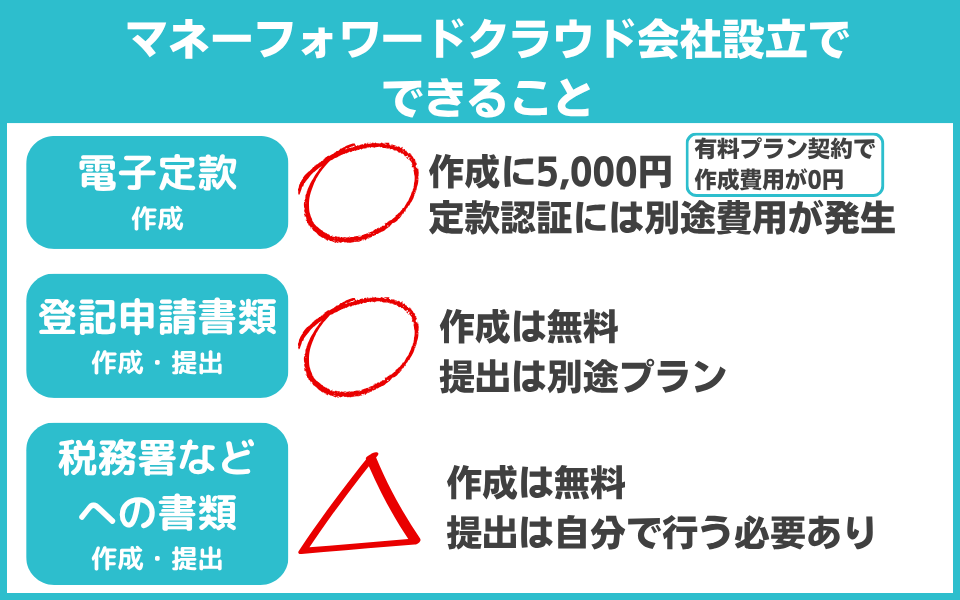

マネーフォワードクラウド会社設立では、これらの基本的な情報の入力だけで、電子定款の作成と認証、登記申請書類の作成、会社設立後に提出する各種書類の作成をひと通り行うことができます。

ただし、会計ソフト各社の会社設立サービスは、法人設立ワンストップサービスと違い、オンラインでの書類提出では別のプランに申し込まなくてはいけません(電子定款の認証を除く)。

マネーフォワードの場合、司法書士が登記申請を代行してくれる「登記代行プラン」が用意されています。

このような別プランを利用しない場合は、作成した書類を起業家自身が法務局などへ提出します。

また、会社設立後の税務署などへの書類提出に関しては、書類の作成までは会社設立サービス上で可能です。

しかし、提出は必ず起業家自身が行わなければいけません。

これらの書類提出を起業家自身が行うことで、全体のコストカットが可能になります。

こうした会社設立サービスには、「簡単な入力で必要書類をそろえつつ、コストを抑えて会社を設立できる」という明確なメリットがあります。

なお、事業目的や資本金などは会社の運営上で非常に重要な事項であり、不用意に決めてしまうとあとから大きなトラブルの原因にもなるので注意しましょう。

会社設立を自分で行うときの注意点

会社設立サービスを利用することで、ほんの数分で会社を設立する準備を整えることもできます。

しかし、設立する段階で決めなければいけないことのなかには、不用意に決めてしまうと後々トラブルとなる事項も少なくありません。

会社設立時に特に注意するべき点について詳しく解説します。

資本金の額が低すぎると融資や補助金などが受けにくい

2006年の法改正によって、現在は資本金が1円でも会社を設立できるようになりました。

しかし、資本金はその会社の信用度や、事業の持続性を測るための指標という役割があります。

仮に資本金が1円の会社を設立した場合、融資や補助金などはほぼ間違いなく受けられません。

銀行での法人口座も開設できず、取引してくれる企業もほとんどないでしょう。

会社設立時の資本金は、最低でも3カ月分の運転資金まで見込んだ額を用意するべきと言われています。

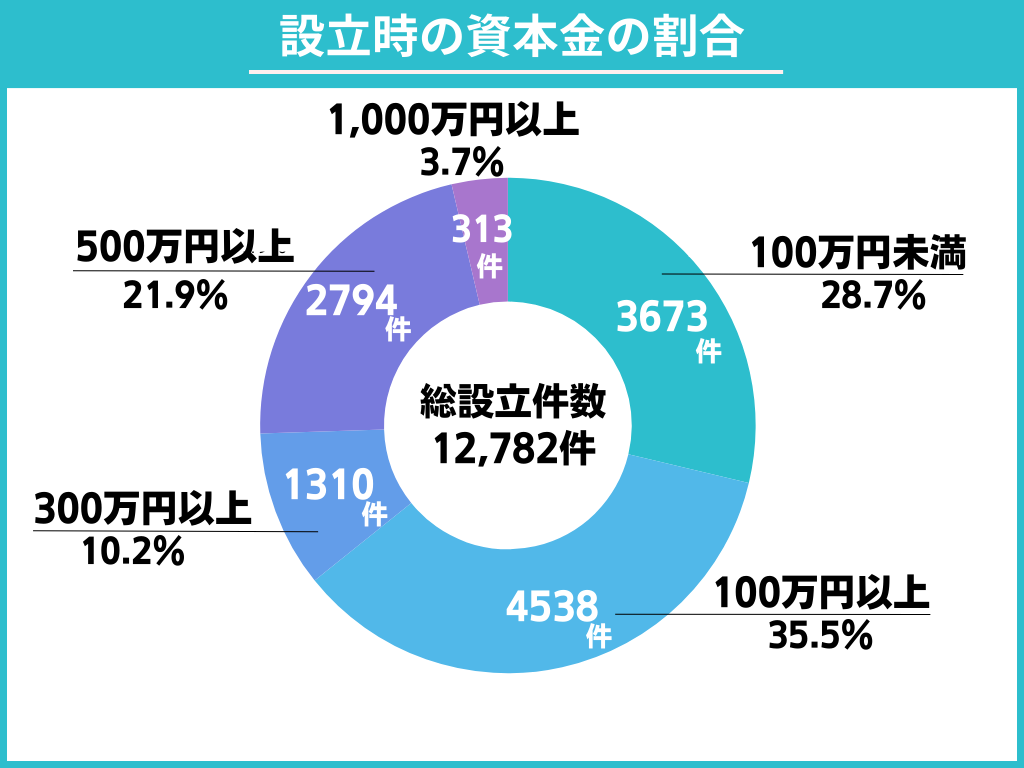

実際の会社設立時の資本金額は、2025年5月では以下のグラフのようになっています。

参考:登記統計 商業・法人|政府統計の総合窓口(e-Stat)

グラフのとおり、多くの会社が資本金額100万~500万円の間で設立を行っています。

融資を受けない場合や、事業規模を大きくする予定がない場合などを除き、資本金はある程度以上の額を用意しておきましょう。

ただし、資本金額が1,000万円を超えると、消費税の納税義務の免除期間がなくなったり、法人住民税が高くなるといったデメリットがあります。

設立時の資本金額は、事業計画をもとに慎重に決めましょう。

資本金については、以下の記事でより詳しく解説しています。

事業目的は今後行う可能性のある事業も書いておく

定款には必ず事業目的を記載しますが、設立時点でメインとなる事業に関連する事業や、今後に行う可能性のある事業はあらかじめ書いておきましょう。

事業目的はあとから追加することもできますが、登記変更を行うため1回につき3万円の登録免許税の納付が必要です。

定款に記載していない事業を行った場合、取締役などが法令・定款遵守義務違反に問われたり、登記懈怠として100万円以下の過料が科せられる可能性があります。

会社としての信用を失う原因にもなるため、事業の拡大や軌道修正を行う場合は、忘れずに登記変更を行いましょう。

ただし、あまりにも多くの事業目的を記載すると、実際にどの事業を行っているかが外部から見えにくくなり、取引先や金融機関から警戒されてしまうこともあります。

実務上では、定款に記載する事業目的は5~10個ほどに収めておきましょう。

事業目的については以下の記事でより詳しく解説しています。

決算期は消費税の免税期間に関わってくる

決算期とは、事業年度の最後の1カ月のことを指します。

日本の多くの大企業は、3月を決算期にしています。

しかし、決算期は事業者が自由に設定できるうえ、会社設立においては消費税の免税期間にも関わる重要事項です。

資本金が1,000万円未満の会社には、事業年度の1期目と2期目の消費税の納付が免除される特例があります。

しかし、たとえば2月に設立した会社が決算期を3月にした場合、事業年度の1期目の期間がわずか1カ月ほどしかないことになります。

そのため、会社設立をする際には設立日から決算月を離し、1期目をできるだけ長い期間とするのが定番です。

しかし、設立してすぐに決算期を迎え、決算を行うのは大きな手間となるので、やはり現在でも決算期は設立日からある程度は離れていたほうがいいでしょう。

決算期については以下の記事でより詳しく解説しています。

出資金と資本金は厳密には別のもの

出資金は、その会社に出資として払い込まれた金額のことです。一方で資本金とは、登記簿謄本に記載される会社の純資産のことです。

会社設立においてはこの2つは同じ意味で扱われることもありますが、必ずしも額が一致するとは限りません。

株式会社の場合、出資金の額のうち2分の1を超えない額は、資本金でなく「資本準備金」として計上できます。

資本準備金は登記簿謄本に記載されませんが、会社の純資産として赤字の補填などに使用することが可能です。

この資本準備金を計上した場合、資本金の額は出資金よりも少なくなります。

会社法 第四百四十五条

第四百四十五条 株式会社の資本金の額は、この法律に別段の定めがある場合を除き、設立又は株式の発行に際して株主となる者が当該株式会社に対して払込み又は給付をした財産の額とする。

2 前項の払込み又は給付に係る額の二分の一を超えない額は、資本金として計上しないことができる。

3 前項の規定により資本金として計上しないこととした額は、資本準備金として計上しなければならない。

4 剰余金の配当をする場合には、株式会社は、法務省令で定めるところにより、当該剰余金の配当により減少する剰余金の額に十分の一を乗じて得た額を資本準備金又は利益準備金(以下「準備金」と総称する。)として計上しなければならない。

5 合併、吸収分割、新設分割、株式交換、株式移転又は株式交付に際して資本金又は準備金として計上すべき額については、法務省令で定める。

6 定款又は株主総会の決議による第三百六十一条第一項第三号、第四号若しくは第五号ロに掲げる事項についての定め又は報酬委員会による第四百九条第三項第三号、第四号若しくは第五号ロに定める事項についての決定に基づく株式の発行により資本金又は準備金として計上すべき額については、法務省令で定める。引用元 e-Gov 法令検索

合同会社の場合、資本準備金の制度が存在しません。

そのため、出資金のうち資本金に計上する額は、自由に決められます。

このとき、資本金に計上されなかった額は「資本剰余金」となり、あとから資本金に組み入れることができます。

極端な例ですが、出資金の全額を資本剰余金に計上した場合、その合同会社の資本金額は0円になります。

資本準備金や資本剰余金については、以下の記事で詳しく解説しています。

電子公告はデメリットも多い

電子公告は官報公告よりも一見するとコスト面で有利ですが、さまざまなデメリットもあります。

株式会社の義務とされている決算公告は、官報や新聞で行う場合は要旨(内容の重要部分)のみの掲載でいいとされます。

しかし電子公告は、原則として全文を5年間継続して掲示しなければいけません。

自社のWebサイトは、掲載自体は無料でできるものの、運用や保守には継続的なコストが発生します。

何らかの要因でサーバーが停止するなどしてWebサイトを閲覧できなくなった場合、掲示している電子公告が無効とみなされるリスクもあります。

また、電子公告で法定公告を行う場合は、電子公告調査機関へ調査委託を行わなければいけません。

これを怠ると公告が認められないだけでなく、100万円以下の過料を科せられる可能性もあります。

会社法 第九百四十一条

第九百四十一条 この法律又は他の法律の規定による公告(第四百四十条第一項の規定による公告を除く。以下この節において同じ。)を電子公告によりしようとする会社は、公告期間中、当該公告の内容である情報が不特定多数の者が提供を受けることができる状態に置かれているかどうかについて、法務省令で定めるところにより、法務大臣の登録を受けた者(以下この節において「調査機関」という。)に対し、調査を行うことを求めなければならない。

引用元 e-Gov 法令検索

さらに資本金の減少や会社の解散など、債権者にとって大きな影響のある法定公告に関しては、必ず官報での公告を行わなければいけません。

このように電子公告にはさまざまなデメリットがあるため、会社設立の際に掲載料だけを見て公告手段を決めないよう注意が必要です。

役員報酬は税金に大きく影響する

役員報酬は、会社設立日から3カ月以内に金額を確定しないと、その事業年度中は損金として算入できなくなってしまいます。

また、役員報酬を損金とするためには、以下の3つのいずれかの要件を満たす必要があります。

- 定期同額給与

- 事前確定届出給与

- 業績連動給与

定期同額給与が最も一般的な方法として採用されがちですが、一度設定した金額は事業年度の途中で変更することが原則不可能です。

そのため、役員報酬を決める際にはその事業年度の事業所得を予想し、それに見合った額にすることで法人税の負担を軽くできます。

しかし、役員報酬には所得税や住民税、社会保険料なども絡んでくるため、全体としての負担を踏まえた慎重な設計が必要となります。

役員報酬に関しては以下の記事でより詳しく解説しています。

会社設立を自分で行うときの流れと費用

自分で会社設立を行う際には、法務局などに提出するさまざまな書類を1から作成したり、必要な手続きを自分の力だけで完了させる必要があります。

特に登記申請では、10枚前後の添付資料を作成し、法務局に提出しなければいけません。

会社設立を自分で行う場合、およそ2週間から1カ月、事前準備に時間をかけるのであれば2~3カ月ほどの期間が必要です。

実際の会社設立の流れと、その過程で発生する主な費用について解説します。

1.事前準備

まずは、設立する会社の基本的な内容を決めます。

あらかじめ決めておくべき事項には、主に以下のようなものがあります。

- 事業の目的

- 商号(社名)

- 本店所在地

- 資本金の額

- 発起人(会社を設立する者)の氏名および住所

これら5項目は、会社のルールブックともいえる「定款」に必ず記載しなければいけません。

実際の経営にも大きく関わる内容なので、慎重に検討してください。

特に疑問を抱く人が多い、本店所在地と資本金の額については以下の記事で詳しく解説しています。

また、会社設立では法人印(会社の印鑑)の作成も必要です。

法人印はハンコ屋で、代表者印・銀行印・角印の3本セットで作成できます。

法人印の作成費用は、印鑑の材質によって大きく異なります。最も安価な「あかね」という木材であれば、数千円から作成できます。

2021年の法改正により、オンラインで会社の設立登記を行う場合は、法人印がなくても手続きを進められるようになりました。

しかし、実際に会社を運営するうえで法人印を求められる場面はまだまだ多いので、会社設立時点で作成しておいたほうが後々の手間を省けます。

法人印のうち代表者印は、印鑑届書を作成して法務局に提出しないと、正式な代表者印としての効力を持たないので注意しましょう。

法人印については以下の記事で詳しく解説しています。

2.定款の作成と認証

会社を設立する際に必ず作成しなければいけない書類が、定款です。

定款にはその会社の基本的な情報やルールを記載します。

定款の作成を自分で行う場合は、日本公証人連合会が公開しているフォーマットを参考にしましょう。

参考:定款等記載例(Examples of Articles of Incorporation etc)|日本公証人連合会

ただし、これらのフォーマットはあくまで1つの事例として提示されているものなので、起業家それぞれの事情に即していない可能性もあります。

定款の作成について疑問や不安がある場合は、全国の公証役場で定款の記載内容などについての相談を無料で受けられます。

基本的に事前予約が必須なので、最寄りの公証役場のWebサイトを確認し、電話あるいは予約用フォームから予約しましょう。

また、作成した定款の認証も公証役場で行います。

定款認証は、設立する会社が株式会社の場合は必須ですが、合同会社の場合は不要です。

認証には手数料として1万5,000~5万円がかかるうえ、紙の定款の場合は4万円分の収入印紙も必要です。

定款の作成および認証については、以下の記事でそれぞれ詳しく解説しています。

3.資本金の払込みと証明書の作成

定款で定めた資本金を、代表となる発起人の個人口座に振り込みます。

そのあと、確かに資本金を振り込んだことを証明するために通帳のコピーを取ります。

さらに払込証明書を作成し、通帳のコピーと合わせて冊子を作ります。

ネット銀行などは通帳がありませんが、利用画面のスクリーンショットが通帳のコピーの代わりになります。

払込証明書については以下の記事で詳しく解説しています。

4.登記申請

登記申請に必要な書類を用意し、法務局で設立登記申請を行います。

登記申請書類を提出した日が会社設立日となりますが、申請が完了して実際に会社が法務局の登記簿謄本に載り、公的に法人として認められるのは、およそ数週間から1カ月ほど後になります。

設立登記申請には、主に以下の書類が必要になります。

- 設立登記申請書

- 登録免許税納付用台紙

- 登記すべき事項を記載した用紙(CD-Rなどの記録媒体でも可)

- 定款1部

- 発起人の決定書(株式会社は必要)

- 就任承諾書(合同会社で定款に代表社員を記載した場合は不要)

- 本店所在地および資本金決定書

- 出資金の払込証明書(株式会社の場合は代表取締役、合同会社の場合は代表社員が発行)

- 会社実印の印鑑届書

- 印鑑カード交付申請書

- 役員就任する個人実印の印鑑証明書

法人の設立登記申請では、登録免許税を納める必要があります。

株式会社の場合は「資本金額✕0.7%もしくは15万円のどちらか高い金額」、合同会社の場合は「資本金額✕0.7%もしくは6万円のどちらか高い金額」です。

法人の登記申請については、以下の記事で詳しく解説しています。

会社設立後に必要になる手続き

登記申請が完了した時点で、その会社は公的に設立されたとみなされます。

しかし、設立後もさまざまな機関へ書類を提出する必要があります。

設立後に提出する書類は、以下の記事でリストを公開しているので、あわせて確認してください。

税務署への届出

会社を設立したら、その本店所在地を管轄する税務署に「法人設立届出書」を提出します。法人設立届出書は、国税庁のホームページからダウンロードするか、税務署の窓口で入手して作成します。

法人設立届出書の提出期限は、会社を設立してから2カ月以内です。

なお、法人設立届出書には定款を添付する必要があります。

また、設立から3カ月以内に青色申告の承認申請書も提出しましょう。

これは必ず出さなくてはいけない書類ではありませんが、設立時に非常に重要となる青色申告の優遇措置を受けるために必須の書類です。

都道府県税事務所や市町村役場への届出

税務署だけでなく、都道府県や市町村にも法人設立届出書を提出しなければなりません。

提出する届出書の用紙は、それぞれのホームページからダウンロードするか、各自治体の役場で入手することができます。

地方自治体への届出書の提出期限はそれぞれの自治体によって異なるため、期限を過ぎないように注意しましょう。

年金事務所への届出

会社は社会保険(健康保険・厚生年金保険)への加入義務があるため、たとえ会社の役員が代表者1人だけであっても、年金事務所にて加入手続きを行う必要があります。

社会保険の届出の提出期限は、会社設立登記が完了してから5日以内です。

非常に期限が短いため、登記が完了したらすぐに届出書を提出できるように準備しておきましょう。

労働基準監督署およびハローワークへの届出

会社は従業員を雇用すると、労災保険や雇用保険の加入手続きが必要になります。労災保険へ加入するためには、労働基準監督署で手続きを行います。

労働保険の保険関係成立届の提出は、従業員を雇用した日の翌日から10日以内に行わなければなりません。

また、雇用保険の手続きはハローワークで行います。

従業員を雇用した日の翌日から10日以内に、ハローワークに「雇用保険適用事業所設置届」と「雇用保険被保険者資格取得届」を提出しなければなりません。

株式会社と合同会社の設立にかかる手間は、定款認証が不要なこと以外はあまり変わらない

合同会社は一般的に、株式会社よりも安く簡単に設立できると言われています。

たしかに会社設立にかかるコストは、株式会社の場合はおよそ20万円ですが、合同会社は6万円ほどで設立できます(定款印紙代を除く)。

しかし、設立に必要な手続きや書類に関しては、定款の認証が不要であること以外は、株式会社と合同会社でほとんど違いはありません。

どちらの会社の設立でも、定款を作成し、法務局で登記申請を行い、設立後は税務署などへ各種書類を提出しなければいけません。

申請が完了するまでの期間や、提出する書類の枚数なども基本的には変わらないため、合同会社を作る難易度は株式会社とほぼ同じと言えます。

会社設立は自分で行うべきか専門家に依頼するべきか

会社設立は自分で行うこともできますが、確実性を考慮すれば、専門家に依頼したほうがメリットが大きいでしょう。

しかし、従業員を雇わないなど小規模な起業を行う場合は、マネーフォワードなどの会社設立サービスの利用も非常に有力な選択肢です。

会社設立を自分で行う場合と、専門家に依頼する場合のそれぞれのメリット・デメリットについて解説します。

会社設立を自分で行うメリット・デメリット

会社設立を自分で行うメリットは、設立にかかる費用を安くできるという点にあります。

会社設立を司法書士などの専門家に依頼した場合、およそ5万~10万円ほどの手数料がかかります。

これらの費用を節約できるのは、手元に少しでも資金を残しておきたいという起業家にとっては大きなメリットといえます。

しかし、複雑な設立手続きをすべて自分で行う場合、多くの時間を取られてしまうというデメリットがあります。

専門家からのアドバイスを受けられないため、手続きを進めるなかで「本当にこの内容でいいのか」「あとから問題になるのではないか」という不安を抱え続けることにもなります。

定款の文言や機関設計を理解する必要があるので時間はかかりますが、自分の会社のことを深く理解できる点はメリットとも言えるでしょう。

会社設立を専門家に依頼するメリット・デメリット

税理士や司法書士などの専門家に会社設立を依頼するメリットは、素早く確実に設立手続きを完了できるという点です。

知識や経験が豊富な専門家を選べば、起業家ごとの事業計画にあわせて必要な手続きを導き出してくれるので、提出書類の不備による損害リスクを大幅に軽減することもできます。

多くの人にとって会社設立は初めて行う作業ですが、人生で何度も行う作業ではありません。

専門知識を必要とする部分は専門家に任せ、自分自身が行う事業に集中することで、起業の成功率も上げられるでしょう。

デメリットとしては、専門家に支払う報酬が発生する点があげられます。

設立後に税理士と契約するなら「0円設立」が費用面で有利

近年、多くの税理士は「0円設立」と呼ばれるサービスを提供しています。

これは設立後に税理士と顧問契約を結ぶことを条件に、会社設立を「税理士自身の報酬が0円」&「司法書士や行政書士への報酬は税理士が肩代わり」で行ってくれるというものです。

これを利用すれば、税理士への相談や書類の作成・提出代行などさまざまなメリットを受けつつ、会社設立でのトータルの支払いは個人で行った場合とまったく同じになります。

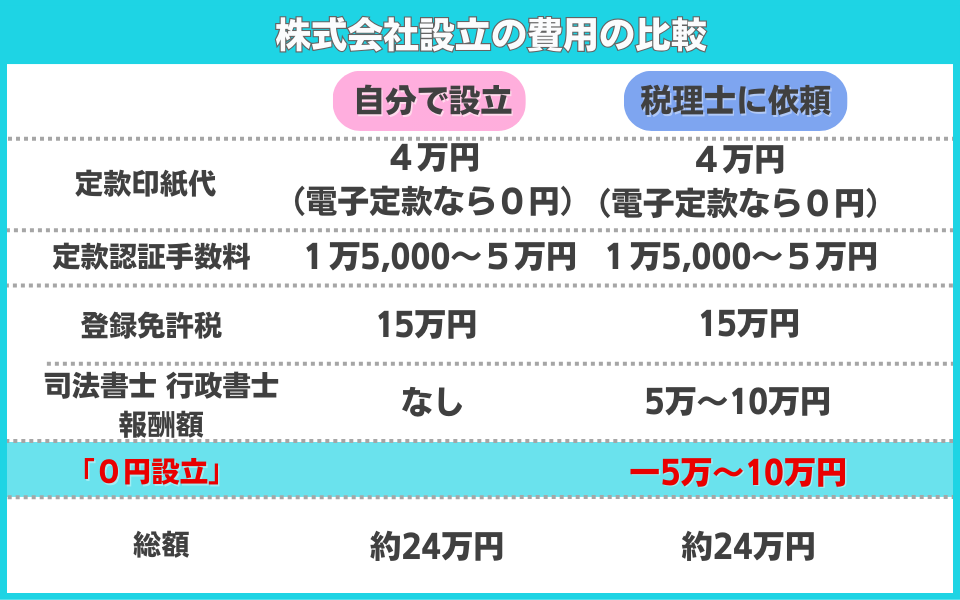

株式会社の設立を自分で行った場合と、税理士に依頼した場合の費用の違いは以下の図のとおりです。

会社設立前に税理士に相談すると、融資や補助金など資金調達の方法、日々の会計の進め方、さらには合同会社と株式会社のどちらを選ぶべきかといった点などについて、専門的なアドバイスを受けられます。

また、会社設立を行う税理士はそのほとんどが司法書士などとも連携しているため、登記申請などの手続きもワンストップで任せることができます。

設立後の顧問契約についても、節税や資金繰りについてのアドバイスなど、会社の運営にとって最も重要と言える「お金」についての専門的な相談ができます(税理士によっては非対応あるいは別料金のケースもあります)。

顧問料は月額でおよそ3万円が相場です。

もし設立時点で税理士との契約を考えているのであれば、0円設立を利用することで設立費用を抑えつつ、確実に会社を設立できます。

ただし、顧問契約の内容はそれぞれの事務所や税理士によって異なります。

あらかじめ契約内容をよく確認し、料金やコミュニケーションなどさまざまな面から、契約する税理士を判断しましょう。

0円設立や税理士については、以下の記事でより詳しく解説しています。

この記事のまとめ

会社設立は専門家の手を借りず、自分で行うこともできます。

近年ではマネーフォワードなどの会計ソフト会社が、会社設立サービスを提供しているため、より気軽に起業を行えるようになりました。

しかし会社設立では、資本金の額や事業年度など、ある程度の知識がないと後々問題となる決め事も少なくありません。

より確実に、かつ自分自身に合った会社を設立したいという場合は、税理士などの会社設立の専門家に相談してみましょう。

会社設立を自分で行うなかで疑問が出てきたら、税理士の無料相談を利用しよう

会社設立は、マネーフォワードなどの会社設立サービスを利用すれば、書類作成にかかる手間を大きく省くことができます。

とはいえ会社は一度設立すると、継続的に支払わなければいけない税金が発生します。

法務局に登録した登記内容を変更する場合は、その都度、登録免許税として数万円を納付する必要もあります。

自分自身で会社を設立するか、税理士や司法書士などに設立を依頼するかは、会社設立にかけられる費用や時間、また将来的なリスクなども考えたうえで決定しましょう。

もし「専門家に任せたいけど費用が心配」「自分で設立したいけど不安な点もある」といった場合は、税理士の無料相談を利用してみましょう。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

対面だけでなくWebでの相談にも対応しているほか、実際に無料相談に来られた方のうち、相談だけで契約は行わないケースも4割ほどあるため、気軽にご利用いただけます。

そうした場合であっても、創業以来20年以上、3万社以上の会社設立をサポートしてきた経験と実績から、起業を成功させるノウハウをお伝えします。

また、「士業はサービス業」という共通理念のもと、起業家の方々の悩みや不安に即レス、即対応できる体制も整えています。

税理士だけでなく行政書士や司法書士、社労士も在籍しているため、ワンストップで相談が可能です。

初めて会社設立で疑問や不安がある方や、できるだけ早めにミスなく設立を行いたい方、そして税理士との会社設立に興味を持っていただけた方は、ぜひお気軽にご相談ください。