記事の要約

- 税務署からの書類は「相続税がかかる可能性がある人」に送られてくる

- 適切に対応しないと後で税務調査が入り、重い税金を課されるおそれがある

- 書類が届いたら「とりあえず税理士に相談」がおすすめ

ある日、税務署から相続税に関する封筒が届いて、「この書類は一体何なの?」と不安に感じられる方がいらっしゃいます。

そのような方へ向けて、この記事では「税務署から届く書類の正体」や「取るべき対応」をお伝えします。

なお、税務署から何かしらの書類が届いたら、とりあえず税理士に相談してしまうのがおすすめです。

弊社でも無料で相談を受け付けておりますので、下記からお気軽にご連絡ください。

目次

▼税務署から届く書類については、下記の動画でも解説しています。

税務署から相続税に関する書類が届くのは、なぜ?

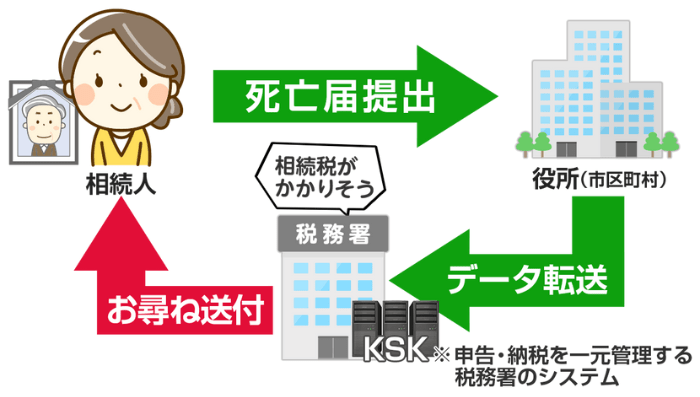

税務署は、市区町村役場から「死亡届の情報」を提供されています。

その後、税務署は独自のシステムで管理されている下記の情報から、「相続税がかかる可能性」を調査します。

- 亡くなった人が生前に行った「確定申告」の記録

- 市町村から提供された「固定資産税」の情報

- 金融機関や証券会社などから提出が義務付けられている「支払調書」 など

こうして、「相続税の申告が必要な可能性がある」と判断された方に対して、書類が送付されています。

封筒の中身でわかる、税務署の「本気度」

税務署から届く相続税関連の書類は、主に「相続税についてのお知らせ」と「相続税の申告等についてのご案内」の2種類です。

このうち、「相続税の申告等についてのご案内」が届いた人のほうが、より税務署から「申告が必要な可能性が高い」と見られています。

ここでは、それぞれの書類について詳しく見ていきます。

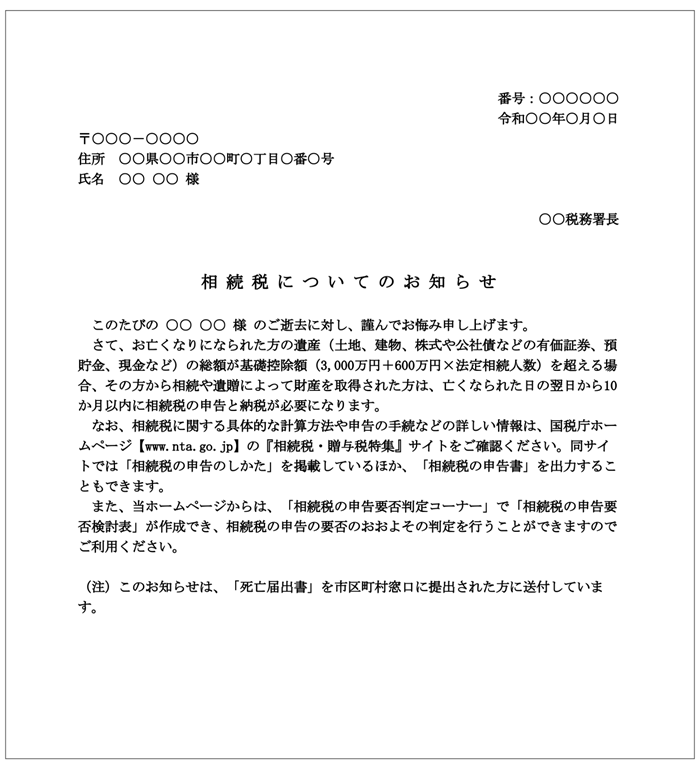

書類1. 相続税についてのお知らせ

封筒の中に入っている書類のタイトルが「相続税についてのお知らせ」だったとき、これは税務署からの「注意喚起」のようなものです。

この書類は、故人に一定の資産があると見込まれる場合に、「ご自身に相続税がかかるかどうか、一度確認してみてくださいね」というニュアンスで、比較的多くの方に送付されます。

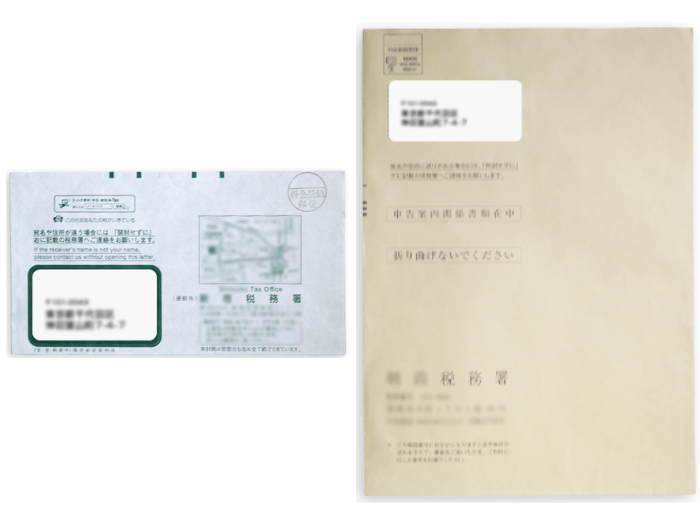

同封されている書類も少ないことから、下記のような「横型の窓付き封筒」で送られてくることが一般的です。

書類2. 相続税の申告等についてのご案内

封筒の中に入っていた書類のタイトルに「相続税の申告等についてのご案内」と記載されていた場合は、注意が必要です。

これは、税務署が故人の資産状況を把握したうえで、「相続税の申告が必要になる可能性が高い」と判断しているサインといえます。

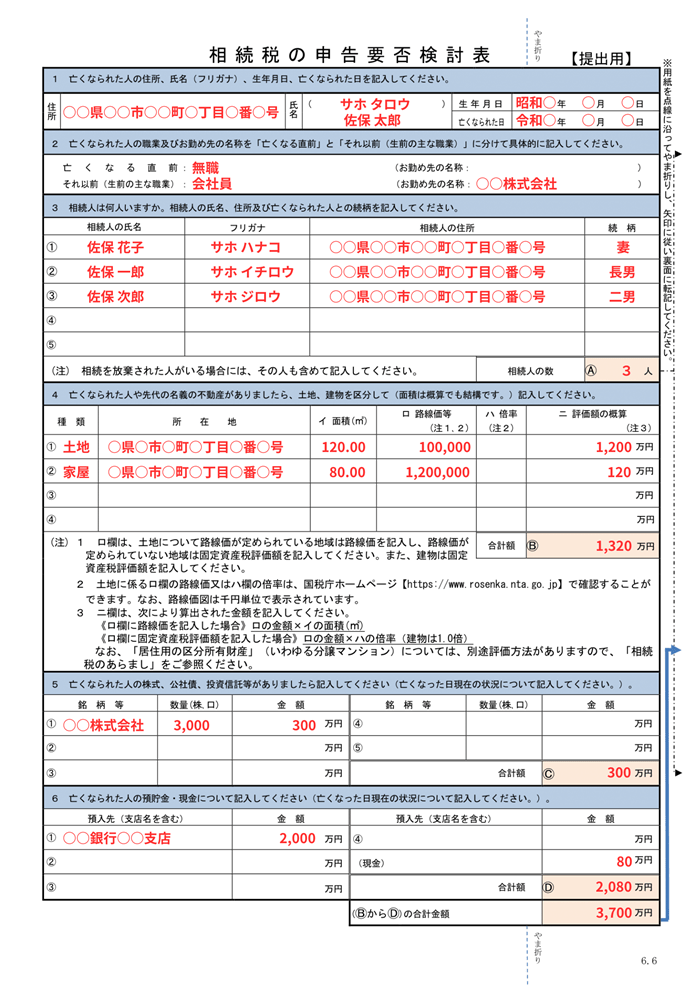

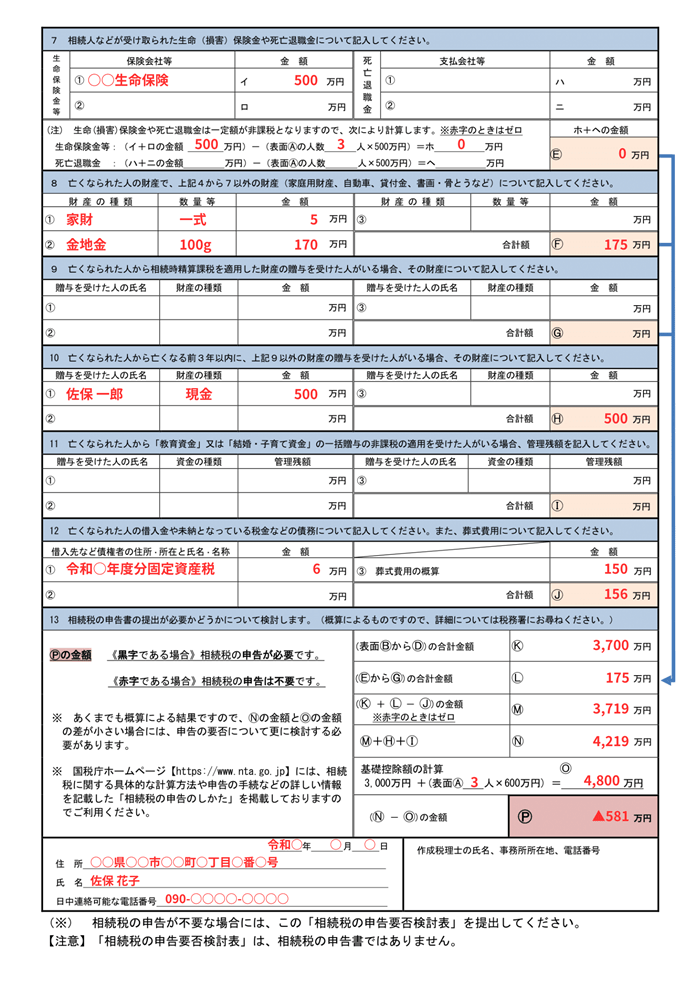

多くの場合、ご自身の財産状況を記入して提出する「相続税の申告要否検討表」のほか、相続税に関するパンフレットなどが同封されています。

中に入っている書類が多くなることから、下記のような「縦型の大きめの封筒」で送られてくるのが一般的です。

なお、封筒に「相続税の申告書」が入っていた場合は、最大限の注意が必要です。

これは、税務署が「ほぼ確実に申告が必要なはずだ」と確信に近い見立てを持っていることを意味します。

【最善策】通知が届いたら、すぐ税理士に相談が一番!

税務署から相続税に関する書類が届いたとき、その内容がどうであれ、最善の対応は「とりあえず、相続専門の税理士に相談する」ことです。

弊社でも、無料で相談を受け付けていますので、下記からお気軽にご連絡ください。

「すぐ税理士に相談する」ことをおすすめする理由は、次の2つです。

- あなたが次に何をすべきか、的確に判断してくれるから

- 相続税の申告が必要な場合、そのままサポートしてもらえるから

それぞれについて、詳しく見ていきましょう。

理由1. あなたが次に何をすべきか、的確に判断してくれる

税務署から書類が届いたとき、最初にすべきことは「自分には相続税の申告が必要なのか」を正しく判断することです。

しかし、この判断には相続税の制度に関する知識・理解が不可欠です。

そもそも相続税申告の要否は、「課税対象の遺産総額が基礎控除額を超えるかどうか」で決まります。

まず、相続税の「基礎控除額」は下記の式で算出できますが、式中の「法定相続人」の考え方を誤ると、計算が狂ってしまいます。

計算式

また、「課税対象の遺産総額」を正しく算出することも、容易ではありません。

「どのような財産が課税の対象になるのか?」「土地・家屋や株式の価格はどのように評価すればいいのか?」といった判断には、相続税に関する深い知識が求められます。

税理士に相談すれば、「相続税の申告が必要」「申告は不要でも、申告要否検討表は提出すべき」といった、最適な初動をアドバイスしてくれます。

理由2. 相続税の申告が必要な場合、そのままサポートしてもらえる

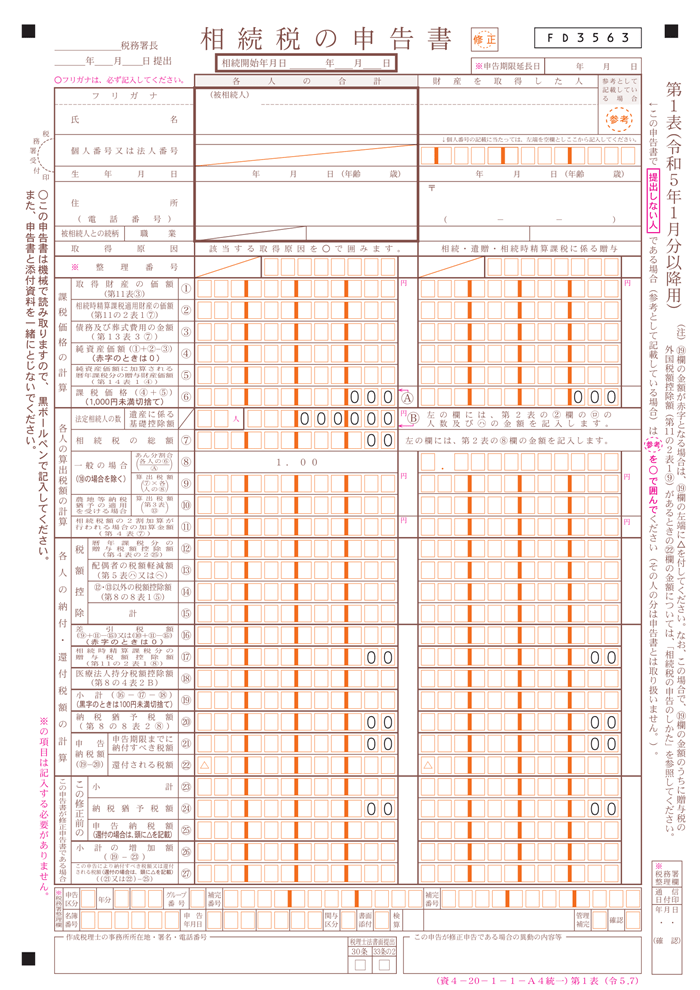

もし、相続税の申告が必要な場合、その手続きには多大な手間と時間がかかります。

これは、相続税の申告手続きは、下記のように非常に工程が多いためです。

しかも、最後の「相続税の申告・納付」までを「相続開始を知った日の翌日から10カ月以内」に終わらせなければなりません。

期限までに正しく手続きを完了させるのは、初心者の方にとっては難易度が高いです。

この点、税理士に依頼すれば、申告の手続きを正しくスムーズに進めてくれます。

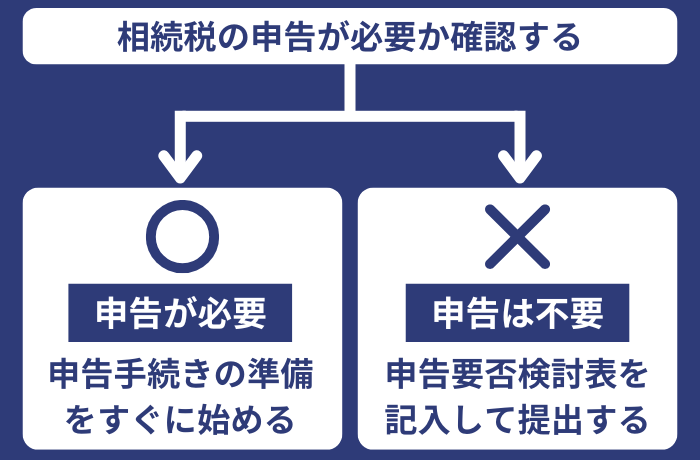

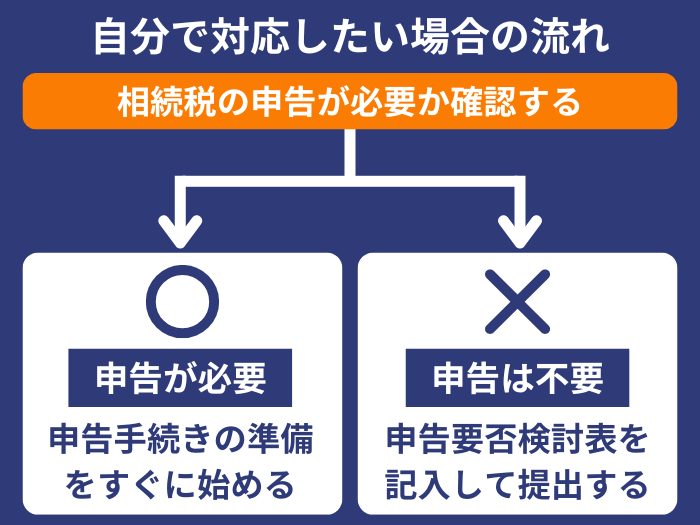

【次善策】自分で対応したい場合の流れ

税務署からの書類に「どうしても自分で対応したい」という場合は、下記のフローにしたがって手続きを進めます。

必要な対応について、詳しく見ていきましょう。

まずは、相続税の申告が必要か確認する

ご自身で対応を進める場合、まずは「相続税の申告が必要かどうか」を確認してください。

下記のシミュレーションに「家族構成」と「財産状況」を入力することで、「申告の要否」と「おおよその税額」がわかります。

ただし、「Q2. 被相続人の財産について教えてください」の欄に、不動産などの価額を正しく入力しないと、申告の要否の判定が変わってしまうことがあるのでご注意ください。

シミュレーションの入力方法については、下記の記事で詳しくお伝えしています。

【申告が必要な場合】申告手続きの準備をすぐに始める

相続税の申告が必要だとわかった場合は、速やかに手続きの準備を進めましょう。

申告の期限は、「相続開始を知った日の翌日から10カ月以内」です。

税務署から通知が届くのは、この期限まで「残りわずか」というタイミングが多いため、決して時間に余裕はありません。

ご自身で相続税の申告をする方法は、下記の記事で詳しくお伝えしています。

【申告が不要な場合】申告要否検討表を記入して提出する

相続税の申告が不要な場合でも、税務署から届いた封筒に「申告要否検討表」が同封されていたら、それを指定された期限までに提出しなければなりません。

厳密には、この表の提出は法的な義務ではありませんが、税務署から無用な疑いをかけられないためにも、提出することをおすすめします。

以下では、申告要否検討表の記載方法を詳しく見ていきます。

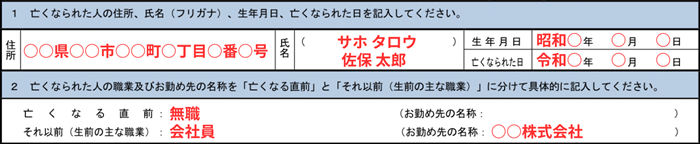

亡くなった人の情報

この欄には、亡くなった方(被相続人)の下記の情報を記入します。

- 住所

- 氏名・フリガナ

- 生年月日

- 亡くなった日

- 亡くなる直前の職業・勤め先

- それ以前の職業・勤め先

職業や勤め先を聞き取るのには、「被相続人の生前の収入を把握したい」という税務署の意図があります。

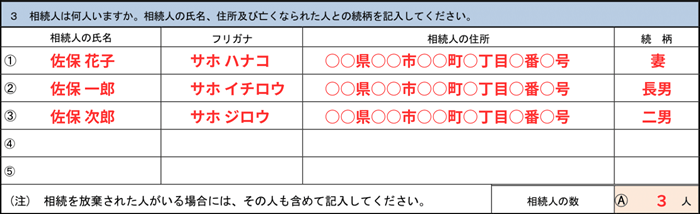

相続人の情報

この欄には、相続人全員の下記の情報を記入します。

- 氏名・フリガナ

- 住所

- 続柄

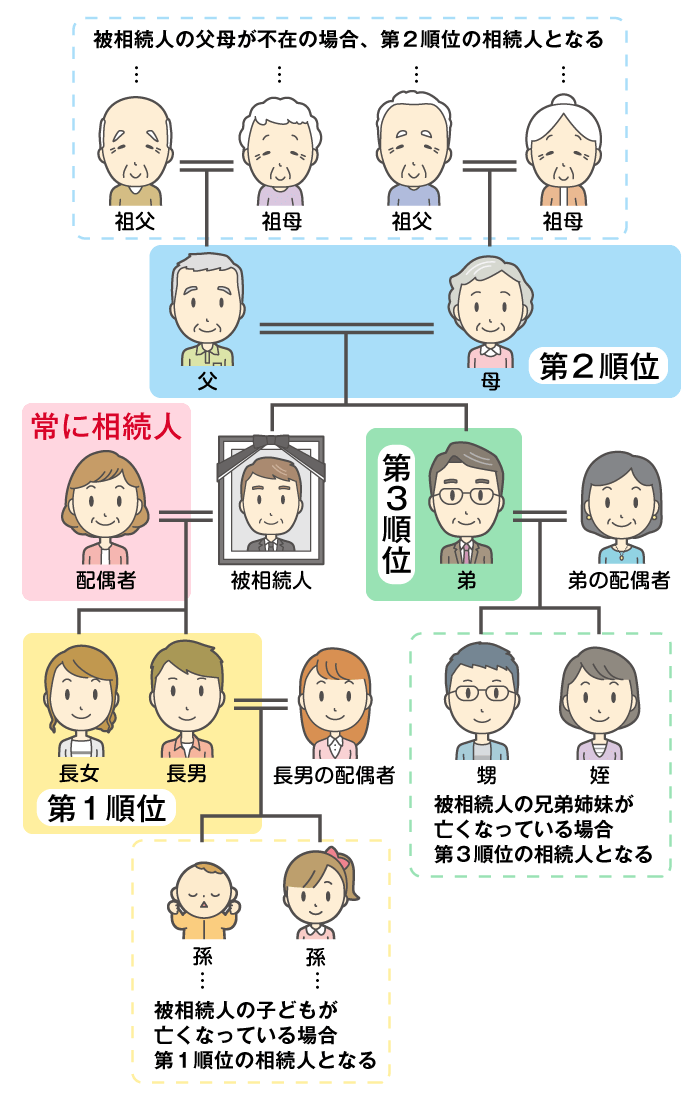

そもそも「相続人が誰になるのか」は、下記の図をご覧いただくとわかりやすいです。

- 配偶者は常に相続人となる

- 子どもがいる場合は、最優先で相続人になる

- 子どもがいない場合は、直系尊属(父母や祖父母)が相続人になる

- 直系尊属もいない場合は、兄弟姉妹が相続人になる

- 法定相続人になる子どもや兄弟姉妹が亡くなっている場合、その子ども(孫、おい・めい)が代襲相続する

なお、相続放棄した人がいる場合でも、この欄には記載してください。

これは、後で「相続税の基礎控除額」を求める際、相続放棄した人も「法定相続人」の数に含めて計算する必要があるためです。

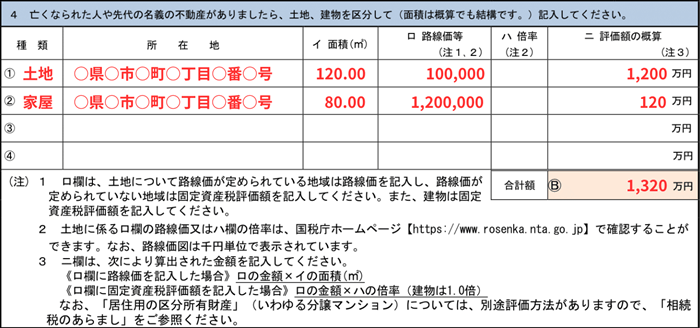

不動産の情報

この欄には、被相続人が所有していた「土地や家屋」といった不動産について、下記の情報を記入します。

- 種類(土地か家屋か)

- 所在地

- 面積

- 路線価または固定資産税評価額

- 倍率(倍率方式で評価する地域の場合)

- 評価額の概算

これらの情報は、市区町村から毎年送付される「固定資産税・都市計画税 課税明細書」で確認できます。

ただし、「路線価」と「倍率」については、国税庁のWebサイトで調べなければなりません。

該当する土地の「路線価・倍率」がわかったら、下記の式で評価額を計算してください。

- 路線価方式:面積 × 路線価

- 倍率方式:固定資産税評価額 × 倍率

土地を評価する方法については、下記の記事で詳しくお伝えしています。

なお、家屋の評価額は「固定資産税評価額」をそのまま用います。

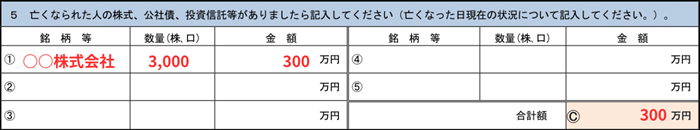

有価証券の情報

この欄には、被相続人が持っていた「株式や投資信託」などの有価証券について、下記の情報を記入します。

- 銘柄

- 数量

- 金額

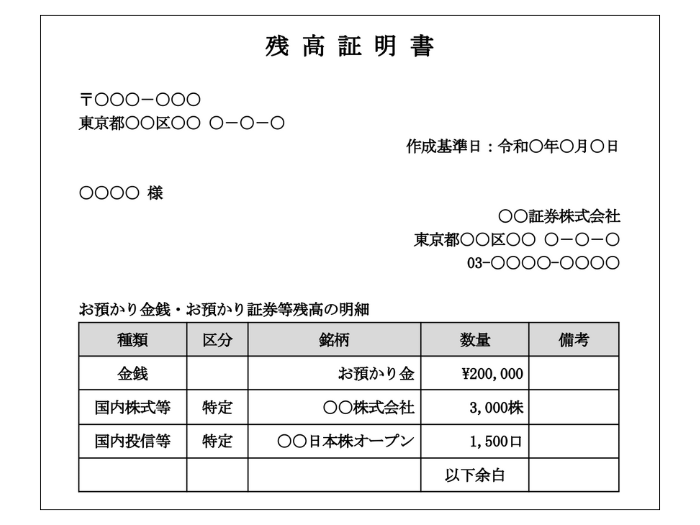

被相続人が所有していた有価証券は、取引していた証券会社に「残高報告書」を発行してもらうことで確認できます。

また、被相続人が持っていたのが「上場株式」の場合、この欄に記載する金額は、次の4つのなかで「もっとも低い価格」を選択できます。

- 相続開始日の終値

- 相続開始日の月の終値の平均額

- 相続開始日の前月の終値の平均額

- 相続開始日の前々月の終値の平均額

株式の評価額の詳細は、下記の記事をご参照ください。

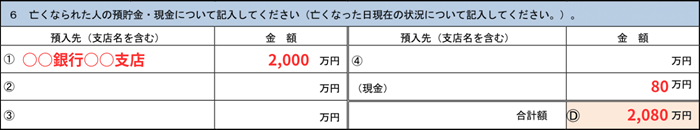

預貯金・現金の情報

この欄には、「被相続人名義」のすべての預貯金口座について、「亡くなった日時点」での残高を記入します。

また、(現金)の欄には、ご自宅の金庫やタンスなどに保管されていたお金の額を書き入れてください。

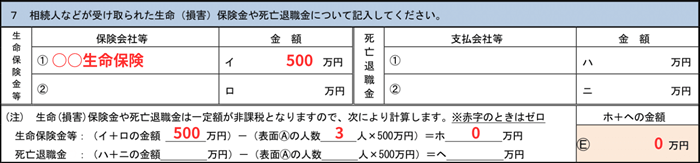

保険金・退職金の情報

この欄には、相続人が受け取った「生命保険金」と「死亡退職金※1」を記入します。

そのうえで「非課税上限額(500万円 × 法定相続人の数)」を差し引いて、課税対象となる金額を求めてください。

なお、差し引いた後の金額が「赤字」の場合は、「0」と記載します。

- ※1

- 亡くなった方が勤めていた会社から、その死亡を理由として遺族へ支払われたお金のこと

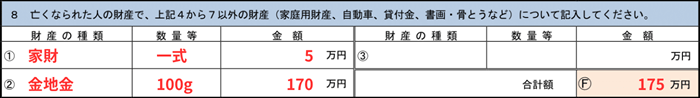

その他の財産の情報

この欄には、下記のような財産の「数量」と「金額」を記入します。

- 家庭用財産(家具・家電など)

- 貴金属

- 自動車

- 貸付金

- 書画・骨とう品 など

これらの財産の金額は、原則的に「亡くなった時点での時価」を記載します。

なお、家庭用財産の金額は、一般的なご家庭の場合「一式5万円」とすることが多いです。

また、金の延べ棒やインゴットをお持ちの場合は「金地金(きんじがね)」と記載するのが一般的です。

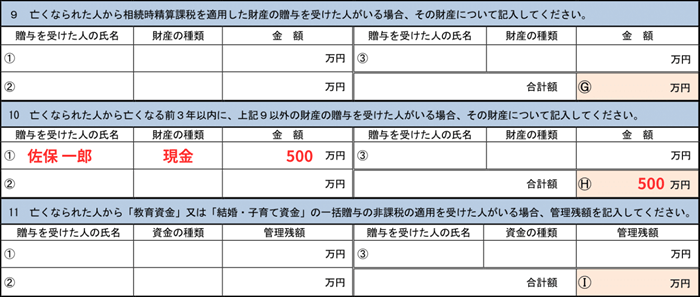

生前贈与の情報

これらは、「被相続人が亡くなる前に相続人が受けた贈与(生前贈与)」について記入する欄です。

下記に該当するものがあれば、記載してください。

ここに記入した金額は、相続税の対象となる遺産総額に算入しなければなりません。

- ※1

- 2024年1月以降の贈与は、段階的に7年以内に延長されている

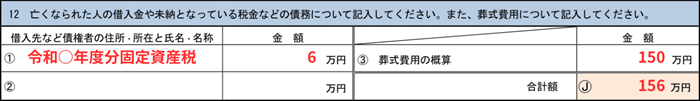

債務や葬式費用の情報

この欄には、下記に該当する債務や葬式費用を記入します。

- 借入金(借金)

- 未払いの税金

- 未払いの医療費

- 葬式費用

これらは、課税対象の遺産総額から差し引けるため、金額が大きくなるほど相続税の負担が軽くなります。

ただし、「葬式費用」として計上できるのは、下記のものに限ります。

- 通夜や告別式の費用

- 火葬料・埋葬料

- 納骨費用

- 会葬御礼の費用

- お布施や戒名代・お車代

- 心付け

- 死亡診断書の発行料

- 遺体(遺骨)の捜索や運搬に要した費用

「香典返し」や「墓地・墓石の購入」にかかった費用などは対象外ですので、ご注意ください。

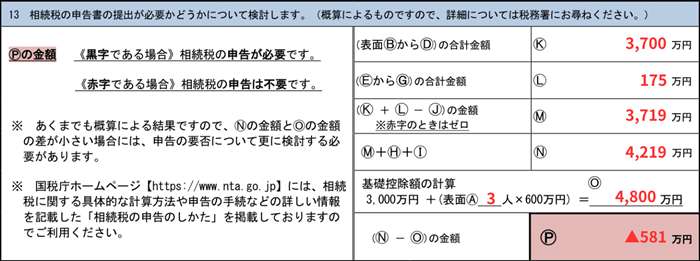

申告の要否の確認

この欄では、ここまで記入した「プラスの財産(預貯金・不動産など)」の合計額から「マイナスの財産(債務・葬式費用)」を差し引いて、「課税遺産総額」を求めます。

その金額と、ご自身のケースにおける「基礎控除額」を比較することで、下記のように「相続税の申告の要否」を判定できます。

- 「課税遺産総額 – 基礎控除額」が黒字:申告が必要

- 「課税遺産総額 – 基礎控除額」が赤字:申告は不要

実際に記入する際は、表の案内にしたがって計算を進めましょう。

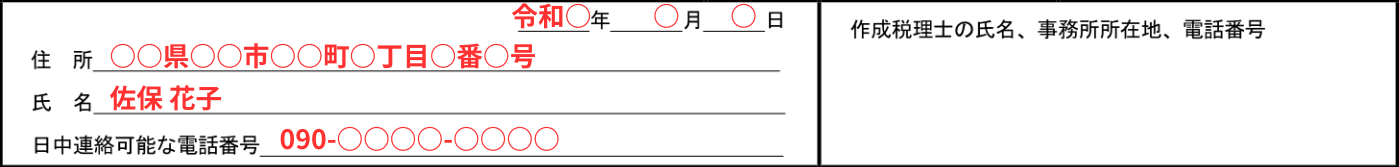

作成した人の情報

最後に、この申告要否検討表を記入・提出する方の「住所・氏名・連絡先」を記載します。

税理士に依頼せず、ご自身で作成した場合は、税理士の欄は未記入のままで構いません。

税務署からの通知に関するよくある質問

最後に、税務署から届いた書類に関して、よくある質問にお答えします。

Q1. 税務署からの通知は無視しても大丈夫?

税務署から書類が届いたら、絶対に無視してはいけません。次のように、必要な対応を取ってください。

| 状況 | 対応 |

|---|---|

| 相続税の申告が必要 | 期限内に相続税の申告をする |

| 相続税の申告は不要 | 封筒に「申告要否検討表」が入っていれば、記入して提出する |

これらの対応を怠ると、税務調査が実施される可能性が高まります。

調査の結果、申告漏れが発覚すれば、本来の税額に加えて「無申告加算税」や「延滞税」といったペナルティが課され、税負担が重くなります。

Q2. 税務署から通知が来なければ、相続税の申告はしなくていい?

税務署からの通知の有無にかかわらず、課税対象の遺産総額が基礎控除額を超える場合は、自発的に相続税の申告・納付をしなければなりません。

通知はあくまで、申告漏れを防ぐための行政サービスの一環です。

「通知が来なかったから申告しなかった」という言い訳は通用しませんので、ご注意ください。

Q3. 税務署からの通知はいつ頃届く?

税務署からの書類は、「被相続人が亡くなってから6~8カ月後」に送られてくることが一般的です。

通知が来てから相続税の申告手続きに着手する場合、期限が差し迫っていることも多いので、なるべく早めに税理士に相談しましょう。

Q4. もし間違った内容を報告してしまったら、どうなる?

税務署に提出した「申告要否検討表」の内容に誤りがあると、「意図的に財産を隠した」とみなされて、最も重いペナルティである「重加算税」を課されるおそれがあります。

このため、申告要否検討表には、財産の状況を正確に記載するようにしてください。

Q5. 相続人が複数いる場合、誰が対応すればいい?

相続人が複数いる場合、どなたか一人が代表して税務署からの書類に対応するのが一般的です。

多くの場合、被相続人と同居していた方や、遺産を主に引き継ぐ方が代表者となります。

ただし、後々のトラブルを防ぐためにも、必ず相続人全員で情報共有したうえで対応するようにしましょう。

Q6. 通知に関する相談は、税務署に直接してもよい?

一般的な手続きの進め方や、書類の書き方でわからない部分があれば、税務署に質問することは可能です。

ただし、税務署の職員は「どうすれば税の負担を軽くできるか」といったアドバイスはしてくれません。

また、相談の際に話した内容は、後で税務調査になったときの「証拠」として扱われることがあります。

以上のことから、通知に関する相談は「税理士」にすることをおすすめします。

Q7. 税理士に依頼すると、費用はどれくらいかかる?

税理士の報酬は、「遺産の総額・財産の内容・依頼する業務の範囲」によって異なります。

かかる費用の詳細は、下記の記事でお伝えしていますので、よろしければご覧ください。

税務署から書類が届いたら、とりあえず税理士に相談!

この記事でお伝えしたように、税務署からの書類が届いたときには、慎重な対応が求められます。

ご自身での対応に不安を感じるのであれば、相続専門の税理士に相談してみましょう。

VSG相続税理士法人でも無料相談を受け付けております。ぜひお気軽にお問い合わせください。