東京弁護士会所属。新潟県出身。

破産してしまうかもしれないという不安から、心身の健康を損ねてしまう場合があります。

破産は一般的にネガティブなイメージですが、次のステップへのスタート準備とも言えます。

そのためには、法律上の知識や、過去の法人破産がどのように解決されてきたかという知識が必要です。

法人破産分野を取り扱ってきた弁護士は、こういった法律・判例や過去事例に詳しいため、強い説得力をもって納得のいく措置をとることができます。

PROFILE:https://vs-group.jp/lawyer/profile/kawasaki/

書籍:この1冊でわかる もめない遺産分割の進め方: 相続に精通した弁護士が徹底解説!

Contents

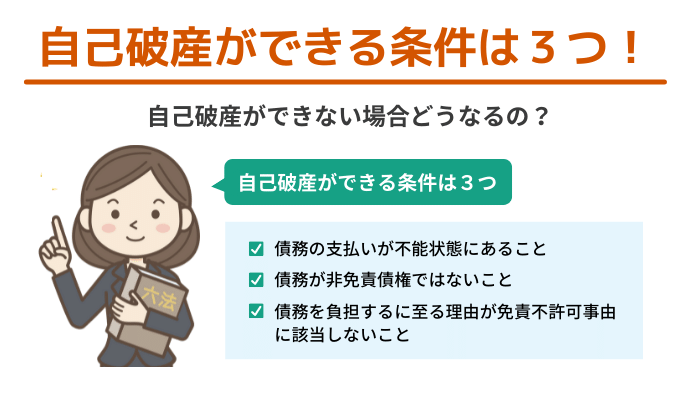

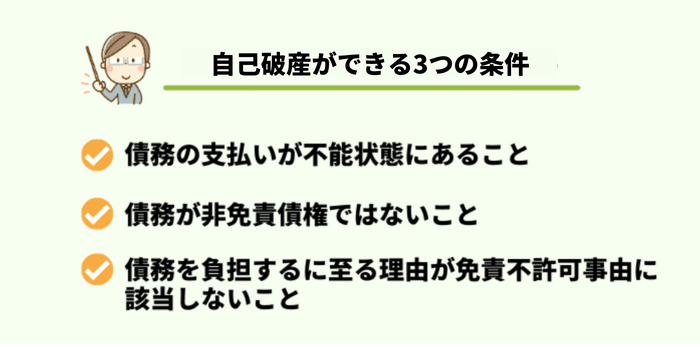

まず、自己破産を行うために必要な3つの条件について解説していきます。

自己破産はどのような場合でも認められるわけではなく、破産法において定められている一定の条件に該当しないと認められません。

基本的には下記の3つの条件をクリアすることで、自己破産が認められます。

それぞれの条件について、具体的に説明します。

自己破産は、借金の支払いができない状況でないと認められません。

現在失業しているなどの一時的な理由ではなく、「借金を返済できる見込みがない」と認められる状態である必要があります。

もし失業によって収入がない場合でも、預貯金があって返済できる見込みがあれば自己破産は認められません。

破産法に基づき、裁判所では以下の点を考慮して支払い能力の有無を判断しています。

これらを総合的に加味して個別に判断されるため一概には言えませんが、一般的には債務の総額が年収の3分の1を超過している場合は比較的認められやすいです。

またその他にも、借金などの負債が収入や資産を上回る場合や、保有する資産があっても換金することが困難な場合などには、支払いが不能状態にあると認められることがあります。

2つ目の条件は、抱えている借金などの債務が、非免責債権ではないということです。

ここでいう非免責債権とは、裁判所で破産手続きを行って免責許可決定が下りたとしても、その返済義務を免れることができない債務のことで、具体例としては主に以下のようなものが挙げられます。

非免責債権の具体例

このように、破産手続きでは、すべての債務について返済が免除されるわけではなく、債務の種類や内容によっては、免除が許されない場合もあります。

破産法では、公益上の理由や特定の債権者を保護するために、上記の債権については返済の免除を認めていないのです。

3つ目の条件は、破産法が定めている免責不許可事由に該当しないことです。

免責不許可事由とは、自己破産が認められない原因や事実のことをいい、これに当てはまる場合には債務者本人が当然返済すべきであるとして自己破産は認められません。

免責不許可事由に該当するケースの例としては、以下のようなものがあります。

免責不許可事由に該当するケースの例

上記のような免責不許可事由がある場合には原則として自己破産が認められません。

しかし例外的に、免責不許可事由に該当する場合であっても事情や状況によっては裁判所の判断により、免責の許可が下りるケースもあります。

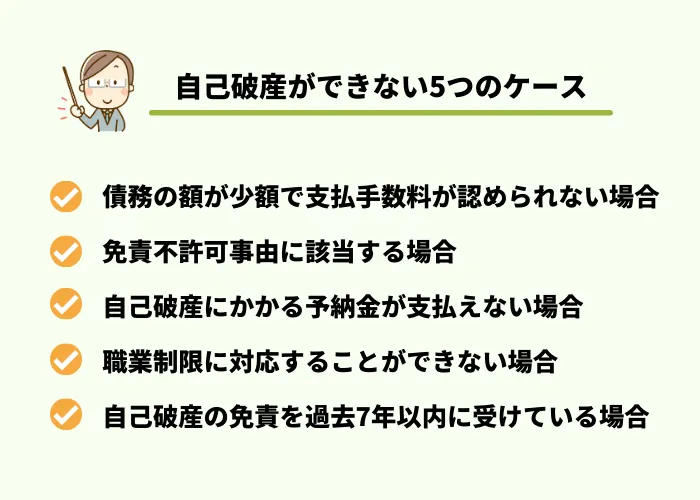

ここからは、裁判所の裁量によって自己破産が認められないケースと、破産申し立て人の実質的な原因や状況によって自己破産が困難なケースについて、5つ紹介します。

自己破産できないのは、次のようなケースです。

それぞれのケースについて、確認していきましょう。

債務が少額の場合には、自己破産が認められないことがほとんどです。

主に100万円以下の債務である場合には、自己破産が認められにくいと言えます。

100万円が基準とされる理由は、客観的に見て、通常であれば当然、返済可能な金額として判断されるためです。

ただ、生活保護受給者であるなどのやむを得ない事情があり、返済が困難であることが明白な場合には、100万円以下の債務であっても自己破産が認められます。

これは、破産法に定められている「債務の支払い不能状態」に該当するかによって決定されます。

債務者本人の主観的な判断ではなく、客観的な第三者の立場から判断した際に、支払いが困難である場合は自己破産が認められるということです。

前述の通り、破産法の定める免責不許可事由に該当する場合には、原則として自己破産は認められません。

免責不許可事由に該当するものについて、ここでもう少し詳しく触れておきます。

免責不許可事由に該当するもの

不当な破産財産価値減少行為

債権者への返済を減少させる目的で自己破産の申立て前に自らの財産を減少させるまたは隠すなどの行為

不当な債務負担行為

破産手続きの開始を遅らせることを目的として、闇金業者からお金を借り入れたり、クレジットカードを利用して購入した新幹線などのチケットを換金したりする行為

不当な偏頗行為

自己破産の期間中に特定の債権者に対してのみ行う有利な返済や担保の設定などの行為

浪費または賭博その他の射幸行為

ギャンブル、株取引などをはじめとする極度の浪費行為

詐術による信用取引

自己破産することを認識しているにも関わらずそれを意図的に隠して行う金銭売買の取引、ローン、借り入れなどの行為

業務帳簿隠匿等の行為

業務や財産状況に関する書類などを隠したり偽造したりする行為

虚偽の債権者名簿提出行為

悪意や故意によって虚偽の債権者名簿を提出する行為

裁判所への説明拒絶や虚偽説明

裁判所での調査において説明を拒否したり偽ったりする行為

管財業務妨害行為

破産管財人が遂行する職務を妨害する行為または破産管財人の指示・指導に従わない場合

7年以内の免責取得等

過去にも自己破産や個人再生などの法的救済制度を利用していて、その利用から7年が経過していない場合

破産法上の義務違反行為

裁判所や破産管財人に対して非協力的で申告義務や情報開示義務を怠る場合

上記のような免責不許可事由に該当する場合には、基本的に自己破産は認められません。

しかし、免責不許可事由に該当する場合でも、裁判所の裁量によって認められる可能性があります。

その可能性を高めるためには、裁判所に対して自身の正確な資産・負債状況を申告して、真摯な態度で手続きに臨むことが大前提です。

自己破産を認めてもらうためには、破産申し立てに至るまでの経緯について誠実に説明することや、自身にも反省すべき点があったことを素直に認める姿勢が重要となります。

裁判所への申し立ての際に、予納金が支払えない場合には、自己破産ができません。

自己破産の予納金とは、自己破産の手続きを行ううえで、裁判所に対してあらかじめ支払う費用のことです。

自己破産の予納金は、主に次のような費用に充てられることになります。

これらの費用の相場は、破産事件を管轄する裁判所や破産事件の種類・内容によって異なります。

特に、管財事件(破産管財人による財産の調査や換価回収、債権者への配当などが必要な事件)の場合には、予納金は最低でも約20万円程度必要になるため、一括で予納金を支払うことが難しいケースがあるのも事実です。

破産申立ての際に、予納金を一括ですぐに支払うことができない場合には、次のような対処方法があります。

裁判所や弁護士に相談して、どのような対処方法が最善であるかを検討しましょう。

破産法上、自己破産が認められる場合であっても、破産申立人である本人が以下の職業制限に対応できない場合、自己破産は困難です。

自己破産の手続期間中や自己破産後は、ある特定の職業や資格を一定期間喪失することになります。

ある特定の職業や資格とは、主に次のようなものです。

ただし、このような職業や資格でも、裁判所の免責決定が下りれば、資格を取り戻すことができます。

しかし、資格を取り戻すまでの期間は決して短いとは言えず、実際には、仕事を離れることが不可能であったり、その職業や資格を喪失することによって収入が途絶えてしまうなどの問題が生じます。

そのような事態に対応ができない場合には、実質的な自己破産は難しいため、その代替え策として別の債務整理の方法、すなわち任意整理や個人再生などの検討が必要です。

自己破産は1回のみならず、何度でも行うことができます。

極めて稀なケースではありますが、自己破産が2回目であっても、その状況や内容によっては裁判所が認めるケースもあります。

しかし、実際には最初の自己破産のときよりも裁判所の判断には厳しい基準が設けられることが多く、特に以下のような場合には自己破産が認められません。

自己破産が認められないケース

破産法では、自己破産により免責された過去がある場合、その過去の自己破産から7年が経過していなければ、再度自己破産することができないとされています。

7年経過した後は、形式的には再度自己破産は可能ですが、前回の自己破産のときよりもさらに厳しい基準に基づいて、自己破産を認めるか否か慎重に判断されることとなるので、留意しておきましょう。

また、給与所得者等再生を行った後、7年が経過していなければ自己破産は認められません。

給与所得者等再生とは、安定的な収入が見込める場合に利用することができる個人再生手続きの一種です。

この手続きを裁判所の許可のもと行った直後は自己破産ができないとされています。

なお、ハードシップ免責の適用を受けた後、7年間は自己破産が認められません。

ハードシップ免責とは、個人再生後にやむを得ない事情で返済が困難となった場合などに、ある一定の条件を満たすことにより返済が免除されるという救済制度です。

この制度の適用を受けた後も、すぐに自己破産をすることはできないと定められています。

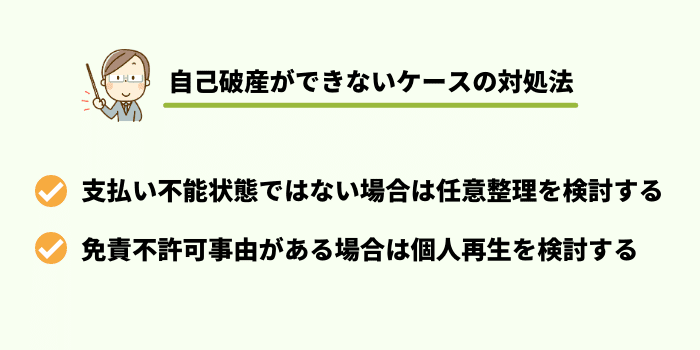

ここからは、自己破産ができない場合の対処方法について紹介します。

それぞれ、順にくわしく説明していきます。

任意整理とは、減税の返済状況を見直して金利や遅延損害金などを削減させることができ、基本的に元本のみを返済することで返済額を少なくするという債務整理の方法です。

継続的に安定した収入の可能性があれば利用できます。

債権者への返済額を少しでも減額して負担を少なくしたい場合や、中長期的な返済計画をしっかりと立てたうえで完済を目指したい場合に、最適な方法です。

個人再生とは、返済計画を立てたうえで債務負担を大幅に軽減させ、生活の再生を図りながら債務を返済していく法的な救済制度です。

この制度を利用することで、債務負担を5分の1~10分の1程度にまで減少できます。

自己破産が認められない、または再度の自己破産によって裁判所が免責を許可しないと考えられる場合には、こちらの方法も視野に入れましょう。

自己破産は必ずしも最善な方法とは限りません。

状況によっては、自己破産をしない方がよいケースもあります。

自己破産をしない方がいいケース

それぞれ、順を追って説明します。

まず1つ目のケースとして、多額の非免責債権を抱えている場合です。

自己破産を行うことで返済が免除されるのは、借金などの債務に限られます。

上述したように、税金や公共料金・社会保険料・養育費・慰謝料などは非免責債権であるため、返済の義務を免れることはできません。

そのため、非免責債権が多額に及ぶ場合は、自己破産をしても返済義務はなくならないので、自己破産をしない方がよいと言えるでしょう。

2つ目のケースとして、自己破産によって生じる職業や資格の制限に対応できない場合です。

上述の通り、自己破産の手続き期間や自己破産後は、特定の職業や資格を一定期間喪失することになります。

自己破産によって、その職業・資格制限に対応することが難しい場合、特に経済生活に多大な影響を及ぼす恐れがあるときには、自己破産ではなく、任意整理や個人再生などの他の債務整理の方法を検討すべきと言えます。

3つ目のケースとして、自宅を残しておきたい場合です。

自己破産を行うことによって、保有する財産は動産・不動産に関わらず、基本的に破産管財人が管理・処分する権利を有し、それらの財産について換価回収を行うことになります。

そのため、自宅についても残しておくことはできなくなるのです。

自宅を残しておきたい場合には、任意整理や個人再生を検討してください。

今回は、自己破産ができないケースについて詳しく解説しました。

自己破産はどんな場合にも認められるものではなく、破産法で定める一定の条件を満たしている必要があります。

また、ケースによっては最初から自己破産をしない方がよい場合もあります。

自己破産ができない場合には、任意整理や個人再生などの別の方法を検討してみましょう。