東京弁護士会所属。新潟県出身。

破産してしまうかもしれないという不安から、心身の健康を損ねてしまう場合があります。

破産は一般的にネガティブなイメージですが、次のステップへのスタート準備とも言えます。

そのためには、法律上の知識や、過去の法人破産がどのように解決されてきたかという知識が必要です。

法人破産分野を取り扱ってきた弁護士は、こういった法律・判例や過去事例に詳しいため、強い説得力をもって納得のいく措置をとることができます。

PROFILE:https://vs-group.jp/lawyer/profile/kawasaki/

書籍:この1冊でわかる もめない遺産分割の進め方: 相続に精通した弁護士が徹底解説!

自己破産が認められると、破産者の債務は原則としてすべて免除されます。

一方で、裁判所に提出する書類の準備や財産の調査、債権者への弁済など、手続きが完了するまでに相応の時間や労力がかかります。

自己破産の手続きが開始すると、特定の職業への就業や転居が原則としてできません。

さらに、信用情報機関に事故情報が登録され、ローンやクレジットカードの作成などが制限されます。

ただし、これらの制限は永続的でなく、一定の要件を満たすか期間の経過で解除されるためご安心ください。

この記事では、自己破産に必要な手続きや完了までにかかる期間、手続き中に制限される権利などを解説しています。

自己破産の手続きを検討されている方は、参考にしてください。

Contents

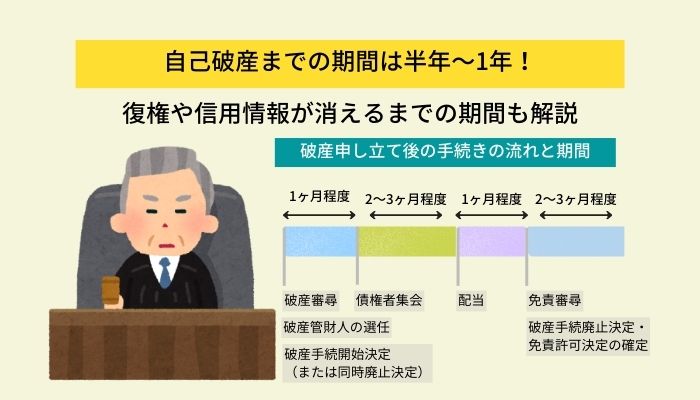

ケースによって異なりますが、自己破産にかかる期間の目安は、弁護士への依頼から半年~1年程度です。

裁判所への破産申立ての準備に約半年、破産申立て後に裁判所で行う手続きに約半年ほどかかります。

ただし、個人や法人、財産や負債の規模や管轄する裁判所によって、自己破産の申立てまでに必要な準備や期間が異なります。

通常、破産事件の内容が複雑であり、債権者の人数が多くなるほど、自己破産にかかる期間は長くなるでしょう。

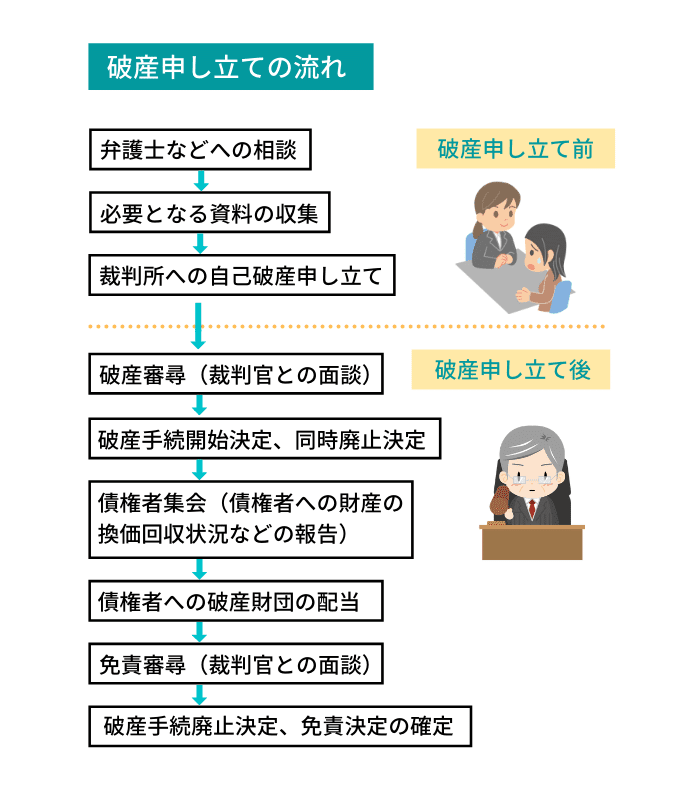

上記の破産事件の種類ごとにかかる期間の目安を解説する前に、まずは、自己破産の流れを確認しておきましょう。

破産申立ての準備にかかる期間は、半年程度です。

破産の内容によって期間も異なりますが、裁判所へ破産を申し立てる際には、さまざまな書類・資料が必要になります。

もちろん、資料や書類を早急に用意できれば、より短期間で申し立てられます。

準備を済ませて裁判所へ破産の申立てを行った後は、裁判所がその内容を考慮して、以下の3つの破産事件に分類します。

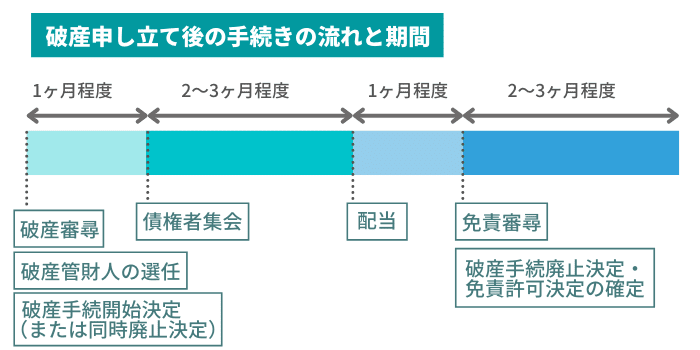

破産申立て後の主な手続きの流れや、手続きにかかる期間は以下の通りです。

| 破産申立後の手続き | 期間 |

|---|---|

| 破産審尋 | 1カ月程度 |

| 破産管財人の選任 | |

| 破産手続開始決定(または同時廃止決定) | |

| 債権者集会 | 2~3カ月程度 |

| 配当 | 1~2カ月程度 |

| 免責審尋 | 2~3カ月程度 |

| 破産手続廃止決定・免責許可決定の確定 |

なお、破産事件によっては省略される手続きもあります。

破産審尋は、自己破産手続きの開始を決定するための破産を申し立てる人と裁判官との面談です。

破産管財人とは、破産者の保有する財産を調査し、換金して債権者に分配する者を指します。

債権者集会とは、破産管財人による財産や負債の調査や換金手続きの進捗状況を債権者に報告するための場です。

免責審尋とは、債務者の免責を認めるかどうか判断するために、裁判官が債務者と面談を行いさまざまな質問をする手続きです。

通常管財とは、破産事件において適用される裁判所の基本的な運用制度です。

通常管財事件となるケースの例には、以下が挙げられます。

免責不許可事由とは、債務者が免責を受けるのにふさわしくないと判断される破産の原因や経緯をいいます。

破産申立て後、通常管財事件にかかる期間の目安は、半年~1年程度です。

通常管財事件の場合、裁判所に破産申立てを行った後、破産審尋を経て、裁判所の判断で破産管財人となる弁護士が選任されます。

破産申立て~破産管財人の選任までの期間は、約1カ月です。

破産手続きの開始決定後は、破産管財人から破産者の保有する財産や負債の調査及び換価回収作業が行われます。

そして、その進捗状況を債権者に報告するために債権者集会を開きます。

換価回収作業~債権者集会までの期間は、2~3カ月程度です。

債権者集会は破産状況が複雑化しているほど、債権者の人数が大勢であるほど、継続して開催する必要があります。

通常管財事件では、債権者集会が長期化する場合も多く、通常よりも期間が延長されるケースも珍しくありません。

継続して債権者集会が行われる場合には、次回以降の債権者集会の開催にも、また約2~3カ月程度の期間を要します。

最終的に債権者集会で債権者への報告がすべて完了し、債権者へ配当するお金である破産財団が残っていれば、破産管財人が配当手続きを行います。

配当手続きにかかる期間は、1~2カ月程度です。

その後は、免責審尋を行い、裁判所において破産手続きの廃止(終了)決定及び免責許可決定の確定が済み次第、一連の破産手続きがすべて終了します。

面談~手続き終了までの期間は、約2~3カ月です。

破産事件のケースによって手続きの期間は異なるため、あくまで参考のひとつにしてください。

少額管財とは、破産手続き開始後に、破産管財人が自己破産の手続きを簡略化して迅速に行う裁判所の運用制度を指します。

基本的には、個人破産のケースに適用される場合が大半です。

たとえば、以下のケースでは少額管財が適用されます。

少額管財事件も、通常管財事件とほぼ同様の流れで進みます。

少額管財事件は通常管財事件よりも手続きが略式化されているため、手続きにかかる期間も比較的短くなります。

一般的な破産申し立て後~手続き完了までの期間は、半年程度です。

同時廃止事件とは、破産手続きの開始と同時に破産管財人の財産調査や換価回収作業、債権者への配当手続きなどを行わず、廃止となる破産事件です。

同時廃止として認められるケースは、破産手続きが開始した時点で、破産者が保有する財産から破産手続きの費用を支払うのが困難な場合などです。

申し立てた後に、債権者へ配当する財産がないと明らかな場合もあるでしょう。

破産者の保有する財産を調査したり、財産を換価回収して配当したりする必要がない場合は、同時廃止事件として扱われます。

自己破産の手続きを少しでも早く終了するための方法は、次の通りです。

それぞれの方法について詳しく解説します。

自己破産の申立ては専門的な知見が必要となるため、原則として弁護士に依頼します。

提出書類や債権債務の調査など様々な準備が必要になるため、早期解決したい場合はできるだけ早く弁護士に相談するのが望ましいでしょう。

早い段階で弁護士に相談できれば、申立てまでの準備を早く進められるだけでなく、他の債務整理方法も検討できます。

破産手続きの前に必要な注意事項を確認できるのも大きなメリットです。

処分される財産を事前に親族へ渡す、特定の債権者のみに弁済などすると、破産手続きの審査で通常より時間がかかる可能性があります。

免責許可を得られない結果にもなりかねません。

なるべく早い段階で弁護士に相談するのが早期解決への近道です。

申立て前の準備に時間がかかる理由は、前述の通り提出する資料の収集や書類の作成に時間と手間がかかるためです。

裁判所への申立てに必要な書類と資料について詳しく解説します。

申し立ての際に提出する資料は、以下の通りです。

提出書類は、裁判所ごとに書式が決まっている場合があります。

申立ての際に提出する資料は、次の通り必ず必要になる資料と、特定の事由がある場合にのみ必要な資料にわかれます。

| 資料名 | 取得先 | 備考 |

|---|---|---|

| ①自己破産申立書 | 裁判所 | 申立てを行う裁判所の書式を使用する。 |

| ②陳述書 | 作成が必要 | 自己破産に至る経緯や現在の生活状況などを記載する。 |

| 収入がわかる書類 | 勤務先など | 給与明細など、最低2カ月分が必要となる。 |

| 預貯金通帳の取引明細のコピー | 金融機関 | 不使用の口座分も必要となる。 |

| 源泉徴収票・課税(非課税)証明書 | 勤務先など | 市区町村発行の課税証明書でも可。無収入の場合、非課税証明書を用意する。 |

| 住民票の写し | 市区町村 | 申立て前3カ月以内の発行日の住民票を用意する。 |

| 居住地の証明書 | 不動産会社、法務局 | 賃貸借契約書のコピーまたは不動産登記簿謄本を用意する。 |

| 家計簿 | 作成が必要 | |

| 資産目録 | 作成が必要 | 現預金、家財、車などを記載する。 |

| 債権者一覧表 | 作成が必要 | 債権者を抜け漏れなく記載する。 |

| 遺産分割協議書 | 作成が必要 | 遺産分割がされている場合 |

| 戸籍謄本 | 市区町村 | 遺産分割がされていない場合 |

| 車検証 | 本人保管分 | 車を所有している場合 |

| 保険証書 | 保険会社 | 保険に加入している場合 |

| 解約返戻金の証明書 | 保険会社 | 解約返戻金がある場合 |

| 勤務先の退職金規程や退職金見込証明書など | 勤務先 | 退職金をもらえる予定がある場合 |

なお、個人事業主の場合は、この他にも別途必要な書類があります。

上記のように裁判所へ破産を申し立てる際には多くの書類が必要であり、正確かつ迅速に提出できれば申立てまでの期間を短縮できます。

専門家へ一任しておけば、書類の不足や不備で遅れる心配もなく、スムーズに破産申立ての準備が進みます。

ご自身だけでは準備が難しい場合、専門家への相談を検討してみましょう。

即日面接制度とは、自己破産の申し立てた代理人弁護士が少額管財の手続きを希望する場合に、担当の裁判官との即日面接を行い、破産手続開始決定を迅速に行うための制度を指します。

即日面接制度を採用している裁判所は、東京地方裁判所や横浜地方裁判所などです。

即日面接は通常、破産申し立てから休日や祝日を除く3日以内に行われ、ただちに破産手続きの開始決定がなされます。

即日面接を行って少額管財事件として認められると、通常管財事件よりも比較的簡略化された手続きで済み、自己破産を短期間で終結します。

信用情報とは、個人の年収や勤務先、勤務年数、ローンの有無、支払いの状況を示す情報です。

自己破産を行うと、信用情報機関に信用情報として破産した旨が一定期間残ります。

信用情報機関に破産などの事故情報が記録される状況を、「ブラックリストに載る」といいます。

信用情報機関にもよりますが、一般的に破産の記録が残る期間は、約5年から10年程度です。

掲載されている期間は、金融機関での融資を受けにくくなったり、クレジットカードを使用できなくなったりする可能性があります。

復権とは、破産手続きで課せられた権利の制限がなくなる状態です。

次の条件を満たすと、制限されていた権利が復権します。

復権は、一定の条件を満たすと自然に復権する当然復権と、自分から権利の復活を申し立てる復権にわかれます。

破産手続きの免責許可や廃止は、確定と同時に自然と復権する当然復権です。

破産手続き開始決定後、10年が経過した場合も自然と復権します。

ただし、債務者が詐欺破産罪など破産関係の有罪判決を受けた場合は復権できません。

早期に生活を安定させ、立て直すには、弁護士などの専門家が介入して手続きを正確に迅速に行いましょう。

自己破産の手続きを依頼すれば、以下の方法によって、結果的に早急に生活を立て直せます。

それぞれの方法について詳しく解説します。

弁護士に自己破産の依頼をした場合、弁護士が債権者へ受任通知を発送します。

受任通知とは、弁護士が依頼者の代理人として自己破産の手続きを行う旨を記載した、法的な効力を持つ通知書です。

受任通知を債権者に発送すると、債権者が受任通知を受け取った時点で一時的に支払いの督促や請求が止まります。

また、受任通知を発送した後は返済をする必要がありません。

自己破産を行う際には、その手続きに時間や手間を要するため、身体的な労力だけでなく、精神的な労力も必要となります。

弁護士に依頼すれば、受任通知によって債権者からの支払い督促がストップし、精神的に安定した状態で手続きを進められるでしょう。

自己破産の申立てを行うためには、準備として必要な資料の収集を行い、裁判所へ提出する書類を作成しなければなりません。

申立て書類として、収集した資料の正確な情報に基づいた申立書や陳述書、債権者一覧表を作成します。

資料収集・作成はご自身で進められますが、収集すべき資料が多岐にわたり、資料の作成に専門的な知識が必要となるため、時間と手間がかかります。

多くの不備が生じ、結果的に不利な申立てに繋がるケースも少なくありません。

弁護士が介入し、事前に財産調査を行って裁判所へ破産を申し立てれば、提出書類に誤りや漏れが生じず、手続きを早急に進められます。

弁護士に依頼した場合、破産申立て後の手続きは代理人の弁護士から破産管財人へと引き継がれます。

手続きでは、主に破産管財人の弁護士との連携を取りながら進めます。

ご自身と破産管財人の仲介役として代理人の弁護士が立てば、より正確な情報共有を行い、破産手続きが遅滞なく進行できるでしょう。

自己破産手続きの期間中には、主に次のような制限があります。

それぞれの注意点について、確認していきましょう。

破産手続き中や破産後は、以下の職業に就く資格を喪失します。

ただし、裁判所の免責決定が確定すれば、資格を取り戻せる場合が大半です。

免責決定とは、裁判所が破産者に対して債務弁済責任を免れると認める決定です。

破産手続きの期間中に転居や旅行などをする場合、あらかじめ破産管財人に報告し、裁判所に許可を得る必要があります。

ただし海外旅行については認められない可能性が高いでしょう。

破産手続きなどがすべて終了した後であれば、許可を得る必要はありません。

破産手続き中に破産者宛てに送られてくる郵便物は、基本的に裁判所が破産管財人へ郵送されるように転送手続きを行います。

破産管財人へ転送された郵便物は、一度破産管財人によって確認・管理された後、破産者へと引き渡されます。

郵便物の受け取りが制限される理由は、破産管財人が財産状況を正確に把握するためです。

郵便物の転送は、破産手続きがすべて終了するまで続きます。

破産者宛ての転送郵便物が届くと、通常は破産管財人から連絡が入り、直接もしくは郵送で郵便物を受け取れます。

自己破産以外に借金問題を解決させる方法は、以下の通りです。

それぞれの方法について詳しく解説します。

個人再生は、一定の基準に沿って借金を減額し、3年~5年ほどの分割払いにする手続きです。

自己破産と同じく裁判所を介した手続きですが、主に次のような違いがあります。

任意整理は、債権者との和解交渉により利息や遅延損害金のカットを求める方法です。

自己破産との主な違いは次の通りです。

裁判所を介した手続きではなく、通常は弁護士などが代理人となって債権者との和解交渉をします。

交渉にかかる期間は、おおよそ3~6カ月ほどです。

任意整理では、債務整理の対象となる借金を選べます。

返済中の住宅ローンや自動車ローンがある場合、一般的に完済までは業者が物品の所有権を留保し、債務整理をすると物品を引き揚げられる可能性があるでしょう。

任意整理の場合、債務整理の対象から外すとローンを支払中の住宅や車を残せます。

ほとんどの場合、元本の減額には応じてもらえず、利息や遅延損害金のカット、分割払いによる月々の負担額の軽減に留まります。

月々の負担軽減により、借金の元本を3~5年ほどで完済できる場合に有効な債務整理方法といえるでしょう。

毎月の利息が高額になっているなど、借金の自力返済が困難な場合、自己破産は非常に有効な解決方法です。

ただし、相応の時間や労力がかかるだけでなく、もし適切な手続きができなければ余計に時間がかかったり、免責を受けられない結果になりかねません。

後々の破産手続きで不利になってしまうのを防ぐため、財産の処分や返済方法など、破産手続きの申立て前から注意しておくポイントも多くあります。

弁護士に依頼した場合、弁護士報酬が発生しますが、それ以上の便益を得られるケースがほとんどです。

借金問題の早期解決のために自己破産を検討している場合、まずは無料相談などを利用して自己破産の手続きに精通した弁護士に相談するとよいでしょう。