東京弁護士会所属。

弁護士は敷居が高く感じられるかもしれませんが、話しやすい弁護士でありたいです。

お客様とのコミュニケーションを大切にし、難しい法律用語も分かりやすくご説明したいと思います。

お客様と弁護士とが密にコミュニケーションをとり協働することにより、より良い解決策を見出すことができると考えております。

Contents

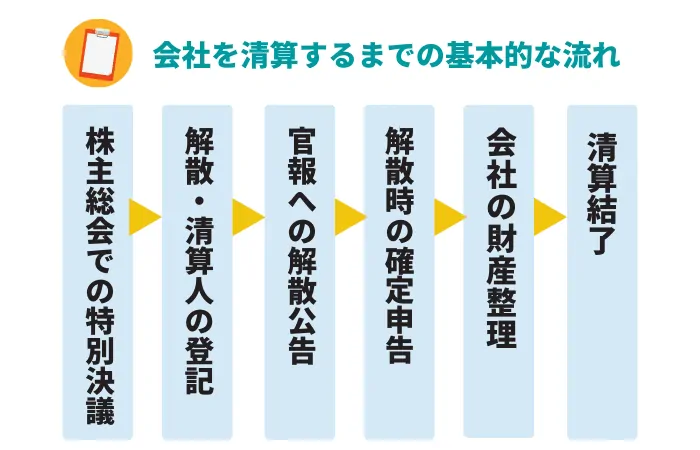

まず会社の解散・清算の手続きの流れについて簡単に説明していきます。

清算手続きでは一部順序が変わることもありますが、それぞれステップ別に内容を確認していきましょう。

会社を清算するためには、株主総会で会社解散の決議をする必要があります。

この決議は、議決権の過半数を有する株主が出席し、出席した株主の議決権数の2/3以上をもって可決となる「特別決議」が必要です。

また、同時に会社清算の手続きを行う「清算人」の選任決議も行います。

清算人には、小規模な会社では代表取締役が選任されることが多いですが、他の取締役や、取締役以外の者を選任することも可能です。

株式総会の解散決議を行った日から2週間以内に、法務局に対して解散と清算人の登記を行います。

こちらの登記は、経営者自身が行うことも可能ですが、登記の専門家である司法書士に依頼することもできます。

司法書士に依頼した場合は、登記にかかる手数料実費(登録免許税)に加え、司法書士へ支払う報酬が必要です。

会社清算は、会社の資産を換価し、負債をすべて支払うという手続きです。

この際、会社が把握している債権者だけではなく、他に債権者がいないか確認を行うために、官報という国が発行する新聞に会社の解散公告を掲載します。

この官報への掲載は、2カ月を超える期間を要しますので、ご注意ください。

なお、官報への掲載には掲載料が必要で、官報への掲載を司法書士等の専門家に依頼することも可能です。

解散事業年度の確定申告を提出します。

この確定申告は、通常の事業年度の開始日から解散日までの期間についてのものです。

通常の確定申告の期間は1年ですが、事業年度の途中で解散した場合は、1年未満の期間となります。

内容は、通常の確定申告と同じとなりますので、法人税や消費税などが課税されます。

解散事業年度の確定申告は、会社の解散日の翌日から起算して2カ月以内に提出する必要がありますので、ご注意ください。

選任された清算人が、会社の資産を現金化し、売掛金等の債権を回収します。

現金化した資産を使って、会社の負債をすべて返済し、残った財産がある場合は、残余財産として株主に分配します。

残余財産の分配が終了したら、清算人は決算報告を作成し、株主総会で承認を受けます。

この株主総会での承認をもって清算結了となりますので、2週間以内に法務局へ清算結了の登記を行います。

最後に税務署等へ異動届出書を提出し、残余財産確定事業年度の確定申告を行うと全て終了となります。

会社清算の手続きは、専門家に依頼せずに自分で行った場合でも、必要な費用があります。

株主総会で会社解散の特別決議をした後、法務局に登記を行う際に必要な費用です。

同時に、決議で選任された清算人についても登記が必要となります。

このときの登記費用の合計は3万9千円となります。

国の広報誌である官報への掲載費用は、一般的な株式会社の解散公告の場合、1行22字×11行ほど必要となります。

1行3,589円(税込)ですので、11行で39,482円(税込)の掲載料金となります。

この掲載料金には、公告作成費用、掲載された官報代とその送料が含まれています。

会社の清算手続きが完了したときの清算結了登記の費用です。

| 清算結了登記の登記手数料(登録免許税) | 2千円 |

|---|

最後に、会社清算を自分で行った場合でも必要となる費用をまとめておきましょう。

| 解散登記の登記手数料(登録免許税) | 3万円 |

|---|---|

| 清算人登記の登記手数料(登録免許税) | 9千円 |

| 官報への解散公告掲載料金 | 約4万円 |

| 清算結了登記の登記手数料(登録免許税) | 2千円 |

合計で、約8万1千円となります。

会社の清算手続きを、業務ごとに専門家に依頼する場合は、登記手数料や官報掲載料に加えて、専門家への報酬が発生します。

法務局への登記は、司法書士に依頼します。

基本的に、司法書士へ会社解散・清算に関する登記を依頼する場合、官報への公告掲載の申込みも合わせて行ってくれる司法書士が多いようです。

依頼できる内容については、事前に確認するようにしてください。

解散、清算の手続きでは、複数回の確定申告も必要になります。

これらの税務処理関係を税理士に依頼する場合は、平均で15~30万円程度が必要です。

会社の財務状況によっても報酬額は変わってきますので、依頼の際には事前に確認しておきましょう。

上記の専門家への報酬額は、あくまでも相場の費用で、会社の状況や依頼する専門家によって異なりますのでご注意ください。

会社清算では、複数の確定申告が必要となります。

注意するべきポイントもありますので、解説していきましょう。

会社が解散した場合、手続きの進行に合わせて複数の事業年度分の確定申告が必要となります。

この事業年度は、大きく3つに分かれますので、順に説明していきます。

解散の日までの事業年度です。

通常の事業年度開始日から、解散日までを解散事業年度とします。

解散が通常の事業年度の途中だった場合は1年未満の期間となりますが、通常通りの法人税や消費税が課税されます。

解散日の翌日から1年ごとの期間が清算事業年度となります。

清算手続きが1年以内に完了した場合は、清算事業年度の確定申告は必要ありませんが、2年以上かかった場合は、2年目以降の確定申告も必要となります。

清算手続きが完了し残余財産が確定した場合、その事業年度の開始日から残余財産が確定した日までを残余財産確定事業年度とします。

この確定申告が、最後の確定申告となります。

基準とするのが2期前ですから、解散事業年度や清算事業年度には、消費税の課税業者となっている場合が多いです。

解散事業年度は通常の事業年度と同じ確定申告となりますから、消費税が課税されることは想定内だと思いますが、基本的に売上が計上されない清算事業年度にも消費税が課税される場合があります。

清算事業年度は、営業活動は行われていませんが、不動産などの固定資産を売却した場合、この売却金額が課税売上高となってしまいます。

営業活動を行っていないわけですから、経費はほとんど発生しないと考えると、消費税の納付が必要になることもあります。

そのため、資産売却などを行う場合には、消費税について留意する必要があります。

会社清算において、会社の資産を換価し負債をすべて弁済した後、残った財産は、残余財産として株主に分配されます。

この際、残余財産の分配が税務上の「みなし配当」とみなされる場合がありますので、注意が必要です。

残余財産の分配額のうち、資本金等(払込資本)を超える部分は、税法上で配当とみなされます。

会社法においては、このような金額は配当に該当しませんが、みなし配当となった場合は税務が発生しますのでご留意ください。

みなし配当に関する税務としては、まず株主への通知が必要となります。

残余財産の分配金交付の事由とその発生日、1株当たりのみなし配当金額を通知しなければなりません。

また、通常の配当と同様の税率で所得税を源泉徴収する必要があります。

会社を解散し清算するためには、手続きにかかる実費や専門家への報酬などの費用が発生しますが、これらの費用を抑えるために、会社を解散させるのではなく、休眠させるという方法もあります。

休眠とは、会社の解散時と同じく事業活動はすべて停止されることになりますが、会社を消滅させない状態を指します。

会社清算の手続きは必要ではありませんので、費用は抑えられます。

ここで、会社を休眠状態とするための流れを説明していきましょう。

休眠は、収入や支出が全くない状態で、事業活動を行う体制がないことが条件となりますので、会社における一切の事業活動を停止させます。

そして、休眠中であることを示す「異動届出書」を、税務署、都道府県税事務所、市区町村の役場に提出します。

この異動届出書が受理されると、会社は休眠状態となります。

会社休眠の手続きは、以上となりますので、手続きに関する費用は基本かかりません。

会社解散・清算した場合と比較したときのメリットを紹介します。

会社休眠の手続きは、届出書を提出するだけですので、手数料はかかりませんし、基本的に自分で行うことができますので、専門家への報酬費用もかかりません。

会社清算を行うときは、登記手数料、官報掲載料、専門家への報酬などを含めると、30~50万円程度の費用がかかりますので、手続きに費用がかからないことは大きなメリットではないでしょうか。

会社解散と違って、会社はあくまでも休眠状態で存続していますので、いつでも事業経営を再開させることができます。

たとえ、会社をたたむ意思があったとしても、将来的に後継者などを得て、事業を再開させる可能性がある場合は、ひとまず休眠という方法も考えられるのではないでしょうか。

意思

法人住民税の均等割は、たとえ会社が赤字でもかかるものですが、各署への休業届出を提出することで、休眠中は免除される場合があります。

手続き方法や条件など、自治体によって異なりますので、所轄の自治体に事前の確認が必要です。

会社清算は、会社の財産整理という大きな仕事がありながら、様々な税務対応や登記申請などが必要となってきます。

税務としては、消費税、残余財産の分配に伴うみなし配当への課税など、想定していない課税が発生することもあります。

また、会社を解散し事業活動を行っていなくても、債務放棄を受けたときは益金として算入されますので、課税所得が発生することがあります。

このような課税所得への対処として、過去の欠損金を利用するという方法もありますが、すべての税務を把握し対処することは困難ですので、税務や法務に関して専門家の力を借りることも重要ではないでしょうか。

会社清算では、複雑な手続きに加え、期間が設定されているものもありますので、できる限り早い段階で、計画的に行うことが必要です。

会社清算の手続きは、自分で行うこともできますが、たとえ報酬額が発生しても税理士や司法書士といった専門家に依頼することで、スムーズに手続きができるだけでなく、税務に関するアドバイスを受けることも可能です。

法外な費用を支払う必要は全くありませんが、依頼する業務に見合った報酬額であれば、専門家に依頼する方が結果的に、時間とお金を節約できることに繋がるのではないでしょうか。