最終更新日:2022/6/7

持続化給付金を受け取ると税務調査が入る?対象になりやすい人とは

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 受け取った持続化給付金は法人も個人も課税対象になることがわかる

- どのような人が税務調査の対象になりやすいのか知ることができる

- 持続化給付金を受給した人が税務調査で注意すべき点がわかる

新型コロナウイルスの影響を受けた事業者の多くは、持続化給付金を受け取っていることでしょう。

持続化給付金を受け取った人の中には、給付金が課税対象でないと思っている方も入れかもしれません。

しかし実際には、持続化給付金は課税対象になるものであり、申告をしなければなりません。

ここでは、持続化給付金の申告を行うと税務調査に入られる可能性が上がるのかについて解説します。

また税務調査の可能性を下げるためにできること、あるいは税務調査が入った場合にすべきことをご紹介していきます。

目次

持続化給付金は課税対象

持続化給付金は、新型コロナウイルスの影響を受けた法人や個人事業主が申請を行って受給した給付金です。

国から給付を受けたため、非課税となるものだと思っている方もいるかもしれません。

しかし実際には、持続化給付金は課税対象になるものです。

法人と個人ではその税金の種類や課税方法に違いがあるため、簡単に確認しておきましょう。

法人の場合

法人が持続化給付金を受け取った場合、その金額は益金の額に含まれます。

会計処理は「雑収入」で仕訳を行い、売上金額とは区分して処理を行います。

ただ、法人税の計算は、売上もそれ以外の金額も一緒に所得計算を行い、法人税の計算を行います。

法人が新型コロナウイルスの影響で赤字となっている場合は、その赤字と相殺されるため、法人税は発生しません。

一方、法人が黒字となっている場合は、持続化給付金に対しても課税が発生し、法人税を負担することとなります。

個人の場合

個人事業主が持続化給付金を受け取った場合、その金額は事業所得に区分されます。

事業所得は通常の売り上げから発生する所得と同じ区分です。

そのため、売上高の減少により赤字となっている場合は、持続化給付金を受け取っても所得税は発生しません。

ただ、事業所得がプラスになっている場合には、持続化給付金を受け取った分、所得税の金額も増えることとなります。

消費税の計算

持続化給付金は、会社や個人事業主にとって、売上とはまったく異なる収入です。

持続化給付金を受け取っても消費税は発生しないため、課税取引に含める必要はありません。

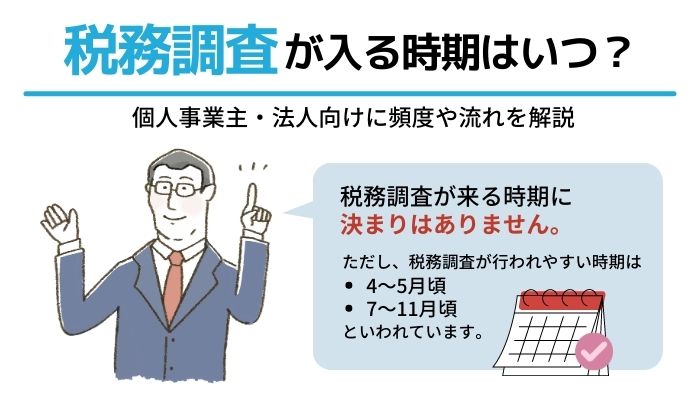

持続化給付金を受け取ると税務調査が入る?

持続化給付金を受け取ると、税務署による税務調査を受けるのではないかと心配する人がいるかもしれません。

しかし、持続化給付金を受け取ったからといって、絶対に税務調査が行われるわけではありません。

というのも、持続化給付金を受け取った事業者は非常に多いためです。

持続化給付金を受け取った事業者すべてに税務調査を行うことは、物理的にも無理だと言えます。

ただ、持続化給付金を受け取ったことで、税務調査に入られやすくなる人はいます。

そこで、どのような人が税務調査の対象になりやすいかを解説していきます。

持続化給付金受給者で税務調査の対象になりやすい人

持続化給付金を受け取った事業者の中には、税務調査の対象となりやすい人がいます。

持続化給付金を受け取るため、税務署に提出した申告書に記載した金額を使うこととされていることも1つの要因となっています。

具体的に、どうして持続化給付金を受け取ると税務調査を受けることとなる場合があるのか、確認します。

無申告だった事業者

持続化給付金を受け取るためには、コロナの影響で売上金額が一定以上減少していることが要件とされています。

そして、売上金額の減少を確認するために、過去に提出された申告書上の金額を利用することとされました。

大半の事業者は正しく申告を行っているため、過去に提出した申告書に記載された売上高をそのまま利用することができます。

しかし、中には過去の申告を行っていない事業者もいます。

このような事業者は、無申告だった事業年度について期限後申告を行ったうえで、持続化給付金を受給しています。

この時、持続化給付金を受給するために期限後に申告した事業者については、もともと無申告だったことがわかります。

無申告だった事業者は、それまで申告をしていなかったことに何らかの理由があると考えられるため、税務調査を受けやすいのです。

持続化給付金を受け取ったのに所得が増えた事業者

持続化給付金を受け取るためには、前年度の売上高と比較して、売上高が半減している月が1か月でもあればいいとされていました。

そのため、特定の月だけ売り上げが減少していれば、他の月は売上が増加していても持続化給付金を受け取ることができます。

しかし中には、売上高が増えているにもかかわらず、特定の月だけ売上が大幅に減少したように装っている場合もあります。

前年度より所得金額が増加している場合、何らかの不正が行われている可能性もあるため、税務調査が行われる可能性が高いのです。

持続化給付金を受給したときにすべきこと

持続化給付金を受け取った事業者は、必ず税務調査を受けるわけではありませんが、その可能性は若干高くなるのは事実です。

そのため、持続化給付金を受け取った場合には、適切に処理しなければなりません。

具体的に何をすべきか、解説していきます。

持続化給付金を記帳し申告に含める

持続化給付金を受け取ると、最大で法人の場合200万円、個人の場合100万円が支給されます。

この金額については、最初にも説明したように、法人税や所得税の課税対象になるものです。

そのため、受け取った持続化給付金の金額は確実に会計処理を行い、帳簿に記載しなければなりません。

もし帳簿に記載しないまま申告をしてしまうと、持続化給付金の金額について申告漏れとなってしまいます。

申告漏れを税務署から指摘されると、不足している税額を納めるだけでなく、追徴税額も納めなければなりません。

追徴税額は不足した税額の5%~40%で、かなり大きな負担になることもあります。

そのため、申告漏れにならないよう、まずは記帳を確実に行うようにしましょう。

提出した書類を保管しておく

持続化給付金を受給するために、過去の申告書や法人事業概況説明書、決算書などを提出しています。

また、コロナの影響を受けた後の売上高のわかる請求書や帳簿なども提出しています。

持続化給付金を受給するために提出した書類については、紛失しないように保管しておく必要があります。

もし、提出した書類を紛失してもペナルティはありませんが、書類の管理体制に疑問を持たれることになりかねません。

持続化給付金受給者に税務調査が入るときにすべきこと

実際に持続化給付金を受け取った事業者に対して、その後、税務調査が行われる事例があります。

税務調査が行われても、何も不正をしていなければ恐れる必要はありません。

その一方で、持続化給付金を受け取ったかどうかにかかわらず、税務調査を受け取る際に注意すべきポイントがあります。

そこで、実際に税務調査を受ける際に、何をすべきか確認していきましょう。

持続化給付金を受け取ったことを隠さない

持続化給付金を受け取った上で、その税務上・会計上の処理が適切に行われていれば、税務調査で指摘を受けることはありません。

持続化給付金を受け取ったことを不自然に隠したり、明確に否定したりするようなことは、かえって不審感を与えることとなります。

持続化給付金を受け取ったことをしっかりと認めて、正しい処理を行うようにしましょう。

書類や帳簿をそろえておく

税務申告を行った事業者は、その金額の基礎となった様々な書類をはじめとする保管しておく必要があります。

そこで、税務調査が行われることとなった場合は、保管してある書類や帳簿をいつでも調査官に見せられるようにしておきます。

なお、税務調査で提示を求められる書類には、以下のようなものがあります。

- 売上に関する請求書、納品書、売掛帳など

- 仕入に関する請求書、領収書、納品書、買掛帳など

- 費用や経費に関する領収書、請求書、レシートなど

- 人件費に関する賃金台帳、源泉徴収簿など

この他、総勘定元帳や現金出納帳などの各種帳簿、契約書や稟議書、社内規定などの書類も必要となります。

これらの書類を紛失してしまうと、最悪の場合、税負担が増加してしまうため、注意しましょう。

調査官に対応する人を決めておく

税務調査が行われた場合、税務署から調査官が自宅や事業所にやってきます。

そして、現場で申告漏れにつながるような事象が発生していないかを確認していくのです。

この時、調査官に対応する人が決まっていないと、調査自体が遅々として進みません。

あえて時間稼ぎをするという人もいますが、必要な調査を行わなければ税務調査はいつまでも終わりません。

できるだけスムーズに税務調査を終わらせて、早く日常業務に戻れるようにしましょう。

税理士に立会いを依頼する

初めて税務調査を受ける場合、どのように調査が進められるのか、まったくわからずに不安でしょう。

また、調査官が何を問題点としているのか理解することができず、不利な状況になってしまう場合もあります。

そこで、税務調査を受けることとなった場合、税理士に立会いを依頼するのも1つの方法です。

税理士に依頼すれば立会い費用は発生しますが、追徴税額などの負担を最小限に抑えることができます。

また、これをきっかけに顧問契約を結んで、経営上のアドバイスをしてもらうこともできるのです。

まとめ

コロナの影響により、多くの事業者が持続化給付金を受給していることでしょう。

受け取った持続化給付金は課税対象となるものであるため、必ず会計処理を行い、申告書の金額に含めなければなりません。

また、持続化給付金を受け取ったからといって、必ず税務調査を受けるわけではありません。

ただ、適切な処理を行わないと、税務調査を受け申告漏れを指摘される可能性があるので、必ず処理を行いましょう。