最終更新日:2022/6/7

税務調査が入るきっかけはタレコミ?税務署の対応や税務調査で調べられるポイントを解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 税務調査の対象になりやすい人の特徴がわかる

- タレコミをきっかけに税務調査が行われるかどうかわかる

- 税務調査とはどのようなものかわかる

個人事業者や、会社員でも副業の収入が多い方は確定申告が必要になります。

国税庁のホームページでも確定申告書を作成することができますので、申告を正しく行うことは容易になってきましたが、それでも間違いがなかったか心配になるものです。

一番の心配は、税務調査が入って追徴課税されるのではないか、ということではないでしょうか。

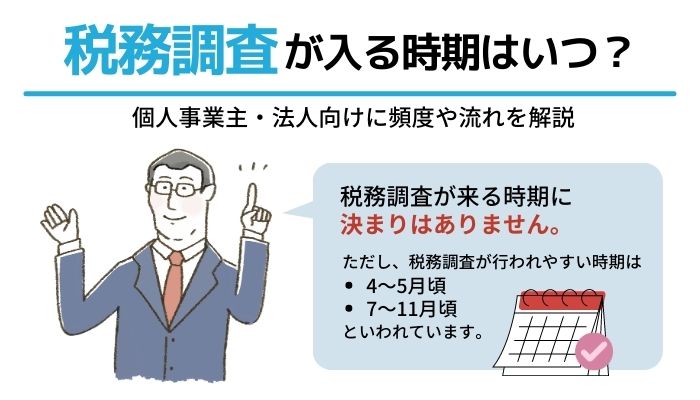

結論から言えば、どなたの場合でも税務調査が入る可能性は毎年あります。

税務調査は、突然自宅や事務所などに税務調査官がやってきて、書類をかき集めて家探しするというイメージがあるかもしれませんが、基本的には事前に連絡があることが多く、また「お尋ね」として質問に書類回答する場合や、書類を持参して自ら税務署に行くという場合もあります。

本記事では、税務調査の対象になりやすい人にはどんな特徴があるのか、またタレコミによって税務調査が行われることはあるのか、実際の税務調査ではどのようなことが行われるのかを順に解説していきたいと思います。

目次

税務調査の対象になりやすい人・会社の特徴

確定申告している人は膨大です。

ですから、すべての人に税務調査が入る可能性があるとはいっても、対象になりやすい人というのも存在します。

対象になりやすいのは、下記のような特徴がある人です。

- ・売上が伸びている

- ・売上が急に減った

- ・経費だけが極端に増えた

- ・今まで使っていなかった勘定科目で金額が大きいものがある

確定申告書類に記入ミスや計算間違いなどがあるような場合に限らず、上記のような申告書類上で目立つ変化があった場合に、税務調査が入ることが多くなります。

また税務調査の基本では、帳簿を3年分見て判断します。

最低3年分の帳簿を見るとすると、事業を始めて1年や2年では税務調査が入ることはほとんどなく、4年目以降に調査が入るケースが多くなります。

ですから、確定申告内容に特に目立った変化や疑問点がない場合でも、4年目になったら調査を行ってみるという税務署も多々あります。

確定申告をしていない無申告はタレコミでバレる

「無申告」というのは、確定申告をする必要がある人がしていないことをいいます。

国税局や税務署は、このような無申告の取り締まりを強化していく方向にあり、申告していない人の情報を集め整理しています。

その情報収集の方法は様々ですが、中にはタレコミによる場合もあります。

税務署へのタレコミで多いのは、恨みや妬みを持った人からの情報です。

個人事業者にクビにされた従業員や、羽振りのいい様子を見た近所の人、元配偶者などが、直接税務署に訴えにいったり、匿名で電話をかけたりします。

最近では、当局のホームページ上の意見欄に書き込まれる例も少なくありません。

無申告の場合、確定申告をしていないということですから、素人目にも「あんなに副収入があるのに、ちゃんと申告しているの?」「税金逃れのために申告していない」と指摘しやすいのかもしれません。

タレコミを受けた税務署がとる対応

一方タレコミを受けた税務署は、必ず調査するとか、一切タレコミを信用しないといったルールがあるわけではありません。

税務署では、統一されたタレコミ対応マニュアルがあるわけではありませんので、ケースバイケースで対応しているようです。

タレコミへの対応は、基本的に無視されることもありますが、真偽確認のために詳しい聞き取り調査がなされます。

聞き取り調査終了後に、内容を精査し書類をまとめて、各関係部署に連絡します。

この際、該当者の所轄が異なる税務署であった場合は、一旦総務課が連絡を受け、所轄の税務署へ連絡することになります。

マニュアルがあるわけではありませんので、タレコミに対する対応は税務署によって異なりますが、一般的な対応を説明していきましょう。

タレコミの信ぴょう性を調べる

税務署や国税局へのタレコミは、具体的な根拠や証拠に乏しいものも多いため、当局にもその真偽について慎重な判断が求められます。

タレコミ情報の内容は、個人的な恨みや妬みから相手を困らせようというものが多いですから、全く根拠のない情報も混じっていますが、まれに事実が含まれていることがあります。

例えば、「隣の家に頻繁に宅配業者が出入りしているが、副業の儲けを申告していないのではないか」というタレコミの場合、まずネットオークションサイトや、ホームページの有無などをチェックしていきます。

実際にそのようなサイトでの取引が多そうだということになれば、対象者が口座を開いていそうな銀行の口座内容の調査が行われます。

その内容を確認し、例えば通帳が「逆L字型」であれば、商売を営んでいるとみることができます。

「逆L字型」の通帳とは、どのような取引でそうなるのか補足しておきましょう。

通帳は、左側から日付、摘要、支払い金額、預かり金額、差引残高と並んでいます。

預かり金額が縦にずっと続いて、まとめて1回引き出している場合、金額印字が逆L字に見えるため、「逆L字型」の通帳と呼ばれます。

例えば個人や取引先など、様々な入金があって、それらを売上としてまとめて引き出していると、この「逆L字型」になるため、商売を営んでいると判断されることになります。

信ぴょう性が高い情報とは

一般的に、タレコミ情報から脱税の摘発に繋がるのは1パーセント以下と言われています。

これは、タレコミが個人的な恨みや妬みといった感情から生まれることが多いためです。

ですが、信ぴょう性が低いとされるタレコミ情報でも、「元愛人」や「元経理関連の社員」からの情報である場合、信ぴょう性が高くなることがあります。

例えば、元愛人の場合は、現金、預貯金、有価証券といった隠し財産の保管場所を知っているケースもあり、裏付けが取りやすいということがあります。

ただ、痴情のもつれのような感情的な話が中心で、具体的な隠し財産の話がなく、「性格的に脱税しているはず」などの真偽不明なタレコミになると信ぴょう性は低くなります。

また、元経理関連の社員からのタレコミの場合、匿名であっても税金や経理に関する専門用語を使っていたり、脱税手口を具体的に説明していたりすると、内部情報をよく知っていると判断されます。

そのような場合は、税務署職員も、情報提供者に多く話を引き出すために、色々と工夫します。

このように、信ぴょう性の高いタレコミ情報もありますが、悪意を持って脱税などを行っていない限り、税務調査に関してあまり心配することはありません。

しかしながら、事業を行っている場合や副業で稼いでいる場合など、自分が儲かっていることを広めると、他人の妬みや恨みの対象となりやすいので注意しましょう。

税務調査で見られる内容

税務調査というと怖いイメージがあるかもしれませんが、事業を継続していればいつかは受けることになります。

税務調査の趣旨は、税金を正しく納められるように指導することです。

ですから、納税について帳簿作成や確定申告でミスを起こしていそうな会社などに税務調査が入ることになり、必ずしも脱税の疑いをかけられているとは限りません。

売上が伸びている、支店や従業員数が増えている等、事業が拡大している会社は、経理処理も複雑になってきますので、税務調査が入りやすくなります。

では、実際の税務調査ではどのようなことを見られるのか解説していきましょう。

税務調査は事前連絡が基本

税務調査は、事前に調査を行う日が連絡されます。

調査は、証拠保全のため突然行われることもありますが、一般的には調査日が事前連絡され、税務署の調査官が実際に会社や事務所にやってきて、3日程度の時間をかけることが多いです。

この税務調査の日程は、絶対ではなく調整することもできます。

調査では最低でも過去3年分の帳簿書類は確認されますので、事前に準備しておきましょう。

銀行調査と反面調査

銀行調査とは、税務調査に入るかどうかの判断にも使われることがありますが、銀行の預金口座を調べることです。

銀行も、税務署の調査依頼を断ることは、基本的にありません。

これは、会社の預金口座に限らず、経営者個人の口座も調査対象となります。

税務調査では通帳の記帳内容と帳簿書類の内容が合致していて、漏れがないかをチェックされます。

また、調査過程では反面調査も行われます。

反面調査というのは、対象となっている会社と取引している企業などに対して行われるもので、それぞれの会社の帳簿や伝票を照合して、整合性があるかどうかを調査するものです。

例えば、調査を受けているA社が経費としてB社へ50万円支払ったと帳簿に記載していても、反面調査でB社の帳簿を調べるとA社から受け取った金額が30万円となっているような場合、どちらかが記載ミス、もしくは所得隠ししていると判断されます。

現物や商品在庫も確認される

帳簿書類に限らず、会社が保有する現金や現物も調査されます。

金庫に入っている現金はもちろん、パソコンや備品などの現物、また在庫として保管している商品も調査対象となります。

その他、もちろん領収書、請求書といった帳簿書類以外の補助書類、在庫管理表、契約書関連、株式会社の場合は株主総会議事録なども調査対象です。

このように説明すると、ありとあらゆるものを調査されるように感じますが、主に調査されるのは、売上や在庫の計上漏れ、計上時期のずれ、架空計上の有無です。

これらのミスや不正がありそうな場合、関連して色々なものを調査されることになります。

まとめ

税務調査は、事業を長く続けていくと、いずれ受けることになるものですが、妬みや恨みから税務署へタレコミされる場合もありますので、必要以上に自分が儲かっていることを流布するようなことは避けましょう。

また税務調査は、脱税の疑いだけではなく、正しく経理処理され納税されているかどうかの確認ですので、調査を受けることになっても、基本的に調査官の質問に対して正直に答えていけば問題ありません。

意図的に所得隠しや経費の水増し処理などの不正を行っていなければ、ミスがあっても大きい問題にはなりませんので、特別な対応は必要ありませんが、帳簿書類などは事前にチェックしておくことが大切です。