最終更新日:2023/7/24

自営業(個人事業主)の年金は少ない?いくらもらえる?計算方法や対策

ベンチャーサポート社労士法人 社会保険労務士。

大学を卒業後に、都内にある社会保険労務士事務所での勤務経験を経て、ベンチャーサポートに入社。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-nishi

この記事でわかること

- 自営業者がもらえる年金額を知ることができる

- 自営業者が老後の資金を確保するための方法がわかる

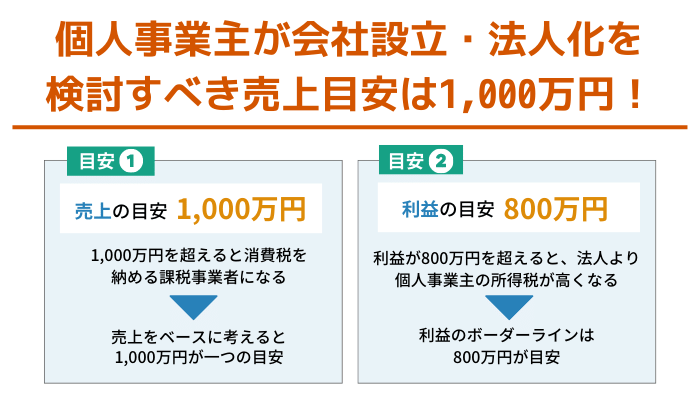

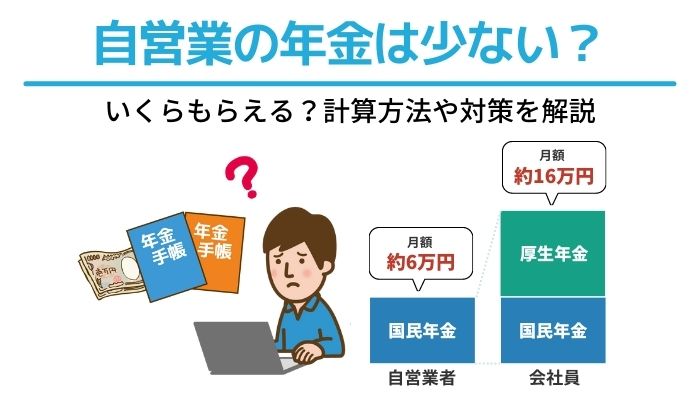

自営業者は、将来的にどれだけの年金を受け取ることができるのでしょうか。

サラリーマンの場合は、会社で厚生年金に加入しているため、ある程度の年金額になることが想定されます。

しかし、自営業者の場合はそれほどまとまった金額にならないことも考えられるため、老後のために備えておくことが大切です。

ここでは、自営業者の年金と老後の資金対策について、確認していきましょう。

目次

自営業者の年金が少ない理由

自営業者の年金が少ないのは、加入する年金の種類が違い、それに伴う支払保険料の金額が違うためです。

自営業者は国民年金のみに加入することとなります。

国民年金保険料の額は、令和5年度については月額16,520円とされています。

一方、会社員が加入する厚生年金の保険料は給料の月額×9.15%とされており、例えば月々の給料が30万円の場合、厚生年金保険料は月額27,450円となります。

給料の額に応じて厚生年金保険料の額は大きくなり、将来の年金受給額にも差が出ることとなります。

国民年金には3種類ある

自営業者は、会社を経営している場合を除き、自分で国民年金に加入します。

国民年金に加入する人は、その人の属性に応じて、第一号から第三号までの3種類に分類されます。

ここでは、その被保険者の違いについて確認しておきましょう。

第一号被保険者

国民年金の第一号被保険者とは、国民年金のみに加入する人をいいます。

具体的には、厚生年金の適用事業所となっている事業所に所属していない自営業者や農業・漁業者などです。

また、学生や無職の人、自営業者の妻も第一号被保険者となります。

これらの人が国民年金に加入する際は、自身で居住する市区町村の役場に行き、加入の手続きをしなければなりません。

起業するためにそれまで勤めていた会社を退職しても、市区町村役場からの連絡は来ないので注意しましょう。

また、国民年金保険料は全額自分で負担しなければなりません。

この点は、後ほど紹介する第二号や第三号の被保険者とは大きく異なるため、注意が必要です。

第二号被保険者

国民年金の第二号被保険者は、国民年金と厚生年金の両方に加入する人を指します。

なお、厚生年金に加入するためには、厚生年金の適用事業所に勤務し、その事業所で被保険者となる手続きが必要です。

したがって、会社員や公務員などは第二号被保険者となりますが、自営業者の場合は該当しません。

第二号被保険者となるためには、勤務先の法人や事業主で加入手続きを行う必要があります。

勤務する人が、自ら手続きを行って加入できるものではありません。

また、この時の窓口は年金事務所であり、市区町村役場は直接関係ないこととなります。

国民年金保険料は厚生年金保険料に含まれていることとされており、給与天引きされた上で事業者が支払いを行います。

事業者と被保険者が保険料を半分ずつ負担することとされているため、自身で負担する保険料は半分で済みます。

第三号被保険者

国民年金の第三号被保険者は、厚生年金には加入しておらず、国民年金のみに加入する人です。

第一号被保険者との違いは、第三号被保険者は第二号被保険者に扶養される配偶者であることです。

そのため、自営業者や自営業者の妻は第三号被保険者になることはできません。

第三号被保険者になるためには、被保険者やその配偶者が自身で手続きをするわけではなく、勤務先の事業所で手続きを行う必要があります。

また、第三号被保険者の保険料は、第二号被保険者が納付する厚生年金保険料に含まれます。

自営業者がもらえる年金額

国民年金に加入している人は、将来的にどれだけの年金を受け取ることができるのかわからず、不安に感じるかもしれません。

そこで、実際にいくらの年金をもらうことができるのか、計算方法をご紹介します。

国民年金の計算方法

令和3年度の国民年金の受給額は、以下の算式により求めることとされています。

このうち、「780,900円」の金額は、毎年物価などの状況に応じて変動します。

この算式によれば、国民年金の受給額は最高で780,900円となる一方、被保険者としての期間が短ければ、受給額は減額されます。

また、経済状態によっては国民年金保険料の納付が全額免除されたり、一部が免除されたりする場合があります。

この場合、免除された月数を加味することとされているため、間違えないようにしましょう。

実際の受給額の例

(1) 国民年金保険料の納付済月数が30年(360月)の場合

780,900円×360月/480月=585,675円

(2) 国民年金保険料の納付済月数が20年(240月)の場合

780,900円×240月/480月=390,450円

(3) 国民年金保険料の納付済月数が10年(120月)の場合

780,900円×120月/480月=195,225円

なお、年金を受け取るためには10年以上の加入期間が必要とされます。

この期間に満たない場合は、加入期間があったとしても年金を受給できなくなる可能性があります。

【自営業向け】老齢基礎年金以外の給付金

自営業者が受け取ることのできる老齢基礎年金以外にも、一定の要件を満たした場合には、生活支援のための給付金の制度が設けられています。

受給資格や金額など、その内容を確認しておきましょう。

障害年金生活者支援給付金

障害年金生活者支援給付金は、障害基礎年金を受給しており、前年の所得金額が「4,721,000円+扶養親族の数×38万円」以下である人に対して支給されます。

なお、障害年金は非課税収入であるため、前年の所得金額には影響しません。

障害等級が1級の人は月額6,425円、障害等級が2級の人は月額5,140円が支給されます。

遺族年金生活者支援給付金

遺族年金生活者支援給付金は、遺族基礎年金を受給しており、前年の所得金額が「4,721,000円+扶養親族の数×38万円」以下である人に対して支給されます。

なお、遺族年金は非課税収入であるため、前年の所得金額には含まれません。

給付金額は月額5,140円となりますが、2人以上の子が遺族基礎年金を受給する場合には、5,140円を子の数で割った金額がそれぞれの子に支払われます。

老齢年金生活者支援給付金

老齢年金生活者支援給付金は、65歳以上で老齢基礎年金を受給しており、世帯全員の市町村民税が非課税である、そして前年の年金収入額とその他の所得の合計が881,200円以下である人に支給されます。

「5,140円×保険料納付期間÷480か月」と「11,041円×保険料免除期間÷480か月」で計算された金額の合計額が支給額となります。

自営業者ができる老後の資金対策

ここまで見てきてお気づきの方もいるかもしれませんが、国民年金の受給額は満額でも年間80万円に満たない金額です。

それだけの金額で老後の生活をやりくりできるわけはなく、国民年金に加入していればそれで安心とはいえないのです。

そこで、自営業やその配偶者が利用できる老後の資金対策をいくつかご紹介していきます。

国民年金以外の方法も利用して、老後資金を確保する準備をしておきましょう。

国民年金基金

国民年金基金は、第一号被保険者のみが加入することのできる年金制度です。

国民年金基金の掛金の月額は、給付のタイプや加入口数、年齢や性別によっても異なります。

ただ、掛金の上限は68,000円とされており、途中で脱退することはできません。

受取は65歳からとされていますが、2口以上加入する場合は60歳からの受け取りを選択することができます。

保証期間ありの終身年金、保証期間なしの終身年金、5年・10年・15年の確定年金などのタイプから選択することができます。

個人型確定拠出年金(iDeCo)

iDeCoは、国民年金の被保険者区分に関係なく、誰でも加入することのできる年金制度です。

掛金の上限額は、加入者の状況によって異なり、自営業者の場合は国民年金基金の掛金と合わせて68,000円までとなります。

受給開始は60歳からとされており、途中で解約することはできません。

また、元本保証ではないため、運用次第ではマイナスとなってしまう可能性もあります。

なお、運用益が発生している場合でも、その運用益は非課税とされているため、株式や投資信託を買うよりメリットがあります。

小規模企業共済

小規模企業共済は、小規模法人の経営者や個人事業主が退職金の代わりに受給することのできる制度です。

小規模企業共済の掛金は、毎月1,000円から70,000円までの範囲内で選択することができます。

また、加入後20年以内に解約すると、掛金の合計額に満たない受給額となってしまいます。

一方、個人事業を廃業した場合や亡くなった場合、65歳以上で15年以上掛金を支払った場合は、掛金を上回る共済金が受け取れます。

また、取引先が倒産したなどの理由で資金繰りが悪化した場合には、事業資金の貸付制度を利用することもできます。

付加年金

付加年金は、国民年金保険料を納付する際に、月額400円の付加保険料を上乗せして納付することで、将来受け取る年金の額が増える制度です。

付加年金として受け取ることができる金額は、「200円×付加保険料納付月数」で計算されます。

計算上は、付加年金を納付した期間の長短に関係なく、2年で納付した金額を受け取ることができるため、多くの人にとってメリットとなります。

ただ、付加保険料を納付していても、受給する前に亡くなった時にはまったくメリットがなくなってしまいます。

また、国民年金基金と併用できないことも注意が必要です。

まとめ

個人事業の方は、サラリーマンの方とは違って退職金や企業年金といった保証がありません。

国民年金の額も少ないため、老後の資金をどのように確保するのかが大きな問題になります。

まずは、自営業が年金をいくらもらえるのかを知っておきましょう。

そして、老後資金に足りない部分の金額をどのように確保するのか、国民年金以外の方法にはどのようなものがあるのかを考えておくことが大切です。