最終更新日:2022/12/26

個人事業主が会社設立・法人化を検討すべき売上目安は1,000万円!

この記事でわかること

- 個人事業主と法人の大まかな違いがわかる

- 会社設立を検討するときの売上目安がわかる

- 会社設立を検討するときの利益目安がわかる

- 売上や利益以外で会社設立を検討すべきタイミングがわかる

独立して会社を設立した場合、法人化する・しないが1つの分岐点になります。

現在の税制では個人よりも法人が優遇されているため、一定の売上げや利益があれば、法人化は必ず選択肢に入ってくるでしょう。

また、法人化するボーダーラインは800万円や1,000万円といわれますが、売上げ(総収入)で考えるのか、経費を差し引いた利益で考えるのか、といった違いもあります。

今後の事業展開や経営方針なども考慮する必要があるので、法人化には総合的な判断力や将来予測も必要になります。

今回は個人事業主が法人化するケースについて、売上げや利益を目安とした判断基準を解説します。

売上げや利益以外の判断基準もわかりやすく解説しますので、会社設立を検討中の方はぜひ参考にしてください。

目次

個人事業主と法人の違い

個人事業主と法人を比べると、以下の点に違いがあります。

- 設立方法や費用

- 経費

- 税金

- 社会的信用度

個人事業主の場合、税務署に開業届を提出すれば独立できるため、開業コストはほとんどかかりません。

法人の場合は法人登記が必要となるので法務局へ登記申請しますが、費用は10~25万円程度かかります。

また、個人事業主は売上げから経費を差し引いた額が事業所得となりますが、自分の給与は経費計上できません。

一方、法人は給与や賞与を経費計上できるので、税負担の面では個人事業主より有利になるケースがあります。

個人事業主よりも法人の方が社会的信頼性は高いため、販路開拓や取引先との関係構築にも影響はあるでしょう。

法人と個人事業主の違いは以下の記事にも詳しく書かれているのでご確認ください。

税金や社会保険料の違い

個人事業主と法人の税金を比較すると、売上げが低いうちは個人事業主の方が税負担が軽く、売上げが1,000万円を超えると法人の方が軽い税負担になります。

所得税については、個人事業主・法人ともに所得に応じた累進課税ですが、個人事業主は5~45%、法人には15~23.2%の税率が適用されます。

また、個人事業主は国民健康保険や国民年金に加入しますが、法人の経営者は厚生年金と協会けんぽ(健康保険)に加入するケースが一般的です。

厚生年金保険は給料の18.3%を経営者個人と法人で負担することになり、国民年金保険よりも保険料が高くなりやすいので注意してください。

会社設立を検討すべき売上の目安は1,000万円

会社を設立して法人化する場合、売上(年商)をベースに考えると、1,000万円が一つの目安になるでしょう。

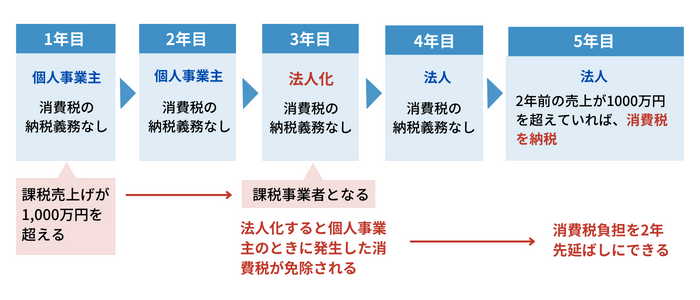

前々年、または前年の前半6ヶ月間の課税売上げ(消費税が発生する売上げ)が1,000万円を超えると、国に消費税を納める課税事業者になります。

また、個人事業主として事業をスタートし、その後法人化した場合でも、個人事業主と法人は別人格として扱われます。

つまり、個人事業主の課税売上げが1,000万円を超えたとき、その翌々年には課税事業者となりますが、法人化により個人事業主のときに発生した消費税が免除されます。

消費税の申告・納税は法人化した翌々年になるため、税負担を2年間先延ばしできる効果があります。

会社設立を検討すべき利益の目安は800万円

個人事業主の場合、売上げから経費を差し引いた金額が利益(所得)となり、法人化するボーダーラインは800万円が目安になります。

利益が800万円を超えると、法人よりも個人事業主の所得税が高くなるためですが、青色申告控除などを考慮せずに計算すると、以下のような税額になります。

【利益800万円のときの所得税】

- 個人事業主:800万円×所得税率23%-控除額63万6,000円=120万4,000円

- 法人:800万円×法人税率15%=120万円

税額は個人事業主が4,000円高いので、利益800万円は法人化の目安といえます。

ただし、上記の単純計算では、利益が800万円超~1,560万円のゾーンに入っていると法人税の方が高くなるため、各種控除や経費を考慮したシミュレーションが必要です。

売上や利益以外で会社設立を検討すべきタイミング

法人化は必ずしも売上げや利益を目安とするものではなく、事業の繁忙期や保険料負担なども考慮する必要があります。

また、事業の将来展望や、経営方針から法人化する・しないを判断するケースもあるので、次のように広範囲な視点から検討してください。

繁忙期や売上げのピークから検討する

事業形態にもよりますが、売上のピークが年末や年度末などに重なる場合は、ピークを迎える前に法人化することで税負担を軽くできます。

法人化の手続きには時間がかかり、ピーク時に重なると売上げに影響するので、先に法人化を済ませておくことがポイントになります。

農業関係の事業の場合、法人化が完了した後で最繁忙期や売上げのピーク(収穫から出荷まで)を迎えるように調整してください。

法人は決算時期を自由に設定できる

個人事業主の場合、会計年度は1月1日~12月31日に固定されますが、法人化すると会計年度の始まりと終わりは自由に設定できます。

一般的には4月1日~3月31日を会計年度としますが、取引先の都合に合わせる、または決算月と繁忙期をずらすなど、売上げに影響しにくい年度設定が可能です。

個人事業主としてスタートしたものの、結果的に繁忙期と決算時期が重なってしまった場合は、法人化を検討するタイミングになるでしょう。

社会保険料の負担から検討する

個人事業主と法人は社会保険料が以下のようになります。

【個人事業主】

- 国民健康保険料:東京都中央区の場合~基礎分42,100円×加入者数、後期高齢者支援分13,200円×加入者数、介護分16,600円×第2号被保険者数

- 国民年金保険料:年間16,590円(令和4年度)

【法人】

- 健康保険:標準報酬月額による(例~介護保険第2号被保険者に該当しない場合で30万円であれば、9.81%を掛けた2万9,430円が保険料)

- 厚生年金:標準報酬月額による(例~30万円であれば18.3%を掛けた5万4,900円が保険料)

数パターンのシミュレーションを行い、どちらの保険料負担が軽いか比較することになりますが、役員報酬額をいくらにするかも考慮しましょう。

役員報酬も税金や保険料に影響する

会社から給与を支給する形にした場合、給与所得控除を適用できるため、役員報酬が190万円を超えると青色申告控除(最大65万円)を上回ります。

給与の収入金額が191万円の場合:191万円×30%+8万円=65万3,000円

個人事業主の利益(所得)と法人の役員報酬が高くなるほど、金額の開きも大きくなります。

なお、厚生年金は役員報酬が高くなるほど保険料が上がり、1人会社は経営者が全額負担する形になるので、税金と保険料のバランスも考慮しなければなりません。

事業の将来構想から検討する

独立して会社を設立する場合、事業の成長・拡大を重視するのであれば、早めに法人化した方が有利といえるでしょう。

会社の利益を優先的に増やし、再投資の効率を高めれば、当初の事業計画を上回るスピードで会社が成長する可能性もあります。

取引先との関係構築や販路拡大の面でも、社会的信頼度の高い法人は有利な立場になります。

一方、資産形成が事業の主目的であれば、個人事業主のままでも十分達成可能なので、法人化の必要性はそれほど高くありません。

法人よりも働き方の自由度が高く、法律上の規制も少ないため、小規模ビジネス展開を継続したい方は個人事業主を継続するべきでしょう。

資金調達の難易度も考慮する

個人事業主に比べて法人は社会的信頼度が高いため、融資や投資による資金調達は有利になります。

事務所や店舗用に物件を借りるときや、まとまった仕入資金が必要なケースなど、事業規模によっては最初から法人成りを想定した方がよい場合もあります。

まとめ

個人事業主から法人に切り替える場合、保険料や税金が一定の基準になります。

保険料や税負担が軽ければ手残りが多くなるため、再投資~回収のサイクルを高速化すれば、当初の計画よりも大きなビジネス展開が可能になります。

また、個人事業主の所得税は最高税率45%ですが、法人税率は23.2%(令和4年現在)止まりなので、ビジネスの規模が大きくなるほど法人化が有利になるでしょう。

ただし、法人化には明確な目的が必要であり、社内外への一定責任も負うため、利益や売上げだけでは判断できない部分も多々あります。

「独立するべきか?」「法人にした方がよいのか?」といった悩みや疑問があれば、ぜひ創業や会社経営の専門家に相談してください。

サラリーマンやOL時代と異なり、経営者になると相談相手が少なくなるので、プロの意見も参考にしてみましょう。