最終更新日:2023/1/30

個人事業主が受けられる融資4つ【審査でみられる内容とは?】

この記事でわかること

- 個人事業主が受けられる4つの融資方法がわかる

- 個人事業主が融資時に審査される項目がわかる

- 個人事業主の融資で確認される書類がわかる

- 個人事業主が融資以外で資金調達する方法がわかる

個人事業主として独立するときや、事業拡大を目指す場合、資金調達が欠かせないケースがあります。

店舗や事務所の権利金、在庫の仕入れや機器類の購入費用など、まとまった資金が必要であれば、まず融資を検討してみるべきでしょう。

しかし、どこから融資を受けるべきか、融資条件はクリアできるかといった課題もあるため、ビジネスプランや返済能力などをチェックしておく必要もあります。

今回は、個人事業主が受けられる4つの融資や、審査時の提出書類などをわかりやすく解説します。

融資以外の資金調達方法も解説しますので、独立や事業拡大を目指す方はぜひ参考にしてください。

目次

個人事業主が受けられる融資4つ

融資といえばまず銀行をイメージしますが、公的な融資も受けられるので、比較検討した上で決定するようにしましょう。

また、融資元とは長い付き合いになるため、融資条件や金利だけではなく、事業との親和性も重要な決定要素になります。

- 日本政策金融公庫の融資

- 信用金庫・信用組合の融資

- 銀行融資

- 地方自治体の融資

では、個人事業主が受けられる融資4つについて、それぞれの特徴などを解説します。

日本政策金融公庫の融資

日本政策金融公庫は政策金融機関です。

中小企業の資金調達や創業者への支援が手厚く、民間融資よりも金利が低いため、独立開業を目指す方には必ず検討していただきたい融資方法です。

主な特徴は以下のとおりです。

- 高額な融資も可能(限度額3,000万円、運転資金は1,500万円)

- 低金利で長期の借入れも可能

- 条件次第では担保や保証人が不要

- 審査は厳しいが対応は柔軟

- 金利は2.32~3.20%(新創業融資制度の基準金利で無担保・無保証の場合)

設備用の融資であれば返済期間は20年(一般的には5年)、運転資金も7年の返済期間に対応しています。

審査は厳しくなっていますが、画一的ではないため、事業計画や自己資金の状況によっては高額融資も可能になるでしょう。

信用金庫・信用組合の融資

信用金庫や信用組合の場合、地域に根差した事業所支援が手厚いため、個人事業主でも融資を受けやすくなっています。

創業時の融資限度額は1,000万円程度が多く、高額な資金調達には向いていませんが、担当者のフォローも充実しているので、長期的な関係を構築しやすいでしょう。

主な特徴を挙げてみましょう。

- 信用保証協会付き融資が多いため審査が通りやすい

- 審査に2~3ヶ月程度かかる

- 公庫融資よりも金利は若干高め(ただし制度融資は低金利)

- 制度融資の金利は1~3%台が多い

信用保証協会付き融資は、事業者が返済不能になったとき、保証協会が信用組合等へ代位弁済してくれる制度です。

金融機関側のリスクが低いため、融資を受けやすくなるメリットがあります。

銀行融資

銀行融資の場合、地方銀行と都市銀行によって特徴が異なります。

地方銀行は地域の事業所を支援するスタンスなので、小規模事業者の創業支援にも積極的です。

都市銀行の場合は少々敷居が高く、ある程度の事業規模や実績が必要になるでしょう。

ただし、どちらも営利を優先しているため、公庫や信用組合などに比べて融資条件は厳しくなっています。

主な特徴は以下のとおりです。

- 無担保や無保証の創業融資は難しい

- 過去2期分の決算書が必要になるケースもある

- 金利は2~3%台が多い

創業時はプロパー融資(保証協会なしの融資)が難しいため、事業の堅実性や将来性より、担保価値が融資実行を左右する傾向もあるようです。

地方自治体の融資

各自治体では制度融資と呼ばれる融資を行っており、地元の中小企業や、I・Uターンによる起業家などが融資対象になっています。

制度融資の場合、窓口はあくまでも自治体ですが、融資元は地元の金融機関となり、信用保証協会の保証付きなので、融資の通りやすさが特徴といえます。

主な特徴を整理すると以下のようになります。

- 個人事業主へ積極的に融資している

- 設備貸与などの特典あり

- 登録免許税の減税措置などがある

- 金利は日本政策金融公庫と同程度

融資条件は各自治体によって異なり、地域性を活かした特典などもあるので、地元で創業したい方や、地域の強みを活かせる事業プランがある方にはおすすめです。

個人事業主が融資時に審査されること

各機関が融資を実行する場合、次の10項目は確実に審査されます。

いずれも返済能力に直結しますが、融資限度額や返済期間にも影響するので、すべてクリアできるように準備しましょう。

事業計画

事業計画書には、事業概要やコンセプト、販売戦略や財務計画などを記載しますが、複雑になればなるほど融資担当者から敬遠されます。

融資担当者も自社へ持ち帰って上司や審査部の判断を仰ぐので、第三者にもわかりやすい内容で作成しておきましょう。

事業の収益性や堅実性、将来性がわかりやすく伝われば、有利な条件で融資してもらえる可能性も高くなります。

自己資金

自己資金も審査対象になるので、最低でも融資希望額の10%は準備しておきましょう。

30%以上あれば希望額どおりの融資を受けやすくなりますが、「どうやって貯めたか?」を見られるケースもあります。

事業者の堅実性や意欲を判断する材料にもなるので、コツコツ貯めた方が担当者からの心証はよくなるでしょう。

開業届の提出状況

開業届は事業のスタートから1ヶ月以内に税務署へ提出しますが、未提出でも特にペナルティはありません。

しかし、融資の審査に影響する場合もあるので、できるだけ提出しておきましょう。

財務状況

財務状況がわかれば定量的な評価(数字から行う事業内容の評価)ができるため、審査の際には貸借対照表などの決算書類もチェックされます。

自己資本や預貯金が多ければ審査は通りやすくなりますが、未回収の売掛金や負債などはマイナス要素となり、増加または減少傾向のどちらなのかも確認されます。

当然ながら、売上の水増しや粉飾なども厳しくチェックされるため、意図しない不備であっても審査に影響するので注意しましょう。

借入金の用途

個人事業主として開業する場合、借入金の用途は設備資金と運転資金に分かれるため、どちらにどれだけ必要なのか、明確にしておく必要があります。

融資額の内訳となるので、大雑把な計算では審査が下りないでしょう。

運転資金には将来予測が盛り込まれるため、明確な根拠を示せないケースもありますが、設備資金は細かな部分まで算出してください。

融資希望額の妥当性

融資希望額は、事業規模と比較して妥当かどうかを審査されるため、事業計画との連動性がポイントになります。

事業の実現性や持続性は高いか、返済原資のキャッシュを生み出せるかといった観点で審査され、回収不能リスクが低いと判断された場合に融資実行となります。

経営者としての資質

融資の審査では、経営者の実績や経験、専門知識や意欲の有無をチェックされます。

担当者との面談によって判定されるので、将来の事業展開や、リスク管理なども論理的に説明できなくてはなりません。

何を聞かれても自信を持って答えられるように準備しておきましょう。

確定申告の状況

事業開始から数年経過している場合は、確定申告の状況も審査対象になります。

黒字経営で申告・納税もきちんとできていれば、融資元からの信頼度は格段に上がるため、申告書の控えも提出できるようにしておきましょう。

ローンや税金などの滞納状況

住宅ローンやカードローン、家賃や光熱費の未払い、税あるいは金の滞納があると、審査をパスする可能性は低くなります。

融資元は経営者個人の信用情報を調査するケースもあるので、過去半年または1年以内の未払い・滞納には十分注意しましょう。

なお、支払遅延が短期間な場合や、納税猶予が認められている場合は、審査に影響しないケースもあります。

審査に必要な書類が揃っているか

融資の可否は各種データや資料によって決定されるので、必要書類が揃っていなければスタートラインに立てません。

融資の審査には次の書類が必要なので、すべて漏れなく準備しておきましょう。

個人事業主の融資で確認される書類

融資の際には以下のような書類が確認されます。

- 企業概要書

- 創業計画書(公庫融資の場合)

- 事業計画書

- 履歴事項証明書(法人の謄本)

- 見積書(設備費用)

- 決算書類(貸借対照表、損益計算書など)

- 試算表(決算月から6ヶ月以上経過している場合)

- 許認可証

- 職務経歴書

- 賃貸借契約書

- 運転免許証や預金通帳の写し

- 借入申込書

融資元によっては追加書類が必要になるケースもあるので、早めに担当者へ確認しておくことをおすすめします。

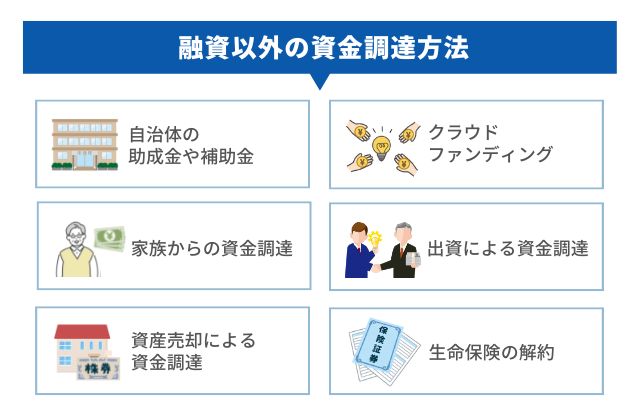

個人事業主が融資以外で資金調達をする方法

融資が希望額に満たなかった場合や、融資以外の資金調達を検討したいときは、次のような方法も検討してみましょう。

自治体の助成金や補助金

国や地方自治体には、個人事業主向けの助成金や補助金があり、返済する必要はありません。

融資額に不足があれば活用したいところですが、原則として後払いになるため、支払いまでの繋ぎ資金は別に準備する必要があります。

クラウドファンディング

インターネット上で投資家を募る方法がクラウドファンディングです。

株式投資型や購入型などいくつかタイプがあり、広範囲に投資家を募集できるため、資金を集めやすいメリットがあります。

ただし、少数株主が増えやすいため株主総会などの準備が煩雑になり、ビジネスモデルや商品に魅力がなければ、ほとんど投資してもらえない可能性もあります。

家族からの資金調達

家族からお金を出してもらう場合、贈与であれば一定額を超えると贈与税がかかります。

親などから借入れした場合は、創業融資を受ける際の自己資金に計上できず、自己資本比率が下がることから、融資を断られる可能性もあります。

借入れの場合、返済不能になると親族間のトラブルに発展するため、慎重に検討しなければなりません。

出資による資金調達

法人化していれば、取引先や関連企業に出資を募ることもできます。

出資であれば返済の必要がなく、そのまま増資に繋がるため、将来的な事業拡大を予定している場合は、早めに法人化しておくとよいでしょう。

資産売却による資金調達

手放しても構わない不動産や株式があれば、売却による資金調達も検討してください。

ただし、どちらも売却時期によっては売却損になる可能性があり、利益が出たときは譲渡所得税が課税されます。

また、不動産は売却完了までに数ヶ月かかるので、急ぎの資金調達には向いていません。

生命保険の解約

生命保険を契約していれば、解約時の解約返戻金で資金調達することもできます。

ひとまず解約返戻金で開業資金を準備し、後日保険に加入してもよいでしょう。

なお、保険料の払込期間が短い場合は、解約返戻金もわずかとなり、種類によっては解約返戻金がない保険商品もあるので注意してください。

まとめ

個人事業主が融資を受ける場合、事業計画や融資額の妥当性などを審査されるため、「本当に融資してもらえるのか?」といった不安もあるでしょう。

しかし、各機関も優良な融資先を常に探しているため、事業コンセプトが明確であり、かつ自己資金の準備や将来予測も練り込まれていれば、積極的に融資してくれます。

ただし、実際に事業を立ち上げると、想定外の税金などで資金繰りが悪化するケースもあるため、財務や税務の専門知識も欠かせません。

すべて事業計画の策定段階で予測する必要があるため、事業計画書の作成に不安がある方は、専門家の意見も参考にしてください。