最終更新日:2023/7/24

開業するにはどうしたらいい?開業の準備・流れ・手順を解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 開業するまでの流れがわかる

- 開業前にしておくべき手続き、おすすめの申請がわかる

- 開業前に準備しておくと便利なものがわかる

会社員を辞めて自身で独立開業を目指す方、新しく飲食店などの店舗を始めたいと考えている方など、新しく開業を考える方にとって、実際にどのような準備や手続きが必要か不安に思っている方もいるのではないでしょうか。

始めようとする事業に必要な許認可申請はもちろん、個人事業主として事業を始めるにあたって必要な手続き、また申請を怠ると損をするものなど、開業までには様々な準備が必要です。

本記事では、開業しようと決めてから、実際に開業するまでに必要な手続きや、申請について解説していきたいと思います。

また、合わせて開業準備で用意しておくと便利なものもご紹介します。

開業するまでの流れを詳しく解説

「開業しよう!」と決意してから、実際に開業するまでにしなければならないことをステップごとに詳しく解説していきましょう。

まず家族と会社へ報告する

家族や会社への報告は、当たり前といえば当たり前ですが、起業する方は、意外と自身の事業立ち上げに必死になって、周りが見えなくなってしまうことがあります。

まず、自身で開業すると決意した後、家族へ報告し、しっかりと同意を得ることから始めましょう。

事業は自分一人で行うつもりかもしれませんが、家族を扶養しなければならない立場の場合、会社員時代と違って安定した収入が約束されるわけではありませんから、当然家族には心配されます。

また、従業員を雇える状況になるまでは、家族に手伝ってもらうこともあるでしょう。

いずれにしても、家族に迷惑がかからなければそれでいいというわけではありません。

家族の強力なバックアップがあってこそ、新事業に専念することができます。

しっかりと家族の承認を得ておきましょう。

また、会社員の場合は、当然会社への辞職の報告が必要ですが、辞めるタイミングによって賞与や退職金などが変わってくることがあります。

開業を決めたら、すぐにでも会社を辞めて事業を始めたいという気持ちになるかもしれません。

しかし、これからの新規事業にはお金も必要になりますから、冷静に賞与や退職金をより多くもらえるタイミングで辞職しましょう。

また新しく始める事業と現在の会社が全く関係ないとしても、会社の上司や同僚、取引先など、思わぬタイミングで繋がることがあります。

ですから、縁を切るような形で会社を辞めず、よいイメージを残せるようにしておきましょう。

事業計画書をつくる

事業計画書とは、事業の内容、優位性などとともに、売上、経費などの予算をまとめた書類です。

この事業計画書は、自身の頭の中の事業を計画書として落とし込み、整合性や利益率などを把握するとともに、融資を受ける際や、従業員を雇用する際の事業の説明にも必要となってきます。

自身で開業する場合、頭の中ではしっかりと儲けが出る計算ができていても、具体的な数字を組み立てていくと、思ったような利益率にならない場合があります。

また、対外的に事業をうまく説明することができないと、融資を受けることができませんし、従業員や取引先に事業をアピールすることもできません。

ですから、どんな事業を開業する場合でも、事業計画書は作成しましょう。

立地・物件探し

自宅兼事務所とするような場合は不要ですが、他に事務所を借りる場合や、店舗を開業する場合は、どのような立地で物件探しするかというのは重要です。

特に店舗開設を考えている場合は、商圏調査をした上で店舗の物件探しを行わなければなりません。

物件には、内装のない「スケルトン物件」、内装や設備のある「居抜き物件」があります。

予算やスケジュールに合わせて、どちらの物件を探すかも重要となってきます。

飲食店経営の場合は、特に立地・物件によって、開業後の売上が大きく変わってきますので、スケジュールに追われることなく慎重に検討しましょう。

開業形態の決定と税務手続

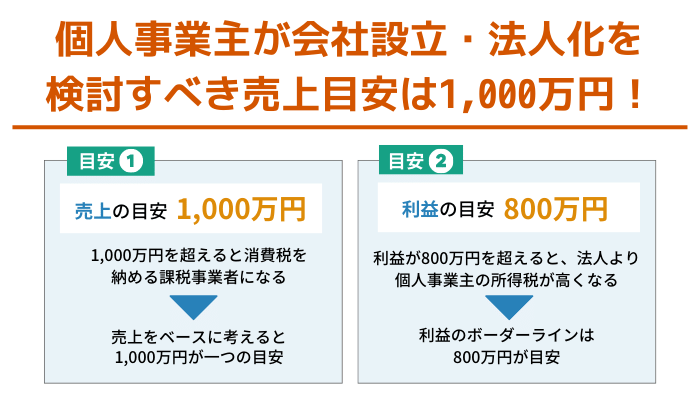

開業形態には、個人事業主として事業を行うか、株式会社などの法人を設立して事業を行うかという2種類があります。

事業の規模や内容によって、どちらかを選択することになりますが、一般的には小規模からスタートする場合は個人事業主、複数人で起業する場合や対外的な信用を得たい場合は法人設立を選択することになります。

個人事業主として事業を始めて、事業が軌道に乗ってから法人化するということも可能です。

また、開業にあたっては税務手続きも必要です。

個人事業主の場合は開業届等、法人の場合は法人設立届等の提出が必要です。

事業に必要な許認可申請と資格取得

事業によっては、都道府県や市区町村への許可申請や届出が必要な場合があります。

たとえば、飲食店を始めるには市区町村の保健所への許可申請が必要ですし、食品衛生責任者を店舗ごとに置く必要がありますので、資格がない場合は講習の受講なども必要になります。

許認可の申請から許可証取得までは、時間がかかるものもありますので、開業にあたっては十分余裕をもって申請を行いましょう。

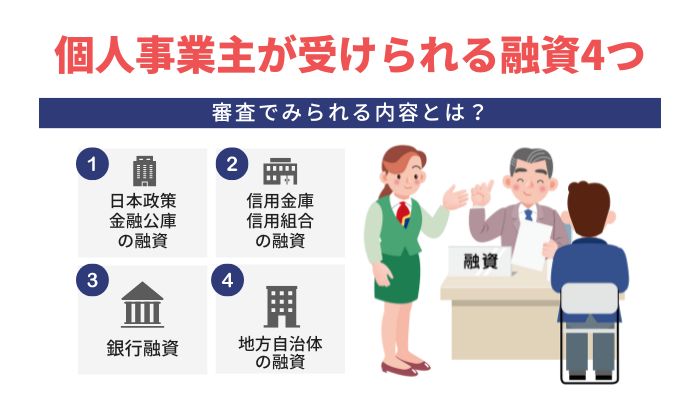

資金調達

自己資金のみで開業できる場合は必要ありませんが、事業には運転資金も必要ですので、開業資金の調達を検討しましょう。

最も有名で、多くの創業者が利用しているのは、公的機関である日本政策金融公庫の創業融資制度の利用です。

利用にあたっては、事業計画書が必要になります。

また最近では、事業によってはクラウドファンディングでの資金調達も注目を集めています。

事業スタートの準備を行う

個人事業主または法人として、開業届や法人設立届等を提出したら、税務上では事業を開始したことになります。

しかし実際に事業をスタートさせるためには、事業ごとに必要な準備を行わなければなりません。

円滑に事業を運営できるよう、計画を立てて準備をしましょう。

開業前にしておく手続き

会社員を辞めて、個人事業主やフリーランスとして開業する場合、それまで会社が行ってくれていた保険や年金、税金関係の手続きを自身で行わなければなりません。

これらの手続きは面倒ではありますが、開業前に完了しておけば高額な請求を受けず、損をすることなく安心して新事業に取り組んでいくことができます。

ここでは、開業にしておくべき手続きを項目に分けて説明していきます。

健康保険の切り替え

会社員時代は、会社で加入している健康保険ですが、会社を辞めて自営業となると、基本的に国民健康保険に切り替えなくてはなりません。

退職日の翌日に、それまで会社で加入していた健康保険の資格を喪失しますので、喪失した日から14日以内に個人の住所地の市区町村役場で手続きをする必要があります。

国民皆保険制度が発展している日本では、医療保険である健康保険には必ず入る必要があります。

個人で独立した場合は、基本的に国民健康保険に加入することになりますが、支払う保険料については注意が必要です。

会社員時代は、健康保険料として計算された金額の半分を負担すればよいですが、退職して国民健康保険に加入すると、この金額の全額を負担しなければなりません。

これは会社を辞めたことで、会社が負担してくれていた分も自分で支払うことになるためです。

国民健康保険料は、世帯主に対して課されるものですが、その計算は前年度の所得額に応じて変わってきます。

ですから、会社を退職しても前年度の所得額が高ければ、国民健康保険料も高額になってしまいます。

そのような場合は、それまで加入していた会社の健康保険を「任意継続」するという方法もあります。

任意継続は、基本はそれまで半額負担していた保険料のうち、事業主負担がなくなるため2倍となりますが、この金額と健康保険組合で設定された上限額のどちらか少ない額で継続します。

元々の保険料が高い人は、国民健康保険よりも任意継続の上限額の方が支払い料金が安くなるケースが多いですが、任意継続は最長2年間しか加入できませんので、ご注意ください。

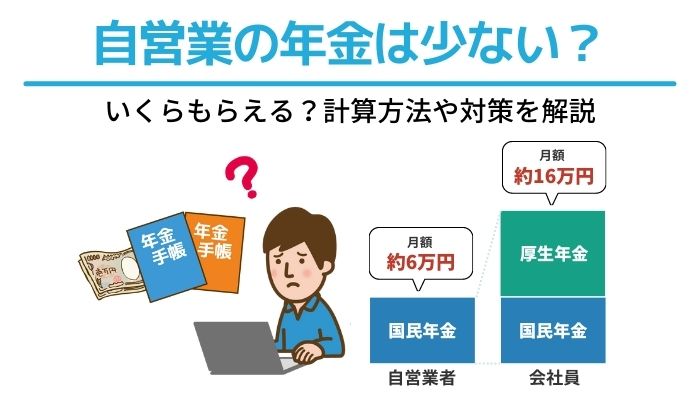

国民年金への加入

会社員時代は、厚生年金に加入し、毎月給料から厚生年金保険料として天引きされていましたが、個人事業主やフリーランスとなった場合は、国民年金に加入することになります。

国民年金は、20歳以上60歳未満のすべての人が加入しなければなりません。

納付額は、所得額に関係なく一律で月額16,540円です(令和2年度)。

厚生年金保険料と比較して、納付額は少なくなりますが、受給額も少なくなります。

申請は、住所地の市区町村役場の国民年金担当の窓口となります。

申請時には年金手帳が必要となりますので、ご準備ください。

税務関係の届出

個人事業主として開業するにあたっては、正しく納税を行うために必須となる書類「開業・廃業届」と「事業開始等申告書」の提出が必要です。

また、事業で従業員やアルバイトを雇用して給与を支払う場合などは、別途書類の提出が必要となります。

以下、それぞれの届出書類についてまとめましたので、ご確認ください。

個人事業の開業・廃業等届出書

開業日から1ヵ月以内に税務署へ提出する必須書類です。

事業開始等申告書

個人事業税に関する届出です。

これは所得が290万円を超える個人事業主に都道府県から課される税金です。

都道府県税事務所などに事業開始等申告書を提出して、開業を申告します、

届出提出は必須となっていますが、提出していない場合でも、確定申告すれば自動的に通知されて、課税対象となるときは納税通知書が送られてきます。

納税通知書が送られてきた場合は、改めて申告書を出さなくてもかまいません。

青色申告承認申請書

こちらの申請は必須ではありませんが、青色申告特別控除など、税制的にもメリットが多い申告方法ですので、開業届と合わせて税務署へ届出しましょう。

給与支払い事務所等開設届出書

従業員やアルバイトを雇用して給与を支払う事業を始める際には、必須となる書類です。

第1回の給与支払い日までに税務署へ提出します。

源泉所得税の納期特例承認申請書

支払う給与額によって、源泉所得税を納付する必要がある場合、納期に関して特例を受けたい場合に、税務署に対して申請書を提出します。

この申請を行わない場合は、納付期限は源泉徴収した翌月10日までとなりますが、特例承認を受けると、年2回にまとめて納付することが可能になります。

業種によって必要な許認可申請

開業する業種によって、許認可を得る必要があるものがあります。

許可によって、必要な要件や書類、資格なども異なりますので、しっかりと確認しておきましょう。

たとえば代表的なところで説明すると、飲食店を開業する場合には食品衛生法に基づき、保健所に対して営業許可申請を行う必要があります。

飲食店の営業許可を受けるためには、食品衛生責任者を各店舗に置く必要があり、調理師免許等を取得してない場合は、都道府県で実施している講習を受講しなければなりません。

その他の業種の場合でも、許可や届出の申請が必要な場合がありますので、事前に確認して余裕を持って手続きを行いましょう。

開業前にしておくのがおすすめな申請

開業前、または開業直後などにおすすめしたいのは各種の資金調達に関する申請です。

もちろん、一番の目的は「必要な資金を調達する」ということですが、事業が安定するまでの運転資金として確保できる融資制度もあります。

また、この他にも会社としての「実績作り」として活用することもできます。

開業当初は、周囲や取引先などから信用を得るような実績はありません。

しかし資金調達によって、「融資が通った」「補助金が受けられた」となれば、事業計画や事業の新規性などが認められたという証拠にもなりますので、好循環を生むきっかけともなります。

資金調達方法はいくつかありますが、代表的なものについてご紹介しておきたいと思います。

日本政策金融公庫の創業融資

日本政策金融公庫とは、政府100%出資の金融機関です。

公的機関であるため、低金利で融資を受けることが可能で、無担保・無保証人で資金調達することが可能です。

個人事業主の場合、日本政策金融公庫の国民生活事業で取り扱っている融資制度を利用することができます。

融資を受けるためには、借入申込書と創業計画書(日本政策金融公庫専用のもの)を記入し、面談を申し込みます。

日本政策金融公庫の融資担当者と面談を行った後、審査が行われ、審査に通ると融資が実行されます。

創業者が利用できる主な融資制度は、「新規開業資金」「女性、若者/シニア起業家支援資金」「中小企業経営力強化資金」などです。

しっかりとした創業計画書を求められますので、事業スタートの第一関門としても捉えられるものです。

補助金と助成金

特定の「出費」や「雇用」を対象とした資金調達方法として、「補助金」と「助成金」があります。

それぞれに特徴がありますので、個別に説明していきましょう。

補助金とは

特定の「出費」に関して、商工会議所、経済産業省、中小企業庁、各地方自治体などが提供する資金を「補助金」といいます。

補助金は、審査基準は厳しいですが、補助される金額が大きいことが特徴です。

審査に通れば、返済不要の資金を得ることができますが、後払い制で入金まで半年以上かかるというデメリットもあります。

内容や条件については、細かく変更されることが多いため、申請時には確認が必要です。

全体的な通過率は低いため、必ず資金提供を受けることが出来るとは限りません。

ですから補助金を得られれば、事業にハクがつくと言えるでしょう。

代表的な補助金には、「小規模事業者持続化補助金」「IT導入補助金」「ものづくり補助金」などがあり、各地方自治体でも各種の補助金制度を実施しています。

助成金とは

「雇用」を対象として、厚生労働省や都道府県労働局、ハローワークなどが提供する資金を「助成金」といいます。

助成金は、正社員雇用が前提となります。

要件には細かい規定がありますが、要件を満たせば必ず支給されるということが特徴です。

こちらも返済は不要ですが、後払い制で、入金まで1年以上かかるというのがデメリットです。

条件が合えば必ず支給されるとはいえ、難易度の高いものです。

代表的な助成金は、「キャリアアップ助成金」「人材開発支援助成金」があります。

開業準備で用意しておくと便利なもの【経費として算入可能】

特に個人事業主やフリーランスとして開業する場合に、用意しておくと便利なものについて紹介していきましょう。

事業に関わるものは、基本的に経費として確定申告書に計上することができますので、領収書やレシート、カード明細書などをしっかりと保管しておいてください。

ただ経費にできるからといって、何でもかんでも購入したり、高額な備品や設備を購入したりすることは事業の資金繰りを圧迫しますので、最小限に抑えるようにしましょう。

印鑑を3種類用意する

用途に合わせて使用する印鑑が異なりますので、3種類の印鑑を用意しましょう。

個人事業主として開業する場合、既に印鑑を持っているときは、それをそのまま使用することができます。

- (1) 実印

市区町村役場で印鑑登録された正式な印鑑です。

不動産や、創業融資などの契約書に必要となります。 - (2) 銀行届出印

事業用の口座開設を行う際に、銀行に届け出る印鑑です。

実印で兼ねることが可能です。 - (3) 角印

屋号の入った角印があると、各種請求書、領収書への押印に便利です。

名刺をつくる

開業してから正式な名刺を作成するとしても、開業準備段階でも名刺は必要です。

事業を始める前でも、不動産会社、金融機関、仕入先などの取引先に挨拶する場面はありますし、開業前のセミナーなどに参加した際も、名刺があるとその後のネットワーク作りに役立ちます。

事業用クレジットカード、銀行口座

個人事業主となった後は、クレジットカードの審査に通りにくくなるため、会社員など定職に就いている間に事業用のクレジットカードをつくることをおすすめします。

また、個人口座とは別に、事業用の銀行口座を開設し、事業とプライベートの金銭の管理が混ざらないようにしましょう。

事業用口座開設は、金融機関によって扱いが異なりますが、基本的に屋号のみの口座は作ることはできず、「屋号+本人の名前」という口座名になります。

まとめ

開業にあたっては、税務に関する手続きや許認可申請などが必要となります。

また十分な自己資金がある場合は別として、創業融資や補助金、助成金を開業前に申請することで、安定した事業経営に取り組むことが可能になります。

融資や補助金を申し込む際にも、事業計画書は必要となりますので、開業を決意したら、自身のビジネスイメージをしっかりと事業計画書に落とし込みましょう。