最終更新日:2022/6/13

個人事業主で開業する人が知っておきたい書類と手続き

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業主とは何かや開業届を提出する必要性が理解できる

- 個人事業を始める手続きとして2種類の開業届があることがわかる

- 開業届を出すメリットや出さないと起きることがわかる

- 副業でも開業届の提出が必要なケースがあることがわかる

- 失業者や被扶養者など開業すると立場が変わることがわかる

会社の設立などと違い、個人で事業を始めることは簡単ですが、個人事業主として開業する方が知っておきたい書類や手続きがあります。

特に、開業の手続きでは2種類の開業届があり、税務署と都道府県税事務所それぞれに対して、個人で事業を始めることを申告します。

開業届を出せば、対外的にも個人事業主であることが認められ、節税に有利な青色申告を利用できるなどのメリットもあります。

開業届は提出しないことよる罰則はありませんが、出さないでいると起きるリスクなどもあります。

以下では、個人事業主や開業届とは何かや、開業届を出すメリット、出さないと起きるリスクなどについて紹介します。

また、個人事業を始めると立場が変わるため、失業者や被扶養者の方などが開業届を提出する場合の注意点をあわせて紹介します。

目次

個人事業主として開業するなら開業届を出そう

経験や技術、資格などを活かして個人で事業を始めるときには、開業届を提出すると様々なメリットの恩恵を受けることができます。

個人事業主とは

個人事業主は、所得を区分するための税務上の分類で、組織として事業を営む法人に対し、会社組織に属さず事業を行う個人のことです。

なお、事業は対価を得るための行為であって、一度限りで終わらずに、繰り返して継続して営んでいることを意味します。

家族が従業員である場合や従業員を雇用している場合でも、会社などの組織に属さず個人で事業を行っていれば個人事業主です。

開業届とは

会社設立では定款や設立登記が必要なのに対し、個人事業主として事業を始める場合は、開業したことを税務署などに届け出れば足ります。

この書類が開業届で、提出することによって、税務上も社会的にも個人事業主として認められることになります。

開業届を提出しない場合でも罰則などはありませんが、提出することによって様々なメリットを受けることができる立場になります。

個人事業に関わる2種類の開業届

個人事業を始める際に届け出る「開業届」には、2種類あります。

一つは、税務署に提出する開業届で、もう一つは、都道府県税事務所に提出する開業届です。

個人事業主に関わる税金には、所得税などの国税と事業税などの地方税があり、国税については税務署が、地方税については都道府県税事務所が担当します。

このため、税務署と都道府県税事務所には別々に開業を届け出ることから、2種類の開業届が存在するというわけです。

個人事業の開廃業届出書

この書類は税務署に提出するもので、一般的に開業届と称されています。

この開業届は、開業日から1カ月以内に、納税地を管轄する税務署に提出することが求められています。

この書類の様式は、最寄りの税務署で入手できるほか、国税庁のホームページからダウンロードすることもできます。

一般的な提出方法としては、納税地の税務署に持参する方法と、郵送で提出する方法の2種類ありますが、いずれでもかまいません。

記載する内容

開業届には、個人事業主に関する事項として、事業主や事務所の住所や電話番号、事業主の氏名、マイナンバー、職業、屋号などを記入します。

また、開始する事業に関する事項として、所得の種類、開業日、事業の内容、青色申告に関する届出書の有無、従業員の有無などを記入します。

事業開始等申告書

この書類は都道府県税事務所に提出する開業届で、都道府県ごとに名称や提出期限などが異なります。

このため、都道府県や都道府県税事務所に照会するか、インターネット検索で確認しておく必要があります。

なお、検索の際は「事業開始等申告書」+「都道府県名」で調べると、簡単に発見できます。

ちなみに、東京都の場合、名称は「個人事業税の事業開始等申告書」で、事業開始から15日以内に提出することが求められています。

この書類を提出しなくても罰則はないため、税務署には提出しても、都道府県税事務所には提出しない事業主も少なくないと言われています。

記載する内容

税務署に提出する開業届よりも記入する項目は少なく、東京都の場合は、事務所や事業主の住所や氏名、屋号、開業日などを記入するだけで済みます。

開業届を出すメリット

個人事業主として開業届を提出すると、社会的に事業主として認められるほか、事業にかかる税金をお得に節税できるメリットがあります。

この節税のメリットを受けるためには、青色申告によって確定申告を行う必要があるのですが、そのためには税務署への開業届提出が必須です。

なお、開業届の提出にあわせ、同じ税務署に「青色申告承認申請書」を提出する必要があることに注意が必要です。

節税のメリット

青色申告は個人事業にとって節税効果が高く、複式簿記で記帳すれば最大65万円の所得控除を受けることができます。

赤字が発生した場合には、最大3年間繰越して純損失を控除することもできます。

また、家族や親族が従業員として働く場合には、家族従業員に支払った給与を「青色事業専従者給与」として必要経費にできるメリットもあります。

社会的に事業主として認められるメリット

開業届を提出すると、社会的にも個人事業主として認められ、事業のための契約や申請ができるメリットもあります。

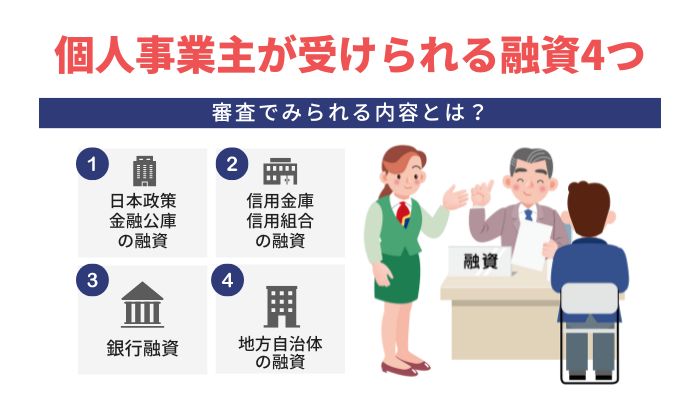

屋号を使った事業用銀行口座の開設や、事務所など事業用不動産の賃貸借契約、融資申込み、補助金や助成金申請などができるようになります。

また、屋号を公の名称として使うことができ、銀行口座の名義などは屋号を盛り込んだ名称とすることもできます。

事業用のクレジットカードがあると支出を明確に区分できて便利ですが、一般的に、申請の際は開業届を提出していることが前提になります。

なお、開業届を提出したことを証明する書類として、提出時の開業届控えが必要になるため、忘れずにもらっておきましょう。

もしも開業届を出さなかったら

開業届けは原則的に、開業してから1カ月以内が提出期限ですが、未提出に関して罰則は定められていません。

したがって、開業届を提出しない場合でも罰則はありません。

また、都道府県税事務所への開業の申告については、確定申告をすると自動的に通知されるため、提出しない事業主もいるようです。

しかしながら、出さない場合は、開業届を出すことによって得られるメリットを受けることができません。

また、提出すれば、税務署から青色申告の説明会の案内や、確定申告の手引きや用紙など税金関係の連絡が届くようになりますが、この連絡もありません。

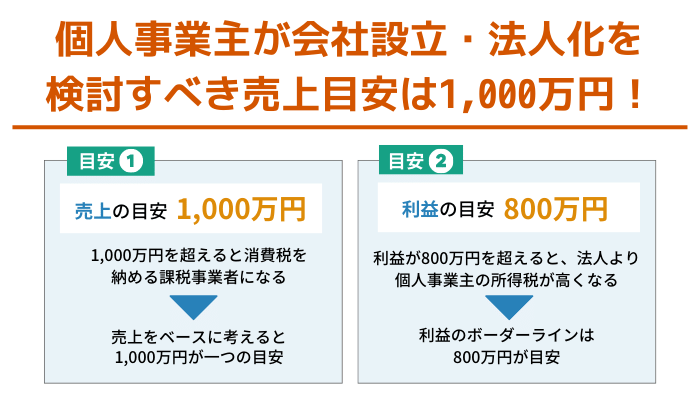

個人事業主には、事業の規模に応じて所得税や個人事業税が課され、売上が1,000万円を超えるようになると、消費税の納税義務も発生します。

確定申告の申告漏れや、期限に間に合わないようなケースでは、税務調査が入り、高い税率の無申告加算税が課されるリスクもあります。

なお、副業として事業を行う際は、余計な税金を払わなければならないリスクや、会社とのトラブルになる恐れもあります。

副業している場合も開業届が必要?

勤め先から給与をもらっている場合は、会社などが行う年末調整によって所得税額が確定するとともに、自動的に納税も完了します。

このため、通常は確定申告の必要がないのですが、副業の年間所得が20万円を超える場合は確定申告しなければなりません。

ここで大事なことは、副業の収入から経費を差し引いた所得が20万円を超える場合に、確定申告を行う必要が生じるということです。

開業届をはじめ、青色申告承認申請書を税務署に提出した上で、青色申告によって確定申告すれば、経費の範囲が広がります。

また、個人事業主として青色申告を利用すれば、各種控除の適用を受けることができ、20万円を超える所得に対する節税が可能です。

たとえば、複式簿記による青色申告なら、最大65万円の控除を受けることができるため、副業所得への課税を免れるケースもあり得ます。

つまり、副業をする場合にも開業届を提出すれば、節税の恩恵を受けられる可能性が高いと言えるのです。

なお、副業は、勤め先の就業規則などで許可されていれば問題ありませんが、副業が禁止されている場合もあるため十分確認しましょう。

個人事業を始めたら被扶養者や失業者ではなくなるの?

開業届を提出して、個人事業主として仕事を始めると、それまでとは社会的な立場が変わります。

特に、配偶者の被扶養者になっている場合や、失業者の場合、その変化によって不利になることもあるため注意が必要です。

個人事業を始めると変わる注意点

開業届は、個人事業主としての開業を申告する手続きであるため、提出すれば失業者ではなくなります。

失業手当がもらえなくなる

失業手当は、雇用保険に加入している方が「仕事を探している状態」のときにもらえる手当です。

開業届を出せば、届に記載した職業で仕事を始めたことを申告するわけですから、失業者ではなくなります。

このため、再就職か独立かを迷っているような場合や、個人事業を始めても収入の目途が立たない場合には、提出時期に注意が必要です。

失業認定前に提出すると再就職手当がもらえない

雇用保険に加入していると、失業手当を受給している期間中に安定した職業への就職が決まった場合は再就職手当をもらうこともできます。

この手当は、個人事業主として開業する場合も、安定した職業への就職と同様に扱われるため、受給可能です。

ただし、失業と認定される以前に開業届を出すと、失業者に該当しなくなり、受給資格がなくなります。

扶養に入っている場合の注意点

個人事業主として開業すると、就業した扱いになり、所得額にかかわらず保険や年金の被扶養者から外れるケースもあります。

一般的には、一定額の所得に満たない事業であれば、個人事業主として開業した場合でも被扶養者のままでいることができます。

しかしながら、健康保険組合などによっては、就業した段階、つまり個人事業主として開業した時点で扶養の対象から外れるケースもあります。

扶養の対象から外れると新たに加入しなくてはならず、かなりの出費となってしまうため、事前に確認しておくことがおすすめです。

まとめ

個人事業を成功に導くためには、事業のコンセプトや事業計画を綿密に練り上げ、それを具体化していくことが重要です。

資金調達や事務所や店舗の開設、集客、リピーターを確保するための他者との差別化などの経営戦略を立てますが、税務面での戦略も大事です。

収入が増えれば所得は増えますが、青色申告を利用して賢く節税すれば、より効果的に所得を増やすことができます。

開業届や青色申告承認申請書を提出して、個人事業主としてのメリットを最大限に活用することがおすすめです。