最終更新日:2022/6/9

個人経営者で成功するために。法人・自営業者・フリーランスとの違いと成功するための7つのポイント

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人経営、法人、自営業、フリーランスの違いについて理解できる

- 個人経営のメリット・デメリットがわかる

- 個人経営で成功するためのポイントがわかる

会社員以外で、自ら事業を行っている方を、個人経営者、自営業者などと呼びます。

また、最近ではフリーランスなどの自由業という呼び方も多く聞かれます。

自ら事業を行っている方の呼び方がいろいろとありますが、それぞれに違いはあるのでしょうか?

これらの違いと、個人経営者として成功するためのポイントについて説明します。

目次

個人経営者とは?

個人経営者とは、いったいどのような人を言うのでしょうか?

個人経営者と似た言葉で、自営業者やフリーランス、個人事業主という呼び方もあります。

これらの呼び方の違いについて、説明していきたいと思います。

まず、個人経営者とは、会社(法人)の経営者の対語として使用されます。

会社として経営する人に対して、個人として経営する人という意味です。

個人で事業を行うためには、個人事業主として開業届を税務署に提出する必要があります。

開業届は、個人が「事業を始めた」ということを税務署へ知らせるために提出する書類です。

ですから、個人事業主というのは、個人経営者と同義語、同じ意味ということになります。

個人事業主として経営する人を、個人経営者とも呼びます。

事業主一人のみで事業を行う場合に限らず、家族や従業員などと複数で事業を行っていても、それが法人(会社)でなければ個人事業主と言えます。

個人事業主は法律上の区分として使用されますが、一般社会では個人経営者と呼ばれることも多いようです。

個人経営と自営業の違い

続いて、「個人経営」と「自営業」の違いについて見ていきましょう。

よく似た言葉ではありますが、この二つにはどんな違いがあるのでしょうか?

違いを説明する上で、まず「自営業」とは何かについて解説します。

自営業とは何か?

自営業とは、会社と雇用契約を結んで働く会社員に対して、自ら事業を営んでいる人を指します。

「自ら事業を営む」とは、店舗や事務所を開設している場合や、会社を設立して事業を行っている場合も含みます。

自営業の種類としては、

- ・ラーメン店やカフェといった飲食業

- ・古着屋や雑貨店などの小売業

- ・専門的な資格を有してサービスを提供する事業

など、さまざまです。

最近では、インターネット環境や通信技術の発達で、地方の自宅などで開業して自営業者となる方も増加しています。

自営業の規模

自営業の規模は、特に制限なくさまざまです。

事業主一人で営んでいる方もいれば、家族や従業員を雇用して事業を行っている場合など、働く人数もさまざまです。

また、代表者(オーナー)として法人(会社)を設立している方は会社の社長ではありますが、「自ら事業を営んでいる」という意味で、「自営業者」と呼ばれることもあります。

つまり「自営業」とは、会社員以外の方で、その事業形態によらず自ら事業を営む人に社会的に使われている呼称だといえます。

個人経営との違いは?

個人経営とは、個人事業主と同じ意味です。

個人事業主とは、会社(法人)を設立せずに、個人として事業を営むために税務署へ開業届を提出し、事業を始めた方を指します。

個人事業主が法人格を持たずに開業届を提出した人という法律上の区分であるのに対して、自営業は、自ら事業を営む人という社会的な総称であるといえます。

個人事業主は法律上の区分ですので、自営業という総称に含まれます。

ですから、自営業者の中には、個人事業主と法人格を持っている会社の社長が共存するということになります。

同じ自営業者と呼ばれることもありますが、個人事業主と法人経営者では法律上の区分が異なりますので、税金の納め方や運営方法なども変わってきます。

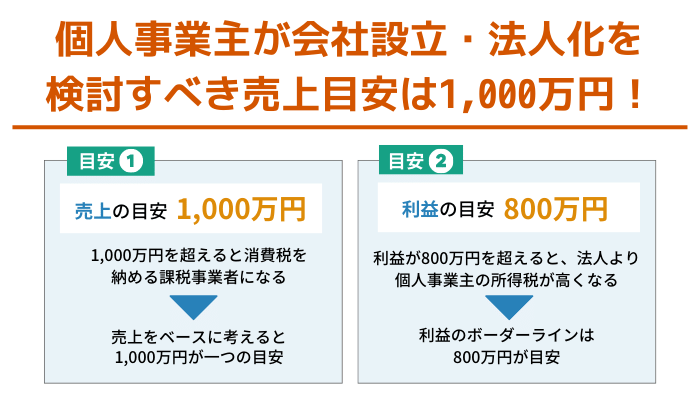

なお、個人事業主として事業をスタートさせても、事業が軌道に乗って売り上げが拡大し、規模が大きくなった場合は、節税や社会的信用度向上のために、個人事業を法人化することもできます。

そのような法人化を「法人成り」と呼びます。

個人事業主の場合、税金は累進課税のため所得の増加によって、どんどん税率も上がっていきますが、法人になると、一定の売上以上の税率は固定されますので、節税できるという利点もあります。

法人化(法人成り)しない限り、売上規模や従業員数に関わらず、個人事業主であることに変わりはありません。

個人経営とフリーランスの違い

次はフリーランスとの違いについてです。

フリーランスは、最近よく使われる呼称ですが、個人経営(個人事業主)とはどういった違いがあるのでしょうか?

フリーランスとは何か?

フリーランスとは、会社に属さず、独立して仕事を請け負う人のことをいいます。

会社と雇用契約を締結して働く会社員と異なり、フリーランスは会社などと雇用契約を結ばずに、請負契約などを締結して業務を行います。

請負契約は、業務ごとに締結する場合もあれば、1年間等の長期間で契約する場合もあります。

長期契約する場合でも、契約期間内の案件ごとに発注書を受けて、個別に業務進行することが一般的です。

フリーランスとして働く人の職種は、

- ・デザイナー

- ・イラストレーター

- ・カメラマン

- ・ライター

- ・プログラマー

- ・webデザイナー

- ・コンサルタント

など多種多様です。

いずれも、個人が持つスキルや専門知識、資格などを活かして、仕事を行うことが特徴のひとつです。

個人経営との違いは?

フリーランスは、働き方を指す言葉です。

フリーランスであっても、法人を設立せずに開業届を税務署へ提出している人は、個人事業主(個人経営)となります。

ですから、個人事業主でフリーランスとして働いている方も多いです。

ただ、個人事業主で飲食店や雑貨店などを経営している方をフリーランスとは呼べません。

フリーランスは、個人が持つスキルや専門知識を活かし、請負契約等を締結して働くスタイルを指しますので、意味合いが変わってくるからです。

個人経営のメリット・デメリット

ここまで個人経営と法人、自営業、フリーランスの違いについて説明してきました。

個人経営は、会社員として雇用契約を結ばず、個人事業主として経営することを指します。

ここでは、会社員として雇用されずに個人経営者となることのメリット・デメリットについて説明していきます。

個人経営のメリットとは?

一番のメリットは、会社の無駄な慣習やしがらみに縛られず、自由に事業を経営することができるということではないでしょうか。

個人経営は、自分の力で売り上げた収益を、そのまま自分のものとすることが出来ます。

完全成果主義というわけです。

また、事業を行いつつ、様々な費用を経費として計上できますので、節税対策をすることも可能です。

個人経営は、税務署に開業届を提出するだけでスタートできますので、法人経営のように「法人設立のために25万円程度の初期費用が必要」ということもありません。

個人経営のデメリットとは?

デメリットは、自分の力で売上を作り、事業を継続していかなければならないということではないでしょうか。

特に事業を始めた頃は、収入が不安定になる可能性が高いです。

事業内容にもよりますが、事業の運営から営業、税金の対策などの経理業務等、やることは会社員時代と違って多岐に渡ります。

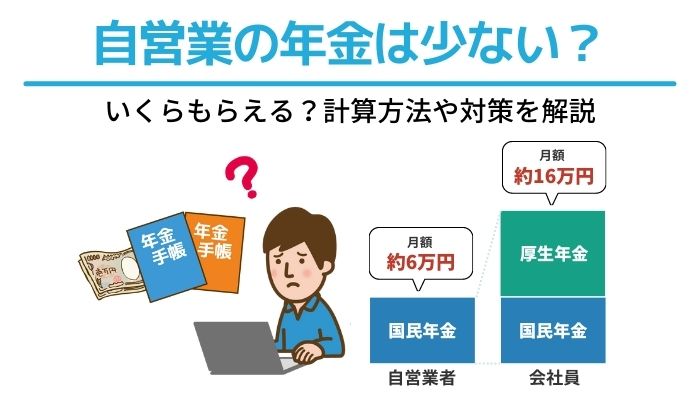

また、年金や健康保険料の支払負担も増えます。

個人経営を始める際には、こういったデメリットについてもよく考えることが必要です。

個人経営で成功するための7つのポイント

会社を辞めて、個人経営者として事業をスタートさせたとしても、すぐに売上がでて、軌道に乗るとは限りません。

個人経営者は、自由に事業を経営できる反面、自分の得意分野ではない分野、例えば営業や経理といった業務も行って、事業経営する必要があります。

また、個人経営を続けていくためには、売上をあげることだけでなはなく、確定申告などの税金対策も勉強して、収益をあげるプランを練っていくことも重要です。

そこで、個人経営で成功するために、税金対策や、営業・集客、コスト削減についてのポイントについて解説していきましょう。

(1)事業計画を立てよう

事業計画を立てない個人経営者もいますが、自分のビジネスをプランニングできないと、長期的に事業を継続していくことは難しくなります。

具体的な売上だけはなく、必要経費(仕入費・家賃・水道光熱費・人件費など)に加え、どのくらいの税金を納めなければならないかも計画しておくことが必要です。

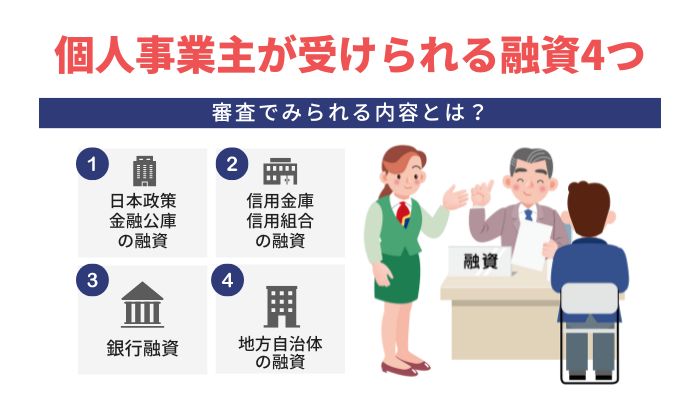

初期投資や、ランニングコストだけではなく、5年後のビジネスプランを見据えて、長期的な投資、資金調達方法なども考える必要があります。

個人経営で成功するためには、しっかりとした事業計画を立てることが重要です。

(2)営業力を磨く

個人経営で成功するためには、個人経営者自身が、事業の魅力や、扱う製品やサービスの良さをアピールする営業力が必要です。

従前にコネクションがあり、その繋がりを利用して事業を始める場合でも、継続して売上を上げていくためには、新規顧客に向けたコミュニケーション能力やプレゼンテーション能力が必要になってきます。

何が顧客にとって魅力になるのか?

分かりやすいプレゼンテーションとは何か?

個人経営者は常に、自身の営業力を磨いていくことが重要です。

個人経営者の中には、一人起業で規模も小さいからと名刺すら持っていない人もいますが、最低限会った方にアクセスしてもらうためにも、連絡先やメールアドレスの入った名刺を持つことをお勧めします。

また新規開拓はもちろん需要ですが、安定して収益をあげていくためには、これまで商品を購入してくれた方やサービスを使用してくれた方をリピーターにすることも重要です。

利用者にどれだけメリットを享受できるかが、個人経営を成功させるポイントのひとつと言えるでしょう。

(3)ネット集客する

とても良い製品やサービスを扱っていても、その存在を知ってもらえなければ意味がありません。

資金力がある会社であれば、TVCMや新聞折こみチラシ、看板、販促物など広告宣伝できる媒体は多く存在します。

しかし、個人経営の場合は大手のような資金がありませんし、費用対効果を考えても、大規模な宣伝は経費を増大させます。

そこで、個人経営者にお薦めしたいのが、ネット集客です。

ネット集客にもいくつか方法があります。

ホームページをつくる

まずはホームページです。

今やホームページを持たない会社や店舗はない程ですが、個人経営者にとっても非常に有益です。

新しい製品やサービスを探している方は、必ずと言っていいほどインターネットの検索サイトで検索して、サイトを訪れ、検討します。

個人経営者の場合は、自分でホームページを作る方も多いと思います。

サイト運営の際にはSEO対策を重視したホームページの作成をお勧めします。

SEOとは、英語でSearch Engine Optimization、検索エンジン最適化という意味です。

ネットで検索上位に入る記事やサイトは、それだけ多くの方の目に触れるため、宣伝効果は検索下位のサイトに比べて格段に高くなります。

SEOに関しては、色んな情報が溢れかえっていますが、何が正しいのか明確な答えはありません。

しかし、重要となるポイントは、「ユーザーに対して価値のある情報を提供し、検索エンジンに正しく内容を伝える」ということです。

検索するユーザーにとって、満足感のあるコンテンツを提供できなければ、どんなSEO対策を行っても、上位表示は見込めません。

SNSを利用する

FacebookやTwitterのようなSNSを利用して集客する方法もあります。

SNSは気軽に始めることができますし、SNSで話題となった商品やサービスは、SNS上で拡散されていくという特性があります。

特にTwitterは、ブログやホームページと比較して、顧客に与える影響が大きいメディアとして注目されています。

SNSを始めること自体にはコストがかかりませんので、個人経営者にとっては、かなりメリットが大きい集客方法といえるのではないでしょうか。

(4)コストを低減する

個人経営者として、事業を運営していくうえでは、コスト管理も重要です。

売上を伸ばしていくために必要なコストはかけるべきですし、どんなコストも削減しなければならないという訳ではありません。

ただ、事務所内のオフィス家具や設備を、必要以上に豪華にしたり、売上見込みが立たない状況で大量に従業員を雇用したりといったコスト増は、避けるべきです。

宣伝費用や在庫管理費なども含めて、必要のない経費はできるだけ低減し、売上向上に必要な施策に費用を掛けられるように、しっかり対策をしていきましょう。

(5)節税対策する

個人経営者は、事業に関わる費用の低減のほかに、節税対策も行わなければなりません。

個人経営者にとって、最も負担が大きくなるのが税金です。

納税しないということはできませんが、少しでも節税できるように対策しましょう。

ここでは、「青色申告」と「所得税の節税」について説明します。

確定申告は青色申告で

個人経営者として、欠かせない手続きが確定申告です。

確定申告は、そのままですと白色申告に、開業届とともに「青色申告承認申請書」を提出すると青色申告となります。

青色申告は、開業時に選択できますが、開業後途中からでも変更は可能です。

出来るだけ税金を抑えたいと思う個人経営者は、迷わず青色申告を選んでください。

青色申告の場合、最大65万円の青色申告控除、赤字を最長3年間繰り越せるというメリットがあります。

青色申告を選択すると、複式簿記による帳簿提出などが義務付けされていますが、最近では市販の会計ソフトに加え、オンラインの会計ソフトも普及しており、簡単に青色申告の帳簿が作成できます。

会計ソフトには、サポートが充実したプランなど、いくつかプランがありますので、自身の事業に適したプランを選択しましょう。

所得税を知る

個人経営者にとって負担の大きい所得税は、累進課税方式です。

課税所得金額に応じて、所得が高くなればなるほど、税率も上がってしまうということです。

例えば、課税所得が330万円の場合、税率は10%ですが、課税所得が331万円の場合は、税率は20%になります。

所得金額が1万円違うだけで、税率が10%から20%に変わってしまうのです。

これは、所得税の税率が累進課税方式で決まっているからです。

税率の規定は、所得「195万円超~330万円以下」の場合に税率10%、「330万円超~695万円以下」の場合で税率20%となっています。

この所得税の仕組みを理解しておけば、確定申告の決算期間(1月1日~12月31日)に、必要な経費を支払って、課税所得金額の微調整を行うことによって、所得税の負担を減らすことが可能です。

(6)リスクに備える

個人経営者に限りませんが、事業を行う上で、リスクに備えて保険に加入することも必要です。

保険には、事業に合わせて、保険会社が行う保険もありますが、例として独立行政法人の中小機構が運営している「経営セーフティ共済」をご紹介します。

自身の事業経営が健全でも、「取引先の倒産」という事態はいつ起こるか分かりません。

経営セーフティ共済は、そのような不測の事態に直面した中小企業・個人事業主が、必要となる事業資金を速やかに借入れできる共済制度です。

規模の大きい企業は加入できませんが、個人の事業者でも加入できます。

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

無担保・無保証人で掛け金の最高10倍(8,000万円)まで借入れることができます。

さらに、掛け金は必要経費に算入できるため、節税対策も可能です。

事業は、順調な時ばかりではありませんので、リスクに備えたプランも準備しておくことが大切です。

(7)専門家に相談する

ここまで、個人経営を成功させるポイントについて説明してきましたが、すべてを個人経営者自身が行う必要はありません。

例えば、節税対策について、いくつか説明しましたが、実際にはもっとたくさんの方法がありますし、具体的に自身で行おうとすると、時間がかかり過ぎるということもあります。

そのような場合には、費用はかかりますが、税理士などの専門家に相談すれば、スムーズな運営と効果の高い節税対策を行うことができます。

また専門家に支払う費用を捻出できないという方でも、無料相談を受け付けている公共機関や団体は多く存在しますので、そういった機関の専門家の知恵を借りてみるのもいいでしょう。

節税対策に限らず、うまく専門家を活用するというのも個人経営のポイントではないでしょうか。

個人経営が向いている人の特徴

個人経営に向いている人にはどんな特徴があるでしょうか?

会社に縛られず自由に経営したい人

「組織で働きたくない」という考えは、ネガティブに捉えられがちですが、組織には向かないという人は大勢います。

自分自身の能力を伸ばし、会社に縛られずに自由に経営したいと本気で考える人は、個人経営に向いています。

やりたい事が決まっている人

自分のビジネスに自信がある、提供する製品やサービスを世間に広めたいなど、事業としてやりたいことが明確に決まっている人は、個人経営に向いています。

軸がブレなければ、事業方法など枝葉の部分は何とかなっていくものです。

客観的に考えられる人

個人経営になると、一人で全部やることになりますので、軌道修正してくれる人がいません。

コンサルタントなどの専門家に依頼することもできますが、基本的には自分自身を客観視する必要があります。

主観で判断しすぎると、ビジネスはなかなか軌道に乗りません。

直近の売上などに気持ちを左右され過ぎると、判断を誤りますので、物事を客観的に考えられる人が、個人経営には向いているといえるでしょう。

まとめ

個人経営者と個人事業主は、同じ意味で使われます。

個人事業主とは、法律上の区分で、税務署へ開業届を提出して事業を経営する人です。

個人経営者で成功するためには色んなポイントがありますが、事業計画を立案し、経費だけでなく税金についても良く理解し、必要に応じて専門家を活用しながら、事業経営していくことが重要です。