最終更新日:2026/1/8

資本金1円起業のデメリットとは?成功例がほぼない理由を税理士が解説!

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

「1円起業」という言葉を耳にして、そんなに少ない金額で起業ができるのかと驚く人も多いでしょう。

起業という言葉には、個人事業主としての開業と、株式会社など法人の設立という2つのパターンがあります。

1円起業は、多くの場合で後者の「法人の設立」に対して使われる言葉です。

この1円起業という言葉を解剖していくと、1円というのは会社の「資本金」を指している事がわかります。

しかし、実際には資本金を極端に低い額にすることには多くのデメリットがあります。

これを知らずに安易に資本金額を決めてしまうと、あとから増資という手続きが必要になることもあります。

この記事では、税理士が専門家としての視点から、1円起業のデメリットや危険性について詳しく解説します。

1円起業の成功例がほとんど語られない理由や、スモールビジネスであれば少額の資本金でも問題ないのかといったリアルな疑問についても回答します。

少額での起業を考えている方は、ぜひ一度ご確認ください。

目次

【はじめに】「1円起業」には2つの意味がある

「1円起業」という言葉は、性質がまったく異なる2つのケースを指しており、混同されがちです。

自身がどちらのケースをイメージしているのかを明確にするため、まずは以下の比較表を確認してください。

| 比較項目 | ケース1:個人事業主 | ケース2:会社(法人) |

|---|---|---|

| 「1円」が指すもの | 初期費用(仕入費など) | 資本金 |

| 事業形態 | 個人事業主(フリーランス) | 株式会社・合同会社など |

| 主な目的 | 元手をかけずにスモールビジネスを始める | 資本金1円で「会社」を設立する |

| 実際の設立費用 | 0円から可能 | 約6万円~20万円以上 |

個人事業主と会社(法人)それぞれのケースについて、詳しく解説します。

ケース1:初期費用を抑えて「個人事業主」として開業する

「仕入れや設備投資などの元手をほぼかけずに個人事業主を始める」という意味合いで、1円起業という言葉が使われるケースがあります。

個人事業主になるための「開業届」の提出には手数料がかからず、基本的にパソコンが1つあれば始められるため、実質0円で開業することも可能です。

もし、個人事業主として元手ゼロから月5万円、10万円と売上を作っていく具体的な成功パターンやビジネスアイデアをお探しの場合は、以下の記事で詳しく解説しています。

ケース2:資本金1円で「会社(法人)」を立ち上げる

1円起業という言葉には、法律上の「資本金」を1円に設定して、株式会社や合同会社といった「法人」を設立することを指すケースもあります。

資本金とは、会社が事業を行うための元手(運転資金)として、設立時に経営者などが出資するお金のことです。

2006年に施行された会社法により、資本金制度は大きく変わりました。

それ以前は、株式会社の設立には最低1,000万円、有限会社(現在は新設不可)には300万円の資本金が必要になると法律で義務付けられていました。

現在はその最低資本金制度が撤廃され、法律上は「資本金が1円以上」であれば会社を設立できるようになったのです。

ただし、ここで多くの人が誤解する重要な点があります。

それは、「資本金1円」というのは「設立費用が1円」ではないということです。

資本金を1円に設定した場合でも、会社設立の手続きには「定款認証手数料」や「登録免許税」といった費用が別途発生します。

以下の表は、株式会社と合同会社を設立する際にかかる費用(法定費用)の最低目安です。

| 会社形態 | 登録免許税 (最低額) |

定款認証手数料 (最低額) |

その他の費用 | 合計費用の目安 |

|---|---|---|---|---|

| 株式会社 | 15万円 | 1万5,000円 | 定款謄本代など | 約16万7,000円 |

| 合同会社 | 6万円 | なし(認証不要) | 定款謄本代など | 約6万2,000円 |

このように、法律上は資本金1円で設立可能でも、実際には会社形態に応じた実費が必要となります。

また、資本金を極端に低い額にすることには、さまざまな実務上のデメリットもあり、推奨されません。

この記事では「資本金1円での会社設立」に焦点を当て、税理士の視点からなぜそれが推奨されないのか、現実的な課題やデメリットを詳しく解説していきます。

なお、会社設立にかかる費用については、以下の記事でより詳しく解説しています。

なぜ1円起業は成功例が語られないのか

資本金1円でも会社設立は可能ですが、実際に資本金1円での起業の成功例を探すことは困難です。

なぜなら、事業を軌道に乗せることに成功した企業のほとんどが「設立時の資本金が1円(少額)だったとしても、あとから資本金額を増やしている」からです。

事業が実際に始まり、売上が安定して成長してくると、資本金が1円のままでは事業運営上、さまざまな不都合が生じます。

そのため、事業が軌道に乗り始めた経営者は、その不都合を解消し、事業をさらに拡大するために「増資(ぞうし)」という手続きを行います。

増資とは、文字どおり資本金を増やし、会社の基盤を強化することです。

資本金を1円から50万円、100万円へと引き上げることで、より信頼性の高い状態で事業を運営できます。

次の章では、資本金1円のままでいると直面する不都合とは具体的に何なのか、4つのデメリットについて詳しく解説していきます。

1円起業で発生する4個のデメリット

法律上は設立が可能であっても、資本金がわずか1円という状態は、事業運営において多くの不利益をもたらします。

特に大きなデメリットとして、以下の4つがあげられます。

- 法人口座の開設が極めて難しい

- 融資・補助金を受けられる可能性がほぼない

- 社会的信用が得られない

- 許認可を取得できない

これら4つのデメリットを、税理士の視点から詳しく解説します。

その1:法人口座の開設が極めて難しい

事業運営において最も致命的なデメリットとなるのが、1円起業は「法人口座(法人名義の銀行口座)」の開設が極めて難しいという点です。

金融機関(銀行)は、法人口座がマネーロンダリングや詐欺などの犯罪に利用されないよう、法人の事業実態を厳格に審査する法的義務を負っています。

その審査において、「資本金の額」は、その法人が持つ財務的基盤や事業の信頼性を示す客観的な指標の一つです。

犯罪による収益の移転防止に関する法律 第八条

特定事業者(第二条第二項第四十六号から第四十九号までに掲げる特定事業者を除く。)は、特定業務に係る取引について、当該取引において収受した財産が犯罪による収益である疑いがあるかどうか、又は顧客等が当該取引に関し組織的犯罪処罰法第十条の罪若しくは麻薬特例法第六条の罪に当たる行為を行っている疑いがあるかどうかを判断し、これらの疑いがあると認められる場合においては、速やかに、政令で定めるところにより、政令で定める事項を行政庁に届け出なければならない。

金融機関の視点に立つと、資本金1円の法人は「どのようにして事業の運転資金(事務所の家賃、PCの購入費、広告宣伝費など)を賄うのか」が不明瞭です。

さらに、「そもそも資本金をほとんど用意していない事業者が、今後ちゃんと事業を行っていくのか?」という大前提の部分も疑問視されてしまいます。

このように事業実態や継続性が確認できない法人は、架空の事業(ペーパーカンパニー)や犯罪目的での利用が疑われるため、口座開設の審査に落ちてしまう可能性が非常に高くなります。

後述しますが、法人として事業を行ううえで法人口座はほぼ不可欠です。

その入り口が塞がってしまうことは、1円起業における最大のデメリットと言えます。

その2:融資・補助金を受けられる可能性がほぼない

金融機関からの「融資」や、国・自治体の「補助金・助成金」を受けられる可能性がほぼゼロになってしまう点も、1円起業のデメリットです。

事業を始める際、多くの方が検討する「日本政策金融公庫(JFC)」の新規開業・スタートアップ支援資金などでは、自己資金の額が審査における最重要項目の1つになっています。

自己資金とは、事業のために創業者自身が準備した資金であり、資本金はその最も明確な証拠となります。

資本金が1円であるということは、金融機関に対して「自分はこの事業に対して金銭的なリスクを一切負っていない」と公言しているに等しく、当然ながら評価は著しく低くなります。

また、法人が受けられる補助金の多くは、補助の対象となる経費の一部を会社が自己負担することが申請要件となっています。

財務基盤のない1円起業では、この自己負担部分を担えない、もしくは役員借入金などの借金で賄うことになるため、補助金申請において非常に不利になるケースがほとんどです。

その3:社会的信用が得られない

第三に、法人としての「社会的信用(与信)」が著しく低くなるというデメリットがあります。

会社の資本金額は、法務局で「履歴事項全部証明書(登記簿謄本)」を取得すれば、誰でも確認できる公開情報です。

多くの企業は、新しい会社と取引を開始する際に、信用調査会社の情報を参照したり、登記簿謄本を確認したりして、相手の支払い能力を審査します。

この審査において、資本金が1円しかないという事実は、「財務基盤が脆弱であり、事業継続性に不安がある」と判断される大きな要因となります。

これによって新規取引を断られたり、請求書などを用いない現金のみの取引しか許可されないというデメリットが発生します。

そのほかにも、採用で優秀な人材を確保しにくい、事務所の賃貸契約などを結びにくくなるなど、社会的信用が低いことは実務においても大きなデメリットとなります。

その4:許認可を取得できない

資本金の額が低いと、特定の業種を営むために必須となる「許認可(きょにんか)」が取得できません。

多くの許認可業種では、その事業の安定性や利用者を保護する目的で、法律によって「財産的基礎要件(資産要件)」が定められています。

これは「自己資本(純資産)が一定額以上あること」を求めるものであり、資本金1円の会社はこの要件を満たすことが不可能です。

なぜなら、資本金1円の会社は、設立費用を支払うために、代表者個人からその資金を借りる役員借入金を行うことになります。

会計上、この役員借入金は会社の「負債」です。

そのため設立時点で「純資産がマイナス(債務超過)」の状態となり、プラスの資産を求める許認可の基準を満たせなくなります。

以下は、資産要件が定められている業種の一例です。

| 業種(許認可の種類) | 求められる財産的基礎 |

|---|---|

| 建設業(一般建設業許可) | 500万円以上の自己資本(純資産) |

| 人材派遣業(一般労働者派遣事業許可) | 2,000万円以上の純資産 |

| 旅行業(第3種) | 300万円以上の基準資産額 |

| 不動産業(宅地建物取引業免許) | 1,000万円の営業保証金供託 (または弁済業務分担金60万円) |

これらの事業を計画している場合、資本金1円での設立は選択肢になり得ません。

融資を受けないスモールビジネスなら資本金1円でも問題ないのか

ここまでのデメリットを見て「法人口座は不要で、融資も許認可も関係ないスモールビジネスなら、資本金が1円でも問題ないのでは?」と疑問に思われるかもしれません。

たとえば、Webライターやアフィリエイター、動画配信者など、仕入れや設備投資がほぼ不要なフリーランスが節税を目的として法人化するケースです。

確かにこの場合、金融機関や取引先の信用を得る必要性は低いように見えます。

しかし、こうした「節税目的の法人成り」のケースであっても、資本金1円での設立は実務上で大きな問題があります。

法人の売上は法人口座に入れるべき

法人としての売上を得る際には、その売上は法人用口座に入金する必要があります。

法人税申告の大前提は、「法人と個人の経理が明確に分離していること」です。

もし、法人の売上(Google AdSenseからの広告収入やクライアントからの執筆料など)を、代表者個人のプライベートな銀行口座で受け取った場合、どうなるでしょうか。

税務調査において、それは公私混同の典型例と見なされ、調査官は「法人の売上を意図的に隠蔽し、個人の懐に入れているのではないか」と疑います。

そうなった場合、個人口座の履歴について「これは法人の売上、これは個人の生活費」と、1件ずつ客観的に証明する責任が納税者側に発生します。

この証明は極めて困難であり、もし管理が曖昧だと判断されれば、売上除外として追徴課税や重加算税が課されるリスクもあります。

これでは、節税対策として法人化した意味がなくなってしまいます。

また、Google AdSenseや多くのクライアント企業は、コンプライアンスの観点から、契約・請求書名義と振込先口座名義が異なる取引を、原則として認めていません。

したがって事業運営上、法人名義の口座は必須と言えるのです。

そもそも資本金は運転資金として使用できる

なかには「資本金に50万円もつぎ込むのは無駄だ」「一度入れたら使えない、寝かせておくお金だ」と考える人もいますが、これは大きな誤解です。

なぜなら資本金は、支払うべきコスト(経費)ではないからです。

資本金50万円で会社を設立するということは「設立者個人の口座から、新しく作った法人の口座に50万円を移動する」という手続きを意味します。

その資本金は、設立初日から「法人の運転資金」として、会社の事業のために自由に使うことができます。

例としては、法人税の支払いやPCの購入費、Webサイトの制作費、税理士への顧問料などに使うことが可能です。

逆に言えば、資本金が1億円の会社が必ずしも1億円の資金を常に確保しているとは限りません。

資本金はあくまで「その会社がある時点で用意した資金」であり、常にその額を持ち続ける必要はないのです。

資本金は「ただ資金力をアピールするためのお金」ではなく、「事業を円滑にスタートさせるための最初の運転資金」です。

これを1円に設定することは、実質的に運転資金ゼロで事業を始めることを意味し、現実的とは言えません。

資本金1円で起業した場合の「増資」のタイミングと手順

これまでに解説したとおり、資本金1円での起業は多くのデメリットを伴います。

もし、なんらかのやむを得ない事情によって資本金1円で会社を設立した場合、事業を円滑に進めるために「増資」という手続きを行うことができます。

増資とは、資本金の額を増やし、会社の財務基盤を強化することです。

ここでは、増資に必要な手順・コストについて解説します。

増資の手順とコスト(登録免許税)

資本金を増やすには、株主総会での決議(合同会社の場合は社員の同意)や、新たな資本金の払込みといった手続きを踏んだうえで、法務局に「変更登記」を申請する必要があります。

ここで重要なのは、増資の変更登記にはコストがかかるという点です。

具体的には、「登録免許税」という税金を納付しなければなりません。

この税額は「増加した資本金の額×0.7%」で計算されますが、その金額が3万円に満たない場合は、一律で3万円が課されます。

つまり、資本金を1円から100万円に増資するといった場合は、3万円の追加コストが発生します。

この3万円の登録免許税は、最初から資本金100万円で設立していれば発生しなかった費用です。

「最初から適正な資本金で設立すべき」と推奨するのは、こうした将来的な手間と追加コストを回避するためでもあります。

増資の手続きや登録免許税の詳しい計算方法については、以下の記事で解説しています。

起業や資本金に関するよくある質問

ここまで、資本金1円での起業が推奨されない理由について解説してきました。

しかし「結局、具体的に資本金はいくらに設定すべきか」「ネット銀行なら審査に通るのでは?」といった、より実務的で具体的な疑問がまだ残っているかもしれません。

この章では、そうした質問をピックアップし、税理士の視点から明確にお答えしていきます。

資本金はいくらにするべきなのですか?

「資本金はいくらが正解」という法律上の決まりはありません。

業種や事業計画によっても必要な額は異なりますが、税理士の見解としては、少なくとも10万円、できれば30万円~100万円程度を推奨します。

資本金は、法人口座の開設時や取引先の与信審査において、「その会社が持つ最低限の体力」を示す指標となります。

資本金100万円の会社と資本金1円の会社では、金融機関や取引先が受ける「信頼性」の印象が大きく異なります。

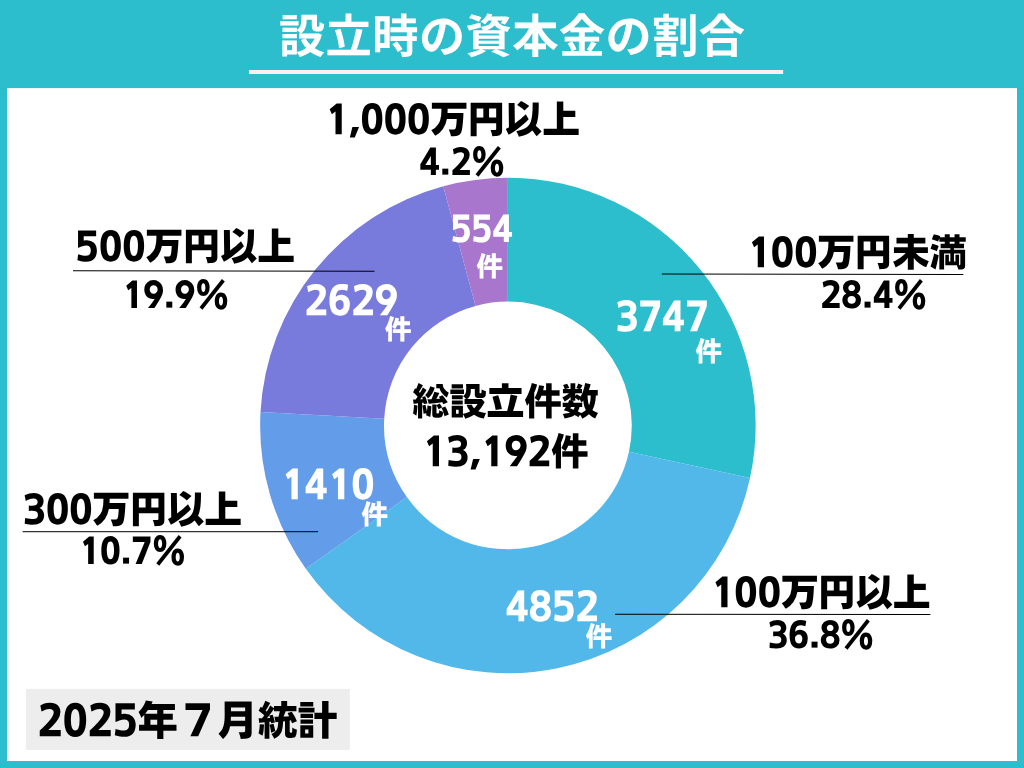

実際の新設法人の資本金額は、日本のさまざまな統計が閲覧できる政府統計ポータルサイト「e-Stat」で確認できます。

2025年7月の、資本金階級別の設立件数をグラフにまとめました。

このグラフから、資本金額100万円未満の設立が全体の4分の1以上を占めていることが分かります。

1円での設立はおすすめできませんが、必ずしも高額な資本金がないと設立できないというわけでもないため、個々の事情に合わせて最適な資本金額を設定しましょう。

資本金額の考え方などについては、以下の記事もご確認ください。

ネット銀行なら資本金1円でも法人口座を開設できませんか?

ネット銀行は審査が柔軟なため、資本金1円でも法人口座を開設できると言われることがあります。

確かに、メガバンクや地方銀行が資本金額が少ない時点で審査を謝絶することがあるのに対し、ネット銀行は資本金額以外の要素も総合的に見て判断する傾向があります。

しかし、これは「資本金が1円でも口座を開ける」ことを保証するものではまったくありません。

ネット銀行も、犯罪収益移転防止法に基づき、「事業実態」を厳格に審査しています。

資本金1円という、財務的な信頼性が著しく低い点をカバーするためには、それ以外の要素で「確かな事業実態」を証明する必要があります。

具体的には、以下のような補足資料の提出を求められることが多く、その内容が審査の鍵となります。

- 事業内容が明確にわかる、作り込まれた公式Webサイト(ホームページ)

- 具体的なサービス内容や料金体系がわかる資料、事業計画書

- 個人事業主時代からの取引実績がわかる請求書や契約書

資本金が1円であることに加え、これらの「事業実態を証明する客観的な資料」を提示できなければ、ネット銀行であっても審査を通過することは困難です。

資本金1円の会社と個人事業主のどちらで起業するべきですか?

もし手元に資金があまりないのであれば、基本的には「個人事業主」として起業することをおすすめします。

会社設立には、株式会社の場合は最低でも約17万円、合同会社でも約6万円の法定費用が発生します。

必要となる書類も多く、設立後も法人住民税の均等割として約7万円の支払いが必ず発生するため、資金を準備できない時点での会社設立はメリットよりもデメリットの方が大きくなりがちです。

一方で、「個人事業主」としての開業には、基本的に費用はかかりません。

まずは個人事業主として事業をスタートし、自身のビジネスモデルが本当に収益を生むのかを検証することに集中すべきです。

年間利益が安定して500万~800万円を超えるようになり、個人にかかる所得税よりも法人税の方が有利になるタイミングで、適正な資本金で会社を設立するのが、堅実かつ合理的な順序となります。

個人事業主の開業方法などについては、以下の記事をご確認ください。

また、どうしても1円など少額の資本金で会社を設立したいという場合は、以下の記事をご確認ください。

1円(少額)で始められるビジネスアイデアをお探しの方へ

資本金1円(あるいは少額)での起業を検討されている方は、Webライターやネットショップ、コンサルタントといった、仕入れや設備投資が不要なスモールビジネスのアイデアそのものをお探しかもしれません。

本記事で解説してきたとおり、これらのビジネスモデルは、まず「個人事業主」としてスタートし、売上が安定してから法人化するのが最も堅実な道です。

どのようなビジネスを始めるか、具体的なアイデアや、個人事業主としての始め方については、以下の記事で詳しく解説しています。ご自身の状況に合ったアイデアを探す際にお役立てください。

まとめ:資本金1円での起業は推奨できません

本記事では、資本金1円での会社設立について、その実態と現実的な課題を税理士の視点から解説してきました。

結論として、資本金1円での会社設立は法律上は可能ですが、実務面においてデメリットが非常に大きいため、推奨できません。

安易に1円で法人化すると、「法人口座が開設できない」「融資が受けられない」といった事業運営の基盤となる部分でつまずき、本来の事業活動さえままならないという事態にもなりかねません。

手元に起業のために使える資金があるのであれば、資本金としてある程度の額を確保しておきましょう。

それらの資金がないのであれば、会社設立よりも前に個人事業主として起業することも視野に入れてみてください。

会社設立や個人事業主の開業・税金のことで悩んだら税理士などに相談しよう

起業の準備や税金の手続きは、多くの方にとって初めての経験です。

「何から手をつければいいか分からない」「帳簿の付け方や確定申告が難しそう」といった不安を感じる人も多いでしょう。

本記事で解説したように、資本金額の決定は、将来の税負担や事業の進め方に大きな影響を与えます。

さらに会社設立では、事業年度の設定や役員報酬額の決定など、最初にしっかりと決めておかないと、後々のキャッシュフローに悪影響がある事項も少なくありません。

個人事業主に関しても、確定申告などである程度の税金に関する知識や税務が必要になります。

- 個人事業主としての売上が安定して伸びてきた

- 青色申告や確定申告のやり方に迷った

- 節税のために「会社設立」を具体的に考え始めた

こうしたタイミングで「専門家の意見を聞いてみたい」と感じたら、ぜひ私たち税理士にご相談ください。

税理士は、税金の申告を代行するだけでなく、事業者が本来の事業に集中できるよう、経理や経営の土台作りをサポートするパートナーです。

適切なタイミングで相談することで、無駄な税金を納めたり、あとから増資などの手続きでコストがかかるリスクを避けることができます。

ベンチャーサポート税理士法人では、会社設立・運営や確定申告に関する無料相談を実施しています。

税理士だけでなく行政書士や司法書士、社労士も在籍しているため、さまざまな内容の案件にもワンストップで対応が可能です。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。