記事の要約

- 生命保険金は、契約者(保険料負担者)と受取人によって「相続税・所得税・贈与税」のどれが課されるのかが変わる

- 法定相続人が受け取った生命保険金には、「500万円 × 法定相続人の数」の非課税枠がある

「生命保険金を受け取ったとき、相続に関してはどのような注意が必要?」

こういった疑問をお持ちの方へ向けて、本記事では「生命保険金と相続の関係」や「保険金に課される税金」などをお伝えします。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けておりますので、下記からお気軽にご連絡ください。

目次

▼生命保険にかかる相続税については、下記の動画でも解説しています

受け取った生命保険金と相続の関係

一口に「生命保険」といっても「死亡保険・医療保険・介護保険」など、さまざまな種類があります。

そのうち、相続関連の手続きでもっとも頻繁に登場するのは、被保険者(保険をかけていた人)が亡くなった際に、遺族などに支払われる「死亡保険」です。

このような背景から、相続の場面では「生命保険」と言ったときに「死亡保険」を指すことが多いです。

そこで本記事でも、「生命保険 = 死亡保険」として説明をします。

受け取った生命保険金について、相続に関連して押さえておきたいポイントは、次の3つです。

それぞれ詳しく見ていきましょう。

ポイント1:生命保険金は「遺産分割」の対象外

故人が遺した「預貯金」や「不動産」などの財産は、相続人全員の話し合い(遺産分割協議)によって、誰が何を引き継ぐのかを決めます。

しかし、相続人が受け取った生命保険金は、この遺産分割の対象にはなりません。

これは、生命保険金は「亡くなった方の財産」ではなく、「受取人固有の財産」だからです。

ただし、ある人が受け取った保険金が高額で、ほかの相続人との間に大きな不公平が生じる場合、その保険金は「特別受益」として扱われることがあります。

ポイント2:凍結される預貯金より早く受け取れる

金融機関は、口座の名義人が亡くなった事実を知ると、その口座を凍結して入出金を止めます。

こうして口座が凍結すると、遺産分割協議が終わるまでは、原則として預貯金を引き出せなくなります。

この点、生命保険金は、保険会社へ必要書類を提出してから「5営業日」ほどで受け取ることが可能です。

「当面の生活費」や「葬儀費用」などの出費が必要なときに、この保険金は大きな助けになります。

ポイント3:「相続放棄」をしても受け取れる

故人に多額の借金があった場合、「相続放棄」の手続きをすれば、返済義務を引き継がなくて済みます。

相続放棄をすると、「預貯金」や「不動産」などの財産も一切受け取れなくなりますが、生命保険金は例外です。

生命保険金は「受取人固有の財産」のため、相続放棄をしても全額を受け取れます。

生命保険金にかかる税金の判断方法

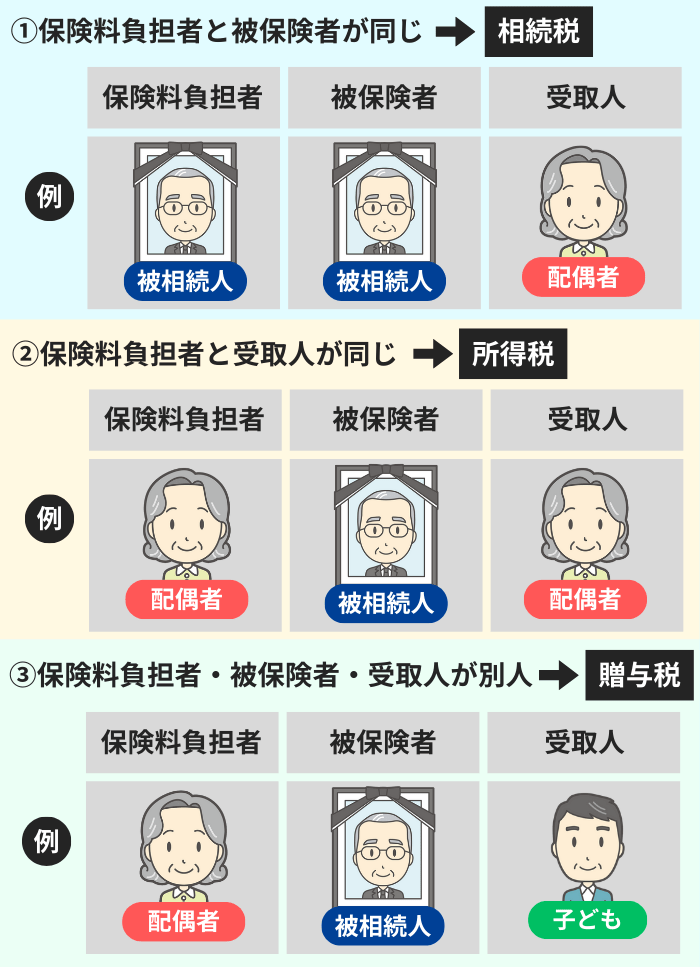

生命保険金を受け取ったとき、課される可能性のある税金は、次の3つです。

このうち、「どの税金が課されるのか」を判断するためのポイントは、「誰のお金が、誰に移ったのか」に着目することです。

具体的には、下表のように判断します。

表中の「保険料負担者」の財産が誰に渡っているのかが、課される税金を判断するカギです。

それでは、その判断方法について、詳しく見ていきましょう。

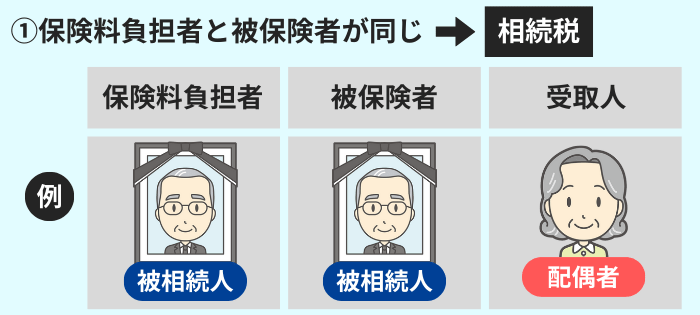

税金1:相続税

「保険料負担者」が「亡くなった方(被相続人)」で、保険金の「受取人」がご家族などの場合、財産は「故人→ご家族など」と移っています。

この財産の流れは、実質的に「相続」や「遺贈」と変わらないことから、「みなし相続財産」として「相続税」の課税対象になります。

ただし、相続税には「基礎控除」があり、生命保険金を含めた「正味の遺産額※1」が控除額を超える場合のみ、税務署への申告が必要です。

ご自身のケースで相続税がかかるかどうかを判断する方法は、下記の記事で詳しくお伝えしています。

- ※1

- 遺産の総額から、債務や非課税枠などを差し引いた金額

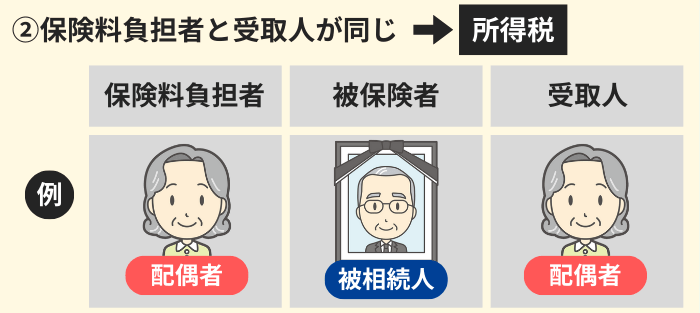

税金2:所得税

「保険料負担者」と「受取人」が同じ人だった場合、財産の流れは「自分で払ったお金が、被保険者の死亡をきっかけに戻ってきた」というかたちになります。

このとき、金額が増えた部分には所得税「所得税」が課され、所得の種類は「一時所得」に該当します。

具体的には、「受け取った保険金 - 払った保険料 - 50万円(特別控除)」がプラスになる場合、基本的には確定申告をしなければなりません※1。

- ※1

- 給与所得者で収入が2,000万円以下の場合、特別控除後の金額とほかの所得を合わせても20万円以下なら申告不要

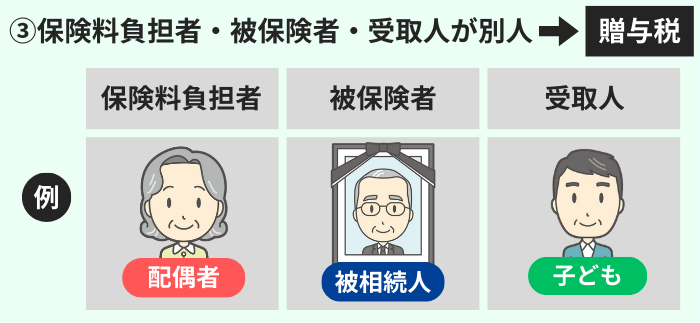

税金3:贈与税

「保険料負担者・被保険者・受取人」の三者がそれぞれ異なる場合、財産は「存命の人→ほかの人」と移っています。

無償で財産が移転しているこの流れは「贈与」と同じため、保険金は「贈与税」の対象となります。

生命保険金とほかの贈与を合わせて、「受取人」が受け取った額が「年間で110万円の基礎控除」を超える場合は、贈与税の申告が必要です。

生命保険金にかかる相続税の非課税枠

生命保険金に課される相続税には、法定相続人が受け取るときに限り、税負担を軽減できる「非課税枠」が用意されています。

これは、生命保険金には「残されたご家族の生活を支える」という役割があるためです。

生命保険金の非課税限度額は、次の式で計算します。

計算式

相続税の申告をする際は、この式で算出された金額を「法定相続人が受け取った保険金の合計」から差し引いて、税額を計算できます。

なお、計算式のなかの「法定相続人の数」は、下記のケースに該当するときには注意が必要です。

- 相続放棄をした人がいる

- 法定相続人に養子がいる

まず、法定相続人のなかに「相続放棄」をした方がいても、その人は数に含めます。

続いて、法定相続人のなかに「養子」がいる場合、含められる人数には次の上限があります。

- 故人に実子がいる場合:1人まで

- 故人に実子がいない場合:2人まで

これは、生前に養子をたくさん迎えることで、極端な節税ができないようにするためのルールです。

以下では、具体的なケースごとの「生命保険金の非課税枠」の考え方を見ていきます。

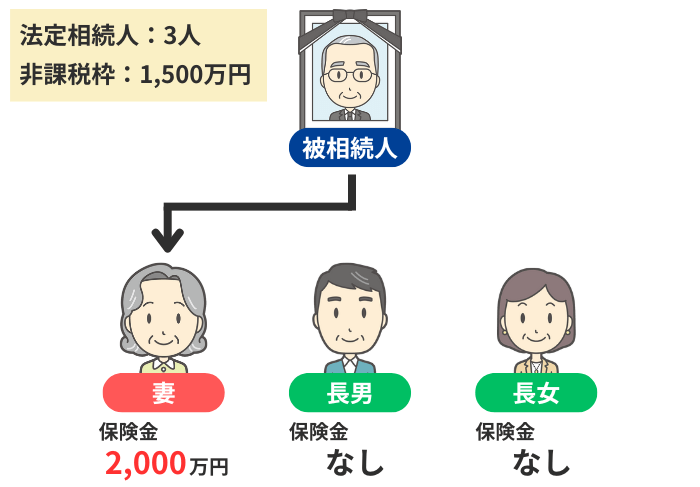

ケース1:相続人の1人だけが受け取った

生命保険金の非課税枠は、「法定相続人が受け取った保険金の合計」に適用されます。「相続人1人につき500万円」ではない点に、ご注意ください。

上記のケースでは、非課税枠の総額「1,500万円」を、妻が全額使えます。

受け取った保険金は「2,000万円」のため、相続税の対象となるのは非課税枠を引いた「500万円」です。

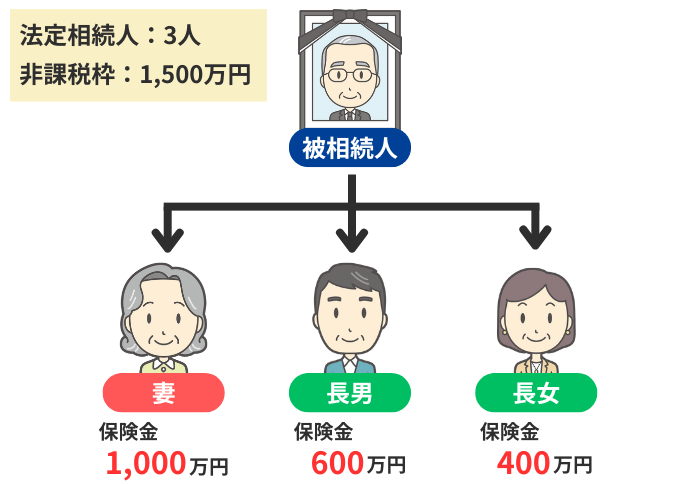

ケース2:複数の相続人が受け取った

複数の相続人が保険金を受け取った場合、「どの人がどれほどの非課税枠を使うか」は、自由に決められるわけではありません。

各人が使える非課税枠は、下記の式のとおり、受け取った保険金の額の割合に応じて按分されます。

計算式

上記のケースにおける、それぞれの相続人が使える「非課税枠」と「課税対象の保険金の額」は、下記のとおりです。

| 相続人 | 非課税枠・課税対象額 |

|---|---|

| 配偶者 |

非課税枠: 1,500万円 ×(1,000万円 ÷ 2,000万円)= 750万円 課税対象額: |

| 長男 |

非課税枠: 1,500万円 ×(600万円 ÷ 2,000万円)= 450万円 課税対象額: |

| 長女 |

非課税枠: 1,500万円 ×(400万円 ÷ 2,000万円)= 300万円 課税対象額: |

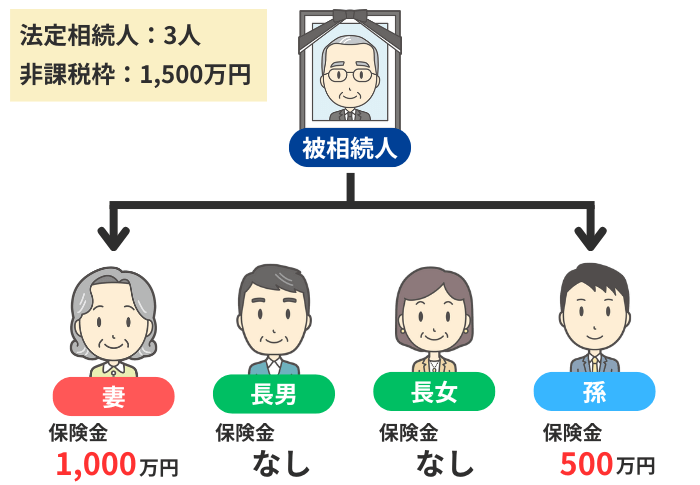

ケース3:法定相続人でない人が受け取った

生命保険金の非課税枠を使えるのは、「法定相続人」のみです。

上記のケースで、法定相続人ではない「孫」は非課税枠を使えず、受け取った「500万円」がそのまま相続税の課税対象となります。

そして、保険金は「遺贈」扱いになるため、孫も相続税の申告をする必要があります。

一方、妻は非課税枠の全額が使えるため、1,000万円の保険金には相続税が課されません。

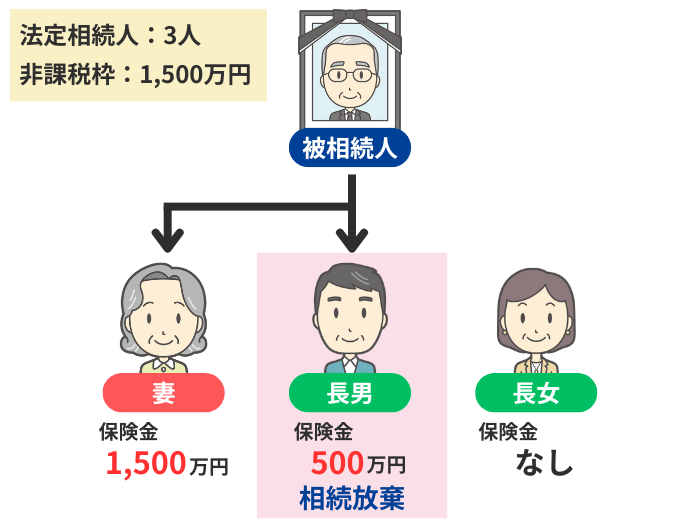

ケース4:受取人の1人が相続放棄した

このケースでのポイントは、次の2つです。

- 非課税枠の計算では、相続放棄した人も数に含める

- 相続放棄をした人は、非課税枠を使えない

まず、今回は長男が相続放棄していますが、生命保険金の非課税枠は「500万円 × 3人 = 1,500万円」のままです。

ただし、相続放棄をすると非課税枠は使えなくなるため、長男が受け取った「500万円」の保険金は、そのまま相続税の対象となります。

このことから、長男は相続放棄をしていたとしても、相続税の申告が必要です。

一方、妻は非課税枠の全額を使えるため、受け取った「1,500万円」の保険金には、相続税はかかりません。

生命保険と相続税に関するよくある質問

最後に、生命保険と相続税に関して、よくある下記の質問にお答えします。

Q1:「死亡保険」以外に相続税がかかる保険はある?

死亡保険以外にも、「学資保険・子ども保険・個人年金保険」などに加入していて、契約者(保険料負担者)が亡くなったときに遺族が「死亡保障」を受け取った場合も、相続税の課税対象となる可能性があります。

また、亡くなった方が生前に解約すれば受け取れた「解約返戻金」や「満期保険料」などの、いわゆる「生命保険契約に関する権利」も相続税の対象です。

Q2:「リビング・ニーズ特約」を使った場合、税金はどうなる?

「リビング・ニーズ特約」とは、被保険者が余命6カ月以内と診断されたとき、生前に死亡保険金の全部または一部を受け取れる制度です。

この特約で生前に受け取った保険金は、その時点で被保険者の財産になります。

そのため、被保険者が亡くなったときは、単なる「相続財産(預貯金)」として扱われ、「生命保険の非課税枠」は使えないのでご注意ください。

Q3:黙っていれば、保険金のことは税務署にバレない?

保険会社は「100万円を超える死亡保険金」を支払ったとき、誰にいくら払ったかを記載した「支払調書」を税務署に提出しています。

これにより、税務署は「保険金の受け取った事実」を確実に把握していることから、相続税申告の際に漏れていると、高い確率で指摘を受けます。

Q4:「生命保険は相続税対策になる」って本当?

法定相続人が受け取った生命保険金には「非課税枠」があるため、現金のまま相続するよりも、税負担は軽くなります。

さらに、「生存給付金付終身保険」を活用すれば、生前から被相続人になる方の財産額を相続人に渡せるため、より対策の効果が高まります。

生命保険を使った相続税対策については、下記の記事も参考にしてみてください。

生命保険金の相続手続きでわからないことは専門家に相談

今回は、生命保険金と相続の関係をお伝えしました。

この記事を読んでもわからないことがありましたら、お気軽に税理士などの専門家に相談してみてください。

多くの事務所では、初回の面談を無料で受け付けています。