記事の要約

- 死亡保険金の税金は、契約者・被保険者・受取人の組み合わせで「相続税・所得税・贈与税」に分かれる

- 相続税の対象となる契約なら、「500万円×法定相続人の数」の非課税枠で節税が可能

- 現金化が早く納税資金の確保に役立つほか、受取人固有の財産として遺産分割トラブルの防止にも有効

「親が亡くなったとき、受け取る生命保険(死亡保険金)に税金はかかるの?」

「自分の保険金を家族に残したいけど、相続税で負担をかけたくない…」

ご家族の相続を考え始めたとき、生命保険と税金の関係は多くの方が気になるポイントです。実は、生命保険は相続税の対象となりますが、「非課税枠」という特別な制度を活用することで、相続税を大きく軽減できる可能性があります。

この記事では、相続専門の税理士が、以下の点を分かりやすく解説します。

- 生命保険金にかかる税金の種類と仕組み

- 相続税対策の鍵となる「非課税枠」の計算方法

- 具体的なモデルケースでの相続税シミュレーション

- 生命保険を活用した効果的な相続税対策

この記事を通して生命保険と税金の関係を正しく理解し、自分の状況に合わせた相続対策や手続きの準備にお役立てください。

なお、VSG相続税理士法人では、相続税対策に関する初回相談を無料で承っています。相続にまつわる不明点やお困りごとがある場合、ぜひお気軽にお問い合わせください。

目次

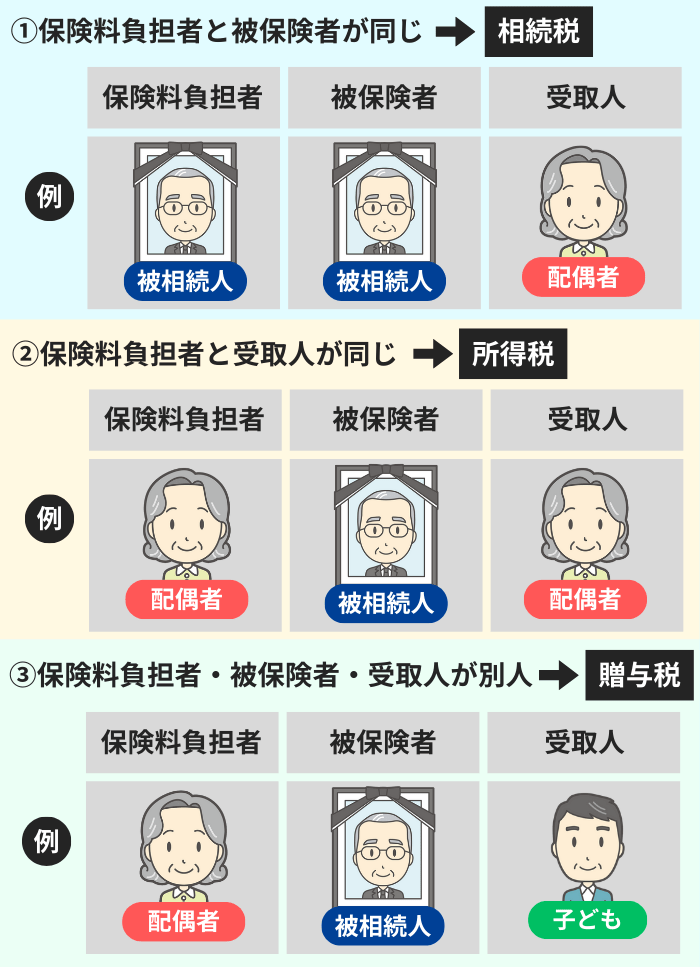

生命保険(死亡保険金)にかかる税金は契約パターンで3種類に分かれる

生命保険金(死亡保険金)を受け取ったときにかかる税金の種類は、「契約者(保険料を支払う人)」「被保険者(保険の対象となる人)」「受取人(保険金を受け取る人)」が誰であるかによって、相続税・所得税・贈与税の3つに分かれます。

まずは、ご自身の保険契約がどのパターンに当てはまるか確認してみましょう。

相続税の対象となるケース

亡くなった方自身が保険料を支払い、亡くなったことで保険金が支払われるケースでは、相続税の課税対象となります。

例えば、夫が自分に保険をかけ、保険料も自分で支払い、受取人を妻や子に指定している場合がこれにあたります。この場合の死亡保険金は「みなし相続財産」として扱われます(亡くなった方の預金ではありませんが、実質的に遺産と同じとみなして税金計算に含めるという意味です)。

ただし、後述する生命保険の非課税枠が使えるため、税負担を軽減できる可能性があります。

所得税の対象となるケース

保険料を支払っていた人(契約者)が、自分自身で保険金を受け取るケースでは、所得税(一時所得)の課税対象となります。

例えば、妻が夫に保険をかけ、保険料は妻が支払い、夫が亡くなった際に妻が保険金を受け取る場合がこれにあたります。この場合、保険金は受取人である妻の一時的な収入とみなされて所得税がかかります。

贈与税の対象となるケース

契約者、被保険者、受取人がすべて異なるケースでは、贈与税の課税対象となります。

例えば、妻が夫に保険をかけ、保険料は妻が支払い、夫が亡くなった際に子が保険金を受け取る場合がこれにあたります。この場合、保険料を負担した妻から子へ財産が贈与されたとみなされます。

一般的に、贈与税は相続税や所得税に比べて税率が高くなる傾向があるため注意が必要です。

相続税の対象となる生命保険は「非課税枠」が使える

生命保険が相続税対策に有効と言われる最大の理由は、「生命保険の非課税枠」という制度があるからです。これは、相続税を計算する際に、受け取った死亡保険金の中から一定額を非課税として差し引くことができる制度です。

この非課税枠は、後述する相続税全体の「基礎控除」とは別に利用できるため、高い節税効果が期待できます。

非課税限度額の計算式「500万円×法定相続人の数」

生命保険の非課税限度額は、以下の計算式で算出されます。

非課税限度額

例えば、法定相続人が3人(配偶者と子2人)の場合、非課税限度額は500万円 × 3人 = 1,500万円となります。この場合、受け取った死亡保険金のうち最大1,500万円までが非課税となり、相続税の計算対象から外れます。

計算に用いる「法定相続人」の範囲と順位

非課税枠の計算で重要になるのが「法定相続人」の数です。法定相続人とは、民法で定められた遺産を相続する権利のある人のことを指します。

- 配偶者:常に法定相続人となります。

- 血族相続人:以下の順位で法定相続人となります。

- 第1順位 子:子が既に亡くなっている場合は、その子(被相続人の孫)が代襲相続人となります。

- 第2順位 直系尊属(父母、祖父母など):第1順位の相続人がいない場合に相続人となります。

- 第3順位 兄弟姉妹:第1順位、第2順位の相続人がいない場合に相続人となります。兄弟姉妹が既に亡くなっている場合は、その子(被相続人の甥・姪)が代襲相続人となります。

相続放棄した人がいる場合の注意点

相続人の中に借金などの理由で相続を放棄した人がいる場合、少し複雑になります。

- 非課税枠の計算上、相続放棄した人も「法定相続人の数」に含めて計算します。

- ただし、相続放棄した人自身が死亡保険金を受け取っても、その人には非課税枠は適用されません。

例えば、法定相続人が子3人で、そのうち1人が相続放棄した場合でも、非課税限度額は「500万円 × 3人 = 1,500万円」で計算します。しかし、非課税枠を使えるのは、相続を放棄しなかった他の相続人が受け取った保険金に対してのみです。

生命保険の相続税計算シミュレーション

では、実際に生命保険金を受け取った場合の相続税はどのように計算されるのでしょうか。具体的なモデルケースを使って、計算の流れを見ていきましょう。

- 被相続人:父

- 相続人:母(配偶者)、長男、長女の合計3人

- 遺産

- 死亡保険金:3,000万円(受取人は母・長男・長女で均等に1,000万円ずつ)

- その他の財産(預貯金・不動産など):7,000万円

ステップ1:生命保険の非課税限度額を計算する

まず、生命保険の非課税限度額を計算します。法定相続人は母、長男、長女の3人です。

生命保険の非課税限度額

このケースでは、1,500万円が生命保険の非課税限度額となります。

ステップ2:課税対象となる死亡保険金額を計算する

次に、受け取った死亡保険金から非課税限度額を差し引き、相続税の課税対象となる金額を計算します。

課税対象となる死亡保険金額

課税対象となる死亡保険金は1,500万円です。

非課税枠を適用できるのは死亡保険金の範囲のみ

ここで一つ重要な注意点があります。生命保険の非課税枠は、あくまで死亡保険金からしか差し引くことができません。

例えば、死亡保険金が1,000万円で、法定相続人が3人(非課税枠1,500万円)だったとします。この場合、非課税になるのは保険金の1,000万円までです。余った非課税枠の500万円を、預貯金や不動産など他の財産から差し引くことはできないので注意しましょう。

ステップ3:相続税の対象となる遺産総額を計算する

最後に、課税対象となる死亡保険金と、その他の財産を合計して、相続税の計算の基になる遺産総額を算出します。

相続税の対象となる遺産総額

この8,500万円が、相続税の課税対象となる遺産の総額です。

遺産総額が基礎控除額を超える場合、相続税申告が必要

相続税には、生命保険の非課税枠とは別に、すべての相続で利用できる「基礎控除」という制度があります。

相続税の基礎控除額

この基礎控除額を、先ほど計算した課税対象の遺産総額が上回る場合に、相続税の申告と納税が必要になります。

モデルケースで基礎控除額を計算してみましょう。

相続税の基礎控除額

課税対象の遺産総額(8,500万円)が基礎控除額(4,800万円)を上回っているため、このケースでは相続税の申告が必要です。課税される遺産総額は「8,500万円 – 4,800万円 = 3,700万円」となり、この金額を基に相続税額が計算されます。

生命保険を活用した相続税対策(メリット)

生命保険は、非課税枠による直接的な節税効果以外にも、相続において多くのメリットがあります。

受取人は配偶者以外の法定相続人がおすすめ

「保険金の受取人は誰にするのが一番お得なの?」という疑問を持つ方も多いでしょう。

結論から言うと、納税資金が必要になる可能性が高い「子」などの法定相続人を受取人に指定するのがおすすめです。

配偶者が相続する場合、「配偶者の税額軽減」という制度があり、法定相続分または1億6,000万円までの財産を相続する場合、相続税がかからないため、課税対象となる財産を相続した方が有利になるからです。

そこで、納税が発生する可能性のある「子」を受取人にしておくことで、子が受け取った保険金に非課税枠を適用し、納税資金にも充てられるという二重のメリットが生まれます。

法定相続人以外を受取人にする場合の注意点

内縁の妻や、代襲相続ではない孫などを保険金の受取人に指定することも可能ですが、以下の点に注意が必要です。

- 非課税枠が適用されない:生命保険の非課税枠は、法定相続人が受け取った場合にのみ適用されます。

- 相続税が2割加算される:配偶者と一親等の血族(子や親)以外の人が遺産を相続する場合、相続税額が2割増しになります。

納税資金の確保に有効

相続税は、原則として申告期限内(死亡を知った日の翌日から10カ月以内)に現金で一括納付しなければなりません。遺産が不動産ばかりで、手元に現金が少ない場合、納税資金の準備に苦労することがあります。

その点、死亡保険金は請求から比較的短期間(通常1週間〜10日程度)で現金化できるため、納税資金を確保する手段として非常に有効です。

遺産分割や遺留分の対象にならない

死亡保険金は、民法上、受取人固有の財産とみなされます。そのため、預貯金や不動産のように、相続人全員で話し合って分け方を決める「遺産分割協議」の対象にはなりません。

これにより、「この子にだけは確実に財産を残したい」といった被相続人の意思を反映させやすいというメリットがあります。また、他の相続人から最低限の取り分を主張される「遺留分」の計算対象にも、原則として含まれません。

ただし、保険金額が遺産総額に対してあまりに大きいなど、著しく不公平な場合は、特別受益として遺留分の対象になる可能性もゼロではないため注意が必要です。

相続放棄しても受け取ることができる

万が一、被相続人に多額の借金があり、相続財産全体がマイナスになってしまう場合、相続人は「相続放棄」を選択することがあります。

相続放棄をすると、プラスの財産もマイナスの財産も一切引き継ぐことができません。しかし、死亡保険金は受取人固有の財産であるため、相続放棄をしても受け取ることが可能です。これは、残された家族の生活を守る上で非常に大きなメリットと言えます。

生命保険の相続の流れ

実際に相続が発生してから、保険金を受け取り、相続税を納めるまでの大まかな流れを把握しておきましょう。

保険会社への死亡保険金請求

まず、受取人が保険会社に連絡し、死亡保険金の請求手続きを行います。一般的に以下の書類が必要となります。

- 保険会社所定の死亡保険金請求書

- 保険証券

- 被保険者の死亡診断書または死体検案書

- 受取人の本人確認書類(運転免許証、マイナンバーカードなど)

- 受取人の戸籍謄本

- 被保険者の除籍謄本 など

必要書類は保険会社や契約内容によって異なるため、必ず事前に確認しましょう。

死亡保険金以外の遺産の取得者を決める

死亡保険金の手続きと並行して、その他の遺産について誰が何を相続するのかを決めます。遺言書があればその内容に従い、なければ相続人全員で「遺産分割協議」を行います。

相続税の申告・納付

遺産の総額が基礎控除額を超える場合は、相続税の申告と納税が必要です。

- 申告・納付期限:被相続人が死亡したことを知った日の翌日から10カ月以内です。

- 申告先:被相続人の最後の住所地を管轄する税務署です。

期限を過ぎると延滞税などのペナルティが発生する可能性があるため、早めに準備を進めましょう。

生命保険の相続のよくある質問

最後に、生命保険の相続に関するよくある質問にお答えします。

Q.相続人以外が受取人の場合、非課税枠は使える?

いいえ、使えません。

生命保険の非課税枠が適用されるのは、法定相続人が保険金を受け取った場合のみです。例えば、内縁の妻、事実婚のパートナー、代襲相続ではない孫などが受け取った場合は、非課税枠の対象外となります。

Q.受取人が不在(被相続人より先に死亡など)の場合の対応方法は?

保険契約の約款によりますが、一般的には「受取人の法定相続人」が受け取ります。

もし指定されていた受取人が被保険者より先に亡くなっていた場合、その保険金を誰が受け取るかは、契約時の約款で定められています。

多くの場合は、亡くなった受取人の法定相続人が代わりに受け取ることになりますが、契約内容によっては被保険者の法定相続人が受け取るケースもあります。まずは保険証券を確認し、保険会社に問い合わせることが確実です。

Q.解約返戻金や満期保険金に税金はかかる?

はい、かかります。ただし、相続税ではありません。

生存中に受け取る解約返戻金や満期保険金は、死亡保険金とは異なり、相続財産にはなりません。

保険料を支払っていた人と受取人が同じ場合は所得税(一時所得)、異なる場合は贈与税の対象となります。

Q.受取人を複数指定することはできる?

はい、可能です。

保険金の受取人は複数名指定でき、「妻に60%、長男に20%、長女に20%」のように、それぞれの受取割合も設定できます。この場合、非課税枠は、各法定相続人が実際に受け取った保険金の金額を上限として適用されます。

まとめ

今回は、生命保険と相続税の関係について、非課税枠の仕組みや計算方法を中心に解説しました。

最後に、この記事の重要なポイントを振り返りましょう。

- 生命保険金にかかる税金は、契約者・被保険者・受取人の関係で相続税、所得税、贈与税に分かれる。

- 相続税対策の最大の鍵は「500万円 × 法定相続人の数」で計算される生命保険の非課税枠。

- 生命保険の非課税枠は、相続税全体の基礎控除とは別に利用できるため節税効果が高い。

- 生命保険は、納税資金の確保や、遺産分割の対象にならない受取人固有の財産として、スムーズな財産承継にも役立つ。

生命保険をうまく活用すれば、大切なご家族の税負担を軽減し、安心して資産をのこすことができます。相続対策は、元気なうちから早めに準備を始めることが何よりも大切です。もしご自身の状況で不安な点があれば、税理士などの専門家に相談することも検討してみましょう。

VSG相続税理士法人でも、相続税対策についてのご相談を初回無料で実施しております。ぜひ、お気軽にお問い合わせください。