この記事でわかること

- 内縁の妻や夫のような内縁関係(事実婚)のパートナーに相続権はない

- 内縁関係のパートナーには認められない権利もある

- 内縁関係のパートナーに財産を渡す場合の具体的な対策

目次

相続における内縁・事実婚のデメリットと対策を解説!相続の権利はあるの?遺産をあげられる?

動画の要約事実婚や内縁関係におけるデメリットと対策について解説されています。具体的な対策として、生前贈与や遺言書の作成、遺族年金の受給などが挙げられています。相続に関する問題が発生する可能性があるため、専門家に相談することが重要です。

婚姻届を出していない状態で、正式な夫婦と同じ共同生活を営んでいる関係を事実婚や内縁関係といいます。

内縁の妻や夫などの内縁関係のパートナーには相続権はありませんが、生前贈与や遺贈、死亡保険金の受取人への指定など、内縁関係のパートナーでも財産を受け取る方法はあります。

この記事では、内縁関係の相続上のデメリットをはじめ、内縁関係のパートナーに遺産を残すための対策などについて詳しく解説します。

内縁関係(事実婚)とは?

内縁関係(事実婚)とは、婚姻届を提出していないものの、夫婦同様の関係を持ち、共同生活を営んでいる状態を指します。

この内縁関係が成立するためには、以下の2つの要件を満たしていなければなりません。

- 互いに婚姻の意思があること

- 「互いに婚姻の意思があること」とは、親族や知人に生涯のパートナーであると紹介していたり、実際に結婚式を行っていたりするなど、客観的に「夫婦として共同生活を送ろうとする意思がある」と認識されるような関係である必要があります。

- 婚姻意思に基づく共同生活があること

- 「婚姻意思に基づく共同生活があること」とは、相互に婚姻の意思を持ち、生計を一つにして共同生活を送っていることを指します。したがって、別居している場合などは、内縁関係であると証明することは難しくなります。

また、内縁関係は戸籍上の婚姻関係ではないことから、内縁関係のパートナーが遺族年金を受給する場合など、内縁関係の証明が必要なケースがあります。

「住民票の続柄に「妻(未届)」または「夫(未届)」と表記されている」「健康保険の第三号被保険者として登録されている」「賃貸住宅の契約書に事実婚・内縁の配偶者として記載されている」など、公的な書類や社会生活上の記録に夫婦関係であることを示す表記がある場合、内縁関係の証明に有効な資料となります。

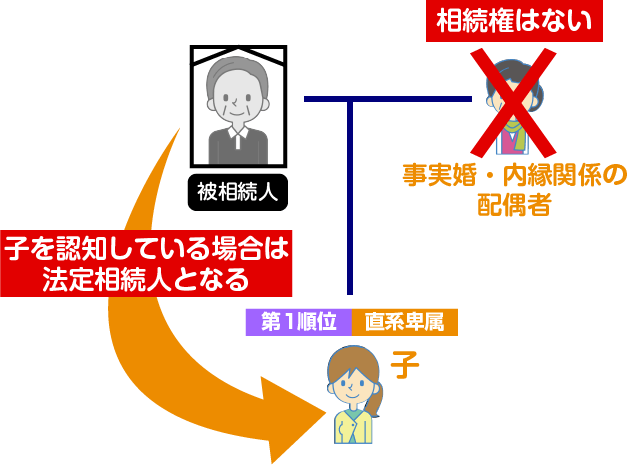

内縁の妻や夫のような内縁関係(事実婚)のパートナーに相続権はない

内縁の妻や夫のような内縁関係のパートナーには、相続権は認められていません。

民法において「被相続人の配偶者は常に相続人となる」と定められていますが、この場合の配偶者とは「婚姻届を提出した戸籍上の配偶者」に限定されているため、内縁関係にあるパートナーは含まれません。

したがって、たとえ何十年も夫婦同然として共に暮らしているような状況であっても、戸籍上の配偶者ではなければ、被相続人の遺産を相続することは原則としてできません。

参考被相続人と内縁関係のパートナーの間に生まれた子どもの相続権

内縁関係のパートナーとの間に生まれた子どもは、被相続人との法律上の親子関係の有無や続柄によって相続権の有無が異なります。

内縁の妻(子の母親)が亡くなって被相続人となった場合、その子どもは母親の法定相続人となります。一方、内縁の夫(子の父親)が亡くなって被相続人となった場合、父親がその子どもを認知していなければ、子は父親の法定相続人にはなれません。

「市区町村役場に認知届を提出する」「子を認知する旨を遺言書に記載する(遺言認知)」等の手段で認知を行うことで、父子間に法律上の親子関係が認められ、子は法定相続人として相続権を有することとなります。

特例や税額軽減などが適用できないことから税負担が増す

内縁の妻(夫)のような内縁関係のパートナーは、被相続人の法定相続人になることはありません。加えて、被相続人の戸籍上の配偶者ではない等の理由から、以下の特例や税額軽減、非課税枠などが適用できません。

- 相続税の基礎控除を計算する際「法定相続人の数」に含まれない

- 相続税の基礎控除額は、「3,000万円 +(600万円 × 法定相続人の数)」の計算式で算出されますが、この「法定相続人の数」に内縁関係のパートナーは含まれません。戸籍上の配偶者であれば法定相続人に該当するため、相続税の基礎控除の対象となる一方、内縁関係のパートナーは法定相続人に含まれないため、基礎控除の対象になりません。その結果、両者の間では基礎控除額に600万円の差が生じます。

- 配偶者の税額軽減

- 配偶者が取得した遺産のうち、1億6000万円または配偶者の法定相続分相当額のどちらか多い金額までは相続税がかからない「配偶者の税額軽減(相続税の配偶者控除)」を内縁関係のパートナーに適用することはできません。適用要件に、被相続人の戸籍上の配偶者であることが含まれているため、内縁関係のパートナーは適用外となります。

- 小規模宅地等の特例

- 被相続人と共に住んでいた自宅の土地や、事業用に使っていた土地について、一定の要件を満たせば土地の評価額を最大80%減額できる「小規模宅地等の特例」も、内縁関係のパートナーは適用できません。この特例を適用できるのは、法律上の配偶者や一定の条件を満たす親族に限定されています。

- 死亡保険金・死亡退職金の非課税枠

- 被相続人が保険料負担者かつ被保険者であった死亡保険金、被相続人の勤め先から支払われる死亡退職金を法定相続人が受け取る場合、「500万円 × 法定相続人の数」までの非課税枠が設けられています。内縁関係のパートナーは法定相続人ではないため、この非課税枠が適用されず、受け取った死亡保険金・死亡退職金の全額が原則として相続税の課税対象となります。

- 相続税の障害者控除

- 障害をお持ちの相続人の方が遺産を相続した場合に適用できる障害者控除は、適用要件に法定相続人であることが含まれています。そのため、内縁関係のパートナーは相続税の障害者控除の適用対象外となります。

- 贈与税の配偶者控除(おしどり贈与)

- 婚姻期間が20年を超える夫婦間での居住用不動産(またはその取得資金)の贈与が行われた場合に適用できる「贈与税の配偶者控除」も、内縁関係のパートナーには適用できません。 適用要件にある「夫婦の婚姻期間が20年を過ぎた後に贈与」に関して、内縁関係は婚姻期間に含まれないためです。

また、事実婚のパートナーが遺贈等によって被相続人の財産を取得した場合、そのパートナーは被相続人の配偶者や一親等の血族(子や親など)以外にあたるため、相続税の納税義務が生じた際に相続税額が2割加算されます。

寄与分が認められない

「被相続人の介護を献身的に行っていた」など、被相続人の財産の維持や増加に特別に貢献した相続人が、その貢献度に応じて法定相続分を超える遺産を受け取れる制度が「寄与分(きよぶん)」です。

対象となるのは相続人に限られるため、内縁関係のパートナーは寄与分を主張することはできません。

また、相続人ではない親族に対しても、被相続人の財産の維持や増加に特別に貢献した場合は「特別寄与料」の請求が認められますが、内縁関係のパートナーは民法上の親族に該当しないため、特別寄与料の請求もできません。

配偶者居住権を適用できない

「配偶者居住権」とは、被相続人が所有していた建物に残された配偶者が居住していた場合、一定の要件を満たしていれば、被相続人が亡くなったあとも原則として無償でその建物に居住し続けることができる権利です。

この配偶者居住権も「残された配偶者が被相続人の法律上の配偶者であること」が成立要件に含まれているため、内縁関係のパートナーに適用することはできません。

そのため、パートナーが被相続人名義で所有していた家に住んでいる場合、その家が他の相続人に相続されると、立ち退きを要求される可能性があります。

内縁関係のパートナーも認められる権利

ここからは、内縁関係のパートナーにも認められる主な権利を2つ解説します。

- 遺族年金の受給権

- 相続人がいない場合の賃貸権の承継

注意点も取り上げるので、ぜひ参考にしてください。

遺族年金の受給権

国民年金または厚生年金保険の被保険者等が亡くなった際、その方によって生計を維持されていた遺族は遺族年金を受け取ることができます。

国民年金法や厚生年金保険法などの年金法上では、「「配偶者」、「夫」、「妻」の定義には、婚姻の届出をしていないが、事実上婚姻関係と同様の事情にある者が含まれる」とされているため、内縁のパートナーでも戸籍上の配偶者と同じく遺族年金を受け取れます。

国民年金法 第5条第7項(用語の定義)

7 この法律において、「配偶者」、「夫」及び「妻」には、婚姻の届出をしていないが、事実上婚姻関係と同様の事情にある者を含むものとする。

したがって、被相続人と内縁関係の配偶者であっても「被相続人と生計維持関係にある」、「婚姻に準ずる夫婦関係である」と証明することができれば、遺族年金を受給することが可能です。

また、内縁関係にある一方が離婚しておらず法律上の配偶者がいる場合でも、戸籍上の婚姻関係が形骸化しており、事実上の離婚状態にあると認められる場合には、内縁のパートナーが遺族年金を受け取ることができます。

内縁関係にある一方が離婚しておらず戸籍上の配偶者がいる場合

内縁関係にある一方が離婚しておらず戸籍上の配偶者がいる場合は、原則として戸籍上の配偶者が遺族年金の受給権を保有します。

ただし、戸籍上の婚姻関係が形骸化しており、事実上の離婚状態にあると認められる場合には、内縁関係の配偶者が遺族年金を受け取れる可能性があります。

相続人がいない場合の賃貸権の承継

被相続人が賃貸物件に住んでいて内縁関係のパートナーが同居していた場合、相続人がいなければ、パートナーはその建物の賃借権を引き継ぐことができます。

借地借家法 第36条

(居住用建物の賃貸借の承継)

第三十六条 居住の用に供する建物の賃借人が相続人なしに死亡した場合において、その当時婚姻又は縁組の届出をしていないが、建物の賃借人と事実上夫婦又は養親子と同様の関係にあった同居者があるときは、その同居者は、建物の賃借人の権利義務を承継する。ただし、相続人なしに死亡したことを知った後一月以内に建物の賃貸人に反対の意思を表示したときは、この限りでない。2 前項本文の場合においては、建物の賃貸借関係に基づき生じた債権又は債務は、同項の規定により建物の賃借人の権利義務を承継した者に帰属する。

一方、賃借人に相続人がいる場合は、被相続人が有していた賃貸権はその相続人に承継されることになり、内縁関係のパートナーが直接賃借権を承継することはできません。

そのため、その賃貸物件の賃貸人(大家)と賃貸権を承継した相続人が賃貸借契約の当事者となり、場合によっては賃貸人と相続人との間で賃貸借契約を合意のもと解除される可能性も否定できません。

内縁関係のパートナーに財産を渡すには

内縁のパートナーに相続権はありませんが、相続以外にも内縁のパートナーが財産を承継する方法はあります。

- 遺言書を作成する

- 生前贈与を行う

- 生命保険の死亡保険金の受取人に指定する

ここからは、内縁関係のパートナーに財産を渡す代表的な方法を、3つ解説していきます。

内縁関係のパートナーに確実に財産を遺すため「籍を入れる」という選択肢も

相続において内縁関係のパートナーは基本的に他人と同じ扱いとなり、相続権は認められないうえに、戸籍上の配偶者に認められる税務上の優遇措置の適用も受けられません。

それだけ相続における「被相続人の戸籍上の配偶者であるか否か」は重要な要素であるため、婚姻届を提出して戸籍上の婚姻関係になることが、内縁のパートナーに確実に遺産を渡せる方法の一つと言えます。

内縁関係を続けるのに特別な理由がない場合は、相続の観点からは「籍を入れる」という選択肢を検討することをおすすめします。

遺言書を作成する

内縁関係のパートナーへ財産を渡す一般的な方法として、遺言書を作成し、内縁のパートナーに財産を遺贈する手段があります。

遺言書は被相続人の意思を強く反映し、財産分割において法定相続分よりも優先される法的効力を持ちます。そのため、内縁関係のパートナーに財産を譲る旨を遺言書に記載することで、戸籍上の婚姻関係がなくても財産を残すことが可能となります。

ただし、遺言によって内縁関係のパートナーに財産を遺す場合、法定相続人に認められている「遺留分」を侵害しないように注意が必要です。

兄弟姉妹以外の法定相続人(法律上の配偶者、子、直系尊属など)に遺留分が認められているため、遺言の内容が法定相続人の遺留分を侵害している場合、遺留分侵害額請求を受ける可能性があります。

相続人と内縁関係のパートナーとの間にトラブルが生じる恐れもあるため、遺言書作成時に遺留分を侵害しないよう配慮するなど、計画的な対応が必要です。

そのため、弁護士や司法書士などの専門家に遺言執行者の依頼について、相談するのもおすすめです。

遺言執行者を選定しておくのがおすすめ

内縁のパートナーに遺言書を残す場合、遺言執行者を指定しておくと良いです。

遺言書の通りに財産分割を進める際、不動産の遺贈登記など相続人全員の協力が必要になる手続きもあります。仮に、内縁関係のパートナーへの遺贈を快く思わない相続人がいる場合、協力を受けられずに手続きが停滞してしまうかもしれません。

遺言執行者が指定されている場合、一部の手続きにおいて相続人全員の協力なしに手続きを進めることが可能となり、被相続人の意向が実現しやすくなります。

なお、遺言執行者は未成年者や破産者でなければ誰でもなることができますが、遺産を受け取る内縁関係のパートナーを遺言執行者に指定するなどした場合、他の相続人との利害関係からトラブルになる可能性があります。

生前贈与を行う

内縁関係のパートナーへ財産を渡す方法として、生前贈与も有効な選択肢の一つです。贈与は贈与者と受贈者の関係にかかわらず行えるため、活用することで被相続人の生前に内縁関係のパートナーへと財産を渡すことができます。

また、贈与税には年110万円の基礎控除があるため、年110万円の基礎控除額以下で複数年にわたり贈与を行うことで、税負担を抑えながら財産を渡すことも可能です。

ただし、まとまった金額を複数年に分けて贈与すると当初から約束している場合などは「定期贈与」とみなされ、総額分に対して贈与税が課税されることがあるため注意が必要です。

「贈与する金額や時期を変えたり、贈与をしない年を挟んだりする」「贈与の都度、贈与契約書を作成する」などの対策を行いましょう。

生命保険の死亡保険金受取人に指定する

内縁関係のパートナーを生命保険金の受取人に指定しておくことで、被相続人が亡くなった時に死亡保険金を受け取ることができます。死亡保険金は受取人固有の財産とされ、原則として相続財産には含まれません。

ただし、生命保険の受取人を戸籍上の配偶者や二親等以内の親族に限定している保険会社が一般的であるため、内縁関係のパートナーを受取人に指定できない可能性があります。

保険会社の中には内縁関係のパートナーを受取人に指定できる場合もありますが、「戸籍上の配偶者がいないこと」や「一定期間、契約者と同居していること」「一定期間生計を共にしていること」など、保険会社所定の要件を満たす必要があります。

なお、被相続人が保険料負担者かつ被保険者であった場合、パートナーが受け取った死亡保険金は「みなし相続財産」として相続税の課税対象となります。

【参考】他に相続人がいない場合は「特別縁故者制度」という選択肢もある

被相続人に法定相続人が一人もいない場合に限り、内縁関係のパートナーでも「特別縁故者」として遺産を受け取れる可能性があります。

「特別縁故者」とは、被相続人に法定相続人がいない場合、生前に被相続人と特に密接な関係にあると認められたならば、被相続人の財産を受け取ることができる人です。

- 被相続人と生計を同じくしていた者であること

- 被相続人の療養看護に努めた者であること(ただし、療養看護の対価として報酬を得ていた場合などを除く)

- その他被相続人と特別の縁故があった人

特別縁故者として遺産を受け取るためには、家庭裁判所への「相続財産清算人の選任申立て」や「特別縁故者に対する相続財産分与の申立て」などの手続きを踏む必要があり、実際に被相続人の遺産を受け取るまでに少なくとも1年以上はかかります。

また、申立てを行えば必ず認められるわけではないうえに、特別縁故者として認められたとしても、被相続人の財産全てを受け取れるとは限りません。

「特別縁故者制度」については、以下の記事で詳しく解説しております。

内縁関係(事実婚)のパートナーの相続で悩んだら相続専門の税理士に相談しよう

被相続人の戸籍上の配偶者と比べて、内縁関係のパートナーは相続で認められる権利に乏しく、内縁のパートナーに財産を渡すには、これらのデメリットを念頭に置いた入念な対策が必要です。

このような相続対策は専門的な知識も必要なため、相続専門の税理士などに相談して具体的なアドバイスをもらうのが有効です。

相続専門の税理士は無料相談の機会を設けているケースも多いため、ぜひご活用ください。