東京弁護士会所属。

破産をお考えの方にとって、弁護士は、適切な手続きをするための強い味方になります。

特に、周りに相談できず悩まれていたり、負債がかさんでしまいそうで破産を考えていたりする方は、ぜひ検討してみてください。

Contents

会社の資金繰りが困難となって経営が難しくなった場合でも、避けるべきことについてご紹介します。

商取引において振り出される手形を商業手形といいますが、商取引を介さずに振り出される手形を融通手形といいます。

資金繰りが厳しくなった会社が知り合いの会社等に依頼し、実際には商取引がないのに手形を振り出してもらい、その手形を割り引くことで資金を調達するのが融通手形の典型例です。

融通手形の例としては、資金繰りが厳しいA社が知り合いのB社の社長に頼み込んで、実際の取引が存在しないのにB社から300万円の手形を振り出してもらいます。

B社の融通手形を受け取ったA社は、金融機関で手形を割引してもらい、必要な資金を調達します。

取引自体は存在しないものの、実質的にB社から融資を受けたのと同じような効果を得ることができます。

問題は手形の支払日が到来するときです。

手形の支払日には決済を行う必要があるため、B社は振り出した金額の300万円を用意しなくてはいけません。

通常はA社から300万円を入れてもらい、それで決済をすることになります。

しかし、A社が支払日に十分な資金を用意できるとは限りません。

特に資金繰りが厳しい会社であれば、資金を用意できない可能性の方が高いといえます。

A社が決済のための資金を用意できなかった場合、B社は自身で300万円を用意する必要があります。

B社も資金が用意できなかった場合は、経営危機に陥っているA社だけでなくB社も不渡りによる弊害を被ることになります。

仮に当初は手形の資金を用意できていたとしても、融通手形による資金調達を繰り返していれば、いずれは企業としての体力が続かずにA社もB社も破綻する可能性が高くなります。

資金繰りが苦しくなってくると、どこでもよいから融資してくれる機関から資金を調達できれば、という心境になってきますが、この段階でいわゆる街金融や商工ローンから借り入れをするのは避けるべきことです。

街金融や商工ローンから借入をした場合、銀行、公庫、保証協会などから融資を受けることはとても難しくなります。

高金利の融資に手を出した会社は、経営が非常に困難な状態にあると判断されることになるからです。

また、街金融や商工ローンは一般に10%~20%以上の金利を支払うことになりますが、ただでさえ資金繰りが厳しいところに、高金利を負担しつつ経営再建を図ることは至難の業です。

また、資金調達のために親戚や友人から借りる、役員や従業員の名義で個人として借りる、なども後々トラブルに発展する可能性が高く、避けるべき行為といえます。

会社を経営するにあたっては、さまざまな種類の税金を支払うことになります。

支払っているうちは問題ありませんが、資金繰りが厳しくなってくるとつい後回しにしがちになり、督促状が来ても支払わないという状態になることがあります。

注意点としては、督促状がきても税金を支払わないでいると、いずれ差し押さえの対象になることです。

差し押さえられる資産などないと思っていると、大事な支払いのあるときに突然通帳が差し押さえられる可能性もあります。

税金は滞納せずにきちんと支払うことが大切です。

どうしても支払えない場合には、担当部署に連絡して分割納付などを相談することも大切です。

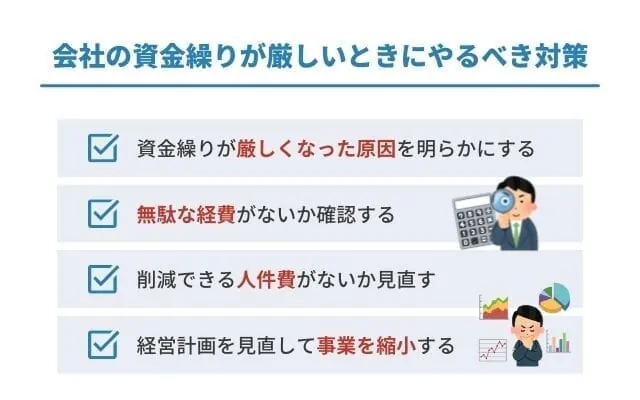

会社の資金繰りが厳しくなったときに、社内ですぐできる対策を紹介します。

資金繰りが厳しくなったときは、まず原因を明らかにしましょう。

赤字になっている事業・無駄な人件費・設備投資など、意外と原因を見落としているかもしれません。

原因がわからない状態でお金を借りたとしても、将来的にはまた資金繰りが厳しくなります。

根本的な問題を解決しないまま、資金だけ増やしても同じ結果になるでしょう。

決算書・毎月の収支表などをチェックして、「どうして資金繰りが厳しくなっているのか?」を明らかにしてください。

一番最初にやるべきことは、無駄な経費がないかの確認です。

例えば交通費・固定費・役員以上の経費などは見落としやすいので、なるべく削減してください。

その他にも、在庫を持っているならセールして売って、少しでも無駄な在庫をなくすようにしましょう。

経費は普段から当たり前に使っている項目ほど見落としやすいので、なるべく抜かりなくチェックしてください。

支出の中で大きい割合を占めるのが、人件費だと思います。

資金繰りが厳しくなったら、割合の多い人件費を削減して支出を減らしましょう。

「人材は絶対に必要だから人件費の削減はできない」と考える人もいると思います。

しかし、いままで従業員がやっていた作業をITツールで自動化すれば、人員の削減も可能です。

また、アルバイト・派遣社員を雇っている場合は、勤務時間を短くして、支払いの金額を減らしましょう。

資金繰りが危なくなっている理由は、経営計画の甘さや事業を大きくしすぎたことかもしれません。

一度、経営計画を見直して、事業の縮小を検討しましょう。

赤字になっている事業があれば、「その事業は継続すべきなのか?」を冷静に考えてください。

もし「今後のために必要な事業だ」という判断に至ったとしても、現状の赤字が大きければ、その事業は一旦縮小すべきでしょう。

自分の事業計画・規模を見直して、なるべく資金繰りが改善されるように対策しましょう。

資金繰りが困難になり、その回復の目処が立たない場合にとるべき方法をご紹介します。

資金繰りなどで会社の経営が危うくなった場合、まずは自主再建が可能かどうかを検討することが重要です。

自主再建とは、法規によって定められた各種の再建手続きを実施することなく、会社が自主的に経営の再建を図ろうとするものです。

自主再建を成功させるためには、いくつかのポイントについて実現可能かどうかを検討することが大切です。

具体的には、債務については借入金の元利返済が猶予となった場合に黒字が達成できるか、最低限利息分は支払いができるか、等が重要になります。

また、会社の事業について利益を増加させるために改善すべき点、改善できる点があるかを詳しく検討することも大切です。

自主再建について検討または実施した結果、自力での再建は不可能となった場合は、次に法的再建が可能かどうかを検討する段階に入ります。

法的再建とは、裁判所の関与や監督を受けることで、会社の債務整理を実施し経営の再建を目指す手続きのことです。

法的再建の主な種類としては、民事再生と会社更生があります。

民事再生とは、債務の負担によって経営を継続することが難しくなった会社の事業について、債権者などの同意を得た経営者のもとで再生計画を策定し、利害関係人の利益を調整しつつ会社の事業の再建を目指す手続きです。

会社更生も民事再生と同様に債権者などの利害関係人の利益を考慮しつつ経営再建を目指すものですが、制度を利用できる対象が株式会社に限られる、現経営陣が退任する、株主の権利が喪失するなどの違いがあります。

民事再生や会社更生の制度を利用した場合、元本を含めて9割以上の債務のカットが期待できる、残債務の弁済については無利息で5年〜10年の長期の分割払いが期待できる、などのメリットがあります。

上記では資金繰りが厳しくなったときの対策を説明してきましたが、できれば資金繰りが厳しくなることなく、会社運営できるのが一番いいですよね。

そこで、ここからは資金繰りが厳しくならないための事前の対策を説明します。

資金繰りが危なくなってしまう理由は、そもそも資金管理ができないからです。

もちろん突然のトラブル・予想しない出費などもあると思いますが、大事なことは普段からの資金管理でしょう。

会社を運営していると売上ばかりが気になりますが、大切なのは収支と利益です。

もし自分が会社を運営していて、「会計が得意じゃない」「決算書を読んでない」というなら、なるべく決算書に目を通すようにしてください。

資金繰り管理には「現金の管理」も欠かせません。

事業のために多くの現金が必要になりそうなら、事前に準備したり融資を受けたりする必要があります。

現金の管理ができてないと、重要な場面で現金が不足したり、調達するためにあわてたりします。

反対に手元に多く現金があった場合「自分はお金をたくさん持っている」と勘違いするケースもあります。

銀行から融資を受ければ、その分手元の資金も増えますが、それは「返済しなければならない借金」です。

会社の現金は運転資金以外に使わずに、しっかりと自分で管理してください。

必要以上の設備投資や家賃の高いオフィスを借りるのは危険です。

なぜなら、会社の資金を減らして今後の資金繰りを危なくする可能性があるからです。

もちろん必要に応じて投資していくのは大切ですが、「その設備投資は本当に必要なのか?」を考えてください。

一等地にオフィスを構えるのは見栄えがいいかもしれませんが、オフィスが一等地にあることで、売上にどれだけ影響があるでしょうか。

新設備・オフィスの移転など、思わずやってしまいそうな設備投資は、やる前に「本当に必要なのか?」を考えるといいですよ。

会社を運営するうえで、注意すべき費用は宣伝広告費です。

宣伝広告費は、効果を測定せずに使ってしまう危険性があります。

広告費をかければかけるほど、売上も増えていくわけではありません。

もし自分の会社で広告費を使っているなら「どれぐらい効果が出ているのか?」を検証してください。

実際に効果が出ているなら広告費を増やしてもいいし、効果が出ていなければ宣伝費を減らすべきでしょう。

資金繰りを問題なく行うためには、会社の収支状況を把握して、適切な経営をしなければいけません。

会社の収支状況を把握するためには、決算書に目を通すことが重要です。

決算書とは、1年間の事業について決算を行った書類のことです。

決算書には会社の資金状態・損益計算などが記載されているため、見るだけで会社の状態がわかります。

もともと決算書は株主や税務署に報告するための書類ですが、会社の状態がわかるものなので、経営者もしっかり目を通しましょう。

「決算書が読めずに会社の状態がわからない」という経営者もいますが、非常に危険です。

決算書を読まずに会社の状態がわからないまま経営を行うと、経営もうまくいきません。

「資金繰りが厳しくならないようにしたい・・・」と思っているなら、決算書に目を通して会社の状況を把握しておきましょう。

会社の資金運用は、銀行からの融資が欠かせません。

事業を拡大するタイミングや新規事業を始めるときには、銀行から融資を受ける必要があります。

スポンサーをつけて資金援助してもらう方法もありますが、銀行からの融資が一般的でしょう。

ただし普段から銀行との関係性を作っておかないと、急に融資を依頼しても対応してくれないかもしれません。

そのためにも銀行から定期的に融資を受けて、関係性を良好に保つ必要があります。

資金繰りが困難になって会社の経営が難しくなった場合、資金調達のために様々な手段が考えられますが、会社の将来を考えて避けるべき行為もあります。

商取引の事実がないのに手形を降り出す融通手形、街金融や商工ローンから高金利で資金を調達する、従業員や役員の個人名義で融資を受ける、などが避けるべき行為の例です。

無茶な方法で資金調達を繰り返すのではなく、タイミングを逃さずに自主再建や法的再建を検討することが再建への有効な手立てになります。