記事の要約

- 贈与税は、誰かから無償で財産を受け取った人が納める税金

- 年間で110万円以上の贈与を受けた人は、税務署で贈与税の申告をして、納税しなければならない

相続税の負担を軽くするには、ご自身が生きている間に子どもや孫に財産を贈与しておくことが有効です。

この生前贈与をするうえでは、「贈与税」の基礎知識を押さえておくことが大切です。

そこで本記事では、贈与税の「基本的な仕組み」や「具体的な申告の流れ」をわかりやすくお伝えします。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

ご自身がどのように対応すべきか不安を感じたら、下記からお気軽にご連絡ください。

目次

贈与税の基礎知識

贈与税とは、誰かから財産を「もらった人(受贈者)」が納める税金です。

より正確にいうと、ある年の「1月1日から12月31日までの1年間」に贈与を受けた財産の合計額が「110万円」を超えたとき、その超過部分に対して贈与税がかかります。

贈与税の仕組みを正しく理解するためには、「暦年課税」と「基礎控除」という2つの用語を押さえておくことが重要です。

| 用語 | 解説 |

|---|---|

| 暦年課税 |

■ 贈与税は、誰かから財産をもらうたびに納めるわけではなく、1年間にもらった金額に対してまとめて税金を納める ■ この仕組みのことを「暦年課税」という |

| 基礎控除 |

■ 贈与税には、すべての受贈者に適用される「110万円」の基礎控除がある ■ 贈与税の計算をするときには、受け取った金額から「110万円」を差し引き、残った金額をベースに税額を算出する ■ 1年間に受け取った金額が110万円以下であれば、贈与税の申告は不要 |

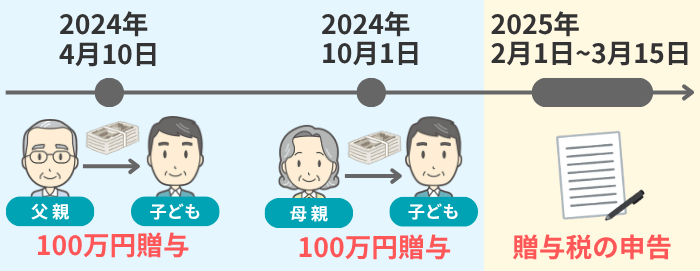

たとえば、「父親」と「母親」から、1年の間に100万円ずつ贈与を受けた「子ども」がいたとします。

この「子ども」は、1年間に「合計200万円」の贈与を受けたことから、基礎控除の110万円を差し引いた「90万円」に対する贈与税を納めなければなりません。

贈与税の申告・納付は、贈与を受けた年の「翌年の2月1日〜3月15日」の間に行います。

贈与税の対象にならない財産

贈与税には、受け取ったとしても課税対象にはならない財産があります。

その代表的なものは、次の3つです。

| 非課税財産 | 概要 |

|---|---|

| 生活費・教育費 |

■ 扶養義務者(親・配偶者・祖父母・兄弟姉妹など)から、生活や教育のために、その都度必要になったお金を受け取った場合は、贈与税の対象にならない※1 ■ 具体的には、夫から妻に毎月渡す「生活費」や、子どもへの「お小遣い・仕送り」などが該当する |

| お祝い金・香典・見舞金 | ■ 結婚式のご祝儀・お葬式の香典・お見舞金などで、社会通念上、常識の範囲内と認められる範囲の金額は、贈与税の対象にならない |

| 会社からの記念品 |

■ 会社から永年勤続の記念品をもらうなど、個人ではなく法人から財産を受け取った場合は、贈与税の対象にはならない ■ ただし、この場合は所得税の対象となるため注意が必要 |

- ※1

- 「将来の生活費・教育費」としてまとめて多額のお金を受け取ったり、受け取ったお金を本来の目的以外(貯金・不動産や株式の購入など)に使ったりした場合は、贈与税の対象となることがある

これらに該当しない財産を1年間に110万円以上受け取ったときに、贈与税の申告・納付が必要になります。

「相続時精算課税」を選ぶことも可能

贈与税は、基本的には1年間に受けた贈与について、翌年の「2月1日〜3月15日」の間に申告・納付する「暦年課税」の方式が採られます。

しかし、税務署で手続きをすることで、課税方式として「相続時精算課税」を選択することも可能です。

相続時精算課税とは、「1年間で110万円を超えて※1、特定の人から贈与された財産※2」について、下記のように取り扱う課税方式です。

- ※1

- 年間110万円までは、暦年課税と同様に基礎控除の範囲内で、贈与税はかからない

- ※2

- 60歳以上の父母・祖父母から、18歳以上の子ども・孫へ贈与した財産

| 贈与財産 | 取り扱い |

|---|---|

| 累計2,500万円までの贈与 | ■ 贈与税は課されず、贈与者に相続が発生したときに、相続税の課税対象となる |

| 累計2,500万円を超えた贈与 |

■ 税率20%の贈与税を納める ■ 贈与者に相続が発生し、相続税納付額がある場合には、贈与税額は相続税の前払いとして控除され、相続税額より贈与税額が大きければ還付される |

相続時精算課税の詳細は、下記の記事でお伝えしているので、ご興味のある方は併せてご覧ください。

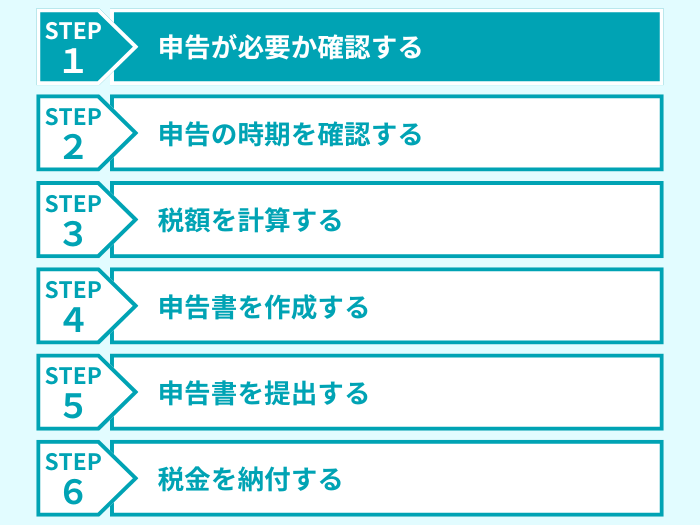

贈与税を申告・納付する際の流れ

贈与税は、何も手続きをしなければ「暦年課税」の方式で税金が課されます。

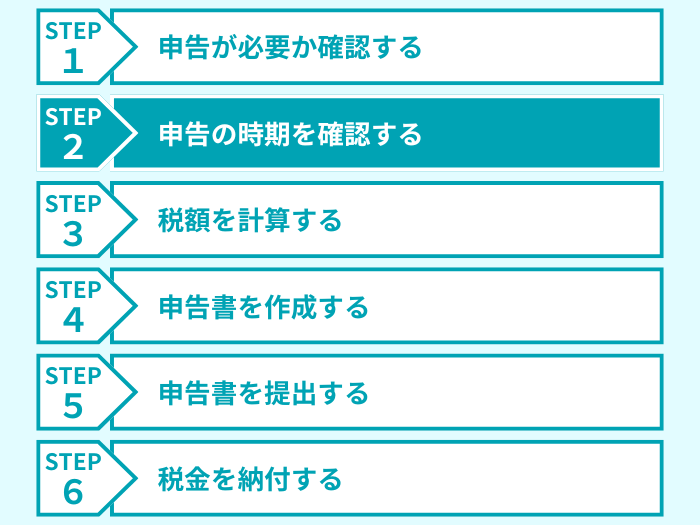

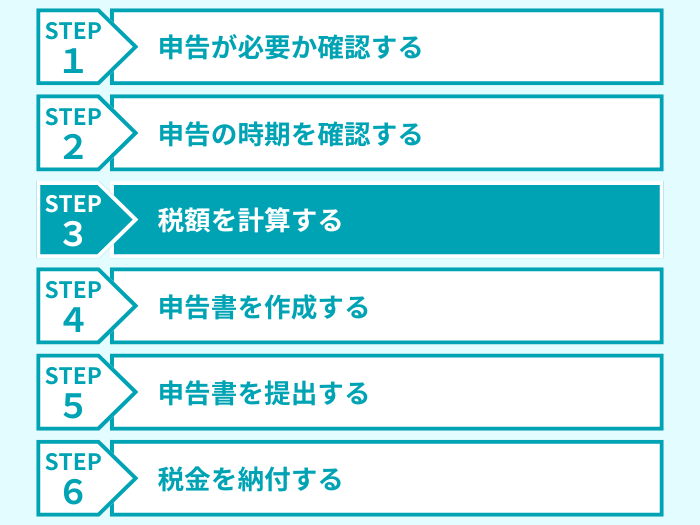

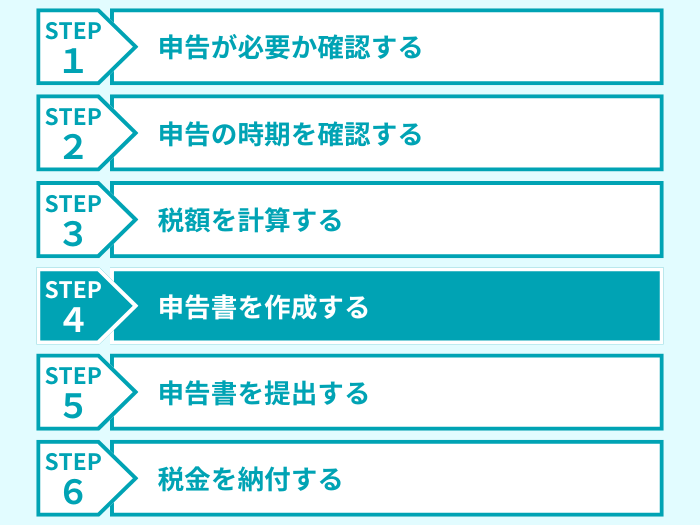

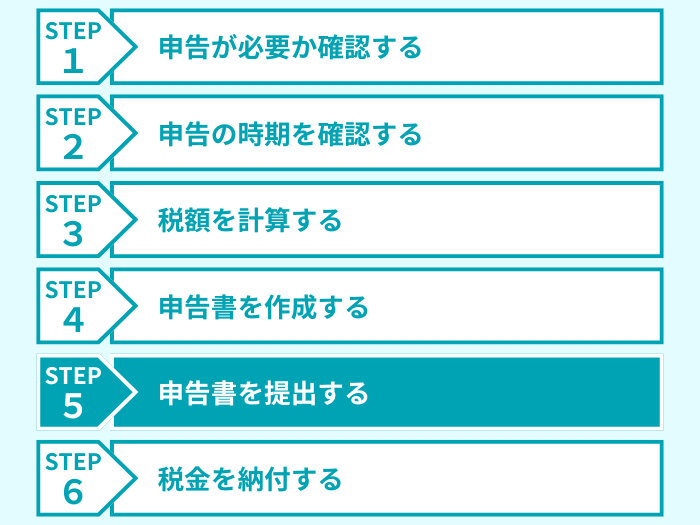

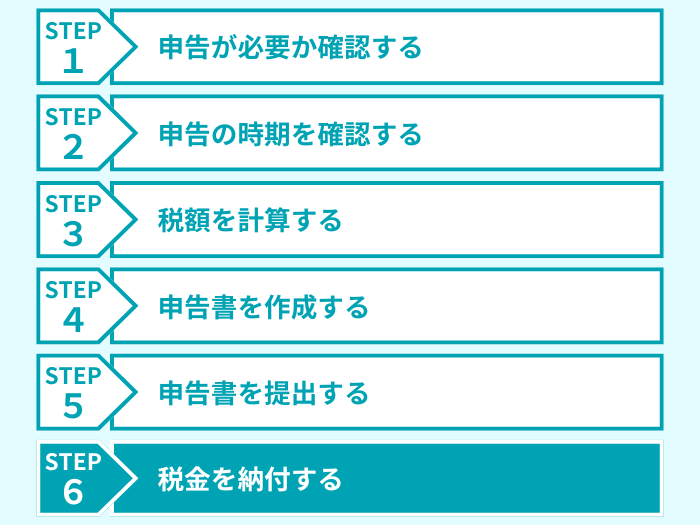

ここでは、一般的な「暦年課税」での、贈与税を申告・納付する際の流れを次の6ステップでお伝えします。

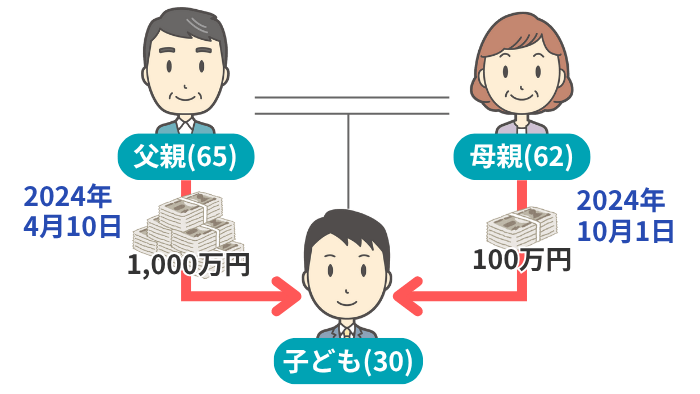

下記のモデルケースをもとにしながら、詳しい手続きを見ていきましょう。

- 2024年4月10日に、父親(65歳)が、子ども(30歳)に現金1,000万円を贈与した

- 同年10月1日に、母親(62歳)が、子どもに現金100万円を贈与した

- 子どもは「相続時精算課税」の手続きはせず、「暦年課税」で贈与税を納める

ステップ1:申告が必要か確認する

まずは、ご自身の状況で、贈与税の申告が必要なのかを確認しましょう。

ポイントは「1年間(1月1日~12月31日)に受け取った財産の合計額が、基礎控除の110万円を超えるかどうか」です。

今回のモデルケースでは、子どもは1年間に下記の2つの贈与を受けています。

- 4月10日:父親から現金1,000万円

- 10月1日:母親から現金100万円

子どもは年間で「総額1,100万円」の贈与を受けており、基礎控除額を超えているため、贈与税の申告が必要です。

なお、よくある間違いは「母親からの贈与は100万円で、110万円以下だから申告しなくていい」と考えてしまうことです。

贈与税は「贈与をした人ごと」ではなく、「贈与を受けた人」を基準に、1年間の合計額で判断するということを覚えておきましょう。

ステップ2:申告の時期を確認する

贈与税の申告・納税は、贈与を受けた年の「翌年2月1日〜3月15日」に行います。

今回のモデルケースで、子どもが贈与を受けたのは「2024年の4月10日と10月1日」のため、手続きは「2025年2月1日〜3月15日」の間に済ませなければなりません。

正当な理由なく期間内に申告・納税をしなかった場合、本来の税額に加えて、ペナルティとして「延滞税」や「無申告加算税」といった税金も課されます。

余計な税負担を負うことがないよう、期限は必ず守るようにしましょう。

ステップ3:税額を計算する

次に、納めるべき贈与税の額を計算します。

まず、贈与された財産には「特例贈与財産」と「一般贈与財産」の2つの区分があり、どちらが適用されるかによって税率が変わります。

| 区分 | 概要 |

|---|---|

| 特例贈与財産 | 父母や祖父母(直系尊属)から、その年の1月1日において18歳以上の子どもや孫(直系卑属)へ贈与された財産 |

| 一般贈与財産 | 特例贈与財産にあてはまらない財産 |

「特例贈与財産の税率(特例税率)」のほうが「一般贈与財産の税率(一般税率)」よりも低く、具体的な税率は下表のとおりです。

| 基礎控除後の課税価格 | 特例税率 | 一般税率 |

|---|---|---|

| 200万円以下 | 10% | 10% |

| 300万円以下 | 15% | 15% |

| 400万円以下 | 15% | 20% |

| 600万円以下 | 20% | 30% |

| 1,000万円以下 | 30% | 40% |

| 1,500万円以下 | 40% | 45% |

| 3,000万円以下 | 45% | 50% |

| 4,500万円以下 | 50% | 55% |

| 4,500万円超 | 55% | 55% |

今回のモデルケースは、「父親と母親」から「子ども(30歳)」への贈与のため、2件とも「特例税率」が適用されます。

適用される税率を確認したら、国税庁が公表している「速算表」を使って、税額を計算します。

▼特例贈与財産の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

モデルケースでの課税価格は、「1,100万円 - 110万円(基礎控除)= 990万円」のため、速算表の「1,000万円以下」の欄が該当します。

下記の計算により、今回の税額は「207万円」だとわかりました。

計算式

速算表とは?

この仕組みでは、課税価格が一定額を超えると、課税価格全体ではなく超えた部分に対して高い税率を適用します。

速算表は、この複雑な計算と同じ結果になるよう工夫されたもので、簡単に税額を算出できるようになっています。

ステップ4:申告書を作成する

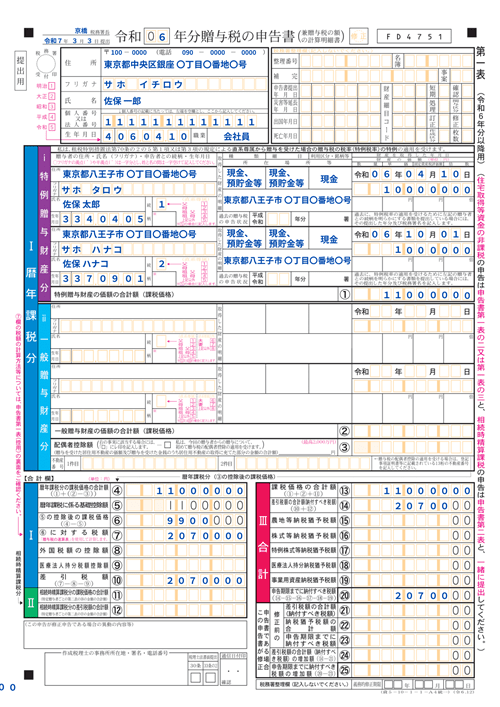

続いて、贈与税の申告書を作成します。

まずは、「税務署の窓口」か「国税庁のWebサイト」で、申告書の様式を手に入れましょう。

今回のモデルケースで必要となる様式は、次の2種類です。

- 申告書第1表

- 本人確認書類(写)添付台紙

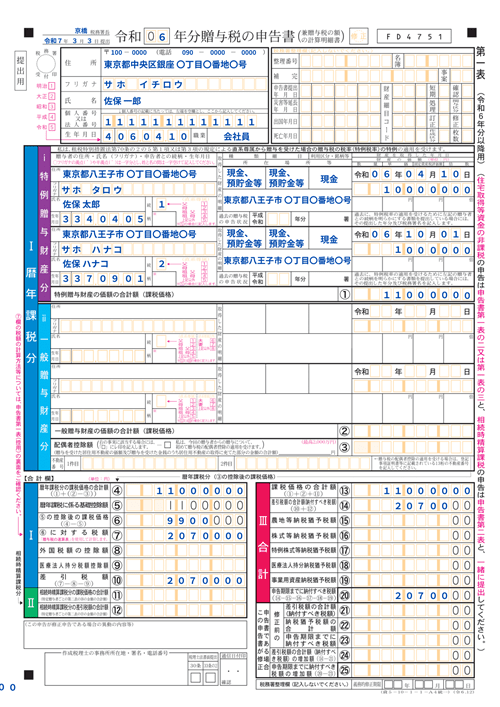

申告書第1表

「申告書第1表」の書き方から、順に見ていきましょう。

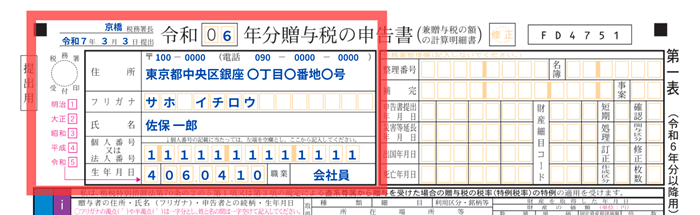

最初に、申告書の上部に次の情報を入れていきます。

- 提出する税務署

- 提出日

- 贈与した年

- 申告する方の情報(住所・氏名 / フリガナ・マイナンバー・生年月日・職業)

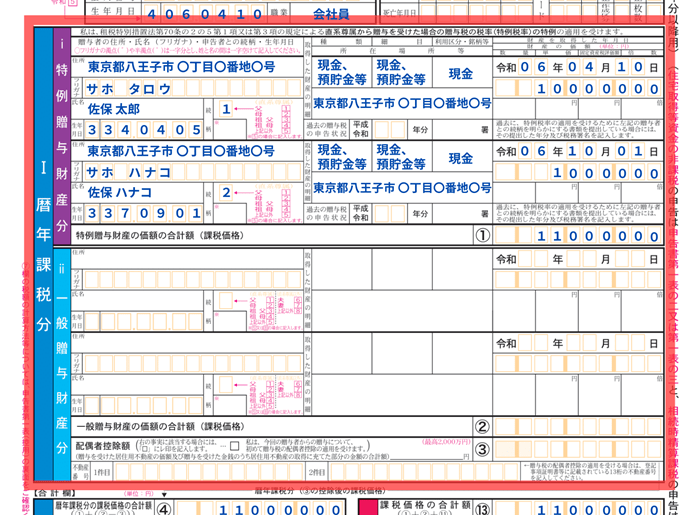

申請書の中段は、受けた贈与の内容を記載する欄です。

「特例贈与財産」と「一般贈与財産」で欄が分かれており、今回のモデルケースでは「特例贈与財産」の方に記入します。

まずは、贈与した方の「住所・氏名 / フリガナ・生年月日・申告者との続柄」を書き入れましょう。

続いて、贈与を受けた財産の情報を記入します。贈与されたのが「現金」の場合は、次のように書き入れます。

- 種類:現金、預貯金等

- 細目:現金、預貯金等

- 利用区分・銘柄等:現金

- 所在場所等:贈与した方の住所

- ※1

- 過去に同じ方からの贈与について贈与税の申告をしていて、その際に続柄を明らかにする戸籍謄本などを提出していれば、申告した「年」と「税務署」も記入する

あとは、「贈与があった日・財産の価格・贈与を受けた合計額」を書けば、中段の記入は完了です。

ワンポイント

1年間に3名以上から贈与を受けた場合は、複数枚の「申告書第1表」を用意して記入します。

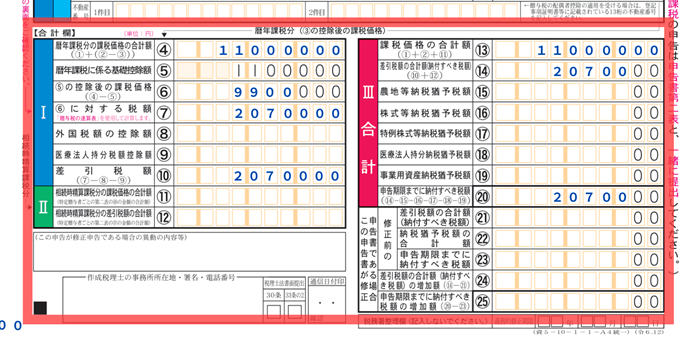

申告書の下段は、税額を計算する欄です。

ここまで記入した欄から、どのように計算すればよいかが表に記載されているため、そのとおりに書き進めていきましょう。

今回のモデルケースで記入が必要な欄は、次の7か所です。

- 暦年課税分の課税価格の合計額

- ⑤の控除後の課税価格

- ⑥に対する税額(ステップ3で算出した税額を記入する)

- 差引税額

- 課税価格の合計額

- 差引税額の合計額

- 申告期限までに納付すべき税額

これで、申告書第1表の記入は完了です。

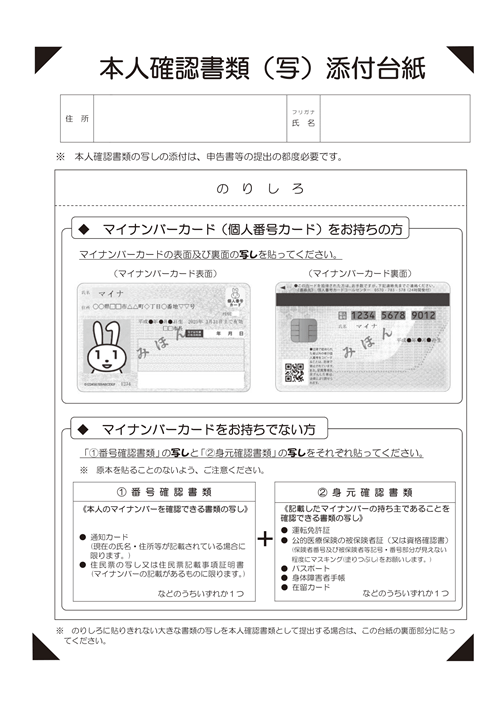

本人確認書類(写)添付台紙

「本人確認書類(写)添付台紙」には、マイナンバーカードの表と裏をコピーしたものを貼り付けましょう。

もし、マイナンバーカードをお持ちでない場合には、「番号確認書類」と「身元確認書類」を貼ります。具体的に必要な書類については、この用紙に記載されているのでご確認ください。

なお、申告書を税務署で提出する場合には、この書類は作成せずに、窓口でマイナンバーカードを提示することで代えられます。

ステップ5:申告書を提出する

作成した申告書は、「受贈者(贈与を受けた人)の住所地を管轄する税務署」に提出します。管轄の税務署は、国税庁のWebサイトで確認できます。

主な提出方法は、次の2つです。

- 税務署の窓口へ持参する

- 郵送で提出する

なお、「特例贈与財産」の贈与を受けて、年間の贈与された金額から基礎控除額(110万円)を差し引いた残りの額が「300万円」を超える場合、受贈者(贈与を受けた人)の「戸籍謄本」も併せて提出する必要があります※1。該当する方は、あらかじめ用意しておきましょう。

また、税務署で申告書を提出する際には、その場で「納付書」をもらっておくことをおすすめします。

郵送で提出する場合は、下記の2つを同封すると、納付書を返送してくれます。

- 切手を貼った返信用封筒

- 「〇〇税務署の〇〇税の納付書を2部送ってください」と書いたメモ

ここで納付書を2部依頼するのは、書き損じたときの予備とするためです。

- ※1

- 過去の贈与税の申告で、同じ戸籍謄本を税務署に提出している場合は不要

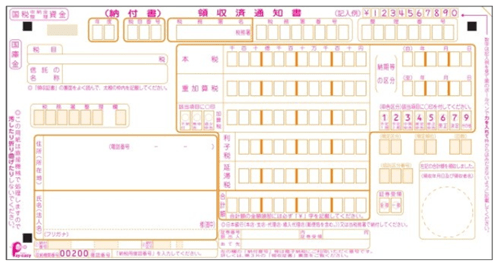

ステップ6:税金を納付する

最後に、贈与税を納付します。

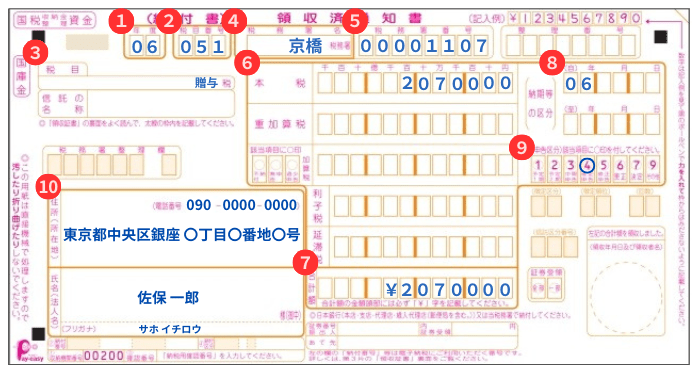

まずは、下記を参考にしながら、「納付書」に必要事項を書き入れましょう。

| 記入欄 | 記入する内容 |

|---|---|

| ①年度 | 贈与を受けた年を記入する |

| ②税目番号 | 「051」と記入する |

| ③税目 | 「贈与(税)」と記入する |

| ④税務署名 | 申告書を提出した税務署名を記入する |

| ⑤税務署番号 | 国税庁のWebサイトで調べて記入する |

| ⑥本税 | 申告書に記載した「納税額」を記入する |

| ⑦合計額 | 納付期限内であれば⑥と同じ金額で、頭に「¥」マークを付ける |

| ⑧納期等の区分 | (自)の欄に、贈与を受けた年のみ記入する |

| ⑨申告区分 | 「4 確定申告」に〇を付ける |

| ⑩納付者の情報 | 納付する人の「電話番号・住所・氏名 / フリガナ」を記入する |

納付書が完成したら、「贈与税の申告をした税務署」か「お近くの郵便局・金融機関」に持っていき、税金を納めてください。

なお、「納付書を使った現金による納付」以外に、下記のような納付方法もあります※1。

| 納付方法 | 概要 |

|---|---|

| クレジットカード納付 |

■ 「国税クレジットカードお支払サイト」経由で納付する ■ 納付額に応じて、決済手数料がかかる点に注意 |

| QRコード納付 |

■ 国税庁のWebサイトでQRコードを作成し、コンビニで納付する ■ 納税額が「30万円以下」の場合のみ対応 |

- ※1

- 後述のe-Taxを経由すれば、「口座引き落とし」「インターネットバンキング納付」「スマホアプリ納付(PayPay・Amazon Payなど)での納付も可能

【参考】スマートフォンでの申告

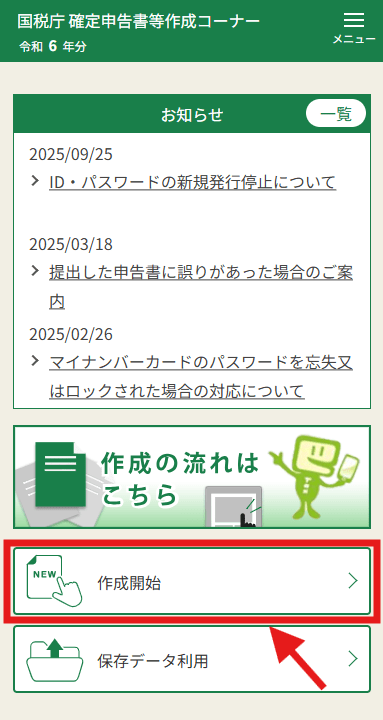

現在は「e-Tax」という電子申告のシステムを使って、スマートフォンで贈与税の申告をすることも可能です。

e-Taxで申告する際に用意するものは、次の2つです。

- マイナンバーカード

- 「マイナポータルアプリ」をインストールしたスマートフォン

まずは、Googleなどの検索エンジンで「確定申告書等作成コーナー」と検索し、申告する年の国税庁のWebサイトにアクセスしましょう。

その後、「作成開始」ボタンを押して、案内に従って入力していけば、贈与税の申告が完了します。

なお、e-Taxで贈与税の申告をした場合は「ダイレクト納付」という、ご自身の預貯金口座から引き落とすかたちで、納税することが可能です。

ほかにも、e-Tax経由で手続きをすることで、贈与税を「インターネットバンキング」や、PayPay・Amazon Payなどの「スマホアプリ」で納付できるようになります。

e-Taxを使った贈与税の申告・納付の方法は、国税庁のWebサイトでも詳しく解説されているので、併せて参考にしてみてください。

贈与税で知っておきたいポイント

生前贈与をするにあたっては、贈与税に関連して、次の3つのポイントを押さえておきましょう。

以下では、それぞれについて詳しく見ていきます。

ポイント1:税負担を軽くできる制度がある

贈与税には、下記のような税負担を軽くできる制度があります。

| 制度 | 概要 |

|---|---|

| 教育資金の一括贈与 | 父母・祖父母から、30歳未満の子ども・孫へ「教育資金」をまとめて贈与した場合、最大1,500万円まで非課税になる制度 |

| 住宅取得等資金の贈与 | 父母・祖父母から、18歳以上の子ども・孫へ「住宅の新築・購入・リフォームのための資金」を贈与した場合、最大1,000万円まで非課税になる制度 |

| 結婚・子育て資金の一括贈与 | 父母・祖父母から、18歳以上50歳未満の子ども・孫へ「結婚・子育て資金」をまとめて贈与した場合、最大1,000万円まで非課税になる制度 |

| おしどり贈与 (配偶者控除) |

婚姻期間20年以上の夫婦間で、「居住用不動産、またはその購入資金」を贈与した場合、最大2,000万円まで控除できる制度 |

それぞれの制度の詳細はリンク先でお伝えしているので、ご自身が活用できそうなものはチェックしてみてください。

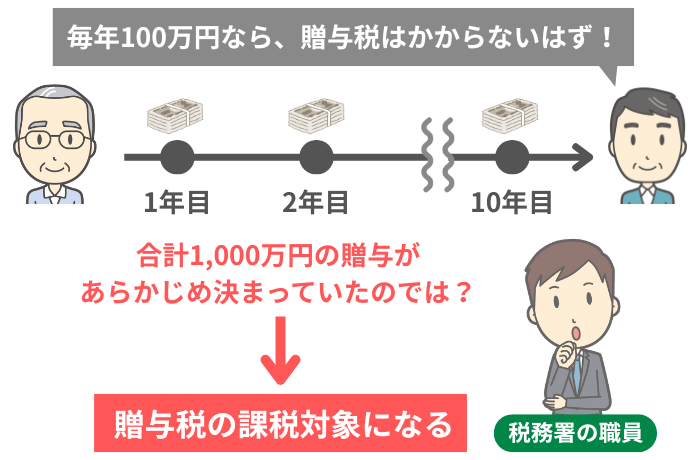

ポイント2:「定期贈与」とみなされないよう注意

贈与税には年間110万円の基礎控除があるため、「毎年110万円ずつ贈与すれば、税金をかけずに財産を渡せるのでは?」と考える方が少なくありません。

しかし、この方法は、税務署から「定期贈与」とみなされないよう細心の注意が必要です。

定期贈与とは、「はじめから渡す予定だった財産を、複数年に分けて少しずつ贈与すること」です。

たとえば、「10年かけて合計1,000万円をあげる」と最初に約束し、毎年100万円ずつ渡したケースを考えてみましょう。

この場合、税務署は「毎年100万円の贈与」ではなく、「最初の年に、10年間にわたって毎年100万円を受け取れる権利を贈与した」と判断することがあります。

その結果、約束をした年に1,000万円全額に対して贈与税が課され、贈与を受けた方にとっては思いがけない負担となります。

定期贈与とみなされないためには、以下の対策が有効です。

- 贈与契約書を毎年、作成する

- 贈与の時期や金額を毎年変える

また、「生存給付金付終身保険」を活用することでも、定期贈与とみなされることを避けられます。

この保険の詳細は、下記の記事でお伝えしているので、併せてご覧ください。

ポイント3:不動産の贈与は、贈与税以外の税金もかかる

ご自宅などの「不動産」を生前贈与する場合には、贈与税のほかにも次の2つの税金がかかります。

| 税目 | 概要 |

|---|---|

| 不動産取得税 |

■ 土地や家屋を取得したときにかかる税金 ■ 「相続」で不動産を取得した場合にはかからないが、「贈与」で取得した場合は課税対象となる |

| 登録免許税 |

■ 法務局で不動産の名義変更の登記をする際にかかる税金 ■ 「相続」で不動産を取得したときより、「贈与」で取得したときのほうが税率は高い |

不動産は「贈与」よりも「相続」で取得したほうが、トータルでの税負担は軽くなりやすいです。

そのため、不動産を将来の相続人に渡したいのであれば、「相続」で引き継ぐことを優先して検討しましょう。

ただし、将来的に値上がりが見込まれる不動産を「相続時精算課税制度」を使って贈与するなど、生前贈与が有利になるケースもあります。

ご自身の状況で、もっとも税負担が軽くなる方法を知りたい方は、ぜひ当事務所までご相談ください。ご事情を詳しくお伺いしたうえで、最適な対応をアドバイスいたします。

贈与税に関するよくある質問

最後に、贈与税に関してよくある、下記の質問にお答えします。

Q1:暦年課税と相続時精算課税は、どちらを選ぶべき?

税負担の面で、「暦年課税」と「相続時精算課税」のどちらが有利になるのかは、ご自身の財産状況や年齢(亡くなるまでの期間)によって異なります。

この2つを比較するうえで重要となるのが、下記の「基礎控除以下の贈与」の取り扱いです。

- ※1

- 2024年1月1日以降の贈与から、相続財産への加算期間が死亡前3年から7年に段階的に延長されている

このことから、110万円以下の贈与のみを行う場合には、相続財産への持ち戻しがない「相続時精算課税」のほうが有利です。

一方、より節税効果を高めるために、110万円を超える贈与をしたい場合には、その金額と亡くなるまでの期間によって、どちらの制度が有利かは変わります。

「暦年課税と相続時精算課税のどちらを選ぶべきか?」については、下記の記事で詳しくお伝えしているので、ご興味のある方は併せてご覧ください。

Q2:基礎控除以下でも、贈与税の申告をしたほうがいい?

「贈与があったことの証拠を税務署側に残すために、110万円以下の贈与でも申告しておいたほうがいい」という話を聞いたことがあるかもしれません。

しかし、そのような対応をする必要はありません。

贈与税の申告は「贈与を受けた方」一人の意思で行うものであり、贈与した方との間で合意があった証拠としては弱いです。

そこで、贈与の証拠を残したいのであれば「贈与契約書」を作成して、「贈与をした人」と「受けた人」がそれぞれ自筆で署名し、大切に保管しておくことのほうが重要です。

贈与契約書の書き方は、下記の記事を参考にしてみてください。

贈与税の手続きで迷ったら、専門家を頼ろう

この記事では、贈与税の申告・納付の方法や、知っておきたいポイントなどをお伝えしました。

生前に財産をほかの人に贈与することは、将来の相続税の負担軽減につながります。

しかし、最適な生前贈与をするためには、贈与税と相続税に関する深い知識が欠かせません。

「自分のケースでどのような対応が有効か知りたい」という方は、当事務所までお気軽にご連絡ください。初回の相談は無料で承っております。