記事の要約

- 疎遠な兄弟姉妹がいたなど、兄弟姉妹が遺産相続でもめる要因はいくつかある

- 兄弟姉妹の相続争いを避けるために遺言書の作成がおすすめ

ひとくちに「兄弟姉妹が遺産を相続する」といっても、具体的には次の2パターンがあります。

- 親の遺産を子どもの兄弟姉妹が相続する

- 兄弟姉妹の遺産を別の兄弟姉妹が相続する

このうち、今回の記事では、「親の遺産を子どもの兄弟姉妹が相続する」場合について解説します。

親が亡くなったときに兄弟姉妹で遺産を相続する場合、「1人で親の介護をしてきた長男が、遺産を多めに相続したいと申し出た」など、子ども同士でもめてしまうケースも少なくありません。

記事内では、兄弟姉妹が親の遺産を相続するケースの概要をはじめ、兄弟姉妹が親の遺産相続でもめる原因、トラブルを避けるために親ができる対策などを解説しますので、ぜひ参考になさってください。

目次

兄弟姉妹が親の遺産を相続するケースと相続割合

亡くなった方(被相続人)が残した遺言書がない場合、法律で定められた相続人(法定相続人)全員による「遺産分割協議」で、遺産の分け方を決めます。

上の図のように、法定相続人の範囲は決まっており、被相続人の配偶者は常に法定相続人となるほか、配偶者以外の親族には「相続順位」が法律で定められています。

このうち、親が亡くなり、「その子である兄弟姉妹が第1順位の相続人として遺産を相続する」ケースを今回の記事で取り上げます。

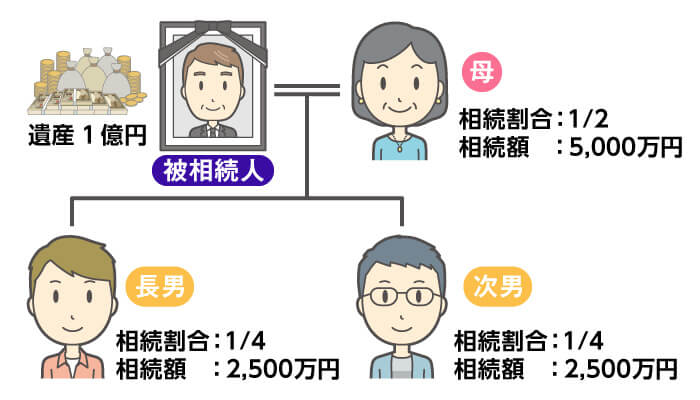

上の図のような家族構成のケースで父親が亡くなった場合、法定相続分に従って遺産を分けるのであれば、配偶者である母親が遺産の2分の1を相続し、残りの2分の1を子の人数で均等に分け合います。

この例では、父親が残した遺産が「1億円」のため、長男と次男が相続するのは「2,500万円」ずつです。

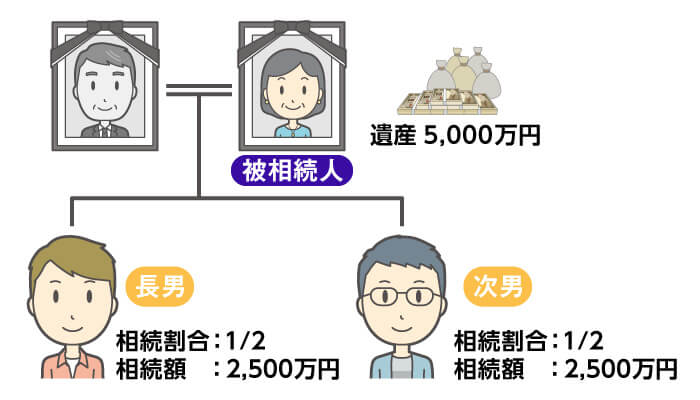

なお、その後に母親が亡くなった場合(二次相続)は、下の図のように、母親が遺した財産を子である兄弟姉妹で均等に分け合います。

兄弟姉妹が親の遺産相続でもめる4つの要因

兄弟姉妹が親の遺産相続でもめるときのよくある要因は、以下の4つです。

- 要因1. 特定の兄弟姉妹だけが、親から多額の特別な援助を受けていた

- 要因2. 特定の兄弟姉妹だけが、親の介護などを一身に担っていた

- 要因3. 疎遠、あるいは存在を知らなかった兄弟姉妹(異母・異父兄弟など)がいた

- 要因4. 遺言書の内容に不満を持つ兄弟姉妹がいる

ここからは、それぞれの要因について詳しく解説します。

要因1. 特定の兄弟姉妹だけが、親から多額の特別な援助を受けていた

特定の兄弟姉妹だけが、親から住宅購入資金や開業資金といった多額の援助を受けていると、他の兄弟姉妹との間で不公平感が生まれ、トラブルに発展しやすくなります。

- 父親が亡くなり、相続人は長男・次男の2人

- 長男は以前、父親から住宅の購入費用として1,000万円をもらっていた

- 一方で、賃貸に住み続けている次男はなにも支援を受けていない

上の具体例のような生前の援助は、法律上「特別受益」とみなされる可能性があります。

特別受益とは

これらの「生前に受け取った財産が特別受益である」と認められた場合、その利益分の額を遺産に加算して計算する(持ち戻し)必要があるのです。

持ち戻しを行うと特別受益者の相続時の財産取得分が減ることになるため、兄弟姉妹間のトラブルが生じる可能性があります。

生前の援助が特別受益とみなされた場合、生前に受け取った財産を相続財産に持ち戻したうえで分割します。

先ほどの例で「遺産総額は3,000万円」だとすると、遺産分割の計算は次のとおりです。

| 1. 遺産総額に特別受益を持ち戻す | 3,000万円+1,000万円=4,000万円 |

|---|---|

| 2. 法定相続分で遺産を分割する | 4,000万円×1/2=2,000万円 →長男・次男で「2,000万円」ずつになる |

| 3. 特別受益の分を差し引く | 【長男】 2,000万円ー1,000万円=1,000万円 |

| 【次男】 2,000万円ー0円=2,000万円 |

要因2. 特定の兄弟姉妹だけが、親の介護などを一身に担っていた

特定の兄弟姉妹だけが親の介護を長年続けていた等の場合、その貢献に対して「他の兄弟姉妹より多く遺産をもらうのが当然だ」と主張しても、おかしくはありません。

このような貢献を金銭的に評価し、相続分に上乗せする制度が「寄与分」です。

寄与分とは

たとえば、「被相続人を長期間にわたり介護した」「無給で被相続人の家業を手伝い続けた」などのケースでは、寄与分が認められる可能性があります。

寄与分が認められるのは、あくまで「通常の親族間の助け合いを超える特別な貢献があった」場合に限られます。そのため、単に「身の回りの世話をしていた」といった程度では、寄与分が認められない可能性が高いです。

しかしながら、寄与分には明確な計算式や基準がないことから、貢献を主張する側と他の兄弟姉妹との間で、寄与分の有無やその金額をめぐって意見が対立する恐れがあります。

たとえば、介護を担った兄弟姉妹が「これだけ尽くしたのだから報われたい」という想いを持つ一方、他の兄弟姉妹の「親なのだから当然では」などと認識にズレがある場合、深刻な対立の火種となり得ます。

要因3. 疎遠、あるいは存在を知らなかった兄弟姉妹(異母・異父兄弟など)がいた

相続が始まると、法定相続人を確定させるため、被相続人の出生から亡くなるまでの一連の戸籍謄本を収集します。

この過程で、これまで知られていなかった異母・異父兄弟や、父親が認知していた非嫡出子の存在が判明することがあります。

法律上、こうした兄弟姉妹も他の兄弟姉妹と同じく相続権を持っており、たとえば非嫡出子(婚姻関係のない男女の間に生まれた子ども)は、被相続人が母親の場合は「無条件」で、父親の場合は「認知しているとき」に相続人になります。

そのため、たとえ疎遠であったり、連絡先が分からなかったりしても、その人を除外して遺産分割協議を進めることはできず、協議が滞ってしまうのです。

要因4. 遺言書の内容に不満を持つ兄弟姉妹がいる

被相続人が遺言書を残していても、その内容が特定の相続人に偏っている場合、かえってトラブルの火種となることがあります。

たとえば、「長男に全財産を相続させる」といった内容の遺言書があった場合、他の兄弟姉妹が不満を抱くのは当然でしょう。

民法では、子や配偶者などの法定相続人(被相続人の兄弟姉妹を除く)に対して、法律で最低限保障された遺産の取り分である「遺留分」を認めています。

もし例に挙げたような遺言書によって遺留分が侵害されていた場合、他の相続人は、財産を多く受け取った人に対して、侵害された分に相当する金銭の支払いを請求(遺留分侵害額請求)することができます。

そのため、「遺留分を主張する兄弟姉妹」と「遺言書通りに財産を受け取りたい兄弟姉妹」との間で対立が生まれ、相続トラブルが生じる恐れがあるのです。

兄弟姉妹の相続争いを避けるために親ができる3つの対策

ご自身の死後、子どもたちが相続をめぐって争う事態は避けたいものです。

ここでは、そのために有効な3つの対策をご紹介します。

- 遺言書を作成し、財産の分け方を明確にする

- 生命保険を活用し、遺産分割の対象とならない財産を遺す

- 生前のうちに弁護士などの専門家に相談する

対策1. 遺言書を作成する

生前のうちに遺言書を作成し、「誰に、どの財産を、どれだけ相続させるか」を明確に指定しておくことは、子どもたちの相続トラブルを防ぐ有効な手段です。

遺言書は法定相続よりも優先されることから、原則として遺言の内容通りに遺産は分けられます。親としての明確な意思を書面で示すことで、子どもたちもその想いを尊重しやすくなり、無用な争いを避けられます。

たとえば、長男にだけ多額の生前贈与をしていた場合などは、その不公平感を解消するために、「他の相続人の遺留分を侵害しないよう気を配りつつ、遺言書で次男の相続分を多めに指定する」といった配慮が考えられます。

そして、「なぜこのような分け方にしたのか」という理由や子どもたちへの感謝の気持ちを「付言事項(ふげんじこう)」として書き添えることで、より遺言書の内容が明確になります。

「特別受益の持ち戻し免除の意思表示」とは

特別受益の持ち戻し免除の意思表示とは、被相続人が特定の相続人に与えた特別受益について、「遺産分割で相続財産に持ち戻して計算しなくてもよい」という意思を示すことです。

被相続人が遺言書などに「特別受益の持ち戻し免除」の意思を残していた場合、前述した「特別受益の持ち戻し」は行われません。

ただし、この「持ち戻し免除の意思表示」は遺留分の計算には適用されない点に注意が必要です。

免除の意思表示の有無にかかわらず、遺留分の計算時には、「相続開始前10年以内になされた特別受益」の額が遺留分の基礎となる財産に加えられます。

対策2. 生命保険を活用する

子どもたちの相続トラブルを避けるためには、生命保険の活用も有効な手段です。

ご自身を生命保険の契約者・被保険者とし、死亡保険金の受取人を特定の子どもに指定します。この場合、受取人が受け取った死亡保険金は、原則としてその人固有の財産と見なされ、遺産分割協議の対象外となるのです。

これにより、他の相続人の同意を得ることなく、特定の子どもに確実に現金を遺すことができ、たとえば「介護で特に世話になった子に多く遺したい」といった想いを形にするのに適しています。

ただし、「受取人が受け取った死亡保険金が極めて高額で、ほかの相続人と著しい不公平が生じている」等の場合、その保険金を特別受益であるとみなし、相続財産に持ち戻しとなる可能性があります。

さらに、法定相続人が受け取った死亡保険金には、相続税の非課税枠も設けられています。

生命保険の非課税枠=

500万円×法定相続人の数

法定相続人全員が受け取った保険金の合計額がこの非課税限度額の範囲内であれば、その保険金に相続税はかかりません。

対策3. 必要に応じて弁護士や司法書士に相談する

せっかく遺言書を作成しても、法律で定められた形式を守っていなければ、無効になってしまう恐れがあります。そこで、遺言書を作成する段階から、弁護士や司法書士などの専門家に相談することをおすすめします。

専門家に相談すれば、法的に有効な遺言書を確実に作成できるだけでなく、将来のトラブルを見越した、より公平な内容のアドバイスも受けられます。

加えて、遺言書で弁護士などを「遺言執行者」に指定しておくことも有効です。遺言執行者は、相続開始後、遺言の内容を実現するための手続き(預貯金の解約や不動産の名義変更など)を中立的な立場からスムーズに進めてくれます。

ただし、遺言執行者はあくまで中立です。万が一相続トラブルが発生した場合、遺言執行者である弁護士が特定の相続人の代理人となって交渉することはできない(利益相反にあたる)点には注意が必要です。

なお、VSGには、相続を専門にしている弁護士や司法書士が在籍しています。遺言書の書き方などでお困りのことがありましたら、お気軽に下記からご相談ください。

【参考】第3順位の相続人である「兄弟姉妹」として相続する場合

「兄弟姉妹が遺産を相続する」という状況には、亡くなった方(被相続人)の遺産を、その兄弟姉妹が第3順位の相続人として相続するパターンもあります。

被相続人の兄弟姉妹が相続人となるのは、「第1順位の相続人である子や孫、そして第2順位の相続人である父母や祖父母が誰もいない場合」に限られます。

このケースでは、相続人の組み合わせによって法定相続分が以下のように変わる点に注意しましょう。

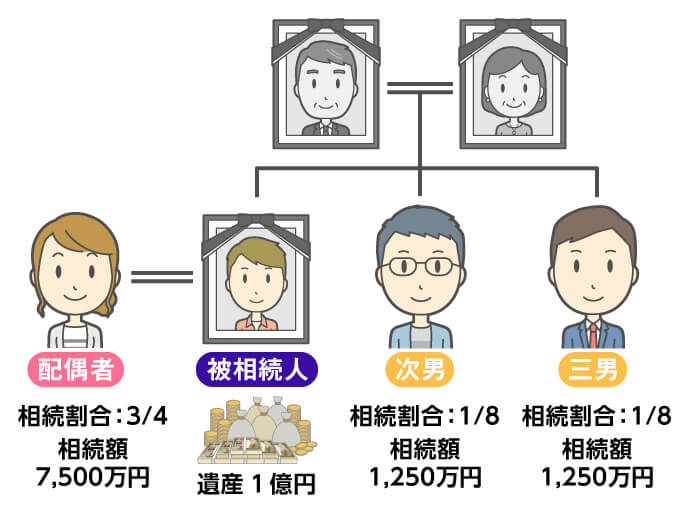

- 相続人が「配偶者」と「兄弟姉妹」の場合

- 配偶者が遺産の4分の3、残りの4分の1を兄弟姉妹の人数で均等に分け合います。

- 相続人が「兄弟姉妹」のみの場合

- 遺産のすべてを兄弟姉妹の人数で均等に分け合います。

生前に対策して、兄弟姉妹の相続争いを回避しよう

この記事では、親の遺産相続で兄弟姉妹がもめてしまう主な原因と、親ができる生前の対策について解説しました。

記事内で取り上げたように、相続争い対策として有効な手段の1つが「遺言書」を残すことです。

遺言書で「誰に、どの財産を、どれだけ相続させるか」を具体的に指定しておくことで、子どもたちの間で無用な争いが起きるのを防ぎ、残された家族の負担を大きく減らすことができます。

しかし、書き方を間違えてしまうと効力が発揮されない恐れがあるため、不安な方はあらかじめ弁護士や司法書士に相談することをおすすめします。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて、平日夜21時まで、土日祝も無料相談を受け付けております。ぜひお気軽にお問い合わせください。