記事の要約

- 限定承認とは、「相続によって得たプラスの財産の範囲内で、マイナスの財産を弁済する」という相続方法

- 限定承認の申述は、「自己のために相続の開始があったことを知ったときから3カ月以内」に行う必要がある

- みなし譲渡と扱われて譲渡所得税が生じる可能性がある等、注意点が複数ある

「親が亡くなったけれど、どれくらいの財産や借金があるか分からない」

「被相続人が債務超過の状態で亡くなったのだけど、家だけは何とか残したい」

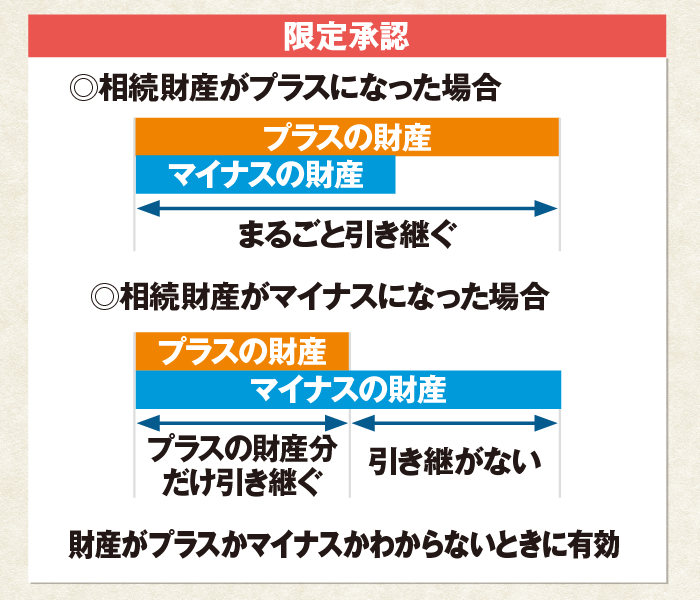

このような状況で有効な選択肢となる相続方法が「限定承認」です。限定承認は、相続によって取得したプラスの財産の範囲内でのみ、マイナスの財産を引き継ぐという方法です。

この記事では、限定承認の基本的な概要をはじめ、メリットやデメリット、手続きの流れなどの内容を詳しく解説します。

目次

限定承認とは?

限定承認とは、 亡くなった人の財産を引き継ぐ際に、「相続によって得たプラスの財産(預貯金や不動産など)の範囲内で、マイナスの財産(借金や債務など)を弁済する」という相続方法です。

この方法を選ぶと、たとえマイナスの財産がプラスの財産を上回っていても、相続人自身の財産から債務を弁済する必要はありません。

被相続人の債務の全容が分からない場合などに有効な手段といえます。

- 財産の全体像が不明な場合

- 「プラスの財産が多そうだが、実は多額の借金があるかもしれない」など、相続財産の全容が不透明な場合、限定承認という選択肢がおすすめです。

後から予期せぬ債務が見つかっても、相続したプラスの財産以上の返済義務を負うことはありません。 - どうしても残したい財産がある場合

- 債務超過の可能性があっても、実家や家業の資産などを守りたい場合にも限定承認は有効です。

先祖代々の土地や自宅、あるいは家業を継続するために不可欠な設備などを、先買権を使って確保することができます。

ただし、手続きが複雑で手間がかかるといったデメリットもあり、実際には「単純承認」や「相続放棄」を選ぶ人の方が多いのが実情です。

たとえば、令和6年度の相続放棄の申述受理数が308,753件であるのに対し、限定承認の申述受理数は690件と、大きく差があります。

限定承認の申述には期限がある

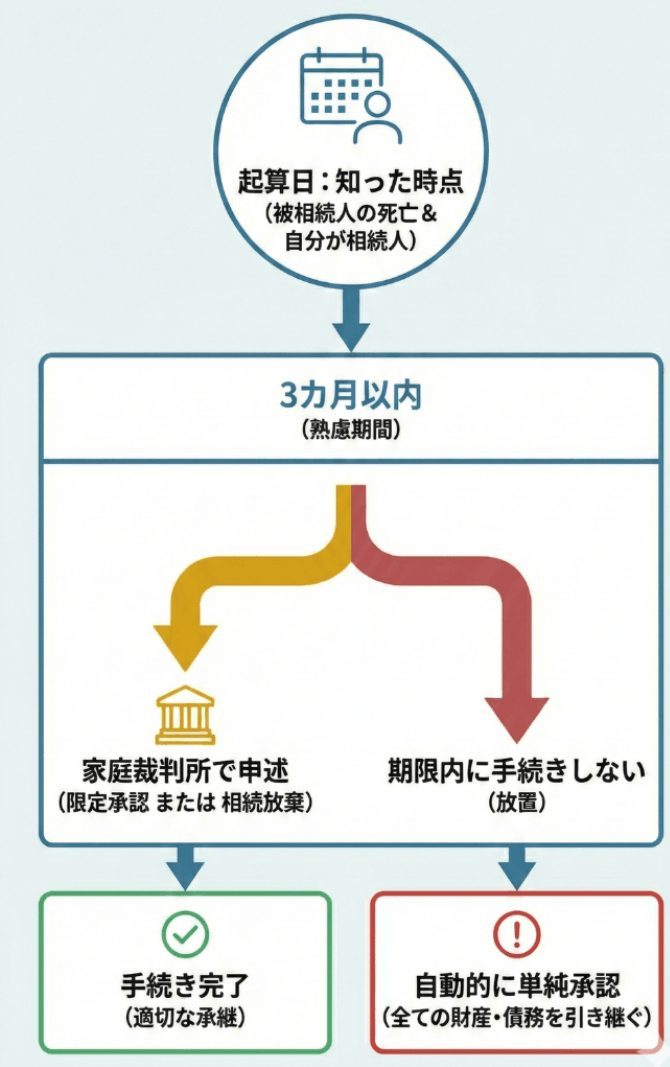

限定承認の申述は、原則として「自己のために相続の開始があったことを知ったときから3カ月以内」に、家庭裁判所で行わなければなりません。

この期間は「熟慮期間」と呼ばれており、被相続人が亡くなったこと、および自身が相続人になったことを知った時点から3カ月が起算日となります。

期限内に限定承認や相続放棄の手続きを行わなかった場合、自動的に単純承認を選んだとみなされ、被相続人の保有する全ての財産と債務を引き継ぐことになります。

また、相続財産の状況を調査してもなお、3カ月以内に承認するか放棄するかを判断することができない場合、家庭裁判所に申し立てることで熟慮期間を延長することができます。

この期間伸長の申立てをする場合、当初の「熟慮期間」内に行わなければなりません。

相続人が複数の場合

限定承認の申述は、相続人全員が共同で行わなければなりません。

相続人が複数の場合、それぞれの相続人が被相続人が亡くなったことを知った時期にタイムラグが生じることがあります。

この場合、相続人の一人が「熟慮期間」内であれば、他の相続人の熟慮期間が過ぎていたとしても、相続人全員で限定承認の申述をすることができます。

限定承認と単純承認・相続放棄との違い

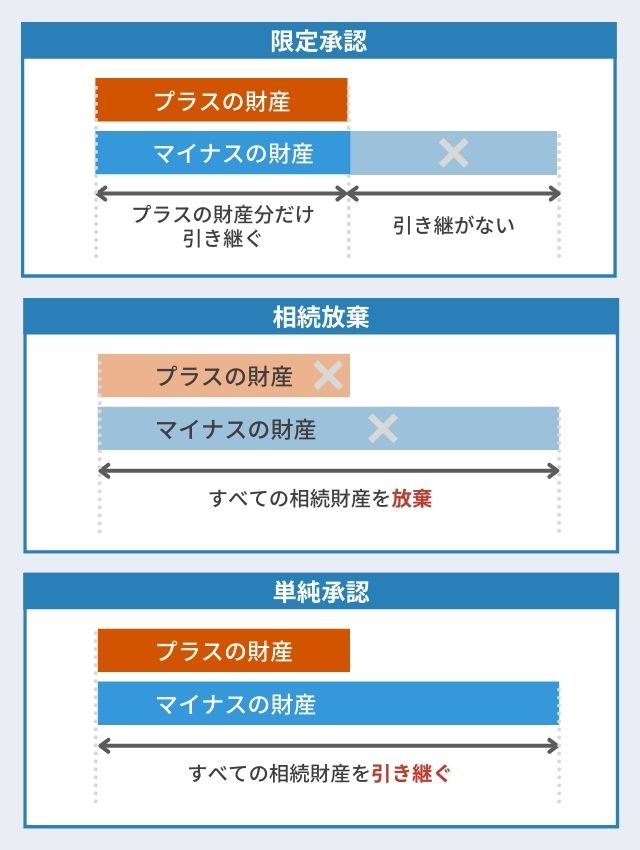

相続には「単純承認」「限定承認」「相続放棄」の3つの方法があります。

「単純承認」は被相続人のすべての財産を無制限・無条件に引き継ぐことを指し、「相続放棄」は、相続人が被相続人の権利や義務を一切引き継がないことです。

「限定承認」は、前述した二つの手段の中間的な性質を持つ相続方法で、それぞれ違いや注意点があります。

限定承認と単純承認との違い

単純承認とは、被相続人のすべての財産(プラスの財産もマイナスの財産も)を無制限・無条件に引き継ぐ相続方法です。

特別な手続きは不要で、「自己のために相続の開始があったことを知ったときから3カ月」を過ぎると、自動的に単純承認を選択したとみなされます。

単純承認は手続きが簡単である反面、被相続人の借金などの債務も無制限に引き継ぐリスクがあります。

一方、限定承認を選択する場合、家庭裁判所に対して、相続人全員が共同で申述を行う必要がありますが、引き継ぐ債務の責任範囲をプラスの財産の額に限定することができます。

手続き完了前に相続財産を処分すると単純承認をしたとみなされる

限定承認を検討する場合、手続きの完了前に相続財産を勝手に処分することはできません。

たとえば、「被相続人の預貯金を引き出して使用する」「遺品を売却する」など手続き完了前に相続財産を一部分でも処分した場合、自動的に単純承認をしたものとみなされ、限定承認を選択することができなくなります。

また、相続人が複数のケースでは、相続人の一人だけが処分行為をした場合でも、他の相続人も含めて全員が限定承認を利用できなくなるため、注意が必要です。

ただし、被相続人が亡くなったことをきっかけに支払われる死亡保険金は、原則として受取人固有の財産とみなされるため、相続人の一人が受け取って使用しても単純承認とはみなされません。

限定承認と相続放棄との違い

相続放棄をした相続人は「最初から相続人ではなかった」として扱われます。

したがって、マイナスの相続財産のような不要なものだけ放棄することはできず、必要である財産も含めてすべての財産の相続権を放棄しなければなりません。

一方、限定承認の場合、相続財産のうちプラスの財産の範囲内でマイナスの財産を弁済し、清算後に残った分を引き継ぐことができます。

また、どちらも「自己のために相続の開始があったことを知った日から3カ月以内」に家庭裁判所に申述を行う必要がありますが、以下の違いがあります。

- 限定承認

- 家庭裁判所に対して、相続人に該当する全員が共同で申述を行う。

- 相続放棄

- 家庭裁判所に対して、相続人それぞれが単独で申述を行う。

限定承認のメリット・デメリット

ここからは、限定承認のメリットやデメリットを詳しく解説します。

| 項目 | 限定承認 |

|---|---|

| メリット |

・相続人自身の財産がマイナスになることを避けられる ・特定の財産(不動産など)を手元に残せる可能性がある |

| デメリット |

・手続きが非常に複雑で時間と手間がかかる ・みなし譲渡と扱われて譲渡所得税が生じる可能性がある ・相続人全員の同意及び全員での申述が必要になる |

限定承認のメリット

まずは限定承認のメリットを解説します。

- 相続人自身の財産がマイナスになることを避けられる

- 特定の財産(不動産など)を手元に残せる可能性がある

それぞれ深堀りする形で解説しますので、ぜひ参考にしてください。

相続人自身の財産がマイナスになることを避けられる

限定承認の大きなメリットは、相続によって自身の財産がマイナスになることを回避できる点です。

被相続人の負債が資産を上回っている場合、単純承認を選択すると自己の財産から弁済しなければならないリスクを負うことになります。

特に被相続人の負債がどの程度なのか正確に分からないケースでは、単純承認をした後に多額の負債があると判明したならば、その全ての返済義務を負ってしまいます。

一方、限定承認を選択すると相続したプラスの財産の範囲内でしか弁済義務を負わないため、被相続人の相続財産が債務超過の状態であっても自己の財産を保護できます。

特定の財産(不動産など)を手元に残せる

限定承認を選択するメリットとして、「特定の財産を手元に残すことができる」点も挙げられます。

仮に相続を放棄した場合、どうしても手放したくないプラスの財産があろうとも一切その財産を引き継ぐことはできませんが、限定承認を選択した場合、「先買権」を行使することができます。

先買権とは

先買権とは、債務弁済のために相続財産を換価処分する際、相続人が特定の財産(特に不動産)を優先的に取得できる権利です。

原則として相続財産は競売によって換価されますが、相続人は家庭裁判所が選任した鑑定人の評価に基づき、その評価額を自己の固有財産から支払うことで、競売を回避して当該財産を取得することができます。

たとえば、「長年住み慣れた自宅」や「家業に必要な土地・建物」など、思い入れのある財産を手放したくない場合、この先買権を利用して競売にかけられるより前に相続人が優先的に取得することができます。

ただし、該当する財産を優先的に買い取るには、鑑定人による評価額以上の金額を相続人が現金で支払わなければなりません。「先買権」を行使する相続人に資産があることが前提となります。

限定承認のデメリット

限定承認には以下のようなデメリットもあります。

- 相続人全員による共同申述が必須

- 手続きが非常に複雑で時間と手間がかかる

- みなし譲渡と扱われて譲渡所得税が生じる可能性がある

ここからは、それぞれの項目ごとに詳しく解説します。

相続人全員による共同申述が必須

限定承認の申述は、相続人全員が共同で行わなければなりません。

そのため、「一人でも限定承認に反対する相続人がいる」場合や、「相続人同士の仲が悪く連絡が取れない」場合、「行方不明の相続人がいる」場合などの状況では、手続きを進めることができません。

特に相続人の中に生死不明の人が含まれている場合は、不在者財産管理人の選任手続きが必要となるため、多くの手間や時間がかかってしまいます。

手続きが非常に複雑で時間と手間がかかる

限定承認の手続きは「家庭裁判所への申述手続き」や「申述受理後の清算手続き」など多くの手順を踏まなければならず、単純承認や相続放棄に比べて非常に複雑です。

加えて、限定承認は相続人全員の同意が必要なことから、相続人間の調整も行わなければなりません。

手続き自体の進行に時間がかかるケースもあるため、限定承認の手続きが全て完了するまでに1年程度かかることも珍しくありません。

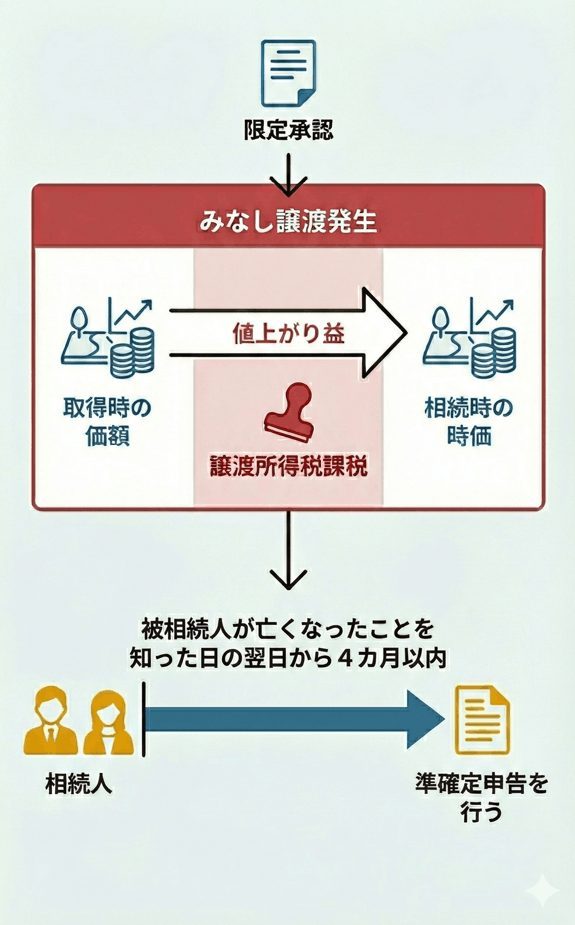

みなし譲渡と扱われて譲渡所得税が生じる可能性がある

限定承認の大きな税務上のデメリットとして、「みなし譲渡」として譲渡所得税が課税される可能性がある点が挙げられます。

所得税法では限定承認があった場合、被相続人から相続人へと相続開始時の時価で財産が譲渡されたものとみなされます。

たとえば、被相続人が土地や株式といった財産を保有しており、その財産を取得した時よりも相続時の時価が値上がりしている場合、その値上がり益に対して譲渡所得税が課税されます。

この時生じた譲渡所得税は、被相続人の所得として扱われます。そのため、相続人は準確定申告を被相続人が亡くなったことを知った日の翌日から4カ月以内に行わなければなりません。

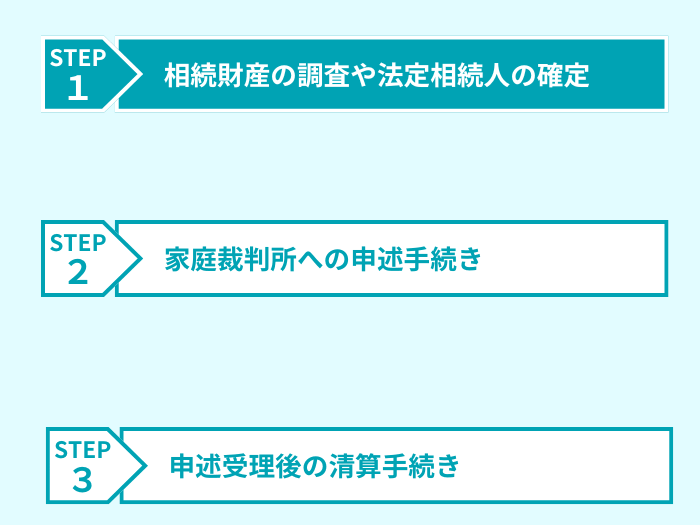

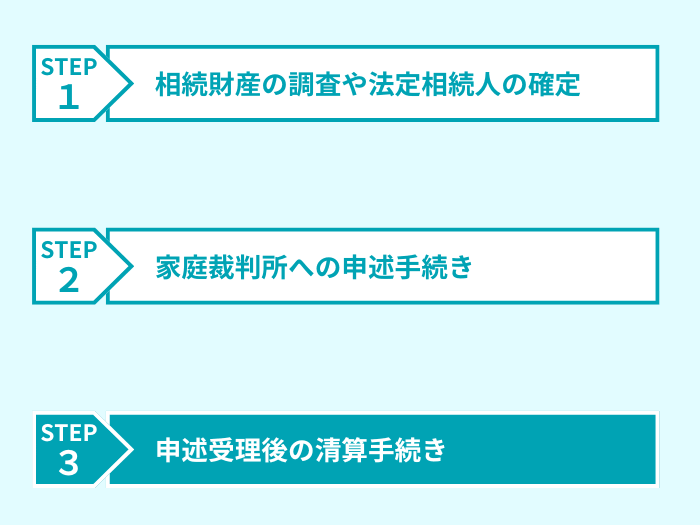

限定承認の手続きの流れ

限定承認の手続きは、大きく分けて「裁判所への申立」と「その後の清算」の二段階構成となります。

ここからは、限定承認の手続きの主な流れを解説します。

- 相続財産の調査や法定相続人の確定

- 家庭裁判所への申述手続き

- 申述受理後の清算手続き

相続財産の調査や法定相続人の確定

まずは、熟慮期間である「相続人が自己のために相続の開始があったことを知った時から3カ月以内」に、被相続人のプラスの財産とマイナスの財産を調査します。

また、限定承認は相続人全員で行う必要があるため、法定相続人を調査して確定させます。被相続人の出生から亡くなるまでの全ての戸籍謄本(除籍、改製原戸籍を含む)を取得して調査しましょう。

法定相続人の調査が終わったら、他の相続人全員(相続放棄をした人を除く)に連絡を取り、制度内容を説明したうえで同意と協力を取り付けます。

家庭裁判所への申述手続き

相続人全員の合意が得られた場合、以下の書類や費用を揃え、被相続人が亡くなった時点での最後の住所地を管轄する家庭裁判所に提出します。

- 限定承認申述書

- 財産目録

- 申述人目録

- 被相続人の出生から亡くなるまでのすべての戸籍謄本(除籍謄本、改製原戸籍謄本を含む)

- 被相続人の住民票除票または戸籍附票

- 申述人全員の戸籍謄本

- その他、申述人と被相続人との関係や相続関係を証明するための書類(代襲相続や兄弟姉妹が相続人となる場合などに必要となる戸籍謄本等)

- 被相続人1人につき収入印紙800円分

- 家庭裁判所が指定する連絡用の郵便切手代(申立てをする裁判所によって金額・枚数が異なるため、事前に確認をしましょう。)

- (※弁護士などの専門家に依頼する場合は別途、依頼費用がかかります。)

家庭裁判所への申述後、家庭裁判所から照会書が郵送されるので、回答したうえで返送します。

手続き完了後に家庭裁判所で審判が行われます。 審判で限定承認の申述が受理された場合、家庭裁判所から限定承認が受理された旨の通知書が送付されます。

申述受理後の清算手続き

限定承認の申述が受理された後は、清算手続きを進めます。

相続人が一人の場合は、その人が限定承認者として手続きを進めます。一方、相続人が複数の場合は、家庭裁判所が相続人の中から「相続財産清算人」を選任し、選任された人が清算手続きの実務を行います。

なお、清算手続きには家庭裁判所は直接関与しないため、手続きの進行に不安がある場合は弁護士などの専門家に依頼するのも有効です。

「相続人不存在の場合における相続財産清算人」とは役割が異なる

「限定承認における相続財産清算人」と「相続人不存在の場合における相続財産清算人」は似た名称ですが、明確に異なる役割です。

「限定承認における相続財産清算人」は民法第936条が根拠条文で、相続人を代表して限定承認の清算手続きを行います。

一方、「相続人不存在の場合における相続財産清算人」は民法第952条が根拠条文で、相続人がいない等の場合に被相続人の遺産の管理・清算を行う役割を担います。

債権申出の公告・催告

「限定承認が受理されたこと」および「被相続人に対して債権を持つ人や受遺者に向けて、期限内に請求を申し出る必要があること」を公告します。

限定承認者は限定承認が受理されてから5日以内、相続財産清算人は選任後10日以内に、「官報掲載」の手続きを行わなければならず、掲載期間は2カ月以上と定められています。

申し込み方法は都道府県の官報販売所のホームページへのアクセスやメール、FAX、郵送などの手段があり、4〜5万円程度の費用がかかります。

なお、公告前にすでに判明している債権者に対しては、官報公告とは別で個別に催告を行います。

相続財産の換価処分

公告期間が満了した後、相続財産を金銭に換えるための換価処分を行います。

限定承認の手続きでは、原則として不動産や動産などの相続財産は競売の形式で換価されます。

ただし、限定承認をした相続人が先買権を行使するケースでは、競売を回避して特定の相続財産を取得することができます。

先買権を行使する場合、家庭裁判所に鑑定人の選任を申し立てたうえで、家庭裁判所が選任した鑑定人が定めた評価額を自己の固有財産から支払います。

なお、鑑定費用は申立人である相続人の自己負担となります。

債権者への弁済や残余財産の処理

相続財産の換価処分によって得られた金銭をもって、公告・催告期間内に請求を申し出た債権者に対して、弁済を行います。

相続財産で全ての債権を弁済しきれない場合は、各債権者の債権額に応じて按分して支払います。

また、債権者等への弁済を終えた後に相続財産が残った場合、その残余財産は限定承認者である相続人が取得します。

このとき、相続人が複数の場合は、残った財産について遺産分割協議を行い、各相続人の法定相続分などに従って分配します。

限定承認はデメリットも大きいため専門家への相談がおすすめ

相続における限定承認は、被相続人の財産状況が不明瞭な場合や、負債が多い状況でも特定の財産を手元に残したい場合に有効な選択肢となる制度です。

しかし、限定承認は相続人全員が共同で家庭裁判所に申述する必要があり、一人でも反対すると手続きを進めることはできません。また、手続きの内容が非常に複雑で多大な時間と手間、費用がかかるというデメリットもあります。

そのため、限定承認を検討している場合は、弁護士をはじめとする専門家への相談がおすすめです。無料相談を受け付けているケースも少なくないため、ぜひご活用ください。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて、平日夜21時まで、土日祝も無料相談を受け付けております。ぜひお気軽にお問い合わせください。