この記事でわかること

- 特別寄与料は「相続人でない親族」が被相続人の介護などを長年にわたり無償で行っていた場合、金銭を請求できる制度である

- 特別寄与料が認められるには「無償であること」「通常の扶養を超える特別性」「財産維持や増加との因果関係」などの要件を満たす必要がある

- 特別寄与料は「被相続人からの遺贈」という扱いであり、相続税の2割加算の対象になる

特別寄与料は、亡くなった人の介護や看護、家業の手伝いを無償で行ってきた「相続人以外の親族」が、相続人に対し金銭を請求できる制度です。

ただし、特別寄与料は誰でももらえるわけではなく、請求できる条件や期限・証拠の準備が重要なポイントになります。

また、特別寄与料には金額の上限や相続税の課税といった注意点もあるため、正しい知識が欠かせません。

この記事では「特別寄与料とは?」「誰が請求できる?」「いくらもらえる?」「税金は?」といった疑問に対しお答えします。

目次

特別寄与料とは?

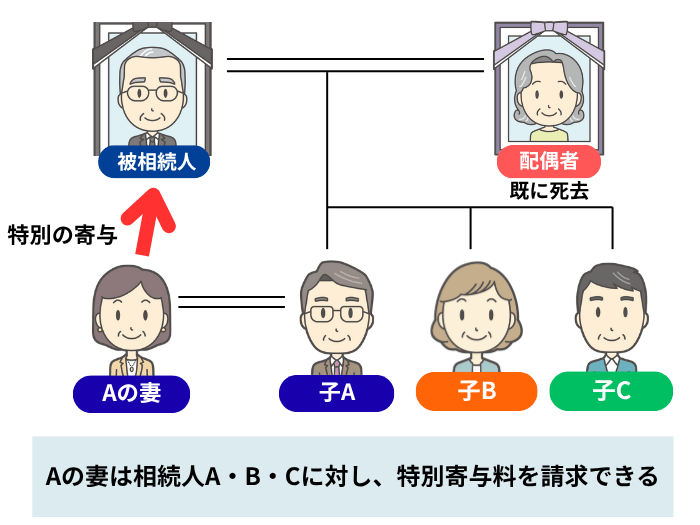

特別寄与料とは、被相続人(亡くなった人)の親族で相続人ではない人が、無償で介護や看護、家業の手伝いなどを行い、被相続人の財産の維持や増加に貢献した場合に、相続人へ金銭を請求できる制度です。

例えば、被相続人の息子の妻(=義理の娘)が、長年にわたり義父母の介護を無償で続けていたようなケースが挙げられます。

義理の娘には本来、相続権はありませんが、被相続人に対する貢献が認められれば「特別寄与者」として、相続人に対し、寄与の度合いに応じた金銭を請求できます。

従来は「寄与分」を主張できるのは相続人に限られており、「子の配偶者」や「甥・姪」などは遺産を受け取ることができませんでした。

しかし、2019年の民法改正により「特別寄与料」の制度が導入され、相続人以外の相続人以外の親族の貢献も、正当に評価されるようになりました。

- 長男の妻が、義父の介護を10年以上続けた

- 甥が、事業の経理を無償で担い財産維持に寄与した

- 離れて暮らす親族が、定期的に看護や送迎を続けた

特別寄与料の上限

特別寄与料として請求できる上限は、「被相続人の相続財産から遺贈の金額を差し引いた残額」です。「遺贈」とは、遺言によって相続人以外の人や団体に財産を渡すことをいいます。

民法1050条4項

特別寄与料の額は、被相続人が相続開始の時において有した財産の価額から遺贈の価額を控除した残額を超えることができない。

引用元 e-GOV┃民法

つまり、特別寄与料の金額は「貢献の度合い」だけでなく、被相続人が残した財産の範囲内で支払えるかどうかによって制限されます。

被相続人が遺言で「すべての財産を第三者に遺贈する」旨を明記していた場合、原則としてその遺言の効力が優先されます。

被相続人の意思が尊重され、相続財産のすべてが遺贈の対象となるため、特別寄与者は特別寄与料を請求する余地がなくなります。

この場合、特別寄与料の上限はゼロとなり、実質的に請求はできません。

相続人であれば、「遺留分侵害額請求」によって財産の一部を取り戻すことが可能です。

しかし、特別寄与者には遺留分がないため、遺贈によって相続財産のすべてが処分されている場合、特別寄与料の請求はできません。

寄与分との違い

特別寄与料と似た制度に「寄与分」があります。

いずれも被相続人に貢献した人に報いる制度ですが、寄与分を主張できる人は「相続人のみ」である点が特別寄与料との大きな違いです。

| 項目 | 寄与分 | 特別寄与料 |

|---|---|---|

| 請求できる人 | 相続人 | 相続人ではない親族(6親等内血族、3親等内姻族) |

| 寄与の内容 | 療養看護、労務の提供、金銭の出資 | 療養看護、労務の提供 |

| 請求手続き | 遺産分割協議で主張する | 相続人に請求する |

| 課税関係 | 相続税の課税対象 | 相続税の課税対象(2割加算の対象) |

| 請求期限 | 相続開始から10年 | 相続開始及び相続人を知ったときから6カ月、または相続開始から1年以内 |

特別寄与料を請求できる人とできない人

特別寄与料を請求できる人を、具体的に確認しましょう。

特別寄与料を請求できる人

特別寄与料を請求できるのは、以下に該当する、相続人ではない親族です。

- 6親等内の血族(甥・姪、いとこ、おじ・おばなど)

- 3親等内の姻族(義理の父母、義理の息子・娘、配偶者の兄弟姉妹など)

特別寄与料を請求できない人

一方、特別寄与料を請求できない人は、以下のとおりです。

- 相続人

- 相続放棄をした人

- 欠格や廃除によって相続権を失った人

- 内縁の配偶者

相続人

相続人には寄与分の制度があるため、特別寄与料を請求することはできません。

相続放棄者・相続欠格者・相続廃除者

相続放棄者は自らの意思で相続権を一度放棄しており、欠格者・廃除者は相続権を取得するにふさわしくないと法律上扱われるため、いずれも民法1050条の規定により特別寄与料の請求権者からも除外されています。

内縁の配偶者

同居していたとしても、法律上の「親族」には含まれないため特別寄与料の請求は認められません。

特別寄与料の請求要件

特別寄与料が認められるためには、相続人ではない親族であることに加え、次の要件を満たす必要があります。

- 療養看護その他の労務を継続的に提供したこと

- 無償で提供したこと

- 被相続人の財産の維持または増加に寄与したこと

対象となる行為は、介護や看護に限りません。

自宅や土地の管理、被相続人の事業支援、長期的な家事労務の提供なども「その他の労務」に含まれ得ます。

(1)療養看護その他の労務の提供を継続的に行ったこと

特別寄与料が認められるためには、被相続人に対して療養看護やその他の労務を、長期間・継続的に提供していたことが重要な要件となります。

一時的な見舞い、短期間のサポートでは「特別な寄与」とは評価されにくく、一定の期間にわたり繰り返し寄与が行われていたかどうかがポイントになります。

(2)療養看護やその他の労務提供を無償で行ったこと

被相続人に対して行った看護や労務が無償で提供されていたことも、特別の寄与の要件となります。

わずかな謝礼や交通費程度の実費が支払われていたとしても、その金額が著しく低く労務の対価とはいえないと認められれば「無償」と評価される可能性があります。

(3)被相続人の「財産維持または増加」に特別の寄与をしたこと

提供した労務が、結果として被相続人の財産の維持や増加につながったことも、特別寄与料が認められる要件です。

単に話し相手になるなど精神的な支えだけでは認められず、寄与行為と財産の維持・増加に明確な因果関係があることが求められます。

特別寄与料の判例・裁判例

特別寄与料の主な判例・裁判例は以下のとおりです。

下記のケースでは、「特別寄与料は簡単に認められるわけではなく、相応の貢献が必要」とされました。

特別寄与料が認められなかった例(静岡家庭裁判所令和3年7月26日審判)

また、下記の裁判では、被相続人の遺言により「相続分がない」と指定された相続人が遺留分侵害額請求を行った場合に、特別寄与料を負担するかどうかが争点となりました。

原則として特別寄与料は、相続人全員がその相続分に応じて負担しますが、このケースで最高裁判所は「遺留分侵害額請求者には遺留分から特別寄与料を分担する義務はなく、特別寄与料は他の法定相続人で負担する」と判じました。

遺留分侵害額請求者は「特別寄与料を負担しない」とした例(令和5年10月26日最高裁判所)

特別寄与料の計算方法・相場

特別寄与料は法律で明確な算定式が決められているわけではなく、相続人全員が合意すれば金額は自由に決めて構いません。

一般的には、寄与分の計算方法が参考になると考えられています。

(1)療養看護型|被相続人の介護をした場合

療養看護型は、要介護状態の被相続人を自宅で介護したようなケースです。

介護施設への入所費用や、介護ヘルパーを依頼する費用を支払わずに済んだ分、被相続人の財産が維持されたと評価されます。

計算式

「介護報酬相当額」は、介護保険制度で定められている「介護報酬基準額」を参考にします。介護度により異なりますが、おおむね1日5,000円から8,000円程度が目安です。

「介護日数」は、介護施設や介護サービスを利用せず、自宅などで無償の介護を受けていた期間を指します。

「裁量的割合」は、被相続人と介護者との関係や、介護の状況などを勘案して決定されます。

ただし、親族は介護の専門家ではないため、介護報酬をそのまま用いることは適切ではなく、介護の内容に応じて、0.5~0.9の割合を乗じて計算するのが一般的です。

例えば、介護報酬相当額が7,000円、介護日数が1年、裁量的割合が0.7の場合、7,000円×365日×0.7=約179万円が特別寄与料となります。

療養看護日数は、特別寄与者しか分からない情報であることも多いため、介護日誌や診断書などの記録を残しておきましょう。

(2) 家業従事型|被相続人の事業を手伝った場合

被相続人の行っていた事業に、親族が無償で従事していた場合は、家業従事型(事業従事型)に該当します。

計算式

特別寄与者が本来得られたはずの年収は、「賃金センサス」と呼ばれる厚生労働省の統計値に基づき、家業と同種・同規模の事業に従事した場合の賃金が基準になります。

「寄与期間」は、実際に事業に従事していた期間です。

「生活費控除割合」は、被相続人の事業に従事していた見返りに、親族の生活費の負担が軽減されたと考えられる場合に生じる控除割合です。

もし、賃金がない代わりに生活費を負担しなくて済んだのであれば、生活費が軽減された分は特別寄与料の額から差し引かれます。住み込みで家業を手伝う代わりに家賃や光熱費の負担を免除されていたような場合がこれに当たります。

例えば、統計値が月20万円の事業に2年間従事し、生活費控除割合が0.5とされた場合の特別寄与料は、20万円×24カ月×0.5=240万円となります。

手続きの流れと必要書類

ここからは、特別寄与料の請求手続きや、調停における必要資料を紹介します。

(1)相続人と協議する

まずは相続人に対し「無償で行ってきた介護や労務の内容が特別の寄与にあたる」ということを伝え、特別寄与料を請求します。

協議においては、「介護日誌、領収書、交通費の明細、写真、LINEやメールのやり取り」といった証拠を添えたうえで、これまでの介護や労務をできるだけ具体的に説明します。

請求金額についても、介護報酬基準や賃金統計、本来かかったはずの費用を基準に、根拠を示して提示します。

相続人に直接会って請求することもできますが、一般的には郵送で行います。配送記録を残すため、内容証明郵便で行うことをおすすめします。

請求の内容と到達の事実を記録できるため、余計な争いを避けやすくなります。

協議の段階で相続人全員の合意を得られた場合は、「合意書」を作成しておくと良いです。

(2)家庭裁判所に調停を申し立てる

相続人との協議で合意に至らなかった場合、特別寄与料を請求した人は、家庭裁判所に「特別の寄与に関する処分調停」を申し立てることができます。

申立て先の家庭裁判所は、相手方(相続人)の住所地を管轄する裁判所、または当事者が合意した家庭裁判所です。

調停では、調停委員を介して、特別な寄与の有無や妥当な金額などを話し合います。

- 調停申立書

- 申立人、相手方の戸籍謄本(相続関係を証明するもの)

- 被相続人の戸籍謄本(死亡を証明するもの)

- 被相続人の財産に関する資料(固定資産評価証明書、預金通帳の写しなど)

- 寄与の内容を裏付ける資料(介護日誌、領収書、写真、メールの記録など)

- 請求金額の根拠となる試算表

- 収入印紙(申立人1人につき1,200円分。相手方、または被相続人が2人以上の場合は増えた人数分が必要)

- 連絡用の郵便切手

「記入例(特別の寄与)」から一部抜粋

引用元 裁判所

なお、調停委員は双方の意見を聞き調整を行いますが、法的に強制力のある判断を下すわけではありません。

そのため、調停が不成立となることも多くあります。

(3)家庭裁判所に審判を申し立てる

調停でも合意に至らなかった場合は、家庭裁判所の審判に進みます。

審判では、裁判官が特別寄与の有無やその金額がいくらになるかを判断し、結論を下します。

審判に移行すると、裁判所は提出された証拠や当事者の主張をもとに、特別寄与料を認めるかどうか、またその金額はいくらが相当かを決定します。

審判で決定された内容は審判書にまとめられ、法的拘束力を持ちます。

特別寄与料の請求期限

特別寄与料の請求期限は、「相続の開始および相続人を知った時から6カ月以内」または「相続開始から1年以内」のいずれか早い期間です。

請求期限を過ぎると、いかに大きな貢献をしていても特別寄与料の請求は認められません。

期限が短く設定されている理由は、相続争いを長期化させず、速やかに遺産分割を終えるためです。

相続人との協議中にも請求期限は進行するため、証拠の準備と並行して請求手続きを進めることが大切です。

なお、「相続人を知った時」とは、「特別寄与料の請求が可能な程度に、相続人の存在を把握した時点を意味すると解するのが相当である」とされています。

実際に全員を把握していなくても、調査で容易に判明する状態であれば「知っていた」とみなされます。(静岡家庭裁判所令和3年7月26日審判)。

税務上の取り扱いと注意点

特別寄与料は、贈与税や所得税ではなく、相続税の課税対象です。

(1)特別寄与料は相続税の課税対象になる

特別寄与料を受け取った人(特別寄与者)は、遺贈により財産を受けたとみなされ、相続税の課税対象となります。

したがって、被相続人の遺産総額が相続税の基礎控除を超えている場合には、相続税の申告を行わなければなりません。

(2)特別寄与者には「相続税の2割加算」が適用される

相続税には、「相続人以外の人が相続や遺贈によって財産を取得した場合、算出された相続税額に20%を上乗せする」というルールがあります。

特別寄与料も遺贈とみなされるため、「相続税の2割加算」の対象となり、法定相続人よりも税額が高くなります。

例えば、被相続人の長男の妻が受け取った特別寄与料に対し、300万円の相続税額がかかるとします。その場合、納税額は「300万円 × 1.2 = 360万円(うち60万円が加算分)」となります。

(3)支払った特別寄与料は「債務控除」として扱うことができる

相続人は支払った特別寄与料を、相続税の計算上「債務控除」として扱うことができるため、支払った金額分の相続税負担を軽減できます。

ただし、特別寄与料の金額が未確定の段階では債務控除の対象にならず、 相続人全員の合意や調停などで支払いが確定していることが前提となります。

また、相続税の申告後に特別寄与料の支払額が確定した場合は、確定したことを知った日の翌日から4カ月以内に「更正の請求」を行うことで修正が可能です。

特別寄与料をもらえない人に財産を渡す方法

内縁の配偶者などに財産を残したい場合は、特別寄与料以外の方法で受け取れるようにしておく必要があります。

また、特別寄与料は、裁判所の判断や相続人との協議によって金額や可否が決まるため、必ずもらえるわけではありません。

もし「確実に財産を渡したい相手」がいる場合には、被相続人が生前のうちに別の方法を準備しておくことが重要です。

(1)遺贈する

相続人以外の人に財産を渡したい場合は、遺言書を作成して「〇〇に遺贈する」と指定する方法が最も確実です。

遺言書には「自筆証書遺言」や「公正証書遺言」といった種類がありますが、有効性・確実性を考えると、公正証書遺言がおすすめです。

遺贈の内容は相続人の遺留分を侵害しない金額にする点や、贈与分は相続税の2割加算の制度の対象となる点には留意しましょう。

(2)生前贈与をする

被相続人が存命のうちに、財産を渡したい相手に生前贈与をする方法も有効です。

一般的には贈与額を年間110万円以内にする「暦年贈与」が用いられますが、贈与額が年間110万円の基礎控除を超えると、受贈者は贈与税の申告が必要になります。

また、贈与契約書を作成しておくことで、後のトラブル防止にもつながります。

(3)生命保険の受取人に指定する

生命保険金の受取人に指定することで、内縁の配偶者などの相続人以外の人にも保険金というかたちで財産を渡すことができます。

ただし、保険会社によっては内縁の配偶者を受取人に指定できない場合もあります。

また、生命保険金は、税法上「みなし相続財産」として扱われ、相続税の課税対象となります。

法定相続人であれば「500万円 × 法定相続人の数」の非課税枠が適用されますが、内縁の配偶者など法定相続人以外の人にはこの非課税枠が適用されません。

したがって、受け取った保険金の全額が課税対象となり、さらに相続税額が2割加算される点にも注意が必要です。

特別寄与料の請求は早めに行うこと

特別寄与料は、被相続人のために無償で尽くした人の努力に報いるための制度です。

ただし、特別寄与料は「請求すれば必ず認められる」ものではありません。

特別寄与者からすると、特別の寄与を立証するには、寄与の内容や期間を裏づける証拠の準備が欠かせません。

そのため被相続人は、相手に財産を残せるように、生前のうちから遺言や生命保険・生前贈与などの手段を検討しましょう。

特別寄与料の請求や遺言、生前贈与の準備には、法的な知識が欠かせません。不安や疑問がある場合は、早めに相続に強い士業などの専門家に相談することをおすすめします。