東京弁護士会所属。

破産をお考えの方にとって、弁護士は、適切な手続きをするための強い味方になります。

特に、周りに相談できず悩まれていたり、負債がかさんでしまいそうで破産を考えていたりする方は、ぜひ検討してみてください。

借金問題に悩む多くの方にとって、個人再生は有効な解決手段のひとつです。

実際に、個人再生の成功率は非常に高い数値を示しており、多くの債務者が借金の大幅な減額を実現しています。

しかし、残念ながら個人再生が失敗してしまうケースも少なからず存在します。

個人再生を成功させるためには、申立て前の準備や手続き中の対応が重要になります。

失敗する主な原因を理解し、適切な対策を講じることで、成功率をさらに高めることが可能です。

本記事では、個人再生で失敗してしまうケースの特徴や、成功率を最大限に高めるための具体的な方法について詳しく解説していきます。

Contents

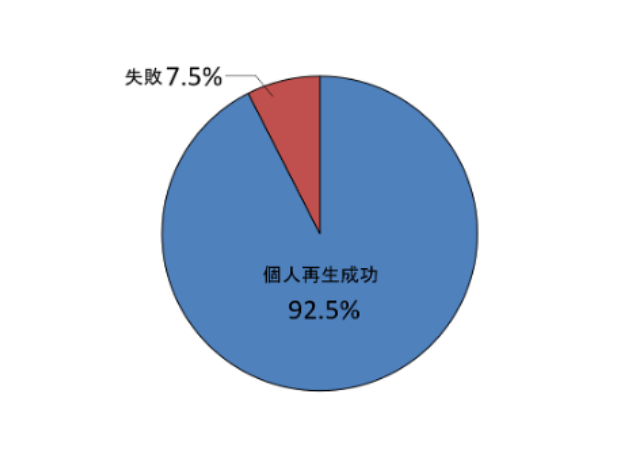

令和5年の司法統計によれば、小規模個人再生の申立件数は8,552件、そのうち7,909件が終結しており、成功率は約92.5%に達します。

約7.5%が不成立となっていますが、失敗の背景は様々です。

その内訳は以下のようになっています。

個人再生の成立率を高めるためには、失敗の原因を理解した上で再生計画案を作成することが不可欠です。

計画案の内容や提出書類に不備があると手続きが滞ることもあるため、専門家のアドバイスを受け、確実な準備とスケジュール管理に努めましょう。

参考:「令和5年司法統計年報p.74」(最高裁判所事務総局)

個人再生の手続きは多くの場合で成功していますが、一定の条件や事情によっては失敗となることもあります。

そこで、どのような場合に個人再生が認められないのか、知っておくことは手続きを進める上で重要です。

では、主な失敗例や注意しなければならないポイントを順にご紹介していきます。

個人再生の申立てが棄却や却下となる主な理由は、以下の通りです。

このような状況を回避するためにも、あらかじめ専門家に相談し、自身が申立て要件を満たしているか確認することが重要です。

再生手続きが認められた後でも、所定の期限までに再生計画案を提出できなかった場合には、手続きが強制的に打ち切られてしまいます。

加えて、計画案の内容自体に大きな問題がある場合も、裁判所は手続きの継続を認めません。

たとえば、税金の滞納がある場合や、安定した収入が得られないと判断された場合などは、再生後の返済が困難とみなされ、手続きが中断されることがあります。

このようなリスクを避けるためには、提出書類の準備や収入状況の確認を怠らず、計画的に手続きを進めることが求められます。

小規模個人再生手続きにおいては、債権者の過半数が反対した場合や、反対した債権者の債権額が全体の半分以上となった場合、再生計画が認められないしくみになっています。

そのため、債権額の大きな債権者がいる場合には、手続き前にしっかりと事情を説明し、協力を得られるよう働きかけておくことが重要です。

また、借金の減額には最低弁済額が定められており、財産や債権額を踏まえた上で正確に計算を行う必要があります。

算定方法に誤りがある場合には再生計画が不認可となるため、十分な確認と事前の準備が必要です。

再生計画に沿って返済を続けることができなくなった場合、そのまま放置すると再生計画が取消しになってしまう恐れがあります。

やむを得ず支払いが難しくなった場合、まずは返済期間の延長を裁判所に申立てることを検討する必要があります。

また、リストラや長期の病気など、本人の責任によらない重大な事情で返済が極めて困難になった場合には、残りの借金を免除してもらう「ハードシップ免責」という制度を利用できる可能性があります。

このハードシップ免責が認められるには、以下のような厳格な条件を満たす必要があります。

こうした場合、早い段階で債権者や専門家と相談し、必要な対応を検討することが、再生計画取消しなどの事態を防ぐために有効です。

個人再生の手続きにおいて、以下の場合には重大な不正行為とみなされ手続き自体が認められなくなることや、再生計画が不認可、あるいは取り消しとなります。

再生計画の認可後にこれらの不正が発覚した場合には、圧縮された借金が元の額に戻り、再び全額を返済しなければならなくなるリスクが生じます。

手続きに際しては、すべての財産や債務の内容を正確かつ誠実に申告し、公正な方法で進めることが必要です。

債務者が長期間にわたり、まったく返済を行っていない場合、債権者側から破産の申立てが行われることがあります。

このとき、裁判所に対して破産と個人再生の申立てが同時期に提出された場合には、原則として先に申立てを行った手続きが優先されます。

このため、債権者による破産申立てが先行して受理された場合、後から債務者が個人再生を申し立てても、破産手続きが進められるため個人再生は認められません。

個人再生を希望する場合は、返済が滞る前に早めに専門家へ相談し、手続きのタイミングを慎重に判断することが重要です。

個人再生の手続きを進める上で、より確実に認可を得るために、申立てや再生計画の作成時に注意しなければならないポイントがいくつか存在します。

ここからは、個人再生を成功に導くために実践したい具体的な対策や準備について解説します。

個人再生を成功させるためには、一定の安定収入が必要なため、現在失業中であれば、まず就職活動を進めて長期的な雇用を確保することが重要です。

個人再生を進める上で、安定収入の確保は最も重要なポイントのひとつです。

また、多額の財産を保有している場合は、最低弁済額が高額になるため、個人再生が困難になるケースも見られます。

その場合は、事前に財産処分をしてから個人再生の申立てを行うことを検討することを検討しましょう。

ただし、適切な価格や方法で財産を処分しなければ、後に自己破産をする場合などに問題が生じる可能性があります。

処分できる資産がある場合や安定収入の確保が難しい場合には、専門家に相談することをおすすめします。

専門家の適切なアドバイスのもとで債務整理を進めれば、個人再生の成功率をより高めることが期待できます

個人再生の手続きは複雑で専門的な知識が必要とされるため、経験豊富な弁護士に依頼することで成功の可能性が高まります。

債務整理に強い弁護士は、債権者への事前交渉や各種必要書類の作成、裁判所への提出手続きなど、一連の流れを的確にサポートしてくれます。

また、その道の専門家であれば個人再生委員との面談や再生計画案の策定についても、依頼者の状況を十分に踏まえた上で最適な方法を提案できるでしょう。

信頼できる弁護士に相談することで、手続き上の不安を解消し、個人再生の認可に向けた準備を着実に進めることができます。

個人再生を進める上では、債務者自身が積極的に準備や作業に取り組むことが求められます。

とりわけ家計簿の記録や領収書の整理、各種証明書類の用意といった日常的な作業を怠らず行うことで、手続きが円滑に進みやすくなります。

また、再生計画案の提出期限を守ることは非常に重要であり、遅れると手続きが打ち切られてしまいます。

依頼した専門家とこまめに連絡を取り合い、必要書類の準備をスムーズに進める姿勢が欠かせません。

最終的に債務者自身が主体的に動くことで、専門家のサポートを最大限に活かしながら、個人再生の成功につなげることができます。

個人再生では、再生計画の認可が得られた時点で手続きが終わったと考えがちですが、実際にはその後の返済を継続することが最も重要です。

再生計画で定められた返済を着実に実行できるよう、家計の収支を見直し、返済資金を確保する努力が求められます。

もし返済を怠ると裁判所によって認可が取り消され、圧縮された債務が元に戻ってしまうリスクがあるため、返済に関する計画的な対応が不可欠です。

日々の生活の中で返済への意識を持ち続け、再生計画を最後までやり遂げることが、債務整理を成功させるポイントとなります。

個人再生の手続きを考える際、費用面での不安を感じる方も多いのではないでしょうか。

実際にどのような費用がかかるのか、その内訳や支払い先などを事前に確認しておくことが重要です。

ここからは、弁護士費用や裁判所へ支払う費用など、個人再生に必要なコストの種類や特徴について解説します。

手続きの前に費用の全体像をつかむことで、無理のない計画を立てやすくなります。

個人再生を弁護士に依頼する場合、総額として約50万~60万円程度が費用の目安とされています。

弁護士費用には主に「相談料」「着手金」「報酬金」といった区分があり、それぞれ役割が異なります。

まず相談料については、法律相談の際に発生する費用であり、1時間あたり1万円前後が一般的ですが、初回相談を無料としている法律事務所もあります。

次に着手金は、正式に個人再生を依頼したタイミングで支払うもので、相場は30万円程度とされています。

報酬金は、裁判所から再生計画の認可が下りたときに支払う費用で、住宅ローン特則を利用しない場合は20万円前後、住宅ローン特則を適用する場合は30万円程度になることが多いです。

こうした弁護士費用の相場や内訳を把握しておくことで、事前に経済的な備えをしやすくなります。

個人再生の手続きにおいて、裁判所に支払う費用は、地域により若干異なりますが、費用の目安は以下の通りです。

裁判所によっては、手続きの補助を担う「個人再生委員」が選任される場合があり、この場合には個人再生委員に対する報酬として15万~25万円ほどの費用が加算されます。

こうした裁判所費用は手続きの進行や管轄裁判所の運用によって多少異なる場合があり、申立て前に必要な金額を事前に確認しておくことが重要です。

個人再生を申し立てた場合、裁判所によっては分割予納金による履行テストが実施されることがあります。

このテストは、再生計画の認可決定後に、申立人が実際に計画通りの返済を継続できるかどうかを確かめるために導入されています。

履行テストでは、手続期間中の6カ月間、毎月決められた金額を裁判所へ分割して納付するよう指示され、その納付金は個人再生委員の報酬へと充てられます。

こうした履行テストは、債務者が再生計画に基づく支払い能力を持つかどうかを見極めるための重要なしくみです。

事前に納付額や支払いスケジュールを確認しておくようにしましょう。

個人再生は制度のしくみが複雑なため、何から確認すればよいか迷う方も少なくありません。

ここでは、よくある質問とその答えをまとめましたので、ぜひご自身の判断材料としてご覧ください。

個人再生の手続きには、全体で約1年から2年程度の期間が必要とされています。

専門家への相談や必要書類の収集、債権調査、申立てなど初期準備だけでも数カ月を要するケースが一般的です。

準備完了後は、裁判所での審査や再生計画案の作成、債権者との調整が進み、認可決定まで進むと、その後は減額された借金の返済がスタートします。

なお、地方裁判所ごとに運用方法が異なる場合があるため、手続きにかかる日数や流れは地域によって多少前後する点に注意が必要です。

個人再生の手続きは、専門家への相談から始まり、契約締結後に費用の支払いと各種書類の準備が進められます。

その後、債権者への受任通知が発せられ、借入状況の調査や申立書の作成を経て、裁判所への申立てと必要に応じた追加書類の提出が続きます。

裁判所の開始決定を受けた後は、債権届出や異議申述のやり取りが行われ、減額計画案の作成と提出、債権者の同意や裁判所による審査を経て認可決定が下されます。

最後に、精算や返済スケジュールの確認を経て、計画通りに返済が進められる流れとなっています。

個人再生には、以下のようなデメリットが生じる場合があります。

それぞれ詳しく見ていきます。

まず、信用情報機関に事故情報が登録されることで、一定期間は新たな借入やクレジットカードの利用が難しくなります。

また、手続きの過程で氏名や住所が官報に掲載されるため、債務整理をした事実が公的に記録されます。

実際に周囲の人に知られるケースは多くありませんが、完全に知られないとは限りません。

保証人付きの債務がある場合は、手続きによって保証人にも返済請求が及ぶ可能性があり、保証人への影響についても十分に考慮する必要があります。

個人再生の手続きは煩雑で、財産や収入の調査、再生計画の作成など、多くの準備や対応が求められます。

手続きによる精神的なストレスや負担が、仕事や私生活に影響しないよう注意が必要です。

債権者に再生計画案を反対された場合には、まず弁護士などの専門家に相談し、状況に応じた具体的な対応策を検討することが重要です。

大口債権者が反対している場合は事前に個別交渉を行い、必要に応じて返済額や期間など再生計画案の内容を見直すことで同意を得る道を探ります。

また、給与所得者等再生という債権者の同意が不要な手続きを選択することや、状況によっては自己破産など他の債務整理手続きを視野に入れることも有効です。

このように、専門家の助言を受けながら、債権者の意向や自分の収入状況に合わせて柔軟に対応策を組み立てていくことが望まれます。

将来の安心や生活の安定のためには、現状に向き合い、今できることから始める姿勢が大切です。

悩みや不安をそのままにせず、状況を冷静に見直すことで、自分や家族の生活を守る選択肢が広がります。

もし借金の返済や生活再建について不安を感じている場合は、まず専門家への相談を検討してください。自分に合った最適な債務整理の方法を見極め、早めに行動することが解決への第一歩となります。