最終更新日:2025/5/8

確定申告で白色申告をするなら知っておきたい帳簿ルールと記帳のコツ

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 白色申告の記帳と保管義務について理解できる

- 帳簿の付け方と書き方のポイントがわかる

- 税理士に依頼するメリット・デメリットがわかる

- 会計ソフトを使うメリットがわかる

サラリーマンなどの給与所得者であれば、会社が税金の計算や源泉徴収、納税をすべて代行してくれます。

しかし、個人事業主はすべての税務手続きを自分で行わなければならず、帳簿の作成から確定申告までの流れを理解しておくことが大切です。

中でも「白色申告」は、比較的シンプルな方法で確定申告ができるため、所得が少ない個人事業主や副業の方に好まれる傾向があります。

とはいえ、白色申告でも帳簿の記帳や関係書類の保管義務は法律で定められており、適切な対応が求められます。

この記事では、白色申告に必要な帳簿のつけ方や記載内容、保存ルールなどの基礎知識を解説します。

さらに、帳簿付けや申告を税理士に依頼するメリット・デメリットや、会計ソフトを活用することで作業を効率化する方法についてもご紹介します。

「初めての確定申告で不安」「最低限何をすればいいか知りたい」という方は、ぜひ参考にしてください。

白色申告の記帳と保管義務とは

白色申告でも、2014年以降は所得の多寡にかかわらず、すべての事業者に記帳や、帳簿類の保管義務が課されています。

白色申告をする際に知っておきたい記帳と関係書類の保存義務について確認しましょう。

記帳とは

納めるべき税額については、個人事業主も自分で計算して自己申告しなければならないため、適切な会計帳簿の作成が不可欠です。

会計処理では記帳という言葉が一般的に使われますが、これは会計帳簿を作成することを意味しています。

帳簿には、個人事業で発生した売り上げなどの収入、事業用資機材の購入や仕入れなどの経費について、取引の日付や数量、金額などを記録します。

白色申告での会計帳簿の付け方は、青色申告と異なり簡易簿記や単式簿記などと呼ばれる簡易な方法で記録することが認められています。

1日に複数の収入や経費が発生した場合でも、1日の合計額だけの記録も認められるため、手書き帳簿でも対応できます。

一方、手書きに替えてパソコンなどを利用すれば、1日の合計額を集計することも簡単にできるため、会計処理が効率的です。

確定申告の際は、帳簿を元に必要な提出書類を作成して申告や納税を行うため、適切な帳簿の作成が必要不可欠です。

また、帳簿からは個人事業の経営を客観的に数字で把握することもできるため、帳簿は経営戦略上も重要な記録です。

保管義務

収支を記録した帳簿は、申告後に税務署から照会があった場合にも提示できるよう、法律で定められている期間は保管しておかなければなりません。

また、記帳する基となった領収書やレシート、請求書や納品書の控えなども、帳簿とともに証拠書類として保存しておかなければなりません。

保管が義務付けられている期間は、収入や経費を記録した帳簿が7年、領収書などの証拠書類や集計作業に使った補助帳簿などが5年です。

いつ来るか分からない税務調査が実施されれば、これらの帳簿が確認されることになるため、適切に保管しておかなければなりません。

なお、保管義務に違反しても罰則はありませんが、保存期間内に破棄してしまえば、申告内容の正当性が疑われることにもなりかねません。

逆に、正しい申告内容であったとしても、証明する証拠がなくなってしまいます。

保管すべき期間はしっかり守るように心がけましょう。

帳簿の付け方と書き方のポイント

特別な様式の指定もなく、簡易な記帳が認められている白色申告ですが、帳簿の付け方や書き方には一定のルールがあります。

帳簿の付け方と書き方のポイント

白色申告でも記帳する義務があるものの、青色申告に比べれば簡易な帳簿で良いとされ、家計簿をつける感覚で整理できます。

帳簿の付け方

帳簿には、売上などの収入、仕入や経費に該当する取引の内容を記入します。

具体的には、取引の日付、売上や経費、仕入などの取引先、金額、取引の内容を記帳する必要があります。

経費については、基本的に個人事業を行うために必要な支出を計上できます。

たとえば、事業用に購入したボールペン代金は経費として計上できますが、日常生活に必要なボールペンの代金は経費になりません。

また、自宅の一部を個人事業に利用する場合や自家用車を個人事業と共用する場合などは、かかった費用の一部を経費にできます。

電気代であれば面積割合、ガソリン代であれば走行距離の割合で按分して、個人事業にかかった経費とすることが一般的です。

書き方のポイント

白色申告の帳簿は、単式簿記と呼ばれる方法で記録します。

青色申告における複式簿記とは異なり、複雑な簿記の知識がなくても家計簿を付ける感覚で整理できます。

単式簿記で記録する項目は、日付、勘定科目、金額、それに摘要です。

勘定科目は経費の分類で、 白色申告の申告書では租税公課や荷造運賃、水道光熱費など17種類の項目と雑費に分かれています。

なお、支出実態に合わせ、勘定科目の細分や雑費の分類を行っても問題ありません。

事業内容に応じて科目分類した記録があれば、事業経費の問題点など経営を分析したい場合にも役立ちます。

摘要についての書き方にも決まりはなく、取引の内容を分かりやすくするためのメモとして、取引の相手先名、決済方法や入出金などを記入します。

現金やカード払いの区別、具体的な商品名なども記録しておけば、申告書類の作成時にも整理しやすくなります。

この摘要欄を上手に利用することがポイントです。

単式簿記による書き方を例で確認しましょう。

たとえば、2020年12月30日に〇〇商店で、文房具の購入代金2,000円を現金で支払った場合は次のように記録します。

| 日付 | 勘定科目 | 金額 | 摘要 |

|---|---|---|---|

| 2020年12月30日 | 消耗品費 | 2,000 | 現金 〇〇商店 文房具代 |

摘要欄に取引内容を記録しておけば、あとで思い出すことも容易ですし、領収書などと見比べることも簡単です。

また、白色申告では1日に複数の収入や支出が発生した場合でも、その日の合計額だけ記録する簡易な記帳方法も認められるのです。

たとえば、飲食店で1日に100食の売り上げがあった場合には、それぞれの金額の記録を省略して、売上合計額だけを記録してもかまいません。

効率的に帳簿付けを行う方法

帳簿付けには大別して、手書きで行う方法、パソコンの表計算ソフトを利用する方法、会計ソフトを利用する方法の3種類あります。

手書きでの効率的な帳簿付け

手書きで帳簿付けをするには、ノートに整理する方法のほか、市販の簡易帳簿を利用する方法があります。

簡易帳簿には、あらかじめ日付や勘定科目、金額、摘要欄が印刷されているため、書き方に戸惑うことも少ないでしょう。

記帳を手書きで行う場合、記載ミスに気を付けることも大切ですが、こまめに帳簿付けをすることが重要です。

日々の経営に専念するあまり、記帳を後回しにしておくと整理が大変です。

簡易な記帳で済むはずの白色申告ですが、まとめて記帳するのは精神的な負担が大きくなることも忘れてはいけません。

取引が少ない場合でも、1週間、1カ月といった一定の区切りを付けながら記帳すれば、少ない負担で帳簿付けが進みます。

確定申告に向け、より効率的な帳簿付けを行うためには、確定申告時に作成する収支内訳書の勘定科目と同じ仕訳をしておくことがおすすめです。

収支内訳書と同じ分類で整理しておけば、確定申告時には合計額を様式に転記すれば良いため、整理が効率的です。

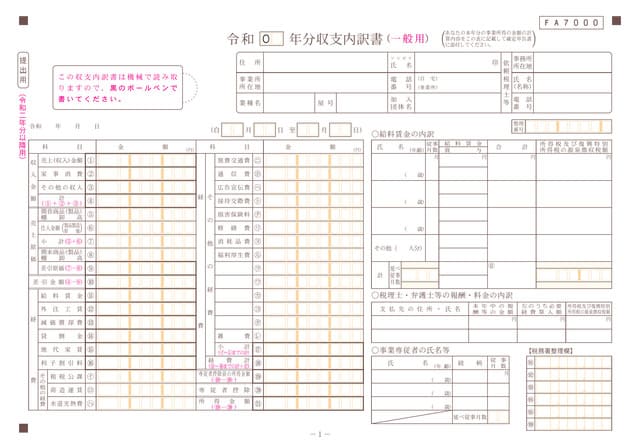

なお、収支内訳書は、申告用に事業所得を確定するために作成する書類で、国税庁ホームページからダウンロードできます。

表計算ソフトの利用で効率化

パソコンがあれば、エクセルのような表計算ソフトを利用すると帳簿付けや集計が効率的です。

手書きと違って修正や追加も手軽にでき、何より確定申告時の集計作業が簡単にできます。

ただし、効率的な集計を行うためには、入力した数値をどのように集計するかを考えた上で、入力用の表を作成することが大切です。

表計算ソフトに不慣れな方には、会計ソフトの利用をおすすめします。

会計ソフトの利用で効率化

会計ソフトを利用すれば、勘定科目の選択や確定申告時の集計が簡単で、確定申告用の書類を自動で作成することもできます。

有料で様々な使いやすい会計ソフトが提供されているとともに、無料で提供されているものもあります。

有料版では、簿記に関する知識が少ない方でも気軽に利用できる補助機能や利用ガイド、質問に対応してくれるサービスなども利用可能です。

また、通常、有料版では頻繁に改正される税制に対応しているため、税制に関する知識が少ない方でも安心して利用できるメリットがあります。

申告に必要な書類

確定申告では、個人の所得全体を整理して税額を確定するための確定申告書に加え、事業所得を整理するための収支内訳書を作成する必要があります。

また、所得から差し引く控除がある場合は、それらを証明する書類も揃える必要があります。

なお、請求書や領収書などの証拠書類は申告書類を作成するために必要ですが、提出の必要はありません。

作成する申告書類

まず、事業所得を整理する収支内訳書(一般用)を作成します。

なお、事業所得を整理するためには、1年間記帳した帳簿のほか、年末在庫の棚卸処理、償却資産の減価償却計算が必要になります。

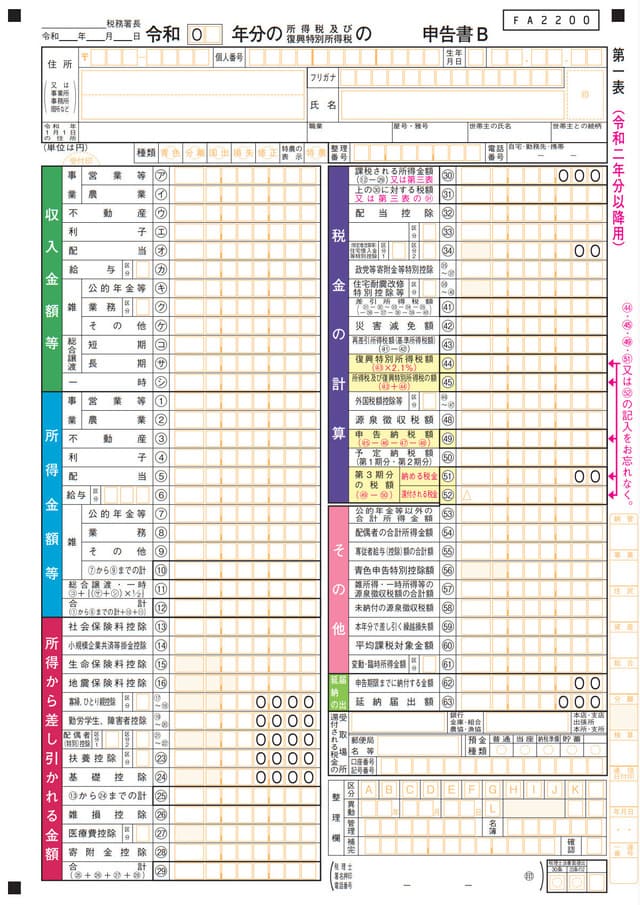

収支内訳書が作成できたら、給与所得や雑所得、各種控除などを合わせて税額を確定する確定申告書Bを作成します。

収支内訳書と同様、確定申告書の様式は国税庁ホームページからダウンロードできます。

作成した申告書類は、原則として翌年の2月16日から3月15日が提出期間で、管轄する税務署に提出します。

提出方法は、税務署への持参のほか、郵送、電子申告e-Taxの3種類から選ぶことができます。

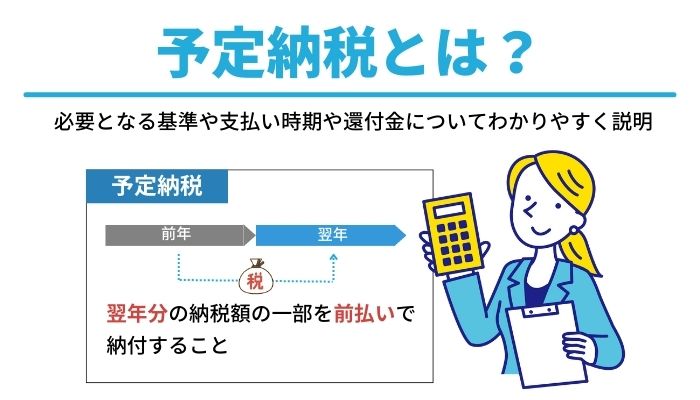

納税が必要な場合は、原則として3月15日が納税期限です。

金融機関や税務署の窓口で現金納付する方法のほか、クレジットカード払い、振替納税、e-Tax払い、コンビニエンスストア納付も可能です。

引用:国税庁:確定申告書B

証拠書類

確定申告書や収支内訳書を作成する基となった帳簿のほか、領収書や請求書、銀行振込の控えなどの関係書類は保管が必要です。

帳簿は7年、そのほかの関係書類は5年の保管が義務付けられています。

税理士に依頼するメリット・デメリットについて

日頃の帳簿整理や確定申告書類の作成には手間がかかるため、時間を割けないような場合は税理士に依頼する方法があります。

税務の専門家である税理士に依頼するメリットは大きい一方で、節税できない白色申告では費用負担のデメリットもあります。

メリット

税理士に依頼すれば、確定申告書類の作成から提出までの一切を代行してもらうこともできるため、会計処理も含めて面倒なことから解放されます。

また、申告ミスを防ぐことができるメリットもあります。

正確性の担保

正確な申告を行うためには、第一にルールに従った帳簿付けをしなければなりません。

事業経費として含めることができる範囲を特定するのに迷うことも多く、収入については家事消費やリベート代金などを忘れがちです。

また、申告は個人として得た所得全てが対象となることや、利用できる控除も各種あるため、十分な知識がなければ申告漏れや控除漏れの心配もあります。

税理士に依頼する場合は帳簿付けや税金計算の不安がなく、申告の正確性が担保できます。

正確な申告を行っていれば、突然の税務調査を恐れることもなく、申告漏れによる延滞税などのペナルティの不安もありません。

事業に専念できる

接客や仕入れ、得意先との対応など事業に時間を割きたいときに日々の記帳負担は重く、申告書類の作成時期は多忙な時期と重なることも多いものです。

日々の記帳に時間が割けない状態が続けば、申告時期に近くなってから慌てて領収書などの証拠書類を整理しなければなりません。

このような状態になれば、確定申告が終わるまでは事業に専念できない事態も懸念されます。

税理士には、日々の帳簿付けから確定申告までの全てを依頼することもできますから、申告にかける時間を事業に振り向けることができます。

融資の相談もできる

金融機関や自治体などの融資を申し込む際は、事業計画書や収支の試算表など会計処理が必要な書類を揃える必要があります。

融資の審査は提出書類の良否がカギとなるため、事業能力が高くても、適格な書類が作成できなければ審査に手間取ってしまいます。

税理士に申告を依頼している場合は、このようなケースで資金繰りの相談や書類作成を依頼することもできるメリットがあります。

デメリット

税理士に依頼する場合、帳簿付けや申告書類の作成にかかる時間を省くことができるだけでなく、正確な申告が可能になります。

しかしながら、税理士に依頼すれば報酬を支払わなければならないことがデメリットと言えます。

税理士の報酬は、大別して顧問料と申告書類の作成報酬(決算料)の2種類あり、帳簿付けからすべてを依頼する場合は2種類の報酬が発生します。

なお、顧問料は、毎月の帳簿付けや相談などに対する報酬です。

確定申告部分だけを依頼することもでき、その場合は申告書類の作成報酬だけを支払います。

税理士ごとに報酬額は異なり、それぞれの報酬は年間の売上高が多いほど高くなることが一般的です。

個人が利用する場合の顧問報酬(月額)の分布

| 計 (%) | 1万円以下 (%) | 3万円以下 (%) | 5万円以下 (%) | 5万円超 (%) |

|---|---|---|---|---|

| 100.0 | 35.2 | 50.9 | 9.7 | 4.2 |

個人が利用する場合の決算報酬の分布

| 計 (%) | 5万円以下 (%) | 10万円以下 (%) | 20万円以下 (%) | 30万円以下 (%) | 30万円超 (%) |

|---|---|---|---|---|---|

| 100.0 | 50.6 | 29.4 | 14.5 | 3.5 | 2.0 |

参考:日本税理士連合会「第6回税理士実態調査報告」

会計ソフトを使うメリットとは

会計ソフトは、売上や支出など事業を進める際に発生する金銭の動きをデータとして記録し、そのデータを基に集計と申告書類の作成を行うシステムです。

データを入力すれば帳簿付けができ、申告時期にはソフトの案内に従って必要な情報を入力すれば、自動的に申告書類が作成できます。

帳簿付けが楽

帳簿付けでは、経費を勘定科目に分けて分類する仕訳作業がとても重要です。

会計ソフトを利用すると、勘定科目ごと分類して入力する作業が効率的に行えます。

勘定科目はリストが準備されているため、自分で入力する手間や該当する勘定科目を探す手間が省けます。

簿記の知識が不十分でも利用できる

勘定科目のリストや科目の説明なども準備されているため、複雑な簿記の知識がなくても仕訳作業がスムーズにでき、データを入力すれば自動的に帳簿を作成できます。

このため、簿記に関する知識はさほど必要になりません。

出力様式が豊富

申告書を作成する前段では、日々の収支を記録した帳簿のほか、総勘定元帳、決算書など必要な書類をソフトが作成してくれます。

青色申告で必要な貸借対照表や損益計算書も作成してくれるため、白色申告から青色申告に切り替える場合にも、意識することなく対応できます。

会計処理の効率化

手書き処理や表計算ソフトを利用した会計処理では、帳簿に記録したデータは電卓で計算するか、計算式を入力して集計します。

この際、集計ミスや計算式のミスなどによって検算に多大な労力や時間がかかってしまうことも珍しくありません。

また、税制は頻繁に改正される傾向にあるため、知らずにうっかりミスも発生します。

会計ソフトでは、このような検算処理が不要なため効率的に処理が進み、最新の税制に対応したソフトなら、うっかりミスも心配ありません。

必要なときに経営状況が確認できる

日々のデータを入力しておけば、いつでも最新の経営状況が数値で確認できるため、予算管理や先行投資など速やかな経営判断に役立ちます。

また、中小法人向けの会計ソフトであれば、部門管理や予算執行状況の管理、収支試算表など融資申請関連資料が作成できる機能もあります。

事業規模や用途に適した会計ソフトの選択がおすすめです。

サポートが利用できる

会計ソフトも慣れないうちは、操作や利用方法で戸惑う不安があります。

有料版の会計ソフトなら利用者へのサポートを提供していることが一般的で、手書きや集計ソフトなどに比べ、安心できる環境が用意されています。

白色申告と青色申告の違いについて

「白色申告と青色申告のどちらがいいか悩んでいる」という人もいるでしょう。

そこで下記では白色申告と青色申告の違いについて紹介します。

結論からいうと、節税したいなら青色申告がオススメです。

控除金額

白色申告と青色申告で、最大の違いは控除金額になります。

控除とは売上から差し引くお金のことで、控除金額が多ければそれだけ節税に繋がります。

青色申告の最大控除金額は65万円ですが、白色申告は青色申告のような特別控除がありません。

例えば売上65万円あったとして、控除がなければ65万円がまるまる課税所得となり、税金がかかります。

もし控除が65万円あれば、売上65万円ー控除65万円=課税所得0円となります。

課税所得がなければ、所得税はかからず、大きな節税に繋がります。

売上が少ない人は問題ないですが、売上が多かったり、少しでも節税したい人は青色申告を利用しましょう。

帳簿の方法

白色申告と青色申告では、帳簿の方法が異なります。

白色申告は簡易簿記、青色申告は複式簿記になります。

大きな違いとしては、白色申告の帳簿が簡単なのに対して、青色申告の帳簿方法は複雑です。

ただし会計ソフトを利用すれば、青色申告の複式帳簿であっても、そこまで難しくありません。

私は会計の知識がないまま青色申告の複式帳簿にチャレンジしましたが、会計ソフトを利用すれば数字を記入するだけで、簡単に終わりました。

帳簿の方法は青色の方が難しいですが、会計ソフトを利用すれば気にならないポイントでしょう。

事前の申請

青色申告は事前に、青色申告承認申請書を提出しなければいけません。

開業から2ヶ月以内が提出期限になっています。

もし青色申告承認申請書の提出を忘れしまうと、その年の確定申告は白色になる可能性があります。

白色申告は事前に申請書を提出しなくても問題ありません。

悩んだら青色申告にしよう

「結局、白色申告と青色申告のどっちがいいの?」と思う人もいるでしょう。

私は個人事業主として5年ほど活動して、確定申告もやっていますが、おすすめは青色申告です。

なぜなら会計ソフトを使えば、青色申告も簡単に手続きできて、節税効果が大きいからです。

「帳簿の方法が難しいから白色にしよう」という人もいるかもしれませんが、会計ソフトなら青色申告であっても簡単に手続きが終わります。

私も初めて青色申告にチャレンジしたときには、思ったよりも簡単に終わった記憶があります。

売上が少ないことが確定している人なら白色でもいいですが、少しでも節税したいなら青色申告がいいでしょう。

まとめ

個人事業主の確定申告の場合、法人会計とは異なり、それほど複雑な会計処理は必要ないことが一般的です。

このため、会計ソフトを利用することによって、確定申告のための帳簿付けや確定申告書類の作成がスムーズにできると期待できます。

また、会計ソフトなら、青色申告への切り替えも簡単です。

一方、個人事業主でも事業規模が大きい場合や複雑な会計処理が必要な場合、会計処理に時間が割けない場合などは、税理士に依頼する方法もあります。

特に、将来的な法人化も視野に入るような場合は、より適切な会計処理や節税を行うためにも、相談できる税理士がいると心強いでしょう、

ただし、会計ソフトの利用にしても、税理士への依頼にしても費用がかかります。

白色申告では節税のメリットがないため、青色申告への切り替えも含め、省略できる労力と費用を比較したうえで選択することがおすすめです。