最終更新日:2022/6/7

白色申告の収支内訳表とは?書き方の記入例付でわかりやすく解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 収支内訳書とはどのような書類で、なぜ必要なのかがわかる

- 収支内訳書の書き方を、記入例を見ながら確認することができる

- 収支内訳書を作成するためにどのような準備が必要かわかる

白色申告を行う方は、確定申告書を作成する他に収支内訳書を作成しなければなりません。

また、作成した収支内訳書は税務署に提出する必要もあります。

はたして、収支内訳書とはどのような書類で、どのように作成するのでしょうか。

また、収支内訳書を作成するために必要な帳簿や、その他に準備すべきものについても確認していきましょう。

目次

収支内訳表とは

収支内訳書とは、青色申告を行う人以外の人が、所得の収支の内訳を明らかにし、所得金額を計算するための書類です。

白色申告を行うためには、この収支内訳書を作成し、税務署に提出することが義務づけられています。

青色申告を行う人は、青色申告決算書を作成してその所得金額を計算しなければなりません。

特別控除が認められるなど、節税に効果的な青色申告ですが、作成する書類は多くなります。

これに対して、白色申告を行う人が作成する収支内訳書は記載事項が少なく済みますが、その分、青色申告を行う人に比べると、受けられる税務上の恩典は限られてしまうのです。

収支内訳表はどこでもらえる?

収支内訳書の他、確定申告書などの申告書類は、税務署の窓口に行けば入手することができます。

また、税務署に行かなくても、下記の国税庁のホームページからダウンロードすることもできます。

参考:「確定申告書、青色申告決算書、収支内訳書等」(国税庁)

さらに、国税庁の「確定申告書等作成コーナー」を利用すれば、収支内訳書をわざわざ入手する必要はありません。

申告書や収支内訳書の作成もオンラインで完結し、印刷するか電子申告するかを選択することができます。

収支内訳表の書き方・記入例

収支内訳書は、2ページからなる書類です。

ここでは、収支内訳書の記載方法を、1ページ目と2ページ目に分けて確認していきましょう。

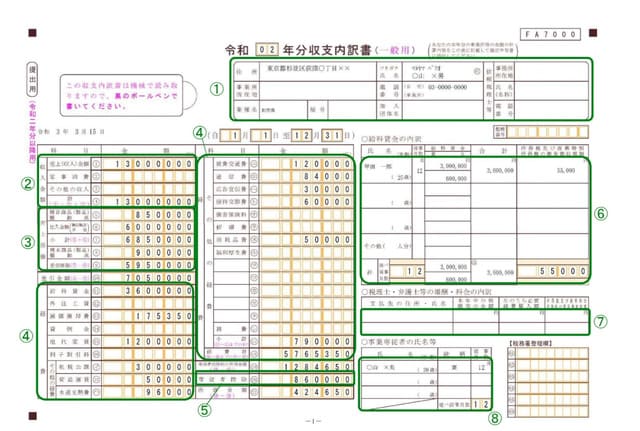

1ページ目の記載方法と記入例

収支内訳書の1ページ目には、申告する人の住所や氏名を記載する他、売上金額や売上原価、必要経費などを記載していきます。

記入例を見ながら、その記載内容と記載方法を確認していきましょう。

①住所・氏名・電話番号等

最上部には、個人情報に該当する内容を記載します。

決まった内容を記載するので、特に難しい内容ではありません。

屋号や加入団体名など、該当するものがない場合には空欄で構いません。

②収入金額

1年間の収入金額を記載します。

2ページ目に収入金額の明細を記載する欄があるので、その合計額が「売上(収入)金額」と一致します。

「家事消費」とは、商品を個人的に使用した場合にその合計額を記載します。

「その他の収入」には、本業の売上以外に発生した収入がある場合に記載する欄です。

③売上原価

1年間に発生した収入金額に対応する仕入金額を計算する場所です。

「期首商品(製品)棚卸高」には、前年末時点の在庫となっている商品の合計額を記載します。

「仕入金額(製品製造原価)」には、1年間の仕入金額を記載します。

「期末商品(製品)棚卸高」には、12月31日時点で売れ残っている商品の金額を記載します。

「差引金額」には、期首商品棚卸高+仕入金額-期末商品棚卸高の計算を行い、売上に対する売上原価を求めます。

④経費

事業に必要なものを購入し、あるいは業者に支払った金額を、内容ごとに区分して金額を記載していきます。

経費の費目は非常に沢山あり、収支内訳書に記載されていますが、事細かに区分する必要はありません。

ただ、毎月発生する経費については、同一の費目で処理するとともに、毎年同じ費目で処理するようにしましょう。

主な経費としてあげられるのは水道光熱費、旅費交通費、通信費、接待交際費、消耗品費などがあります。

これらは帳簿を作成し、集計した金額を転記していきます。

また、給料賃金や減価償却費、地代家賃などの費目も、多くの人に関係のあるものです。

これらの費目については、収支内訳書に内訳を記載する欄が別に設けられています。

その内訳に記載した金額の合計額と、経費として記載した金額が一致していることを確認しておきましょう。

⑤専従者控除

個人事業主の事業に家族が専従している場合、控除することが認められる金額のことです。

配偶者については86万円、配偶者以外の親族は1人あたり50万円の控除が認められます。

専従者に該当するのは、白色申告を行う人と生計を一にする配偶者などの親族です。

申告対象となる年の12月31日現在で、年齢が15歳以上でなければなりません。

また、その年を通じて6か月を超える期間、もっぱらその事業に従事している必要があります。

他に仕事をしている人は、たとえ他の勤務先から少額の収入しかなくても専従者とはなりません。

また、高校生や大学生も、原則として専従者にはならないので、注意が必要です。

⑥給料賃金の内訳

家族以外の人を従業員やアルバイトとして雇用し、その人に給料を支払う場合があります。

この場合、給料賃金の内訳に、個別に支払った給料や賞与の年額を記載する必要があります。

また、源泉徴収税額も記入することとされているため、年末調整を終えた後の年税額を記載します。

給料賃金の合計額が、④の「給料賃金」と一致していることを確認しましょう。

⑦税理士・弁護士等の報酬・料金の内訳

事業の関係で税理士や弁護士に報酬を支払って経費にした場合、その相手先の住所・氏名や源泉徴収税額を記載します。

該当するものがなければ、空欄のままで構いません。

⑧事業専従者の氏名等

家族が事業に専従している場合、専従者控除を受けることができます。

⑤に専従者控除の金額を記入した場合、その計算の基礎となる家族の情報を記載しなければなりません。

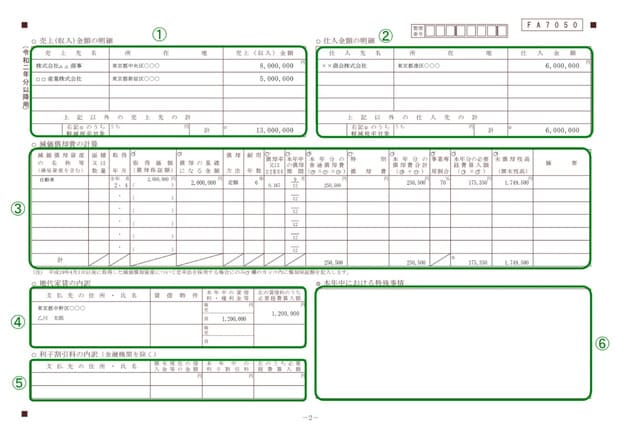

2ページ目の記載方法と記入例

収支内訳書の2ページ目には、1ページ目に記載した金額の明細や内訳を記載することとされています。

記入例を見ながら、その記載方法について説明していきます。

①売上(収入)金額の明細

売上に関する取引先の情報や、取引先ごとの金額を記載します。

合計額は、1ページ目の②収入金額と一致します。

②仕入金額の明細

仕入に関する取引先の情報や、取引先ごとの金額を記載します。

合計額は、1ページ目の③「仕入金額(製品製造原価)」と一致します。

③減価償却費の明細

固定資産を購入した場合、経費となる金額は減価償却を行って計算しなければなりません。

固定資産の名称を記載し、取得価額や償却方法、耐用年数などから減価償却費を計算します。

減価償却費の合計は、1ページ目の④「減価償却費」と一致します。

④地代家賃の内訳

事務所や店舗、駐車場などの地代家賃を支払っている場合、その1年間の金額を相手先ごとに記載します。

合計額は、1ページ目の④「地代家賃」と一致します。

⑤利子割引料の内訳

借入金がある場合、その利子を貸主に支払うこととなります。

金融機関以外からお金を借りて利子を支払った場合や、手形の割引料などの金額を相手先ごとに記載します。

金融機関からの借入金については記載する必要がないため、1ページ目の④「利子割引料」とは一致しない場合もあります。

⑥本年中における特殊事情

特別なことが発生した場合、申告書で税務署に伝えておくとスムーズに手続きが進む場合があります。

不良在庫を処分した場合や、債権が貸し倒れた場合など、特別な事情を記載しておくといいでしょう。

何もなければ、空欄のまま提出することとなります。

白色申告の確定申告書Bの作成方法

収支内訳書を作成したら、次に確定申告書Bを作成することとなります。

収支内訳書の金額を、確定申告書のどこに記載するのか、その注意点について確認しておきます。

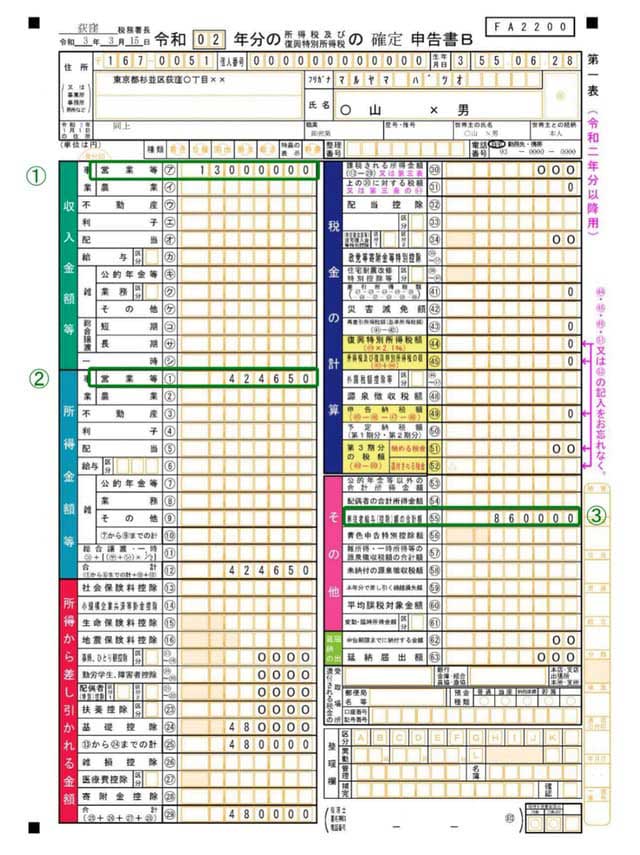

確定申告書Bの第一表の注意点

収支内訳書で計算した金額を、確定申告書Bのどこに転記するのか、記入例を見ながら確認していきましょう。

確定申告書Bの第一表に、収支内訳書から転記する金額は3か所あります。

①収入金額等

収支内訳書の「売上(収入)金額」に記載した金額を、そのまま収入金額等の「事業(営業等)」に転記します。

ここには、経費等を差し引く前の金額を記載することとなるため、注意しましょう。

②所得金額等

収支内訳書の1ページ目で計算した所得金額を、所得金額等の「事業(営業等)」に転記します。

所得金額とは、売上から売上原価や経費を差し引いた後の金額のことです。

③専従者給与(控除)額の合計額

収支内訳書の1ページ目にある専従者給与の金額を、そのまま転記します。

なお、これら以外の金額は、収支内訳書から転記するものではないため、別途確認しながら作成していきましょう。

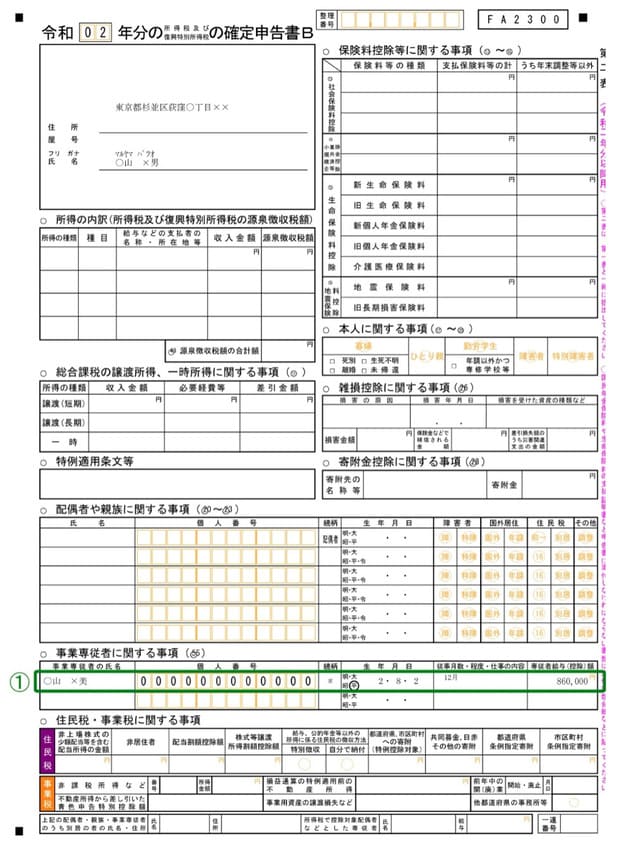

確定申告書Bの第二表の注意点

確定申告書Bの第二表に、収支内訳書から転記するのは1か所だけです。

事業専従者の氏名等に記載した人の個人番号や生年月日などを、「事業専従者に関する事項」に記載します。

白色申告の記帳方法

白色申告を行う人の場合も、帳簿を作成しなければなりません。

ただし、その帳簿は青色申告を行う人に比べれば簡易なもので問題ないこととされています。

現金売上や現金仕入れの場合、売上、仕入の項目ごとに、1日ごとの金額を集計して記載してもいいこととされています。

また、納品書や請求書が保管してある場合も、1日の合計額を帳簿に記載すればいいこととされています。

さらに、経費についても少額の場合は、1日の合計額を記載すればいいのです。

帳簿の形式も決まりはありません。

簿記の知識が無くても、家計簿をつけるように日々の売上や仕入、経費を記入して集計すればいいこととされています。

もちろん、エクセルなどを使って1年間の金額を集計することも認められます。

白色申告・収支内訳表の記入を楽に済ませる方法

白色申告で確定申告を行う場合、青色申告を行う人と比べれば、比較的簡単に帳簿を作成することができます。

そのため、簿記の知識が無く会計に関して素人でも、それほど苦労することはないかもしれません。

ただ、帳簿や申告書の作成・整理にかける時間を考えると、会計ソフトやクラウド会計などを利用する方が効率的です。

また、将来的に青色申告に移行することを考えている場合には、会計ソフトやクラウド会計は必須といえるでしょう。

導入にかかる費用は多少発生しますが、それ以上に効率的かつ正確に確定申告の業務を行うことができます。

また、最大65万円の特別控除が認められる青色申告を行えば大きなメリットがあります。

初めから会計ソフトを導入しておけば、その後青色申告に移行する際もスムーズに手続きすることができるのです。

ぜひ、会計ソフト・クラウド会計の導入についても、検討してみてはいかがでしょうか。

白色申告のメリット・デメリット

ここからは白色申告のメリット・デメリットについて紹介します。

白色申告のメリット

白色申告のメリットは、手続きが簡単なことです。

青色申告のように複雑な帳簿が必要なく、初めてでも問題なく手続きできます。

私も個人事業主1年目のときに、白色申告をしましたが、未経験でも問題なくできました。

「複雑な手続きが苦手」「事務作業はやりたくない」という人は白色申告がおすすめです。

白色申告のデメリット

白色申告のデメリットは、節税効果が少ないことです。

確定申告では、売上を経費を記入し年間の利益を出して、課税金額を決めます。

利益に対して「控除」が使えれば、利益から控除金額を引けるため、節税ができます。

例えば年間の売上が400万円で、経費が150万円あったとします。

売上400万円ー経費150万円=利益250万円となり、利益の250万円に対して税金がかかります。

ここで控除が100万円使えたとしたら、利益250万円ー控除100万円=課税利益150万円になります。

控除金額が多ければ多いほど、節税に繋がります。

しかし白色申告は青色申告に比べて、控除金額が少ないため、節税効果が少ないです。

白色申告・青色申告で悩んだら

確定申告をするときに「白色申告と青色申告のどちらがいいのか分からない」と悩むかもしれません。

結論からいうと、年間の売上が明らかに少ない人は白色申告がいいです。

反対に売上が予想できなかったり、高くなる可能性があったりする場合は、青色申告の方がおすすめです。

白色と青色の違いは控除金額で、簡単にいうと「どれだけ節税できるか?」です。

青色の方が節税効果が大きいため、売上や利益が多くなりそうな人は、必ず青色申告にしましょう。

青色申告の場合は事前に申請が必要になるため、期限を過ぎていると、自動的に白色申告になります。

確定申告手続きで不安があれば

確定申告をやったことない人にとっては「手続きが不安だ」と思うかもしれません。

そこで下記では、確定申告手続きが不安な人の解決策を紹介します。

税務署の確定申告窓口で相談する

確定申告で分からないことがあれば、税務署の窓口で相談するのが確実です。

確定申告の時期になると、税務署は相談窓口を作ってくれます。

普段税務署に行かない人にとってはハードルが高く感じるかもしれませんが、気軽に相談できます。

また税務署としては納税の意志がある人に対して、「追加で徴税してやろう」と思うこともありません。

窓口で分からないこと・疑問点を聞いて、正しい確定申告ができるようにしましょう。

知り合いの話を鵜呑みにしない

会社経営者・個人事業主の知り合いがいると、確定申告のアドバイスをもらうかもしれません。

「〇〇は経費で落とせるよ」といったアドバイスをもらっても、そのまま鵜呑みにしない方がいいです。

なぜなら確定申告の正解は税務署しか分からないため、アドバイスが間違っている可能性もあります。

アドバイスを聞くなら、専門家である税理士が確実でしょう。

まとめ

白色申告の確定申告に必要な収支内訳書は、初めて見ると、その記入項目の多さや複雑さに圧倒されてしまうかもしれません。

しかし、その内容はシンプルで、単純に売上から売上原価と経費を引く計算を行っているだけだと気づくことでしょう。

ただ、明細や内訳などを記載し、その合計額を転記する項目がいくつかあるため、その金額が一致することを確認しておきましょう。

なお、会計ソフトやクラウド会計を導入すれば、転記ミスや計算ミスを防ぐことができ、作業も効率的にできます。

その導入費用などについても、一度調べてみるといいかもしれません。