この記事でわかること

- 遺産が未分割の場合の相続税申告の概要

- 未分割申告を行った際のデメリット

- 未分割申告で特例を適用する場合の流れ

相続において、遺産分割協議が難航することがあります。

しかしながら、相続税の申告・納付義務が生じた場合、期限(相続開始日の翌日から10か月以内)までに申告・納付を済ませなければ、ペナルティを課されてしまいます。

そのような場合に必要になるのが、相続税の未分割申告です。

この記事では、相続税の未分割申告の概要を中心に、未分割申告で特例の適用を受ける場合の流れを詳しく解説します。

目次

遺産分割協議自体に期限はないが、放置するとデメリットがある

相続が開始すると、相続人間で遺産分割協議を行い、「誰がどの財産を相続するか」を決めなければなりません。

遺産分割協議自体に法的な期限はありませんが、長期間放置すると以下のデメリットが生じます。

- 相続手続きが進まない

- 相続の状況が複雑化する可能性がある

- 相続税申告に影響が出る

相続手続きが進まない

遺産分割協議がまとまらないと、相続手続きに必要な遺産分割協議書を作成できません。

相続登記(不動産の名義変更)や被相続人名義の銀行預金の解約など、相続において遺産分割協議書は重要な役割を担っています。もちろん、相続税の申告書にも添付します。

遺産分割が滞っている間、相続財産は相続人同士の共有状態です。

中でも不動産が相続財産に含まれている場合、財産管理や処分には共有者全員の同意が必要となるため、財産の処分が滞ってしまいます。

相続の状況が複雑化する可能性がある

相続財産が未分割のまま時間が経過すると、相続開始時よりも複雑な状況になることがあります。

ある被相続人の相続人であった人が未分割の状態で亡くなってしまうと、亡くなった相続人の権利義務がその相続人の子どもなどに承継されるため、遺産分割協議に参加する人が増えてしまい、合意がさらに難しくなります。

また、不動産や株式等の価値が変動するなど、時間の経過とともに相続財産の状況が変化することで、遺産分割協議が進展しにくくなることもあります。

相続税申告に影響が出る

相続税の課税対象となる財産額が基礎控除(非課税枠ともいいます)を超える場合、相続税申告と納付が必要です。

相続税の申告と納付は相続開始日の翌日から10か月以内に完了させなければならず、たとえ遺産分割協議がまとまらなくても延長されることはありません。

また、遺産が未分割であることを理由に申告を遅らせたり、行わなかったりすると、無申告加算税や延滞税などのペナルティが課せられる可能性があります。

遺産が未分割でも相続税の申告は必要

前述のように、相続税の申告と納付の必要が生じた場合、期限内に申告と納付を終わらせなければペナルティが課せられる可能性があります。

そのため、相続財産が未分割の場合でも相続税の申告を済ませる必要があり、「未分割申告」を行わなければなりません。

未分割申告とは

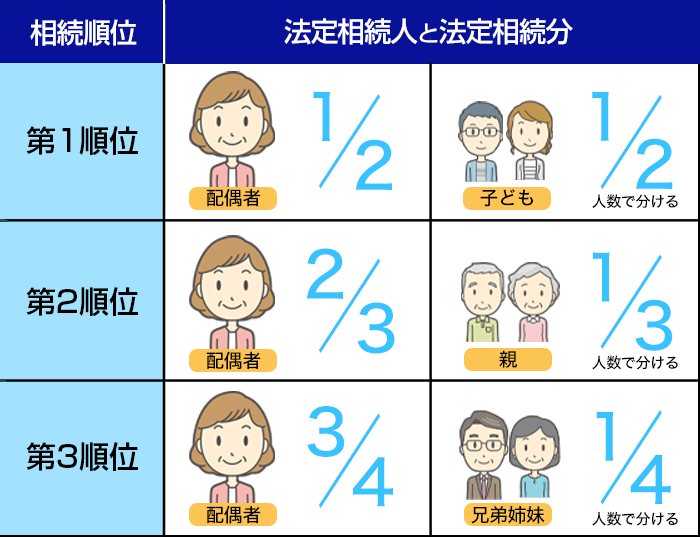

「未分割申告」とは、財産分割が申告期限までに完了していない場合に、「各相続人が民法で定められた法定相続分に従って遺産を分割したもの」とみなして、相続税を計算したうえで申告・納税する方法です。

実際の遺産分割が成立し、その分割内容に基づいて計算した税額が当初申告した額と異なる場合は、分割した財産額に応じて修正申告または更正の請求をすることができます。

なお、遺産分割で各相続人の取得割合が変わっただけであれば、相続税の総額が変わっていないため、修正申告等の義務はありません。このケースでは、相続人間で相続税分の過不足分の調整をして、遺産分割を決める場合もありま

事例

相続財産がすべて未分割の場合の法定相続分での計算例

【前提条件】

相続人:配偶者、長男、次男

相続財産額:9,600万円(すべて未分割)

① 基礎控除額を計算する

3,000万円+600万円×3人=4,800万円

② 課税遺産総額を計算する

9,600万円−4,800万円=4,800万円

③ 相続税の総額を計算する

1. 法定相続分に応じる各取得金額を計算する

配偶者:4,800万円×1/2=2,400万円

長男:4,800万円×1/4=1,200万円

次男:4,800万円×1/4=1,200万円

2. 法定相続分に応じる各取得金額に基づき、相続税の速算表より税額を計算する

配偶者:2,400万円×15%−50万円=310万円

長男:1,200万円×15%−50万円=130万円

次男:1,200万円×15%−50万円=130万円

3. これらの税額を合計し、相続税の総額を計算する

310万円+130万円+130万円=570万円

④ 法定相続分に基づき、各相続人の相続税額を計算する

1. 法定相続分での各相続人の取得金額を算出する

配偶者:9,600万円×1/2=4,800万円

長男:9,600万円×1/4=2,400万円

次男:9,600万円×1/4=2,400万円

2. 法定相続分での各相続人の取得金額を相続財産額で按分する

配偶者:4,800万円÷9,600万円=0.5

長男:2,400万円÷9,600万円=0.25

次男:2,400万円÷9,600万円=0.25

3. 算出した割合を相続税の総額に乗じて、各相続人の相続税額を求める

配偶者:570万円×0.5=285万円

長男:570万円×0.25=142.5万円

次男:570万円×0.25=142.5万円

未分割申告にはデメリットがある

未分割申告をした場合、主に以下のデメリットがあります。

- 未分割申告をした時点では特例が適用できない

- 物納を利用することはできない

それぞれの項目ごとに詳しく解説しますので、ぜひ参考にしてください。

未分割申告の時点では特例を適用できない

未分割申告をした時点では、「配偶者の税額軽減(相続税の配偶者控除)」「小規模宅地等の特例」「特定計画山林の特例」「特定事業用資産の特例」など、相続税を軽減するための特例の適用ができません。

そのため、これらの特例を適用すれば軽減されるはずの税額分も、未分割申告の際は納付しなければなりません。

ただし、未分割申告の時点では適用を受けられなくても、申告時に「申告期限後3年以内の分割見込書」を提出することで、3年以内に遺産分割協議が成立した場合は、相続開始時に遡ってこれらの特例の適用を受けることができます。

申告期限内に遺産分割がまとまらなかった場合、適用できなくなる特例もある

相続税に関する特例のうち、いわゆる「相続税の納税猶予の特例」は申告期限内に遺産分割がまとまらなかった場合、適用ができなくなります。

たとえば、「非上場株式についての相続税の納税猶予」や「農地等についての相続税の納税猶予」「個人事業者の事業用資産についての相続税の納税猶予」などが挙げられます。

こうした特例の場合は、たとえ「申告期限後3年以内の分割見込書」を提出しても特例を適用できないため、注意が必要です。

物納を利用することはできない

相続税は原則として金銭で一括納付する必要がありますが、金銭での一括納付が困難であると認められた場合、年賦(分割によって納める)形式で納付できる「延納」制度が設けられています。

加えて、相続税の場合に限り、延納を適用しても金銭での納付が困難であるならば、相続財産そのものでの納税である「物納」を申請することも可能です。

しかしながら、物納に充てることができる財産は、遺産分割が完了し所有権が確定しているものでなければなりません。

そのため、未分割申告の場合は、物納を利用することはできません。

未分割の相続財産は延納申請時に担保として提供できない

延納の申請が認められるためには定められた要件を満たしたうえで、担保提供をする必要があります。

このとき、未分割の相続財産は共有状態にあたるため、担保として提供することはできません(※)。

したがって、未分割申告時に延納を申請する場合、その相続人は自己の財産から担保を提供しなければなりません。

(※)参考:相続税・贈与税の延納の手引│国税庁

未分割申告で特例を適用する場合の流れ

未分割申告の時点では「配偶者の税額軽減(相続税の配偶者控除)」「小規模宅地等の特例」などの特例を適用できませんが、以下の条件を満たせば、遺産分割協議成立後に改めて適用を受けることができます。

- 当初の相続税申告時に「申告期限後3年以内の分割見込書」を提出していること

- 申告期限から3年以内に遺産分割協議が成立していること

- 遺産分割成立後、4か月以内に更正の請求を行うこと

ここからは、遺産分割協議が申告期限までに成立せず、未分割申告で特例を適用する場合の流れを、以下の5ステップで解説します。

- 【ステップ1】法定相続分で相続したと仮定して申告書を作成する

- 【ステップ2】「申告期限後3年以内の分割見込書」を作成する

- 【ステップ3】期限までに申告と納付を済ませる

- 【ステップ4】期限後3年以内に遺産分割協議を完了させる

- 【ステップ5】遺産分割協議の完了後4か月以内に更正の請求を行う

【ステップ1】法定相続分で相続したと仮定して申告書を作成する

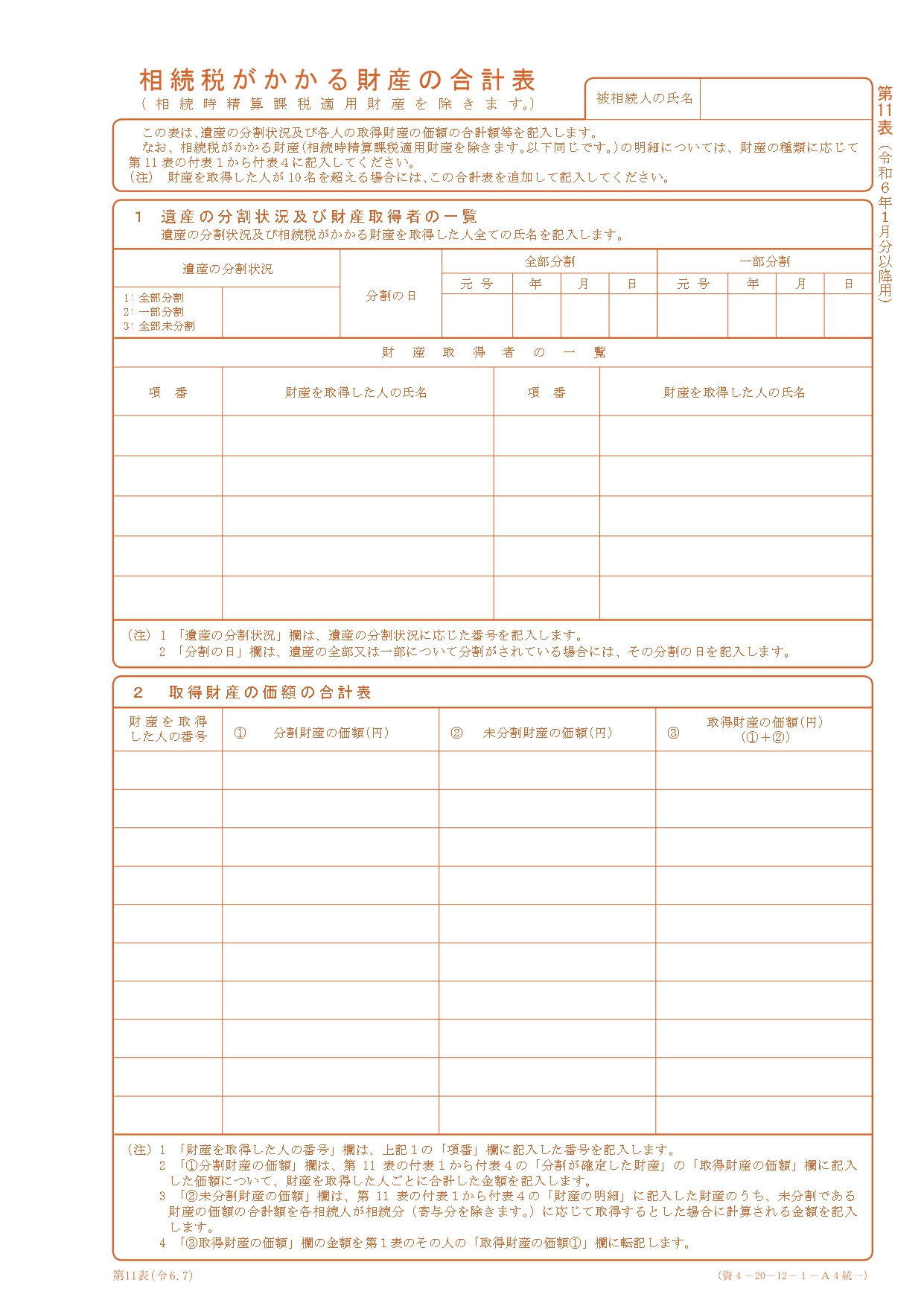

第11表(相続税がかかる財産の明細書)

引用元 国税庁

まず、申告期限内に相続税申告書を作成します。

未分割申告の場合は、遺産分割が完了していないため、「各相続人が民法で定められた法定相続分に応じて遺産を取得したもの」と仮定して相続税額を計算します。

未分割申告でも通常の相続税申告と同じ申告書を使用しますが、「第11表(相続税がかかる財産の明細書)」の記入方法に違いがあります。

- 「遺産の分割状況」欄

- 「遺産の分割状況」欄において「3 全部未分割」または「2 一部分割」に該当する箇所に〇を付けます(一部分割の場合は、分割を行った日付も記載します)。

- 「合計表」欄

- 「合計表」欄の「未分割財産の価額」と「各人の取得財産の価額」の両方に、各相続人の法定相続分に応じた未分割財産の金額を記入します。

なお、相続税申告書の書き方は下記の記事で詳しくお伝えしていますので、ぜひこちらの内容も参考にしてください。

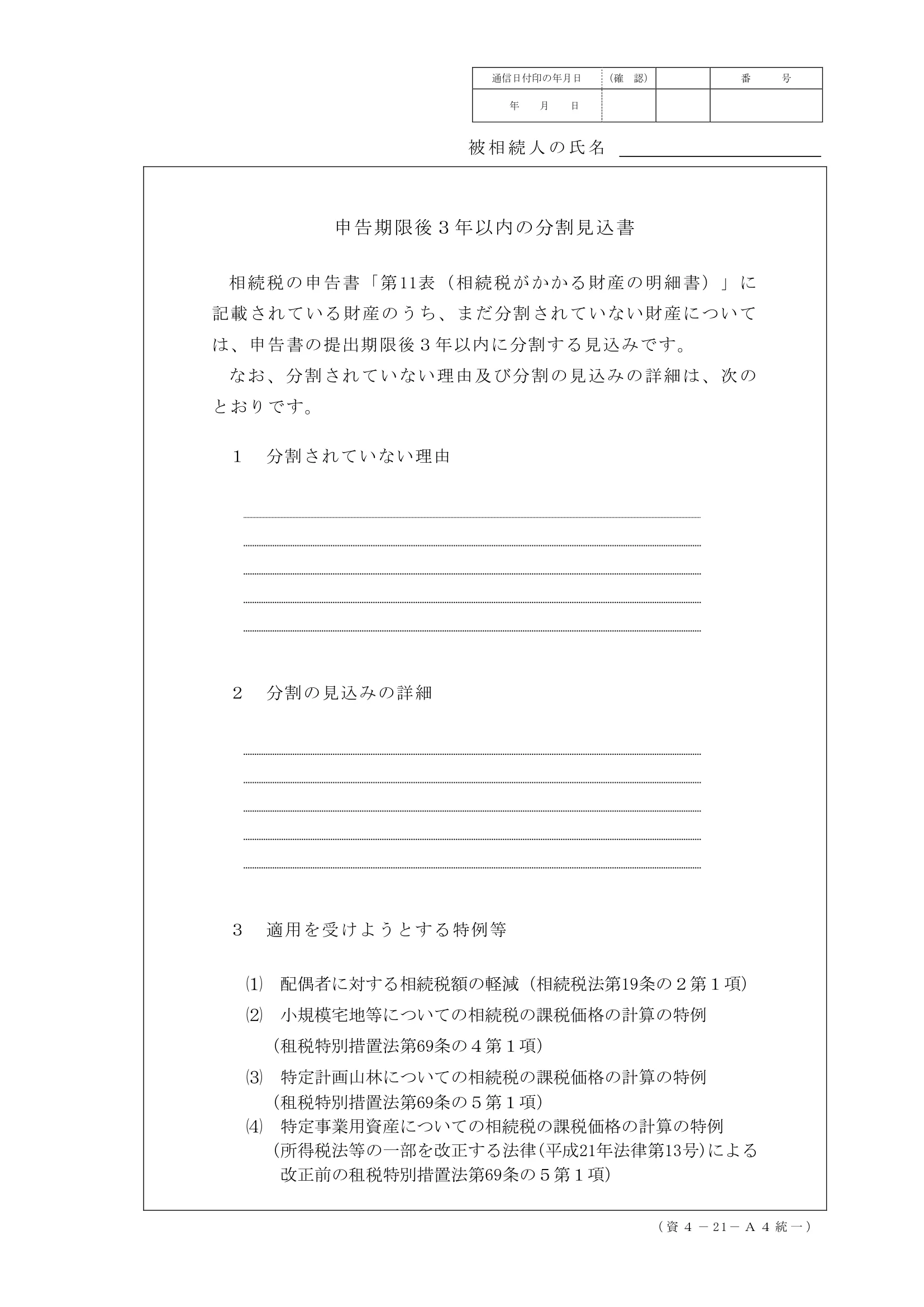

【ステップ2】「申告期限後3年以内の分割見込書」を作成する

未分割申告では、相続税申告書と必要な添付書類(財産目録、相続関係説明図、戸籍謄本など)に加え、「申告期限後3年以内の分割見込書」の添付が重要です。

この書類がなければ、たとえ3年以内に遺産分割が成立しても特例の適用ができなくなります。被相続人の住所地を管轄する税務署での申告書提出時に忘れずに添付しましょう。

申告期限後3年以内の分割見込書

引用元 国税庁

「申告期限後3年以内の分割見込書」には以下の内容を記載します。

- 被相続人の氏名

- 申告書作成時の相続における被相続人(亡くなった人)の氏名を記載します。

- 1 分割されていない理由

- 相続税の申告期限までに遺産分割が完了していない理由を記載します。(例:「相続人間で協議中のため」「一部の相続人と連絡が取れないため」など)

- 2 分割の見込みの詳細

- 財産分割の見込みについて、詳細を記入します。(例:「協議を継続中であり、◯年◯月頃には分割の見込み」など)

- 3 適用を受けようとする特例等

- 適用を受けたい特例のうち、該当する番号にすべて◯をします。(例:配偶者の税額軽減、小規模宅地等の特例など)

【ステップ3】期限までに申告と納付を済ませる

作成した相続税申告書と相続財産に応じて必要な添付書類、「申告期限後3年以内の分割見込書」を、申告期限までに被相続人の住所地を管轄する税務署に提出します。

また、期限までに相続税の納付も行う必要があります。最寄りの金融機関や被相続人の住所地を管轄する税務署、インターネットバンキングなどで納付を行いましょう。

【ステップ4】期限後3年以内に遺産分割協議を完了させる

未分割申告を済ませた後は、できるだけ早く遺産分割協議を成立させることが重要です。

特に、「配偶者の税額軽減(相続税の配偶者控除)」や「小規模宅地等の特例」などの特例を適用したい場合は、申告期限から3年以内に遺産分割協議を完了させなければなりません。

遺産分割協議が成立したら、分割内容を記載した遺産分割協議書を作成します。

遺産分割協議が成立した後、その遺産分割内容にもとづいて相続税額を再計算し、必要に応じて更正の請求または修正申告を行います。

【ステップ5】遺産分割協議の完了後4か月以内に更正の請求を行う

遺産分割協議の完了後、当初申告した相続税額が遺産分割後に計算した額よりも多かった場合は「更正の請求」を、少なかった場合は「修正申告」を行う必要があります。

| 手続きの種類 | 概要 |

|---|---|

| 更正の請求 | 当初申告した相続税額が遺産分割後に計算した額よりも多かった場合に、払いすぎた税金を返してもらう(還付を受ける)ための手続き |

| 修正申告 | 当初申告した相続税額が遺産分割後に計算した額よりも少なかった場合に、追加で税金を納めるための手続き |

このうち、未分割申告で特例を適用する場合は遺産分割協議の完了後4か月以内に「更正の請求」を行わなければなりません。

税金の還付を受けるために必要となる更正の請求

特例を適用できるケースなど、当初申告した相続税額が遺産分割後に計算した額より多かった場合は、「更正の請求」を行うことで、差額の還付を受けることができます。

未分割申告後に更正の請求を行う場合、「相続税の更正の請求書」を作成したうえで「遺産分割協議書」などの必要書類を準備し、被相続人の住所地を管轄する税務署に提出します。

税務署での審査後に請求が認められた場合は、申告当初に多く納付した分の税金が還付されます。

未分割申告後の更正の請求は、厳密な期限がある点に注意する

未分割申告後の更正の請求は、遺産分割が成立した日の翌日から4か月以内に行わなければなりません。この期限を過ぎてしまうと、還付を受けられなくなってしまうため、注意しましょう。

なお、「更正の請求」の手続き方法は下記の記事で詳しくお伝えしています。

【参考】修正申告が必要なケースとは

当初申告した相続税額が遺産分割後に計算した額よりも少なかった場合、「修正申告」を行う必要があります。

修正申告を行う場合は、修正の申告書の作成が必要です。当初申告と同じ様式の申告書を国税庁のWebサイトからダウンロードし、「修正」欄に◯をつけたうえで必要事項を記載しましょう。

修正申告書の記載が終わったら、不足分の相続税を納付します。当初申告のときと同じく、最寄りの金融機関や被相続人の住所地を管轄する税務署、インターネットバンキングなどで納付しましょう。

納付後は「修正の申告書」とともに遺産分割協議書のような修正の根拠となる書類を添付し、被相続人の住所地を管轄する税務署に提出してください。

未分割申告を正しく終えたうえで修正申告をする場合は、延滞税や過少申告加算税はかからない

当初申告の期限内に「申告期限後3年以内の分割見込書」を提出済であれば、遺産分割協議成立後の修正申告の際には延滞税や過少申告加算税は発生しません。

なお、「修正申告」の手続き方法は下記の記事で詳しくお伝えしています。

3年超でも特例適用が可能な「やむを得ない事由」とは

「申告期限から3年以内に遺産分割ができないやむを得ない理由」がある場合、特例の適用期限を延長できる制度があります。

「やむを得ない事由」に該当するのは、主に以下のようなケースです。

- 遺産分割をめぐる調停や訴訟が継続している

- 相続人の一部と連絡が取れないか行方不明になっている

- 相続財産の存在や範囲について争いがある

- 相続人に未成年者がいて、特別代理人の選任などに時間がかかっている

こうした事由がある場合、申告期限後3年を経過した日の翌日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を国税庁のWebサイト」からダウンロードしたうえで、税務署長に提出し、承認を受ける必要があります。

書」の記載内容

- 申請者の住所や氏名

- 被相続人の住所・氏名

- 被相続人の相続開始日

- 相続税申告書の提出日

- 遺産が未分割についてのやむを得ない理由(遺産が分割できないやむを得ない理由を、なるべく具体的な内容で記載します。)

- 遺産が分割できないやむを得ない理由を証明する書類の添付(訴状の写し、遺産分割協議書の写しなど)

承認申請書に記載した事由が解消された後は、4か月以内に遺産分割を完了したうえで更正の請求を行うことで、「配偶者の税額軽減(相続税の配偶者控除)」や「小規模宅地等の特例」などの適用を受けることができます。

未分割申告の疑問は相続専門の税理士に相談しよう

相続税の未分割申告は、通常の申告手続きと比べて手順が複雑になります。

さらに、未分割申告後に特例の適用を受ける場合は、手続きごとに期限があるうえに特例自体の要件も難解です。

そのため、相続手続きに関する疑問が生じた場合は、相続専門の税理士に相談することをおすすめします。

相続専門の税理士は無料相談の機会を設けている場合が少なくないため、ぜひ相続に関する疑問をご相談ください。