最終更新日:2025/10/22

決算月はいつがいい?会社の業種ごとのメリットや決め方を解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

「会社を設立するけど、決算月はいつにすれば一番得なのか」

「うちの会社の繁忙期を考えると、今の決算月は最適じゃないかもしれない」

会社の決算月について、このような悩みや疑問を抱く人は少なくありません。

決算月は、将来の納税額や業務負担に大きく影響する、経営における非常に重要な要素です。

この記事では決算月の決め方や、3月や9月など月ごとの決算のメリットとデメリットについて詳しく解説します。

実際に決算を行う企業が多い月のリストや有名企業の決算月、業種別の決算月にしないほうがいい月についても紹介します。

決算月の変更手続きにも触れるので、これから会社を設立する方からすでに経営を行っている方まで、決算月について悩みがある方はぜひ一度ご覧ください。

目次

この記事の概要

決算月は、その会社の事業年度における最後の月を指す言葉です。

この決算月の末日(決算日)から2カ月以内が、法人税や消費税の納税期間です。

日本の企業は3月を決算月とすることが多いですが、これは国の会計年度と合わせるためなどの理由があります。

決算月周辺の時期は、決算に関する業務が集中するため、特に理由がないのであれば決算月と繁忙期をできるだけ離したほうが、現場の負担を軽減できます。

実際の大手企業では、在庫の数とそれにともなう棚卸しの手間なども考慮し、繁忙期の後に決算業務を行えるよう、決算月を設定しているケースが多く見受けられます。

決算月(決算期)とは事業年度の最終月のこと

決算月とは、会社の会計期間(事業年度)の最終月のことを指します。「決算期」や「事業年度末」もほぼ同じ意味で使われます。

たとえば、事業年度が「4月1日から翌年3月31日まで」の会社であれば、決算月は3月となります。この事業年度の最終日である3月31日を「決算日」と呼びます。

会社はこの決算日時点での財産や損益を計算し、決算書と呼ばれる書類を作成して、会社の経営成績や財務状況を確定させます。

決算月の末尾から2カ月以内が納税のリミット

決算書で確定した利益に基づいて、会社は法人税や消費税などの税金を納める必要があります。

この税金の申告と納税の期限は、原則として「決算日の翌日から2カ月以内」と定められています。たとえば、3月31日が決算日の会社であれば、5月31日までに申告と納税を済ませなければなりません。

この期限に間に合わないと、延滞税などのペナルティーが発生する可能性があるため、決算から納税までは非常に重要な期間となります。

法人は決算月を自由に決められる

日本の多くの企業が3月を決算月としているため、「決算月は3月にしなければならない」と思う人もいますが、それは誤解です。

法人の場合、事業年度は1年以内であれば自由に設定できます。つまり、決算月を何月にするかは、会社の都合で自由に決めることができるのです。

だからこそ、「決算月をいつに設定するのが自社にとって最も有利か」を戦略的に考えることが重要になります。

決算月はいつがいいのか・決め方について

では、具体的に決算月はどのように決めればいいのでしょうか。

ここでは、絶対に押さえておくべき3つの重要なポイントを解説します。

自社の繁忙期・キャッシュフローを考慮する

最も基本的で重要なのが、会社の事業の繁忙期を避けることです。

決算作業には、棚卸しや書類整理、会計事務所との打ち合わせなど、通常業務に加えて多くの手間と時間がかかります。

売上が最も伸びる繁忙期に決算期が重なると、現場も経理も混乱し、本業に集中できなくなる恐れがあります。

また、キャッシュフロー(お金の流れ)も考慮しましょう。

たとえば、大きな売上が入金される月の直後などを決算月に設定すると、納税資金を確保しやすくなるというメリットがあります。

逆に、大きな仕入れなどを行う月と納税を行う時期が重なると、社内の現金が不足し、経営が危機に陥る可能性があります。

決算月は、こうした「忙しさ」と「資金」の2つを考慮して決めなければいけません。

消費税の免税期間が長くなるようにする

資本金が1,000万円未満の会社であれば、事業年度の1期目と2期目は消費税の納付が免除されます。

会社設立の際は、この免税期間ができるだけ長くなるように決算月を設定するというのも定番の手法です。

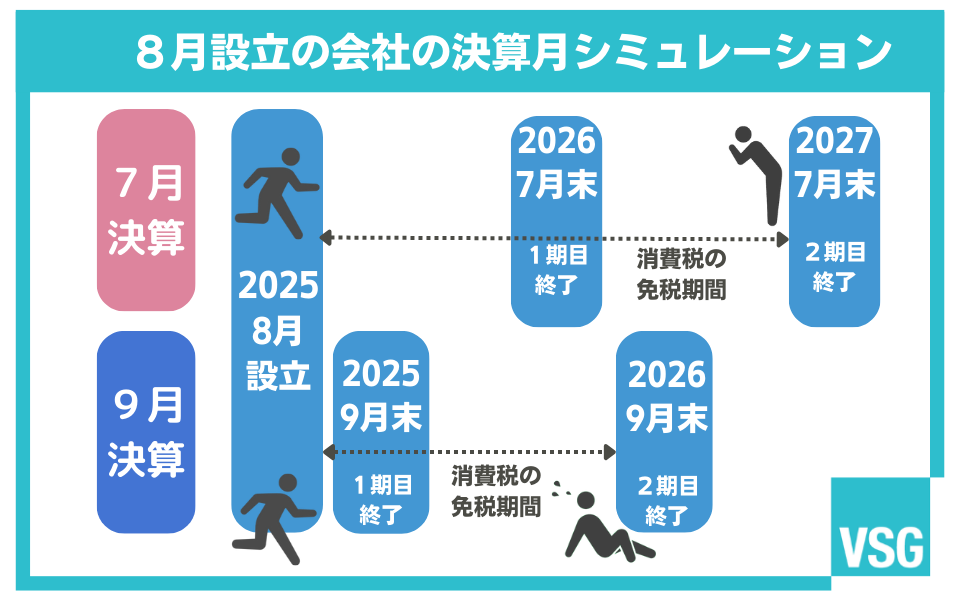

たとえば、2025年8月1日に会社を設立したケースを考えてみましょう。下図をご覧ください。

決算月を7月に設定した場合、1期目は2025年8月1日~2026年7月31日となり、約12カ月となります。

しかし、仮に決算月を9月とした場合、1期目は2025年8月1日~2025年9月30日となり、約2カ月しかないことになってしまうのです。

以前は消費税の免税期間を考慮して、1期目の期間が最長となる「設立した月の前月」を決算月として選択する企業が大多数でした。

しかし、2023年10月1日からインボイス制度が施行され、設立当初から課税事業者に登録するケースが増えてきました。

その場合は消費税の免税自体が受けられないので、設立日と決算月を離すメリットも薄くなってしまいます。

こうした事情から、現在では納税期間よりも自社の繁忙期やキャッシュフローを考慮して決算月を決める企業が増加しています。

課税事業者であっても決算月を設立日から離すことにメリットはある

すでに課税事業者となることが分かっている場合でも、決算月を設立日から離すメリットはあります。

会社設立から数カ月は、各所への書類の提出や手続き、取引先へのあいさつ回りなどで時間的余裕がないことが多いです。

そうした時期に決算月が早めに訪れてしまうと、決算によってさらに業務が圧迫され、手が回らなくなってしまう可能性があります。

決算は手間も時間もかかる作業なので、会社設立時やその直後に決算月が来ないよう、たとえ免税のメリットを受けられないとしても設立日から離したほうがいいでしょう。

グループ内の事務手続きや競合他社との比較を考慮する

親会社と子会社といった、経営上のつながりがあるグループ企業内で決算月が一致していれば、決算のスケジュールや資金繰りをまとめられます。

また、競合他社と自社の業績などを比較する場合は、決算月が一致していることでデータ比較がしやすくなります。

官公庁との取引がある場合は、会計年度である4月1日~3月31日に事業年度を合わせることで、見積りや要員を整えやすくなるといった効果も期待できます。

このように自社都合だけでなく、業界全体の流れや都合も考慮して決算月を設定できると、実務負荷とコストの平準化に有効です。

ただし、これはあくまで補助的な視点であり、自社の繁忙期を避けることの方が優先度は高いと言えるでしょう。

決算月多い順リスト

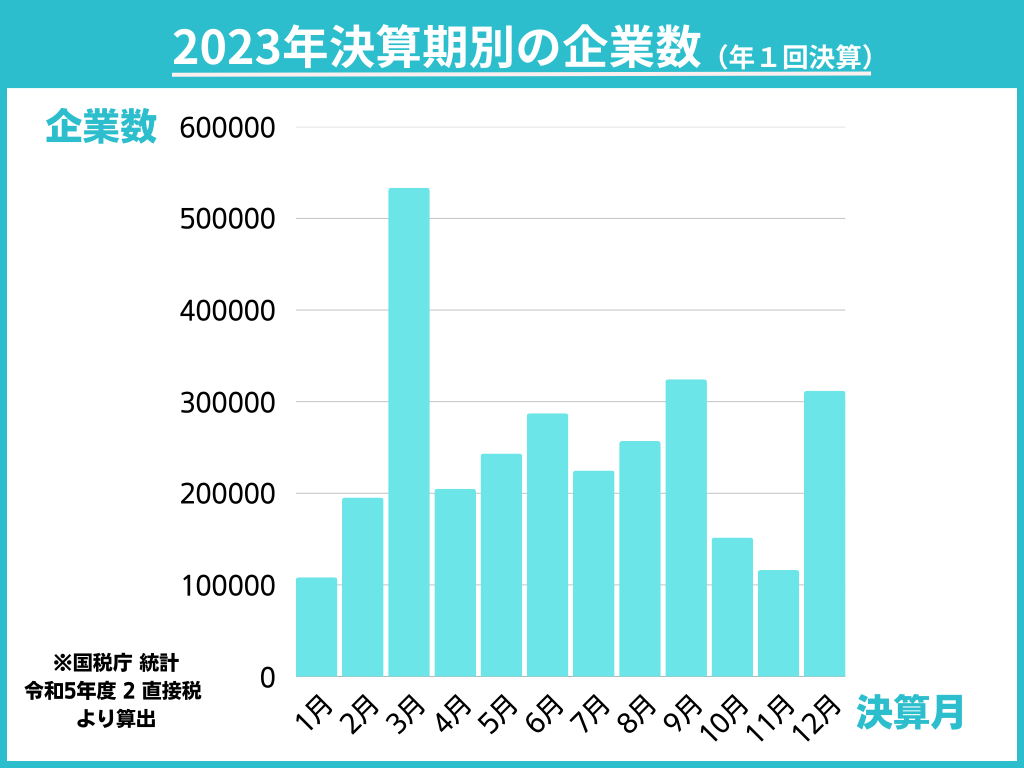

国税庁が公開しているデータを見てみると、2023年時点で年に1回決算を行う法人は、3月を決算期(決算月)としている割合が最も高いことがわかります。

次点で9月、12月を決算月にしている法人が多く、逆に1月や11月を決算月としている法人は少なくなっています。

3月を決算月とする法人が突出して多い理由としては、日本国や自治体が4月1日~3月31日を「会計年度」と呼び、年度の括りとしていることがあげられます。

これらの公的機関と関わりのある企業は、決算月を会計年度と合わせることで、案件の計画や社内の目標に向けた進捗を管理しやすいといったメリットを受けられます。

また、税制改正のタイミングに合わせるためや、新卒採用する学生の卒業月に合わせるためといった理由から、3月を決算月とする法人が多いと考えられます。

決算月ごとのメリット・デメリット

ここでは、特に決算月として選ばれやすい3月、9月、12月をピックアップし、それぞれの具体的なメリットとデメリットについて解説します。

3月決算のメリット・デメリット

3月決算のメリットとして、国や地方自治体の会計年度、あるいは税制改正や新卒採用での学生の卒業月と合わせることで、社内のスケジュールを調整しやすいという点があげられます。

しかし、多くの企業が3月を決算月としていることにより、その決算業務を支援する税理士も3月から申告月の5月までは特に忙しい時期になります。

また、個人事業主の所得税の確定申告は例年2月16日から3月15日、消費税は3月31日が申告期限となるため、税理士はこれらの業務も並行して行います。

顧客からの相談も増えるため、3月周辺は税理士のスケジュールが詰まりがちで、落ち着いたやり取りがし辛いといったデメリットがあります。

3月決算に関しては、以下の記事でより詳しくメリットやデメリットについて解説しています。

9月決算のメリット・デメリット

9月はちょうど3月から半年後の時期のため、3月決算の上半期(4月から9月)と下半期(10月から3月)のサイクルに合わせやすいというメリットがあります。

また、多くの業界で繁忙期となりやすい夏や年末といった時期からも離れている点も大きなメリットです。

さらに、アメリカ政府の会計年度は日本や欧州と異なり、毎年10月1日から翌年の9月30日までです。

この時期に合わせて予算の消化や案件の受注なども盛んに行われるため、連邦政府やその一次請け企業と関わりが深い業態であれば、9月決算にすることで期末設計や進捗管理がしやすくなるケースもあります。

一方で9月決算は、日本の会計年度や多くの企業が決算月とする3月からは最も離れた時期のため、相手の年次締めとズレが生じます。

国内取引の与信調査で使用するデータの準備や、競合他社との比較に手間がかかりやすいといった点が、9月決算のデメリットです。

12月決算のメリット・デメリット

海外では多くの企業が12月を決算月としています。そのため外資系や輸入・輸出業などは、12月を決算期とすることで海外の取引先や投資家とのやり取りがしやすくなります。

また、銀行からの融資を受ける際にも、12月決算はメリットがあります。

12月を決算とした場合は、2月ごろに決算が終わります。

一方で銀行は通常3月決算なので、3月は支店の目標を達成するために融資を活発に行いがちです。

その融資を受けるとき、直近の2月に決算が終わっていると、その決算書のデータがまだ新しく信頼性が高いとして、銀行の与信判断にかかる時間が短縮されます。

そのため3月中に融資を受けやすくなり、4月以降の官公庁からの仕事やそれにまつわる案件を、資金繰りの心配なく受注できるのです。

一方で12月決算は、年末年始に決算や棚卸しなどの業務が集中するため、小売やアパレルなどの年末に繁忙期を迎える業界とは相性が悪いです。

また、賞与や昇給といった人事イベントと重なることも多く、会社によっては現金の余裕がなくなる可能性もあります。

一般的に9月から12月の秋の調査は厳しく、3月から5月の春の調査は緩くなると言われています。12月ごろを決算月にすると、春に調査を受ける可能性が高くなる傾向があります。

ただし、これは絶対的な決まりではなく、深刻な疑義がある場合などは時期に関わらず、厳しい調査となります。

業種別の決算月にしないほうがいい月とは

決算月は業種ごとの繁忙期を避け、落ち着いて決算業務を行える時期を選ぶことが大切です。

新設法人の業種として数の多い「卸売・小売業」「宿泊・飲食業」「建設業」「医療・福祉」を例に、何月を決算月にしないほうがいいのかについて解説します。

卸売・小売業

卸売や小売を行う業種は、10月から12月にかけてを決算月とすることは避けたほうがいいでしょう。

一般的に11月後半から12月は、ブラックフライデーや年末商戦が重なり、小売業やメディア、広告業界が1年で最も忙しくなる時期です。

こうした時期にはさまざまなキャンペーンや広告出稿の準備を行わなければならないため、決算業務が重なってしまうと現場の負担が大きくなり、経営にとってもリスクとなります。

また、観光地やインバウンド需要が見込める地域であれば、8月決算も避けたほうが無難でしょう。

土産・行楽需要に依存する小売業では、夏休みによって多くの人が旅行を行う8月周辺に忙しさのピークを迎えがちです。

宿泊・飲食業

近年は民宿などを事業とするスタートアップ企業も多いですが、それらの宿泊・飲食業は長期休暇のある時期が繁忙期となります。

具体的にはゴールデンウィークのある5月、夏休みのある8月、年末休暇に加え忘年会などで人の流れも活発になる12月などです。

これらの時期と決算月を重ねてしまうと、人手が足りず、事務処理に手が回らなくなってしまう可能性が高いでしょう。

建設業

建設業は3月と12月に公共工事などが集中しがちなため、決算月は別の月とする運用が推奨されます。

建設業労働災害防止協会は、3月に多くの建設工事が竣工の時期を迎え、作業の輻輳による労働災害の増加が懸念されるとして「建設業年度末労働災害防止強調月間」を設け、注意喚起を行っています。

参考:建設業年度末労働災害防止強調月間実施要領|建設業労働災害防止協会(PDF)

国土交通省もこうした状況に鑑み、公共工事の施行時期などの平準化に取り組んでいます。

参考:地方公共団体における平準化の取組事例について|国土交通省(PDF)

こうしたメリットとデメリットの絡む判断は、税理士も交えて慎重に行ってください。

医療・福祉業

医療や福祉、ヘルスケアなどの業界に関しては、3月や6月を決算月にすることは避けたほうがいいとされます。

医療機関や公的機関は、3月決算がほとんどです。この時期は年度末の調達や入札、納品が増え、業務が忙しくなりがちです。

また、診療報酬の改定は原則として2年に1回、6月1日に行われます。

これにともなう仕様変更や請求運用の切替えにより、医療業界は5月から6月も繁忙期となることが想定されます。

ただし、薬価改定に関しては例年の流れどおりであれば4月1日に行われます。

決算月はこうした業種ごとの細かい事情に即し、決定するといいでしょう。

有名企業の決算月

上場企業の多くは3月を決算月にしていますが、なかにはそれぞれの経営戦略に基づき、決算月を設定している有名企業も数多くいます。

2025年8月の段階で、どのような業種の企業が何月を決算月としているのかを見てみましょう。

セブン&アイ・ローソン・イオンなどの小売業界

セブン&アイやローソン、イオンはすべて、2月を決算月としています。

規模の大きい小売業界は、年末商戦の売上と返品処理が一段落した2月を決算月とするのが定番とされています。

この時期であれば在庫評価と販管費のズレが少なく、在庫も薄いので実査が楽になるといったメリットがあります。

アダストリア・ライトオン・ファーストリテイリングなどのアパレル業界

アダストリアやライトオン、ファーストリテイリング(UNIQLO)は、8月を決算月にしています。

アパレルなどの小売業や飲食業には、2月と8月に売り上げが落ち、商売が低迷しやすい現象を表す「ニッパチ」という言葉があります。

こうした時期をみこして決算月を設定することで、繁忙期を避け、なおかつ在庫が少ないため棚卸しの手間も削減することができます。

アパレル業界では、ABC-MARTなどが2月を決算月にしています。

サントリー・アサヒ・キリンなどの飲料(ビール)業界

サントリーやアサヒGHD,キリンHDなどは、12月を決算月にしています。

これはビールなどの売上が夏にピークを迎えるので、そうした繁忙期を避ける狙いがあります。

また、ビール業界は海外でも広く事業を展開しているため、国際会計基準に合わせた決算月とすることで他国の子会社や同業他社と業績を比較しやすくなります。

このような理由から、飲料(ビール)業界は12月を決算月にすることが多いと考えられるでしょう。

決算月を変更する手続きとは

決算月は所定の手続きを踏むことで、何回でも変更できます。

もっとも、変更によって業務には大きな影響が出るので、決算月を変更する際には税理士に相談するなどして慎重に判断してください。

決算月を変更する際には、以下の手続きを行う必要があります。

- 株主総会の特別決議を経て定款を変更する

- 異動届出書を税務署などに提出する

- 取引先などへ連絡する

合同会社の場合、株主総会の代わりに社員総会などを開きます。

ただし、総社員の同意を得られるのであれば、決議の場を設けずに書面上でのやり取りでも問題ありません。

また、税務署や都道府県税事務所などへは異動届出書を提出しますが、法務局への変更登記申請は不要です。

より詳しく決算月の変更について知りたい人は、こちらの記事を確認してください。

決算月をいつにするか迷ったら税理士などに相談しよう

決算月の決定は、税務や経営戦略に深く関わる重要な判断です。

基本的には自分の行う業種の繁忙期を避けるか、設立日の前月を決算月とするパターンが多いです。ただ、公共事業や他社との取引を多く行う場合、それらの年度との兼ね合いを考慮しなければならないこともあります。

会社を設立するので最適な決算月を知りたい場合や、今の決算月を変更したいという場合は、税務の専門家である税理士に相談することをおすすめします。

多くの税理士は、実際の契約を結ぶ前に無料相談ができるので、そうしたサービスをまずは利用してみましょう。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

契約を結ぶかはお任せしており、実際にご相談頂いた方のうち4割ほどは、無料相談だけの利用となっております。

レスポンスの速さにも定評があるので、急いで決算月を決めたい、あるいは変更したいという事業者の方にも最適なサービスをご提供します。

決算月について税理士に相談できることリスト

決算月について、税理士には主に以下のようなことを相談できます。

- 最適な決算月はいつか

- 消費税の免税メリットを最大化する方法

- 決算月変更のメリット・デメリット確認

- 変更手続きとスケジュール

- 決算期変更を見据えてやっておくべきこと

これらの疑問や不安について税理士と相談することは、決算や納税を滞りなく、確実に行う大きな助けとなります。

ぜひお気軽に、無料相談までお電話ください。