記事の要約

- 故人の借金も相続の対象となるため、故人のプラスの財産とマイナスの財産はもれなく調べる必要がある

- 相続発生を知った日の翌日から3カ月以内に、単純相続、限定承認、相続放棄について検討すること

- 支払いの時効が成立している場合は、「時効の援用」をすること

相続では、借金やローンなどの「マイナスの財産」も引き継ぐ可能性があります。

しかし、相続人には「相続放棄」や「限定承認」などの選択肢があり、手続き次第で借金を背負わずに済む場合もあります。

この記事では、借金がある相続の対処法を中心に、判断の期限・注意点・税務上の扱い・保証債務や時効の問題までをわかりやすく解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

相続手続きや相続税に関することでご不安なことがございましたら、お気軽にご連絡ください。

目次

親の借金は子どもに相続される

相続とは、被相続人(亡くなった人)の財産上の権利と義務を、法律上、包括的に引き継ぐ制度です。

民法では、相続人が引き継ぐ範囲について次のように定めています。

相続の一般的効力

第八百九十六条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。

引用元 e-GOV法令検索┃民法

「プラスの財産」と「マイナスの財産」はセットで相続される

原則として、相続人は「自分の利益になる財産だけを選んで引き継ぐ」「借金だけ放棄する」ことはできません。

被相続人の残した「現預金・不動産・株式、車や貴金属」といったプラスの財産(資産)だけでなく、「住宅ローンなどの借入金、入院費などの未払金、連帯保証債務」などのマイナスの財産(負債・債務)もまとめて相続することになります。

代襲相続でも借金は引き継がれる

法定相続人(本来相続人となるべき人)がすでに亡くなっている場合には、その人の子ども(被相続人から見て孫など)が代わりに相続人となる「代襲相続」が発生します。

代襲相続人であっても、借金を含めたすべての財産が引き継がれるため、債務の額や種類によっては注意が必要です。

どのような財産があるか一覧にする

被相続人に借金があるかどうかを調べるため、相続においては、財産の洗い出しと整理が大切です。

プラスの財産とマイナスの財産の両方を書き出しておくと、全体像が把握しやすくなり、遺産分割の話し合いも進めやすくなります。

また、財産目録を作成するときに役立ちます。

まずは、次のようなシートを作って財産の内容を整理してみましょう。

| 区分 | 項目 | 備考・確認方法 |

|---|---|---|

| 預貯金 | 〇〇銀行 普通口座 | 通帳やネットバンクの履歴 |

| 不動産 | 自宅・土地(登記簿あり) | 登記事項証明書 |

| 借入金 | △△銀行 住宅ローン | 契約書・返済予定表 |

| クレジット | ◇◇カード 利用残高 | 明細・口座引落記録 |

| 保険金・退職金 | 〇△生命 保険金・退職金 | 受取人の確認が必要 |

| 未払金 | 医療費・税金・家賃など | 請求書・督促状 |

亡くなった人の借金が見つかったらどうする?

相続は、亡くなった人の財産や借金をすべて引き継ぐ「包括承継」が原則です。

ただし、なかには借金を引き継がずに済む方法もあります。

借金やローンが見つかっても焦って返済せず、落ち着いて状況を整理することが大切です。

相続の方法には3つある

相続の方法は、以下の3種類です。

遺産の内容を確認したうえで、どのように相続するか選択しましょう。

- 単純承認

- すべての財産をそのまま引き継ぐ方法です。

特別な手続きは要りませんが、被相続人の負債も無制限に引き継ぐリスクが伴います。そのため、遺産にプラスの財産が多い場合や、借金がないことが明らかなときに向いています。

- 相続放棄

- 家庭裁判所に申述をして、すべての財産を一切引き継がない方法です。

最初から相続人ではなかった扱いになり、借金の返済義務もなくなります。マイナスの財産のみを放棄することはできず、資産も負債も含めてすべての相続権を放棄することになります。

- 限定承認

- 相続人全員が共同で家庭裁判所に申述をして、プラスの財産の範囲内で債務を弁済する方法です。

資産と債務の両方があり、どちらが多いかわからないときに検討されます。

プラスの財産で払いきれない分について、相続人は責任を負いません。なお、債務がある場合は、書類作成や債権者とのやり取りが発生し、慣れていない人によっては手続きに骨が折れると感じる可能性があります。

どの方法を選べばよいか判断に迷うときは、早めに相続専門の弁護士や司法書士・税理士に相談しましょう。

手続きの期限は「相続を知った日の翌日から3か月以内」

相続放棄や限定承認などの手続きは、原則として「自己のために相続発生を知った日の翌日から3カ月以内」(熟慮期間)に行わなければなりません。

3カ月を過ぎてしまうと、原則として「単純承認」したとみなされ、借金も含めたすべての財産を無条件で引き継ぐことになります。

つまり、この3カ月以内に、以下の行動を取る必要があります。

- 財産と借金の全体像を調べる

借金を含めた相続財産の正確な把握が最優先です。 - 相続人全員で話し合う

単純承認、相続放棄、限定承認のいずれを選択するか、方向性を決めます。 - 手続きを行う

選択した手続き(相続放棄や限定承認)を家庭裁判所へ申述します。

熟慮期間内に判断ができない場合

熟慮期間内にすべての調査・検討を終えて判断がつかない場合は、家庭裁判所に期間の延長を申し立てることも可能です。

熟慮期間の例外ケース:後から借金が発覚した場合の判例

「相続財産がまったくないと思っていた」など、特別な事情があり、かつそのように信じたことに相当の理由があった場合には、「新たな財産や借金の存在を知ったときから熟慮期間が始まる」として、熟慮期間の起算点がずれた判例もあります(最高裁判所第二小法廷昭和59年4月27日判決)。

ただし、例外が認められるかどうかは、個別の状況に大きく左右されます。

まずは、弁護士や司法書士などの専門家に相談しましょう。

単純承認とみなされる「やってはいけない行為」

相続放棄や限定承認を検討している場合や、家庭裁判所への手続きが完了していない段階では、相続財産を動かしたり、借金を返済したりしないことが非常に重要です。

相続人が次のような行為をすると「単純承認」したものとみなされる可能性があります。

- 預金を引き出して、生活費や個人的な支払いに使う

- 不動産や車を売却、処分する

- 家財や貴金属を処分、譲渡する

- 借金を一部でも返済する

- 借金を隠ぺいする、財産目録に記載しない

- 相続人同士で財産を分ける

- 熟慮期間を過ぎても相続放棄や限定承認を申し立てない

善意や一時的な行動であっても、法的には「相続を受け入れた」と判断されるおそれがあります。

一度単純承認が成立すると、原則として相続放棄や限定承認はできなくなります。

ただし、財産を維持するための最小限の行為(保全行為)までが制限されるわけではありません。

例えば、「腐敗した食品を廃棄する」「家屋の損壊を防ぐ」「適切な金額の範囲内で葬儀費用を支払う」といった行為は、原則として単純承認には当たりません。

相続方法が決まるまでは「被相続人の預金は引き出さない」「請求書が届いてもすぐに支払わず専門家に相談する」ことを心がけましょう。

相続税の債務控除も忘れずに確認する

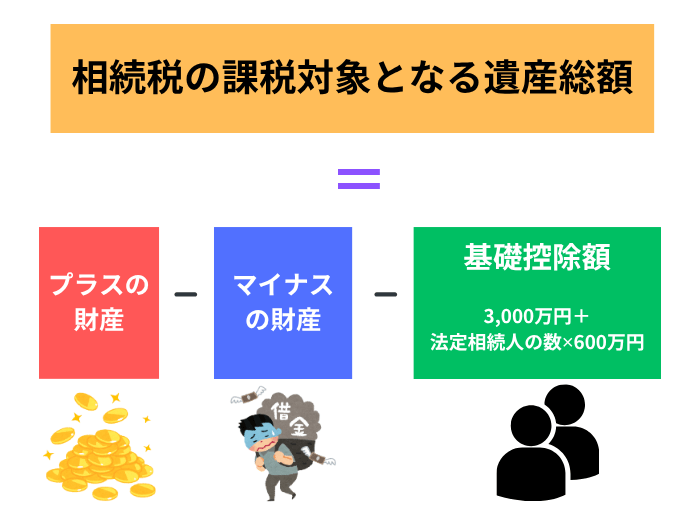

相続税は、プラスの財産からマイナスの財産を差し引いた「残り」に対して課税されます。

このとき、被相続人の借入金や未払金のようなマイナスの財産は「債務控除」として差し引くことができます。

控除できる債務は、被相続人の死亡時点で確実に存在していたものに限られます。

将来発生するかもしれない保証債務や、死亡後に生じた支払いは控除の対象になりません。

「葬儀費用」も控除の対象です(香典返しや墓地の購入費用など対象外の費用もある)。

相続放棄をせずに遺産を引き継ぐ場合でも、債務や葬儀費用を控除することで、相続税の負担を減らせたり相続税がかからなかったりする可能性があります。

すでに借金を返してしまった場合はどうなる?

単純承認をするつもりがないのに返済をしてしまった場合は、すぐに弁護士や司法書士などの専門家へ相談しましょう。

返済行為があっても、支払いの経緯によっては、自動引き落としや一時的な立替などは「単純承認ではない」と判断される可能性もあります。

専門家へ相談する際は、「いつ、誰に、いくら支払ったのか」「なぜ支払ったのか」「誰の資産から支払ったのか」を話しましょう。

また、以下の資料を用意しておくと、手続きがスムーズに進みます。

- 返済の証拠

銀行の振込明細、通帳の写し、クレジットカードの明細など - 請求書

借金の督促状や請求書 - その他の書類

被相続人の財産目録、死亡届の写しなど

相続税を申告・納付した後で借金が見つかった場合の対応

相続税は、プラスの財産から借金などのマイナスの財産を差し引いた「課税価格」に、税率を適用して計算します。

相続税の申告・納付後に被相続人の借金が見つかった場合は、その分だけ課税価格が少なかったことになり、相続税を払いすぎている状態となります。

更正の請求ができる期限

相続税を申告・納付したあとに借金が見つかった場合は、「更正の請求(こうせいのせいきゅう)」という手続きで、払いすぎた相続税を返してもらえる可能性があります。

債務の発見等、当初の申告内容に誤りがあった場合、更正の請求ができる期限は「法定申告期限から5年以内」です。

相続税の法定申告期限は「被相続人の死亡日の翌日から10カ月」ですので、5年10カ月以内に相続税の還付を申請する必要があります。

更正の請求の流れと注意点

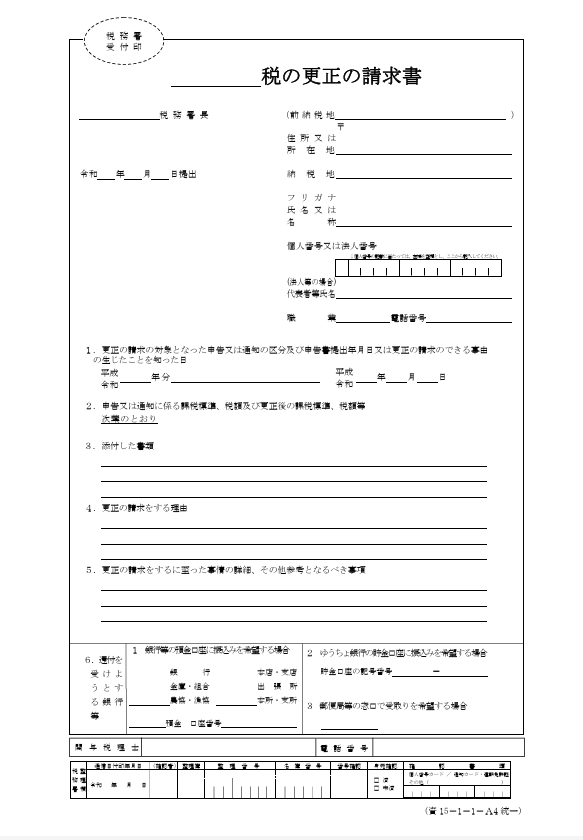

更正の請求は、「更正の請求書」と、借用書や督促状などの証拠書類をそろえて、被相続人の納税地を管轄する税務署へ提出します。

更正の請求書は国税庁のホームページからもダウンロードできます。

相続税の更正の請求書

引用元 国税庁

知らないうちに相続人が保証人になっていた場合

生前の被相続人が、誰かの保証人や連帯保証人になっていたケースでは、本人も家族もその事実を知らないまま、相続の数カ月後や数年後に突然請求が届くことがあります。

保証債務も相続の対象になる

保証債務も相続の対象であり、相続放棄をしない限り、相続人が保証人の立場を引き継ぐことになります。

保証契約の有無や内容がわからない場合は、契約先や金融機関に保証契約書の写しを請求するなどして、保証の有無と責任の範囲を確認しましょう。

催促が来たときに確認すべき3つのポイント

被相続人の債権者から、保証債務に関する請求や督促が突然届いた場合は、支払う前に以下の3点を必ず確認のうえ、弁護士や司法書士などの専門家に相談しましょう。

- 保証人の種類と責任の範囲

- 主債務者の現在の返済状況

- 相続放棄の可否と時効の可能性

熟慮期間経過後であっても債務の存在を「全く知らなかった」ことを証明できれば相続放棄が認められる可能性もあります。

また、請求が届いた時点で主債務者がすでに返済を完了している場合もありますので、債権者に対し、現在の主債務者の返済状況を確認しましょう。

なお、債務の時効については次の章で説明します。

借金は「時効」で消える?相続と消滅時効の重要な関係

債務にも「時効」はあります。

そのため、債権者が期間内に返済を求めなかった場合、相続人は「借金は時効によって消滅した」と主張できる可能性があります。

借金の時効期間は5年または10年

債権の時効期間は「債権者が権利を行使できることを知った時から5年」または「権利を行使できる時から10年」のいずれか早いほうです。

通常は、「最後に返済期日が来た日」または「最後に返済をした日」などからカウントされると思って良いでしょう。

なお、被相続人が亡くなっても、時効はそのまま進行しています。

相続後に債務が判明したときは、いつから時効が進んでいたかを必ず確認しましょう。

「時効の更新」や「時効の完成猶予」について

借金の時効は、特定の行為によって進行がリセットされたり、一時的に停止したりする場合があります。

- 時効の更新

- 時効の更新とは、特定の行為があった場合、それまでに経過した時効期間がすべてリセットされ、その行為が終了した時点から最初から新たな時効期間が始まることです。

特に、相続においては、相続人が債権者に対し、借金の一部を返済したり、「必ず払います」と伝えたりする行為は「債務の承認」とみなされ、時効期間がリセットされてしまうため、絶対に避けなければなりません。 - 時効の完成猶予

- 時効の完成猶予とは、一定の事由(特定の条件)が発生している間、時効の進行を一時的にストップさせることです。

債権者が催告をすると時効の完成が一時的に止まり、停止期間中は時効期間としてカウントされません。

事由がなくなれば、残りの期間のカウントが再開します。

例えば、債権者が相続人に対し、内容証明郵便などで正式に返済の催告を行うと、その催告から6カ月間は時効の完成が猶予されます。また、債権者から裁判で請求をされた場合、その裁判手続きの間は完成が猶予されます。

もし裁判が取り下げや却下などで終了した場合でも、そこから6カ月間は猶予期間が続き、判決で権利が確定した場合は、裁判手続き終了時点で時効が「更新(リセット)」されます。

相続人が時効を主張する際の注意点

時効期間が過ぎても、借金は自動的に消滅するわけではありません。

相続人は、時効を援用する(時効の成立を主張する)ことで、借金の返済を免れられます。

なお、相続人が複数いる場合、被相続人の借金は法定相続分に応じて分割され、各相続人に承継されます。

相続人のうち1人が時効を援用しても、その効果は、原則としてその人の法定相続分にのみ及びます。

ほかの相続人の債務には影響しません。

また、相続放棄をすれば、その人は最初から相続人ではなかったことになるため、そもそも時効の援用手続きは不要です。

相続財産に「借金があるかどうか」を確認する方法

相続では、被相続人にどのような財産や借金があったのかを正確に把握することが重要です。

ここでは、被相続人に借金があるかどうか調べる、主な方法を紹介します。

(1)郵便物をチェックする

被相続人宛の郵便物に、銀行・クレジット会社・消費者金融などから届く「督促状」や「残高通知」、「請求書」がないか確認します。

また、公共料金や税金の未払い通知があれば、未納金や滞納の有無も確認しておきましょう。

(2)通帳・クレジット明細・ネットバンクを確認する

通帳の記帳内容やネットバンクの明細には、 「◯◯ローン」「△△ファイナンス」といった自動引き落としや返済履歴が残っている場合があります。

メイン口座以外の口座や定期預金・事業用口座のほか、クレジットカードの明細やアプリ履歴にも、キャッシングやリボ払いの残高が残っていないか確認しましょう。

(3)不動産登記簿(乙区)で担保や抵当権を確認する

被相続人が不動産を所有していた場合は、法務局またはオンラインで登記簿(登記事項証明書)を確認しましょう。

登記簿の「乙区」欄には、その不動産に設定されている抵当権や根抵当権などの担保情報が記載されています。

登記簿に、銀行や保証会社の名前が記載されていれば、その不動産を担保に借入をしている可能性があります。

不動産を担保にした借金は高額のことも多く、相続放棄や限定承認の判断に直結するため、特に注意が必要です。

また、被相続人が事業を経営している場合は、土地と建物に抵当権を設定して借入をしているケースもあります。

不動産を承継する際は、赤字経営になっていないかなど、事業の経営状況も合わせて確認しましょう。

(4)信用情報機関に照会する(KSC・CIC・JICC)

郵便物や通帳を調べても借金が見つからない場合は、信用情報機関に照会を行うことも検討しましょう。

主な信用情報機関は次の3つです。

申請書・戸籍謄本・身分証明書などを郵送すれば、1〜2週間ほどで結果が届きます。

それぞれの機関によって手数料や書類が異なるため、申請前に公式サイトで最新情報を確認しておきましょう。

まとめ|債務の有無は相続発生後3カ月までに調べること

相続では、財産と同じように借金や保証債務も引き継がれる可能性があります。

「知らなかった」「間に合わなかった」を防ぐためにも、 相続発生後3カ月の間に借金があるのか・ないのかを早めに把握することが何より大切です。

もし借金が見つかった場合でも、放棄や限定承認といった手続きをとれば、相続人が返済義務を負わずに済むことがあります。

判断に迷うときや、期限が迫っているときは、税理士や弁護士などの専門家に早めに相談してください。

VSG相続税理士法人では、税理士はもちろん、グループ内の司法書士や弁護士とも連携し、相続に関する一連の手続きをサポートしています。

初回の相談は無料ですので、ぜひお気軽にお問い合わせください。