記事の要約

- 遺産の分配方法が決まるまでの流れ

- 遺産分配の目安となる「法定相続分」の概要

- 具体的なケースごとの遺産分配の割合

「被相続人(亡くなった人)の遺産は、どのように遺族で分配すれば良いのだろう?」

この記事では、上記のようなお悩みを抱えた方へ向けて、遺産の取得割合の目安や相続人の優先順位などを図解をまじえて解説します。

なお、相続の割合については、下記の動画でもお伝えしていますので併せてご覧ください。

目次

遺産相続の分配方法が確定するまでの流れ

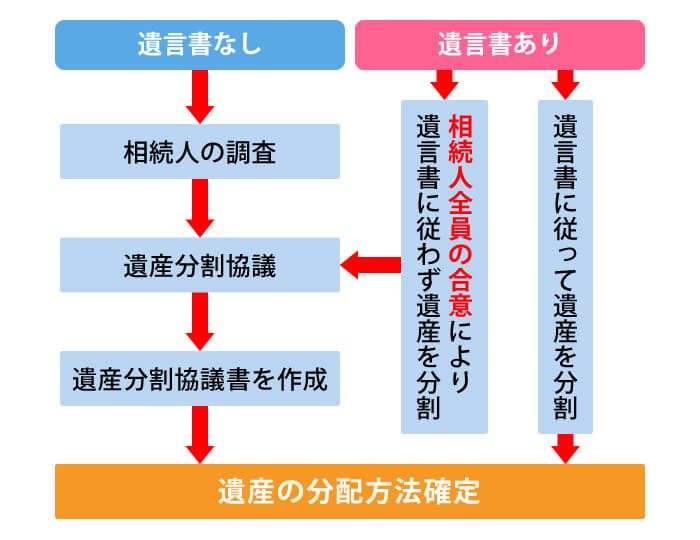

被相続人が亡くなってから、遺産相続の分配方法が確定するまでの流れは、上記のとおり「遺言書」の有無によって異なります。

以下では、このフローチャートに沿って、確定までの流れを見ていきます。

遺言書がない相続では「遺産分割協議」によって遺産の分け方を決める

被相続人が遺言書を残していなかった場合、相続人となる遺族が話し合って、遺産の分け方を決めます。この話し合いのことを「遺産分割協議」といいます。

遺産分割協議では、最終的に相続人全員の同意を得なければなりません。

そこでまずは、民法で定められる「法定相続人」について詳しく見ていきましょう。

法定相続人になれる人(相続順位)

法定相続人になる人は、遺族の状況によって下記のように優先順位が決められています。

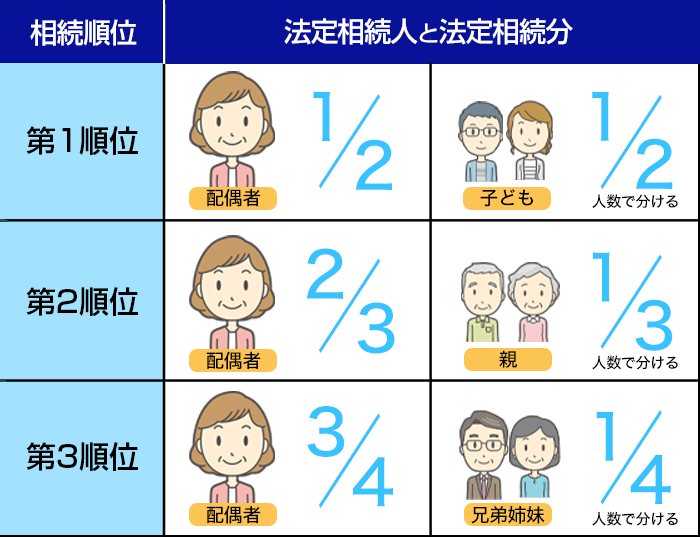

まず、被相続人の「配偶者」がいる場合には、常に相続人になります。

ほかの親族の優先順位は「第1順位:被相続人の子ども」「第2順位:被相続人の直系尊属(父母や祖父母など)」「第3順位:被相続人の兄弟姉妹」の順です。

なお、相続人になるべき子どもや兄弟姉妹がすでに亡くなっている場合には、被相続人から見て孫や甥・姪が相続人になり、これを「代襲相続」といいます。

また、特殊な例ですが、下記のような理由から相続人が「欠格」となったり「廃除」されたりして、相続権を失うこともあります。

| 欠格事由 | 故意に被相続人または先順位や同順位の相続人を死亡させた(または、死亡させようとした) |

|---|---|

| 被相続人が殺害されたことを知っていながら、告発または告訴をしなかった | |

| 詐欺または脅迫によって、被相続人による遺言書の取り消し・変更をさせた(または、取り消し・変更を妨げた) | |

| 遺言書の偽造や変造、破棄、隠蔽を行った | |

| 廃除事由 | 被相続人を虐待した |

| 被相続人に重大な侮辱をした | |

| その他の著しい非行があった |

上記を踏まえ、被相続人が亡くなったときには「被相続人の出生から死亡までの連続するすべての戸籍謄本」を集めて、「誰が相続人になるのか」を確定させる必要があります。

遺産相続には「法定相続分」という目安の割合がある

相続人が確定したら、続いて遺産分割協議に入ります。

遺産分割協議の場で、相続人ごとの取得割合を決める際に目安となるのが「法定相続分」です。

法定相続分は民法で定められたもので、法定相続人の状況ごとに相続する遺産の「割合」の目安が示されています。具体的な相続割合は、下記のとおりです。

ただし、法定相続分はあくまで「目安」です。遺産分割協議で相続人全員が納得すれば、法定相続分どおりに相続しなくても構いません。

法定相続分の具体例

ここでは法定相続分の考え方について、以下の3つの具体例を見ていきます。

- 配偶者と子どもが相続人の場合

- 配偶者と父母が相続人の場合

- 配偶者と兄弟姉妹が相続人の場合

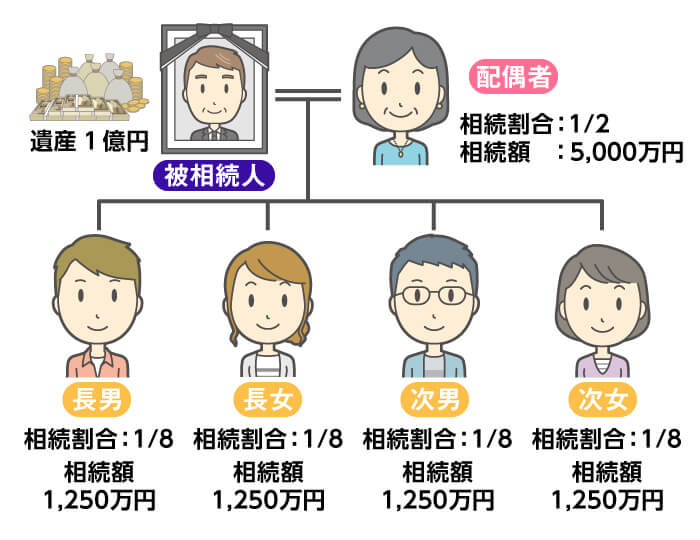

パターン1. 配偶者と子どもが相続人の場合

相続人が「配偶者」と「子ども」になるケースでは、次のように分配します。

| 配偶者 | 遺産総額の1/2を相続する |

|---|---|

| 子ども | 遺産総額の1/2を兄弟姉妹で等分する |

上の図のように「遺産総額が1億円」で、子どもの数が4人の場合、具体的な取得金額の計算方法は次のとおりです。

| 配偶者 | 1億円×1/2=5,000万円 |

|---|---|

| 長男・長女・次男・次女 | 1億円×1/2×1/4=1,250万円ずつ |

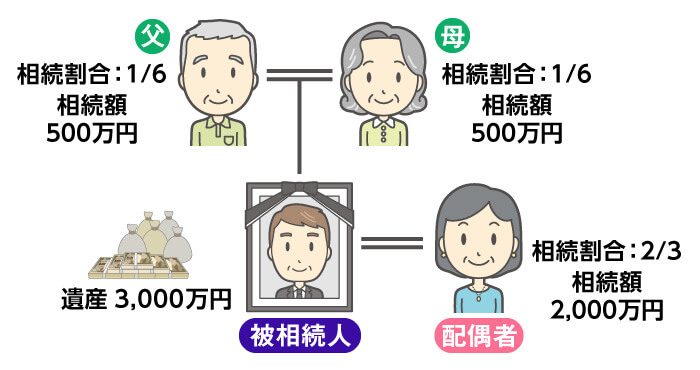

パターン2. 配偶者と父母が相続人の場合

「配偶者」と「被相続人の父母」が相続人になるケースでの法定相続分は、下記のとおりです。

| 配偶者 | 遺産総額の2/3を相続する |

|---|---|

| 父母 | 遺産総額の1/3を存命の父母で等分する |

上の図のように、「遺産総額が3,000万円」で「父母ともに存命」の場合、取得金額は下記のように計算します。

| 配偶者 | 3,000万円×2/3=2,000万円 |

|---|---|

| 父・母 | 3,000万円×1/3×1/2=500万円ずつ |

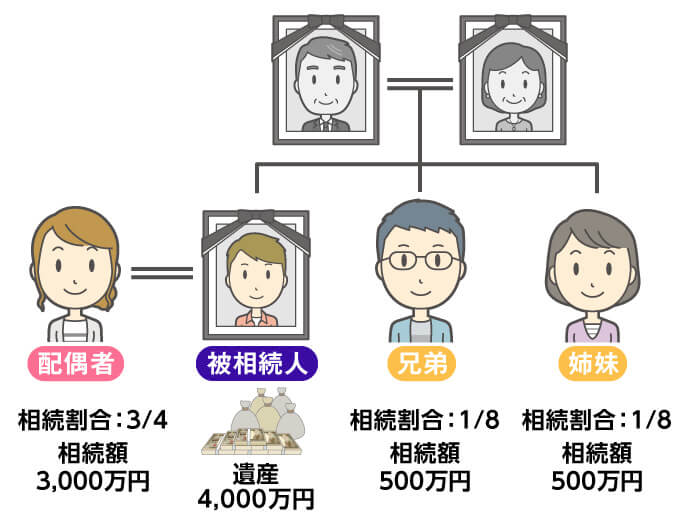

パターン3. 配偶者と兄弟姉妹が相続人の場合

「配偶者」と「被相続人の兄弟姉妹」が相続人になるケースでの法定相続分は、下記のとおりです。

| 配偶者 | 遺産総額の3/4を相続する |

|---|---|

| 兄弟姉妹 | 遺産総額の1/4を兄弟姉妹で等分する |

上の図のように「遺産総額が4,000万円」で、被相続人に「兄」と「姉」が1人ずついる場合、取得金額の計算は次のように行います。

| 配偶者 | 4,000万円×3/4=3,000万円 |

|---|---|

| 兄・姉 | 4,000万円×1/4×1/2=500万円ずつ |

【参考】特殊なケースでの法定相続分

ここからは特殊なケースとして、以下の3つの状況における法定相続分を見ていきます。

- 代襲相続がある

- 相続放棄した人がいる

- 相続欠格・廃除に該当する人がいる

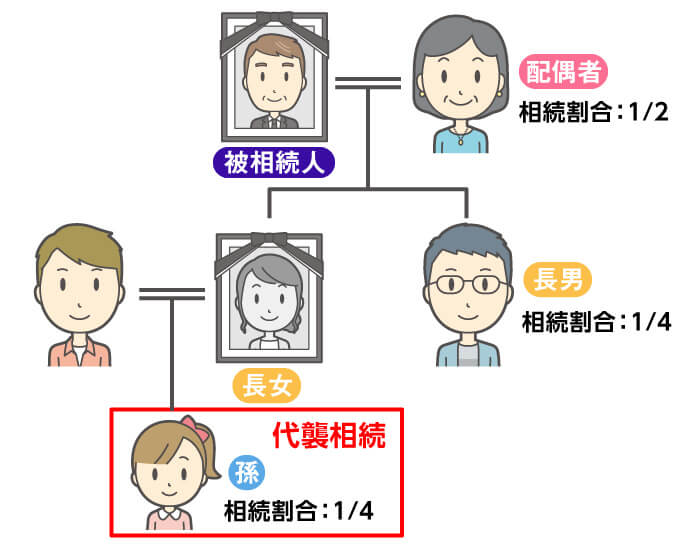

ケース1. 代襲相続がある

「被相続人の子どもが亡くなっていて、孫が相続する」場合など、代襲相続が発生するときは、代襲相続人は「本来の相続人の法定相続分をそのまま引き継ぐ」ことになります。

上の図の例では、代襲相続した「長女の子ども」の法定相続分は、本来の相続人である「長女」と同じく「1/4」です。

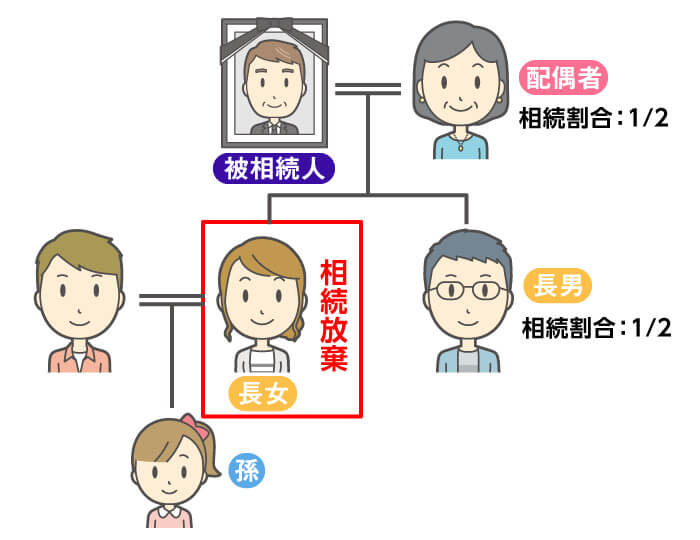

ケース2. 相続放棄した人がいる

相続放棄をした相続人がいる場合、その人は「はじめから相続権を有していなかった」ものとして扱われ、代襲相続も起こりません。

上の図の例で、「長女」が相続放棄をしたときには、「配偶者」と「長男」の2人で遺産総額の1/2ずつを相続することになります。

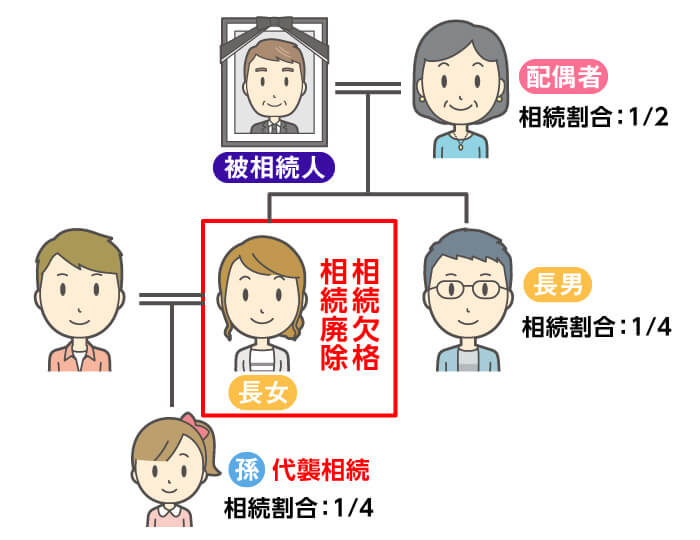

ケース3. 相続欠格・廃除に該当する人がいる

「相続欠格」または「相続廃除」に該当する人がいる場合も、相続放棄と同じように「はじめから相続権を有していなかった」ものとして扱います。

ただし、相続欠格・廃除された人に子どもがいるときには、「代襲相続」が発生するため注意してください。

上の図の例では、「長女」は相続欠格により相続権を失いますが、「長女の子ども」には代襲相続が生じます。その結果、相続割合は次のようになります。

| 母 | 1/2 |

|---|---|

| 長男 | 1/4 |

| 長女の子ども | 1/4 |

以上、法定相続分について具体例を見ながら解説しました。実際に遺産分割協議をする際は、この記事の内容を参考にしながら話し合ってみてください。

なお、遺産分割協議がまとまらなかったり、トラブルに発展してしまったりした場合には、弁護士に相談することをおすすめします。

ベンチャーサポートグループには、相続専門の弁護士が在籍していますので、お困りのことがありましたら、下記からお気軽にご相談ください。

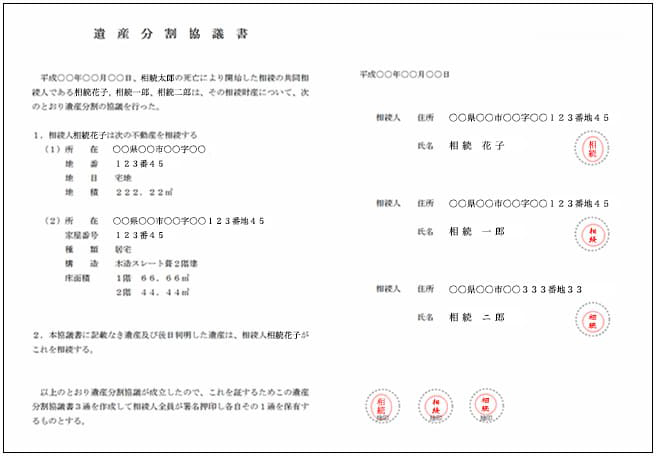

遺産の取得割合が決まったら「遺産分割協議書」を作成する

遺産分割協議で相続の分配方法が決まったら、その内容を書面にして、相続人全員が署名・押印します。この書面のことを「遺産分割協議書」といいます。

遺産分割協議書の完成をもって、遺産の分配方法が確定します。

遺産分割協議書が必要になる場面

作成した遺産分割協議書が必要になる、主な手続きは以下の5つです。

| 手続き | 提出窓口 |

|---|---|

| 相続税の申告 | 税務署 |

| 不動産の相続登記 | 法務局 |

| 預貯金の相続手続き | 銀行等の金融機関 |

| 自動車の名義変更 | 運輸支局 |

| 有価証券の名義変更 | 証券会社 |

遺産分割協議書を使った手続きについては、下記の記事で詳しく解説しています。

遺言書がある相続では遺言に従って遺産を相続する

遺言書がある場合、遺産の分配方法が決まるまでの流れはシンプルです。

基本的には被相続人の意思を尊重して、遺言書に書かれている内容のとおり遺産を分配することになります。

なお、相続人の全員(と遺贈を受ける人がいればその全員)が同意をすれば、遺産分割協議によって分割方法を決めることも可能です。

【参考】遺留分について

遺言書では、遺産の「相続割合」を自由に指定できますが、作成する際には「遺留分」に注意が必要です。

遺留分とは、民法で定められる「法定相続人の最低限の取り分」のことで、具体的な割合は下表のとおりです。

| 相続人 | 遺留分の合計 | 各相続人の遺留分 | |||

|---|---|---|---|---|---|

| 配偶者 | 子ども | 父母 | 兄弟姉妹 | ||

| 配偶者のみ | 1/2 | 1/2 | |||

| 配偶者と子ども | 1/2 | 1/4 | 1/4 ※ | ||

| 配偶者と父母 | 1/2 | 1/3 | 1/6 ※ | ||

| 配偶者と兄弟姉妹 | 1/2 | 1/2 | なし | ||

| 子どものみ | 1/2 | 1/2 ※ | |||

| 父母のみ | 1/3 | 1/3 ※ | |||

| 兄弟姉妹のみ | なし | なし | |||

※複数人いる場合は、人数で分ける

たとえば、相続人が「配偶者と子どもの2人」で、遺産総額が「1億円」の場合、配偶者の遺留分は「1億円×1/4=2,500万円」です。

なお、図中にもあるとおり、「兄弟姉妹」には遺留分は認められていません。

もしも遺留分を侵害する遺言書を残してしまった場合には、相続人から「遺留分侵害額請求」をされて、トラブルになるおそれがあります。このため、遺言書を作成する際は、遺留分を下回る相続人がいないことをよく確認してください。

相続に困ったら専門家に相談しよう

この記事では、遺産相続の分配方法を図解をまじえながら解説しました。

遺産の分配方法を決める際には、今まで仲が良かった家族でも、大金が絡むことでトラブルに発展してしまうことがあります。

相続で困ったことがあれば、なるべく早く弁護士などの専門家に相談するようにしましょう。