記事の要約

- 代襲相続は、第1順位である「被相続人の子」または第3順位である「被相続人の兄弟姉妹」が亡くなっていたり、相続権を失ったりしていた場合に限り生じる

- 相続放棄した人の子は、代襲相続できない

- 代襲相続の場合は、「相続手続きに必要な書類が増える」などの相続での注意点がある

相続が発生したときに、本来、「相続権があったはずの人がすでに亡くなっている」または「なんらかの理由により相続権を失った」場合、その人の子どもに相続権が移る「代襲相続」が発生する可能性があります。

この記事では、代襲相続が発生する具体的なケースを中心に、代襲相続の場合に気をつけたいポイントなどを図解付きで解説します。

目次

代襲相続とは

代襲相続とは、本来、遺産を相続する権利のあった人(推定相続人)が、相続開始前に亡くなっていたり、特定の理由で相続権を失っていたりする場合に、その相続人の子が代わりに相続権を引き継ぐことです。

この代襲相続によって新たに相続権を得る人を「代襲相続人」、本来は相続人であったものの、相続開始前に亡くなったり、相続権を失ったりした人を「被代襲者」と呼びます。

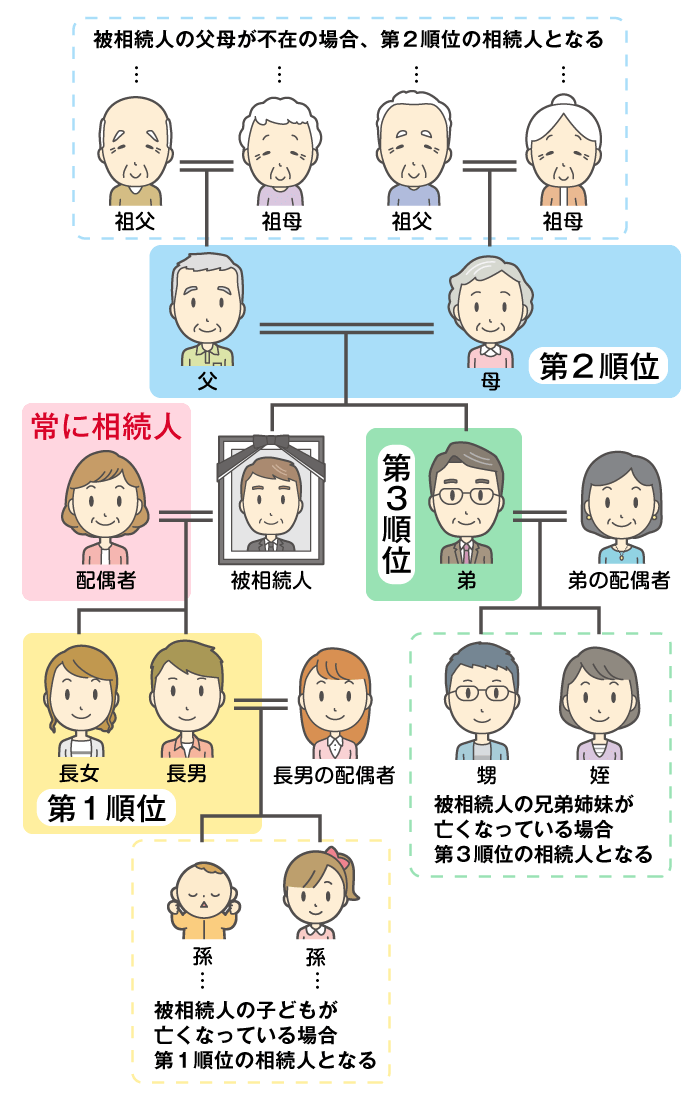

被相続人の遺産を相続する権利がある人(法定相続人)は、民法によって下記のように定められています。

| 配偶者 | 常に法定相続人 | |

|---|---|---|

| 配偶者以外の親族 | 第1順位 | 子(直系卑属) 該当者がいる場合、必ず法定相続人となる |

| 第2順位 | 両親(直系尊属) 第1順位の親族がいない場合に法定相続人となる |

|

| 第3順位 | 兄弟姉妹(甥・姪) 第1順位、第2順位の親族がいない場合に法定相続人となる |

|

被相続人に配偶者がいる場合、「配偶者」と「上記のうち最も順位が高い親族」が法定相続人となる一方、配偶者がいない場合は、最も相続順位が高い親族のみが法定相続人となります。

代襲相続は、この法定相続人のうち、第1順位である「被相続人の子」または第3順位である「被相続人の兄弟姉妹」が亡くなっていたり、相続権を失ったりしていた場合に限り生じます。

代襲相続の範囲と代襲相続が起こるケース

代襲相続が発生する原因は、法律で以下の3つに限定されています。

- 本来相続人となるはずだった人(推定相続人)が、相続開始前に亡くなっている(同時死亡の場合も含む)

- 被代襲者が「相続欠格」に該当し、相続権を失っている

- 被代襲者が遺言者によって「相続廃除」され、相続権を失っている

推定相続人が亡くなって代襲相続が発生した場合、代襲相続人になれるのは、本来相続人となるはずだった「子」(第1順位)の子である「孫」や「ひ孫」、または、「兄弟姉妹」(第3順位)の子である「甥」や「姪」に限られます。

参考父母などの直系尊属は代襲相続人にはならない

父母などの直系尊属は代襲相続人になることはできません。

たとえば、被相続人に子がおらず、父母も既に亡くなっている場合、祖父母が存命であれば、祖父母に相続権が移って相続人となります。

この相続権の移転は、「相続の順位が上の世代へ繰り上がる」という民法のルールであり、子の世代が代わりに相続する「代襲相続」とは全く別の仕組みです。

なお、この直系尊属への相続権の繰り上がりは、該当する方が存命である限り、何世代でも遡ります。

推定相続人が亡くなって代襲相続が起こるケース

ここからは、本来相続人となるはずだった人(推定相続人)が被相続人よりも先に亡くなったことで、代襲相続が起こるケースについて解説します。

- 孫・ひ孫が代襲相続人となるケース

- 甥・姪が代襲相続人となるケース

この2つのケースは、亡くなった推定相続人が被相続人の「子(第1順位)」または「兄弟姉妹(第3順位)」である場合にのみ起こります。

同じく推定相続人である「配偶者」が被相続人より先に亡くなっている場合、配偶者には代襲相続は発生しません。

そのため、被相続人とは血縁関係がない「配偶者の連れ子」は、代襲相続人になることはできない点に注意が必要です。

血縁関係のない連れ子に財産を遺したい場合

血縁関係のない配偶者の連れ子などに財産を遺したい場合は、生前に養子縁組する必要があります。養子縁組をすることで、養子は第1順位の法定相続人として遺産を引き継ぐことができます。

孫・ひ孫が代襲相続人となるケース

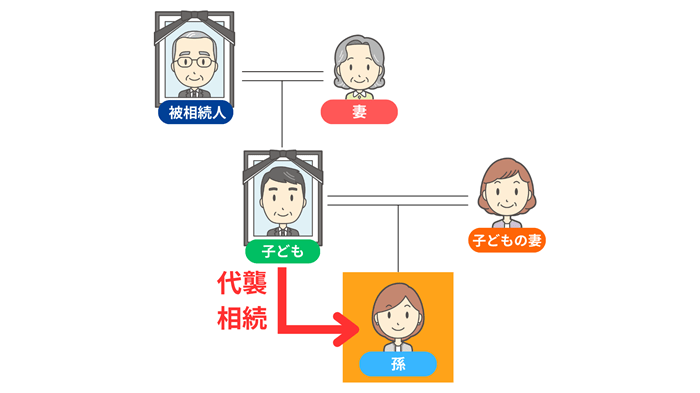

代襲相続で最も代表的なのは、被相続人の子が先に亡くなっていることで、その子である「孫」が代襲相続人となるケースです。

上の図のケースでは被相続人の「長女」が先に亡くなっていることから、長女の子である「孫」たちが代襲相続人として相続権を引き継ぎます。

また、図のように、亡くなった推定相続人に複数の子(被相続人の孫)がいる場合は、その子たち全員が代襲相続人となり、長女が受け取るはずだった相続分を均等に分け合います。

被相続人の直系卑属に限り、再代襲相続が発生する

もし、相続が開始した時点で「孫」も既に亡くなっている場合は、さらにその子である「ひ孫」が相続権を引き継ぎます。

このように、下の世代へ相続権がさらに移ることを「再代襲(さいだいしゅう)」といいます。

被相続人の直系の子孫(直系卑属)への代襲相続は、下の世代がいる限り、条件が整っていれば何代でも続いていきます。

たとえば、被相続人の子が亡くなっていれば「孫」が、子と孫の両方が亡くなっていれば「ひ孫」が、というように相続権が引き継がれていきます。

甥・姪が代襲相続人となるケース

被相続人に子や孫がおらず、父母や祖父母なども既に亡くなっている場合、法律上の相続人は兄弟姉妹(第3順位)となります。

このとき、推定相続人である兄弟姉妹が被相続人より先に亡くなっている場合に、その子である「甥・姪」が代わりに相続権を引き継ぎます。

なお、子の代襲相続(孫、ひ孫)とは異なり、兄弟姉妹の代襲相続は、「甥・姪までの一代限り」と法律で定められています。

そのため、「被相続人の兄弟姉妹」と、その子である「甥・姪」の両方が相続開始前に亡くなっていたとしても、甥・姪の子(姪孫(てっそん))がさらに代襲相続することはありません。

推定相続人が亡くなる以外で代襲相続が起こるケース

代襲相続は、推定相続人が亡くなった場合のほかに、その人が特定の理由で相続権を失った場合にも起こります。

ここからは、以下の2つのケースについて、それぞれ詳しく解説していきます。

- 相続廃除者に子がいる場合

- 相続欠格者に子がいる場合

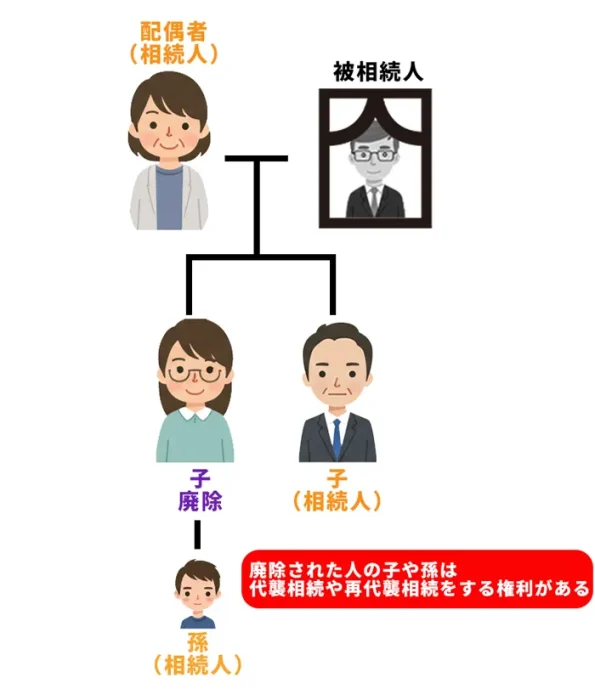

相続廃除者に子がいる場合

相続廃除された相続人に子がいる場合、廃除された相続人に代わって、その子が代襲相続します。相続廃除とは、本来であれば相続権を有している人を相続人から外す制度です。

民法第892条では、推定相続人の廃除について以下のように定められています。

民法第892条

(推定相続人の廃除)

第八百九十二条 遺留分を有する推定相続人(相続が開始した場合に相続人となるべき者をいう。以下同じ。)が、被相続人に対して虐待をし、若しくはこれに重大な侮辱を加えたとき、又は推定相続人にその他の著しい非行があったときは、被相続人は、その推定相続人の廃除を家庭裁判所に請求することができる。

引用元 民法 | e-Gov 法令検索

たとえば、被相続人に対して身体的・精神的な虐待をしたり、日常的に暴言を吐いたり、重大な侮辱をしたりした相続人がいる場合、相続廃除される可能性があります。

相続廃除された相続人は相続権を失いますが、その効力はあくまで廃除された本人にのみ及びます。そのため、相続廃除された相続人に子や孫がいる場合、代襲相続が発生します。

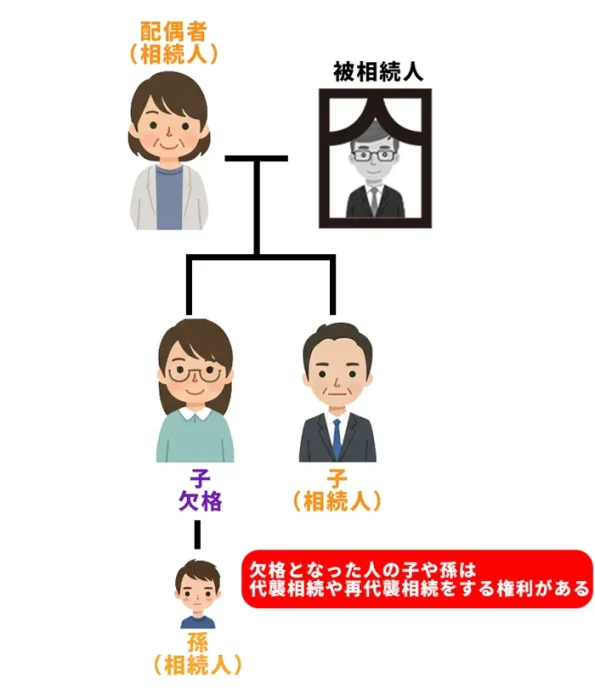

相続欠格者に子がいる場合

相続欠格の要件に該当する相続人に子や孫がいる場合も、代襲相続が発生します。相続欠格とは、違法行為を働くなど、相続の秩序を乱した相続人の相続権を失わせる制度です。

たとえば、被相続人や他の相続人を殺害したり、殺害しようとしたりした場合や、被相続人が殺害された事実を知りながら、告訴や告発をしなかった等の場合、相続欠格に当たります。

民法第891条

(相続人の欠格事由)

第八百九十一条 次に掲げる者は、相続人となることができない。

一 故意に被相続人又は相続について先順位若しくは同順位にある者を死亡するに至らせ、又は至らせようとしたために、刑に処せられた者

二 被相続人の殺害されたことを知って、これを告発せず、又は告訴しなかった者。ただし、その者に是非の弁別がないとき、又は殺害者が自己の配偶者若しくは直系血族であったときは、この限りでない。

三 詐欺又は強迫によって、被相続人が相続に関する遺言をし、撤回し、取り消し、又は変更することを妨げた者

四 詐欺又は強迫によって、被相続人に相続に関する遺言をさせ、撤回させ、取り消させ、又は変更させた者

五 相続に関する被相続人の遺言書を偽造し、変造し、破棄し、又は隠匿した者

引用元 民法 | e-Gov 法令検索

相続欠格も相続廃除と同様に、その効力は欠格となった本人にのみ及びます。したがって、相続欠格に該当する相続人に子や孫がいる場合、代襲相続が発生します。

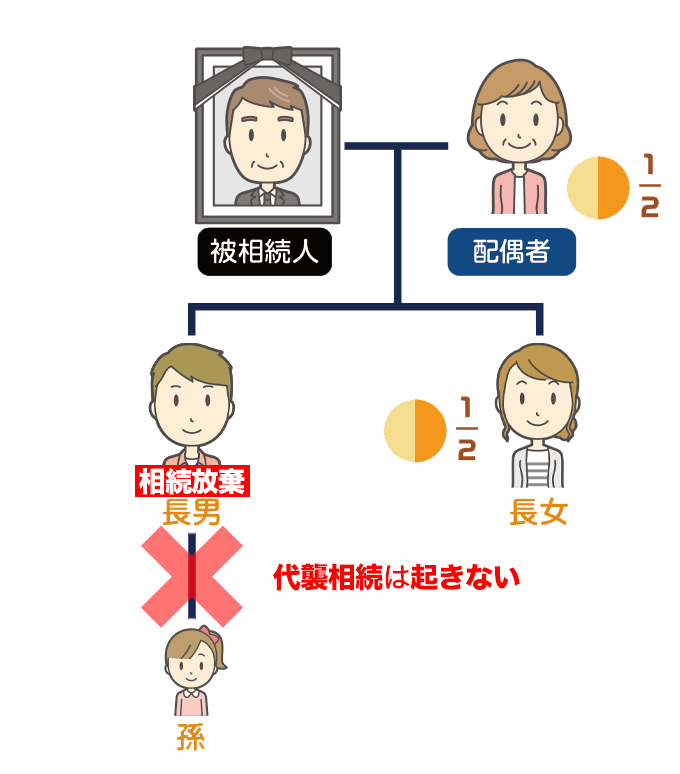

【注意】相続放棄した人の子は代襲相続できない

相続人が相続を放棄した場合、その子に代襲相続は発生しません。

相続放棄をした人は、法律上「初めから相続人ではなかった」と見なされるため、もともと存在しない相続権を、その子が代わりに引き継ぐことはできないのです。

民法第939条

(相続の放棄の効力)

第九百三十九条 相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。

引用元 民法 | e-Gov 法令検索

推定相続人が相続欠格や相続廃除となった場合とは異なり、相続放棄で相続人の相続権が失われたとしても、その相続人の子に相続権が移転されないため注意しましょう。

代襲相続の場合に気をつけたいポイント

代襲相続が発生した場合、相続人の顔ぶれが変わることになります。そのため、「法定相続分」や「相続税の基礎控除額」などを考慮する際に、混乱が生じるかもしれません。

ここからは、そのような「代襲相続の場合に気をつけたいポイント」について、それぞれ解説していきます。

- 代襲相続人は親の相続割合を引き継ぐ

- 孫やひ孫の代襲相続にも遺留分は認められる

- 代襲相続により相続税の基礎控除額が増加するケースがある

- 甥・姪が代襲相続人の場合は相続税の2割加算の対象となる

代襲相続人は親の相続割合を引き継ぐ

代襲相続が発生した場合、代襲相続人は被代襲者の相続割合(法定相続分)を引き継ぐことになります。

もし代襲相続人が一人の場合、相続割合は被代襲者と同じである一方、複数人の場合は、被代襲者の相続割合をその人数で等分します。

上の図を例に見てみましょう。本来、相続人は「配偶者」と「子ども3人」であるため、法定相続分は「配偶者:1/2」、子どもたちはそれぞれ「1/6」ずつとなります。

しかし、このケースでは「長女」が先に亡くなっているため、長女の相続分である「1/6」を、その子である孫2人が代襲相続します。

その結果、最終的な相続分は「配偶者:1/2」「長男:1/6」「次男:1/6」、そして孫2人はそれぞれ「1/12」ずつとなるのです。

同順位の相続人(上記の例では長男や次男)と等分する訳ではない点に、注意しましょう。

孫やひ孫の代襲相続にも遺留分は認められる

一部の相続人には、「遺留分」という最低限遺産を引き継ぐ権利が認められており、代襲相続人となった孫やひ孫も「遺留分侵害額請求」をすることができます。

ただし、この権利には時効があり、「遺留分が侵害されていることを知った時から1年以内」、または「相続の開始から10年が経過した時」のいずれか早い時点で消滅するため、注意が必要です。

一方で、被相続人の兄弟姉妹には、遺留分が認められていません。したがって、たとえ「遺言書で配偶者に全部相続させる」と記載され、自分の取り分が全くないとしても、兄弟姉妹の相続権を引き継ぐ甥や姪は、「遺留分侵害額請求」をすることはできません。

代襲相続により相続税の基礎控除が増加するケースがある

相続税には、遺産の総額のうち一定額までは課税されない「相続税の基礎控除」が定められています。

この基礎控除額は「3,000万円+(600万円×法定相続人の数)」で計算され、代襲相続人も基礎控除の計算上、法定相続人の1人として数えられます。

そのため、被代襲者1人に対して代襲相続人が複数いる場合、相続人の総数が増えることで、基礎控除額も増加するのです。

上の図の家族構成を例に、「長女が存命の場合」と「長女が先に亡くなっている場合」の基礎控除額を比較してみましょう。

まず、長女が存命のまま相続が発生した場合、法定相続人は「配偶者」「長女」「長男」「次男」の4人であり、基礎控除額は「3,000万円 + 600万円 × 4人」で5,400万円となります。

一方、長女が先に亡くなっている場合は代襲相続が発生し、法定相続人は「配偶者」「長男」「次男」と「孫2人」の合計5人となります。そのため、基礎控除額は「3,000万円 + 600万円 × 5人」で6,000万円に増加します。

甥・姪が代襲相続人の場合は相続税の2割加算の対象となる

甥や姪が代襲相続によって財産を受け取った場合、その甥や姪が納める相続税は「2割加算」の対象となります。

「相続税の2割加算」とは、相続人が「被相続人の方の配偶者、子、父母以外」の場合、その人が納める相続税額が2割増しになる制度です。養子は子に該当しますが、孫養子は2割加算の対象となります。

たとえば、計算上の相続税額が100万円であれば、2割が加算され、実際に納める税金は120万円となります。

一方、孫やひ孫が代襲相続人となる場合は、孫養子であってもこの2割加算の対象にはなりません。

孫養子の場合は2割加算の対象だが、孫養子が代襲相続人の場合は2割加算の対象とはならない

孫が代襲相続人ではなく、「遺言によって財産を受け取った」場合や「被相続人が保険料負担者かつ被保険者で、孫が受取人である死亡保険金を受け取った」場合、「被相続人の養子である」場合は、相続税の2割加算の対象となります。

ただし、被相続人の孫養子であっても、代襲相続人である場合は2割加算の対象とはなりません。

この場合、孫養子と代襲相続人との二重相続資格者となりますが、代襲相続人としての立場から相続権を引き継ぐため、2割加算の対象とはならないのです。

代襲相続の場合は相続手続きに必要な書類が増える

相続税の計算や遺産分割協議などに大きな影響を及ぼすため、相続において「法定相続人が誰なのか」を確定させることは非常に重要です。

法定相続人を把握するには、まず「被相続人の出生から死亡までの連続した戸籍謄本」をすべて取り寄せる必要があります。

- 被相続人の最後の本籍地で戸籍謄本を取得し、一つ前の本籍地を確認する

- 「一つ前の本籍地で戸籍謄本を取得し確認する」という作業を、被相続人の出生が記載された最も古い戸籍にたどり着くまで繰り返す

- 被相続人の一連の戸籍が揃ったら、それに基づいて相続人を特定し、特定された相続人全員の現在の戸籍謄本を取得する

代襲相続が発生した場合、「代襲相続人が正当な相続権を持つ」と証明するために、被代襲者の相続人が誰かを確定する必要があることから、通常の相続手続きに加えて収集すべき書類が増えます。

具体的には、通常必要となる書類に加え、「被代襲者(代襲相続人の親など)の出生から死亡までの一連の戸籍謄本」、もしくは、「欠格・廃除があったことを証明する書類」等が必要となります。

これらの書類は、相続登記や金融機関での手続き、相続税申告などで必要になります。書類の収集には時間がかかる場合もあるため、早めに準備を進めましょう。

以下の記事に「相続人調査」の方法について細かく解説していますので、ぜひこちらも参考になさってください。

代襲相続でトラブルになるケースと対処法

代襲相続では、これまで疎遠だった親族や世代の離れた相手が、相続人として急に顔を合わせるケースも少なくありません。

そのため、「遺産分割協議が進まない」などのトラブルに発展する可能性があります。

ここからは、代襲相続で起こりがちなトラブルについて、その対処法も含めて解説します。

- 相続人同士の関係性が薄く、連絡が取りにくい

- 年齢差があるため、年長者主導で遺産分割が進められることがある

相続人同士の関係性が薄く、連絡が取りにくい

代襲相続が発生すると世代を跨ぐため、相続人同士の関係性が薄く、遺産分割協議が難航する可能性があります。

- 代襲相続人自身が「相続権がある」と認識していない場合

- 代襲相続人は被相続人と関係が遠いため、「自身に相続権があることを知らない」というケースも考えられます。代襲相続人を除外して行った遺産分割協議は無効となるため、相続人調査は慎重に行いましょう。代襲相続人が見つかった場合は、手紙などで丁寧に状況を説明し、協力を求めることが大切です。

- 代襲相続人との連絡が困難な場合

- 代襲相続人が遠方に住んでいたり、長年音信不通であったりする場合、連絡が取れずに遺産分割協議が進まなくなる可能性があります。音信不通の場合は、「戸籍謄本から住所遍歴を辿り、代襲相続人の最終住所地を調べる」などの調査が必要となります。

そのため、代襲相続の発生が見込まれる場合には、相続発生前から関係者の情報を整理したうえで、コミュニケーションを積極的に取っておくことが重要です。

普段会う機会の少ない親族と、相続というデリケートな問題を円満に進めるのは簡単ではありません。

事前に相続についての理解を深めておくことで、遺産分割協議をスムーズに進めるための下地を整えることができます。

年齢差があるため、年長者主導で遺産分割が進められることも

代襲相続では、「おじ・おば」と「甥・姪」といったように、相続人同士の年齢が大きく離れているケースも少なくありません。

このような場合、遺産分割協議が年長者主導で進められ、代襲相続人が不利な立場に置かれるケースもあります。

相続人の中には、被相続人と関係が希薄な相続人に財産を渡すことを快く思わない人がいるかもしれません。

たとえば、他の相続人から十分な情報が開示されないまま、「遺産分割協議書への署名・捺印を迫られたり」、「一方的に相続放棄を要求されたりする」事態が考えられます。

もし、ご自身が代襲相続人となり、このような正当な権利を侵害されるような要求を受けた場合は、その場で安易に応じてはいけません。すぐに弁護士などの専門家へ相談することを検討しましょう。

代襲相続は通常の相続より複雑なため、税理士への相談がおすすめ

代襲相続では、相続権が相続人の子や孫に引き継がれます。

代襲相続が発生すると遺産分割協議がスムーズに進まない可能性があるだけでなく、相続の手続きが煩雑になるため注意が必要です。

特に相続税の申告に誤りがあると、税務署から指摘を受ける恐れがありますので、相続税の計算や手続きで不明点がある場合には、早めに相続の専門家へご相談することをおすすめします。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて、平日夜21時まで、土日祝も休まず無料相談を受け付けております。ぜひお気軽にお問い合わせください。