この記事でわかること

- 贈与契約書は5つの項目を押さえると正しく作成できる

- 契約書の証拠力を高めるポイントは、「実行記録・割印・公正証書」の3つ

贈与契約は法律上、「口約束」だけでも成立します。

しかし、その口約束を証明する手段がなければ、将来、税務署から高額な相続税を課されたり、家族間で深刻な相続トラブルに発展したりしかねません。

そこで、贈与の事実を証明するために、「贈与契約書」を作成することが重要になります。

この記事では、後でトラブルにならない「正しい贈与契約書の作り方」を、ひな形を交えながらお伝えします。

もし、ご自身で契約書を作る自信がなければ、弊社で作成をサポートすることも可能です。

相談は無料で承っておりますので、下記からお気軽にご連絡ください。

目次

▼贈与契約書については、下記の動画でも解説しています。

贈与契約書の正しい書き方

贈与契約書は、次の5つの項目を押さえることで正しく作成できます。

- 贈与者・受贈者の氏名

- 贈与する財産

- 贈与の実行方法

- 保有の方法

- 日付・署名・押印

それぞれの項目の書き方を詳しく見ていきましょう。

項目1:贈与者・受贈者の氏名

まずは、冒頭に「贈与者(あげる人)」と「受贈者(もらう人)」の氏名を記載します。

一般的には、贈与者を「甲」、受贈者を「乙」として、以降の項目を書き進めます。

項目2:贈与する財産

続いて、「何を」贈与したのかを、第三者が見ても特定できるように書きます。

財産の種類ごとに記載すべき事項は、下記のとおりです。

| 財産の種類 | 記載事項 |

|---|---|

| 現金 | 贈与する金額 |

| 土地 | 所在・地番・地目・地積※1 |

| 家屋 | 所在・家屋番号・(家屋の)種類・構造・床面積※1 |

| 株式 | 発行会社名・株式の種類・株数 |

- ※1

- 登記事項証明書(登記簿謄本)のとおりに記載すること

項目3:贈与の実行方法

この部分では、贈与が「どのように」行われるのかを明記します。

特に「現金」の場合、「手渡し・銀行振込」など、具体的な渡し方を記載しましょう。

また、振込費用の負担についても書いておくと、後々トラブルになりにくいです。

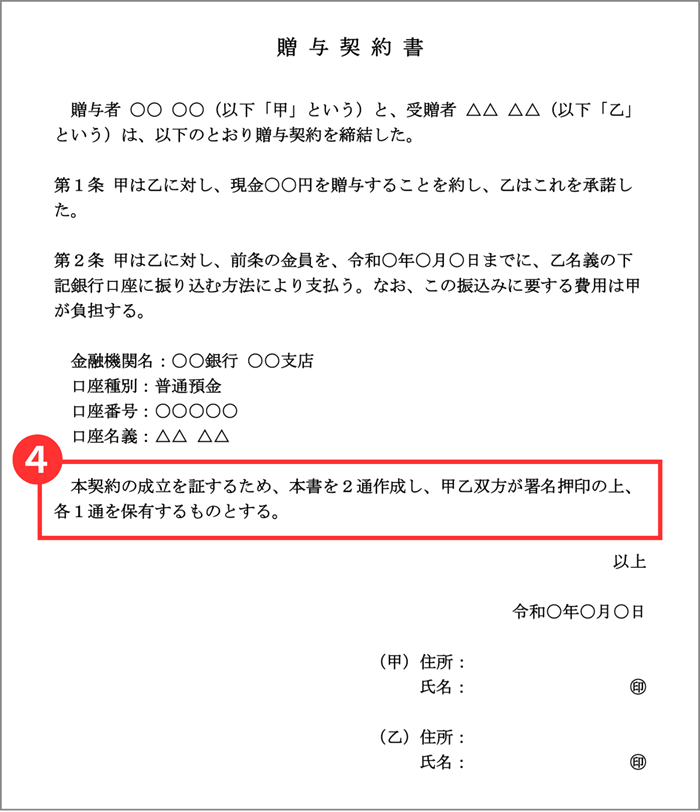

項目4:保有の方法

贈与契約書は同じものを2通用意して、贈与者と受贈者がそれぞれ保管します。

契約書にも、その旨を明示しておくのが一般的です。

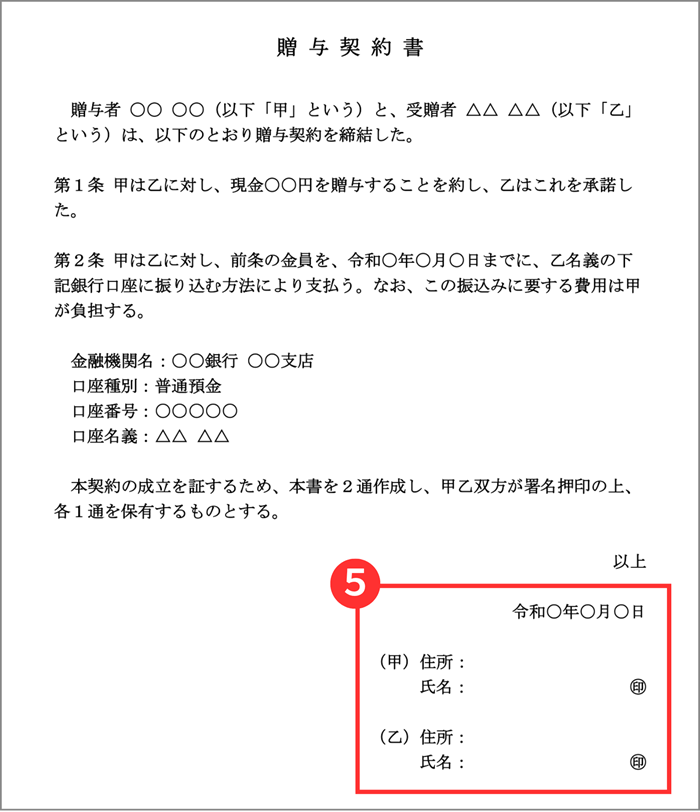

項目5:日付・署名・押印

最後に、契約書を作成した日付と、贈与者・受贈者それぞれの氏名と住所を書き入れます。

ここでのポイントとして、ほかの部分をパソコンで作成していたとしても、署名だけは「自筆(手書き)」でしましょう。

これにより、契約書の内容が「本人の意思表示」であることを明確に示せます。

また、押す印鑑は「認印」でも法的には有効ですが、より信頼性を高めるには「実印」の使用が望ましいです。

実印を押した場合は、「印鑑証明書」を添付することで、さらに契約書としての信用度が増します。

パソコンと手書き、どちらがよい?

ただし、手書きの場合は、修正する際に書き直したり、訂正印を押したりする手間があります。

このため、大部分はパソコンで作成し、署名のみ自筆ですることをおすすめします。

【ひな形】贈与契約書のテンプレート

ここでは、財産の種類に応じた贈与契約書のひな形を紹介します。

ご自身の状況に合ったものを、ダウンロードしてご活用ください。

ケース1:現金を贈与する

金銭の贈与で使える、基本的な契約書のテンプレートです。

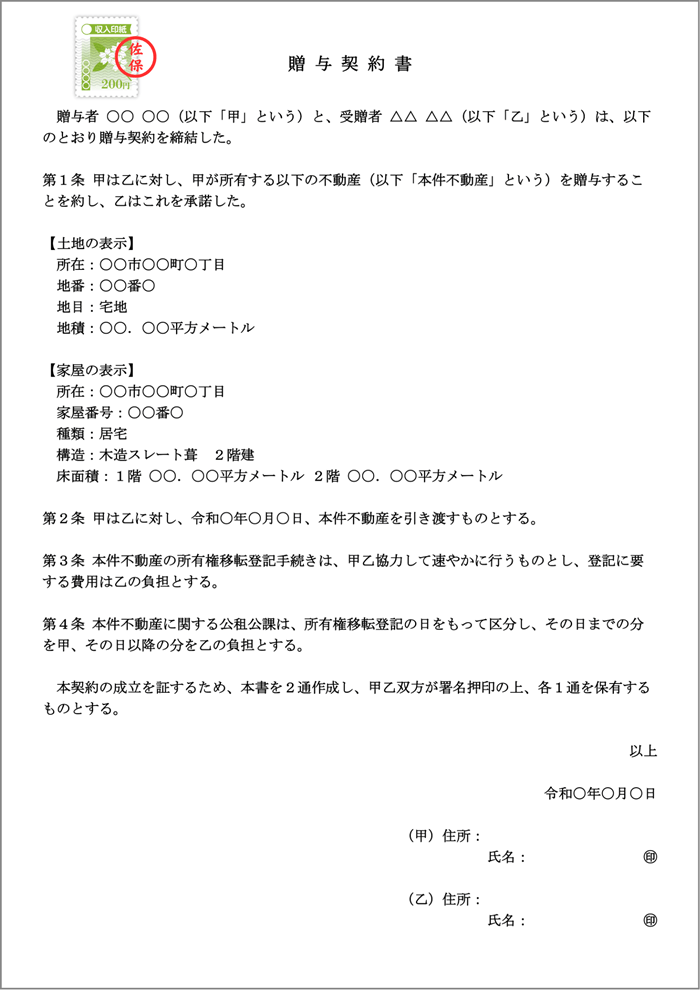

ケース2:不動産を贈与する

不動産を贈与する際に使えるテンプレートです。

契約書に記載する土地・家屋の情報は、登記簿謄本(登記事項証明書)から正確に転記してください。

なお、不動産の贈与契約書には、原則的に「200円の収入印紙※1」を貼付する必要があります。

収入印紙を貼ったら、消印を押すことが法律(印紙税法第8条2項)で定められていますので、忘れないようにしましょう。

- ※1

- 「200円」は契約金額の記載がない一般的な贈与の場合で、「負担付贈与」の場合はその金額に応じた印紙税がかかる

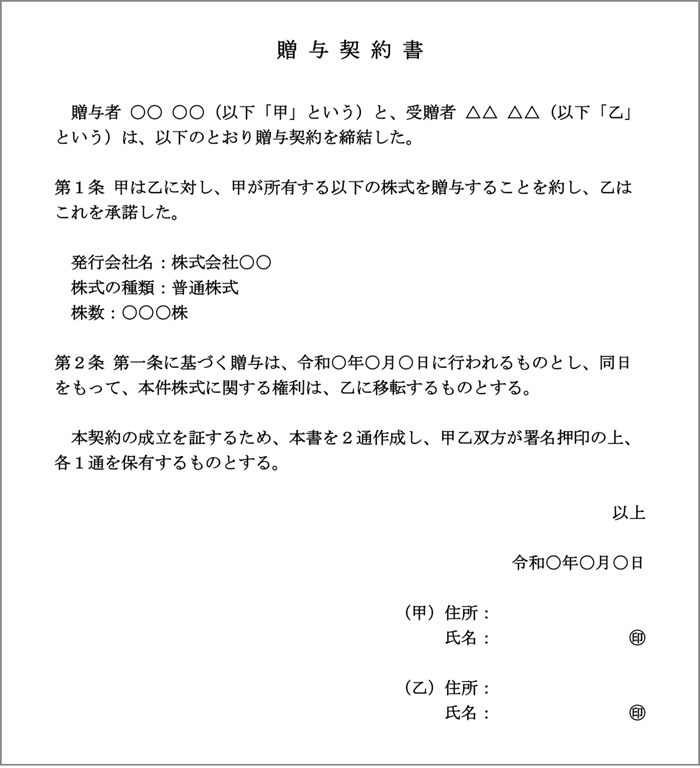

ケース3:株式を贈与する

株式を贈与する場合の、契約書のひな形です。

贈与契約書の証拠力を高めるポイント

「相続手続き」を念頭に置いた場合、贈与契約書は「贈与の事実があったことの証拠」として作成される側面が強いです。

そこでここでは、贈与契約書の証拠力を高めるためのポイントとして、以下の3つを紹介します。

- 契約書と一緒に「実行記録」も残す

- 契約書に「割印」を押す

- 契約書を「公正証書」にする

それぞれについて、詳しく見ていきましょう。

ポイント1:「実行記録」も残す

厳密にいうと、契約書は「贈与の約束」を書面にしたものです。契約書があるからといって、その約束が果たされているとは限りません。

そこで、「約束が実行された」記録を一緒に残しておくことで、贈与の事実を確実に証明できます。

具体的には、次のような書類を残しておきましょう。

| 贈与財産 | 書類 |

|---|---|

| 現金 | 通帳・振込明細のコピー |

| 土地・家屋 | 登記簿謄本(登記事項証明書) |

| 株式 | 株式異動証明書(上場株式)、株主名簿記載事項証明書(非上場株式) |

なお、記録を残しづらいことから、「手渡しによる現金の贈与」はおすすめできません。

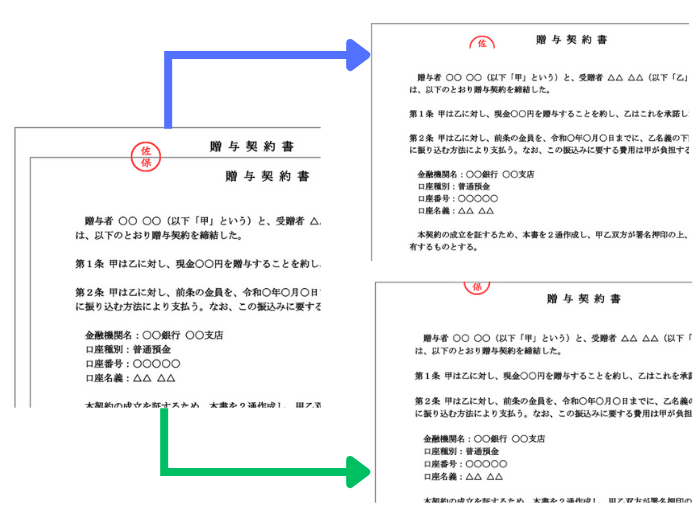

ポイント2:「割印」を押す

贈与契約書は、贈与者用と受贈者用の2通を作成し、お互いが1通ずつ保管することで、一方による改ざん・破棄を防ぎます。

その際、「割印」を押すことで、その2通が「一対の契約書」として作成された、同一のものであることを示せます。

下図のように、2通の契約書を少しずらして重ね、両方の書類にまたがるように押印しましょう。

なお、割印で使う印鑑は、契約書で使ったのと同じものにするのが一般的です。

ポイント3:「公正証書」にする

公正証書とは、個人・法人から依頼を受けて、法律のプロである「公証人」が作成する書類のことです。

贈与契約書を、この公正証書として作成することで「公的に認められる正式な書類」となり、証拠力が格段に高まります。

公正証書にするための手続きとしては、事前に「贈与契約書のたたき台」を作成したうえで、お近くの公証役場に相談しましょう。

公証役場の所在地は、日本公証人連合会のWebサイトでご確認いただけます。

公正証書の作成にあたっては、下記の資料を求められることが一般的です。

- 贈与者・受贈者の印鑑証明書

- 贈与するものの関係書類(登記事項証明書・証券会社の残高証明書など)

なお、贈与するものの価額に応じて、手数料もかかります。

具体的な手続きの流れや費用については、依頼する公証役場でご確認ください。

贈与契約書に関するよくある質問

最後に、贈与契約書に関してよくある質問にお答えします。

Q1:贈与契約書に収入印紙は必要?

「現金」や「株式」の贈与契約書には、収入印紙は不要です。

一方、「不動産」の贈与契約書には、原則として「200円の収入印紙」を貼付する必要があります。

なお、住宅ローンが残っている不動産を贈与するなど、受贈者が何らかの債務を引き継ぐ「負担付贈与」の場合は、その金額に応じた印紙税がかかります。

具体的に添付すべき収入印紙の金額は、国税庁のWebサイトでご確認ください。

Q2:110万円以下の贈与でも、契約書は作った方がよい?

年間110万円以下の贈与であれば、贈与税の申告・納付の義務はありません。

しかし、「贈与の事実」を証拠として残しておくために、金額に関わらず贈与契約書を作成すべきです。

贈与契約書があることで、将来の遺産分割協議や相続税の申告でのトラブルを予防できます。

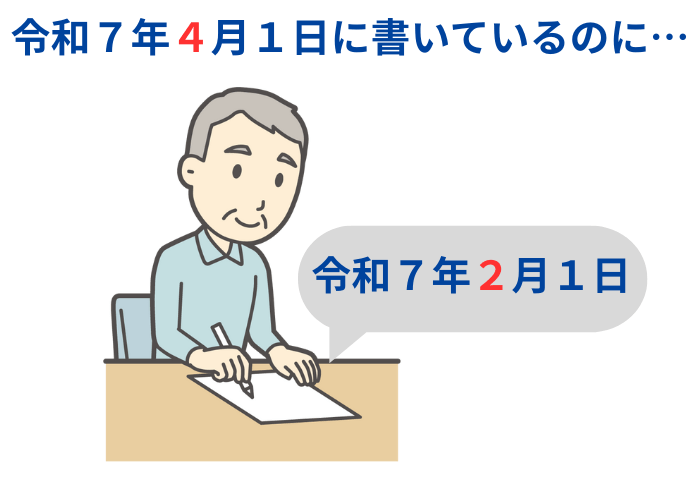

Q3:贈与契約書は、後からさかのぼって作成しても有効?

口頭で贈与契約を締結した後で、あらためて契約書を作ることは可能です。

ただし、「契約書に記載する日付」を過去にすることは避けてください。

契約書に、過去の日付を書き入れることを「バックデイト」といいます。

バックデイトは「事実とは異なること」を記載する行為であり、契約書の信頼性を損なうため推奨できません。

そこで、日付をさかのぼるのではなく、下記の条項を契約書に追加することをおすすめします。

条項

Q4:親子間の贈与でも、契約書は作成すべき?

たとえ親子間だとしても、贈与契約書は作成すべきです。

契約書を残しておくことで、「言った、言わない」のトラブルを防げることに加えて、後の相続税申告でも「贈与の事実」を客観的に証明できます。

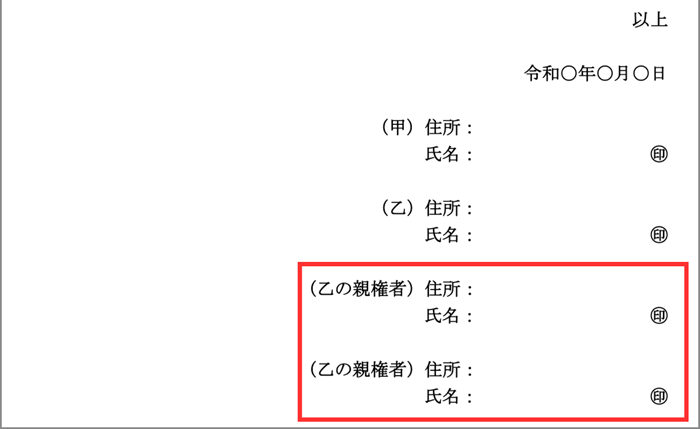

Q5:贈与相手が未成年者の場合の注意点は?

法律上、未成年者(18歳未満の人)は一人で有効な契約を結べません。

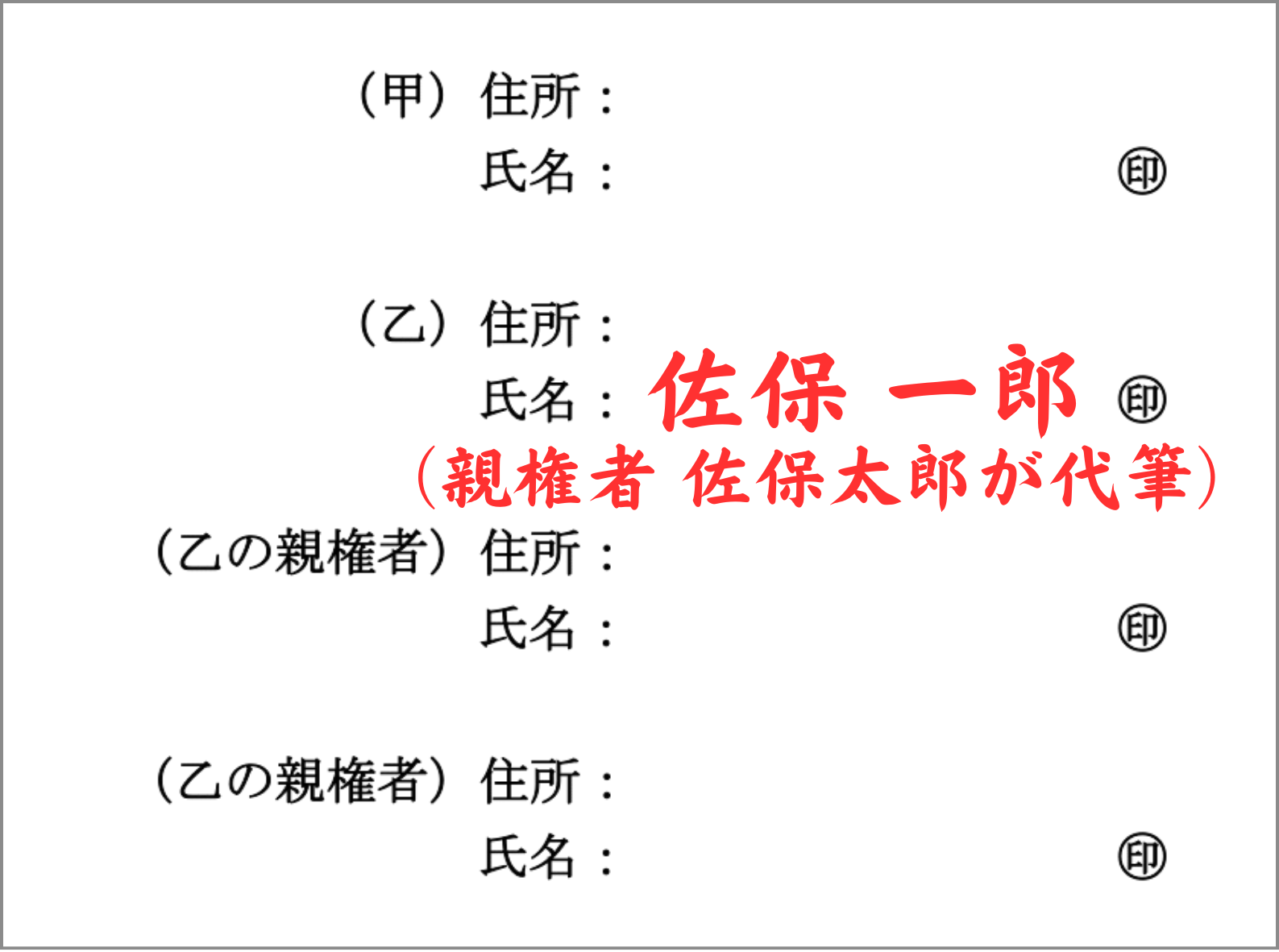

そこで、贈与契約書の署名欄に、下記のように親権者も署名・押印をすることで、契約が有効になります。

このとき、両方の親が契約内容に合意していれば、片方の署名・押印のみでも構いません。

しかし、後のトラブルを防ぐためには、両親とも署名・押印することをおすすめします。

なお、子どもが幼くて、自分の名前を書けない場合には、下記のように記載することで、親権者が代筆することも可能です。

Q6:本人が認知症などで署名できない場合、代筆は認められる?

認知症の方に代わって、贈与契約書に署名・押印をすることは認められません。

認知症の方は「本人の意思能力が不十分」と判断され、単独で贈与契約を結べないことから、「成年後見人」を立てる必要があります。

成年後見制度の詳細は、下記の記事をご参照ください。

Q7:作成した贈与契約書は、何年くらい保管すべき?

作成した贈与契約書は、可能な限り永続的に保管することをおすすめします。

贈与者が亡くなった後でも、相続税の申告後に「税務調査」が入る可能性があり、そこで贈与契約書がないと、税負担が重くなるおそれがあります。

Q8:契約書を作ったら、もう贈与のキャンセルはできない?

原則として、書面による贈与は一方的にキャンセル(撤回)できません。

贈与者と受贈者の双方が合意した場合に限り、契約の解除が可能です。

贈与契約書の作成で不安な場合は、専門家に相談!

この記事では、贈与契約書の作成方法をお伝えしました。

正しく贈与契約書を作ることで、あとで親族間でトラブルになったり、相続税の申告で想定外に税額が高くなったりすることを防げます。

実際に契約書を作成してみて、わからないことや不安なことがございましたら、弊社までお気軽にご相談ください。

また、「贈与契約書を作るのは難しそう、面倒くさい」という方におすすめなのが、「生存給付金付終身保険」を活用して贈与をすることです。

この保険に加入することで、契約書を作らなくても、証拠を残しながら贈与ができます。

生存給付金付終身保険については、下記の記事で詳しくお伝えしていますので、ご興味のある方は併せてご覧ください。