記事の要約

- 義理の親や兄弟姉妹と、相続財産を巡りトラブルになることがある

- 兄弟姉妹には「遺留分」がないため、公正証書遺言を作成すれば法的に権利をゼロにできる

- 生前贈与や家族信託を組み合わせることで、認知症リスクや二次相続にも備えられる

「子供がいないことで、自分たちの財産がどうなるのか漠然とした不安がある」

「親族に迷惑をかけたくないし、遺産分割で揉めたくない」

子なし夫婦の相続では、故人の親や兄弟姉妹が法定相続人となるため、遺産分割協議で揉めたり、不動産が共有名義になってしまったりするリスクがあります。

本記事では、相続トラブルを未然に防ぐための「遺言書」や生前贈与、家族信託・配偶者居住権といった法務対策のほか、配偶者控除などの各種税務も解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

相続手続きや相続税に関することでご不安なことがございましたら、お気軽にご連絡ください。

目次

子どもがいない夫婦の「法定相続人」は誰になる?

法律上、配偶者は必ず相続人になると定められています。

ただし、子どもがいない夫婦の場合は、故人の両親や兄弟姉妹も、法定相続人になることがあります。

また、被相続人が再婚者であり、元妻や元夫との間に子どもがいた場合は、その子どもも法定相続人です。

なお、夫婦のどちらにも法定相続人がいない場合、財産は国庫に帰属=国のものとなります。

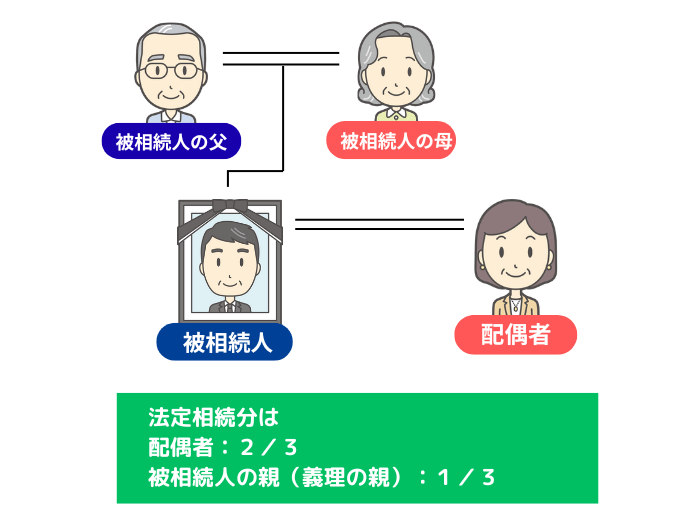

(1)故人の親が健在の場合

被相続人の親が存命の場合、法定相続人は、「配偶者」と「被相続人の直系尊属」です。

なお、親はすでに亡くなっているが、被相続人の「祖父母」が存命の場合、祖父母が法定相続人になります。

遺産の法定相続分は以下のとおりです。

法定相続分

被相続人の親(義理の親):1/3

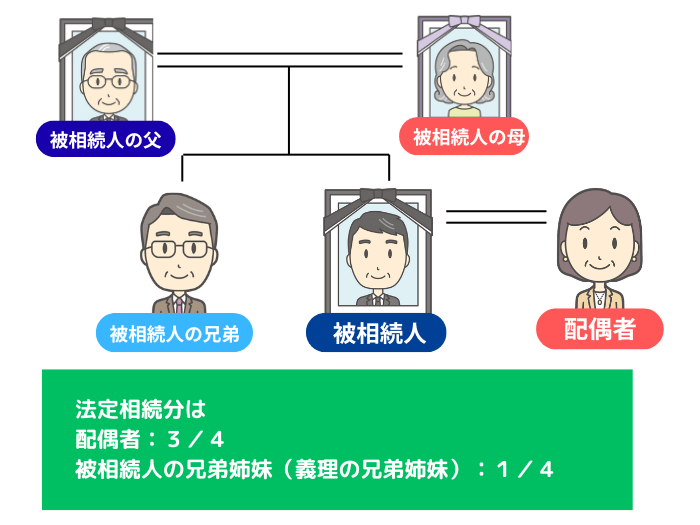

(2)故人の親は他界し、兄弟姉妹がいる場合

被相続人の直系尊属(親や祖父母)が亡くなっているものの、兄弟姉妹は健在という場合は、「配偶者」と「被相続人の兄弟姉妹」が法定相続人となります。

法定相続分

被相続人の兄弟姉妹(義理の兄弟姉妹):1/4

※兄弟姉妹が複数人いる場合は、その人数分で均等に分ける

義理の兄弟姉妹も亡くなっている場合は、その子どもである「甥・姪」が相続人になります(代襲相続)。

普段付き合いがない甥や姪が相手となった場合は、話し合いがスムーズにいかないことも想定されます。

なお、有効な遺言書で「すべての財産を配偶者に相続させる」といった内容を記載すれば、兄弟姉妹の法定相続分を法的にゼロにすることは可能です。

詳しくは後述「「遺言書」の作成で相続トラブルを回避する」で紹介します。

兄弟姉妹が相続人の場合は「相続税の2割加算」の対象になる

配偶者や一親等の血族(親・子)、代襲相続人となった孫以外の相続人が遺産を引き継ぐ場合は、算出された相続税額に対し、さらに2割(1.2倍)の金額が上乗せされます。

「相続税の2割加算」の対象となる相続人には、兄弟姉妹や甥・姪も含まれます。

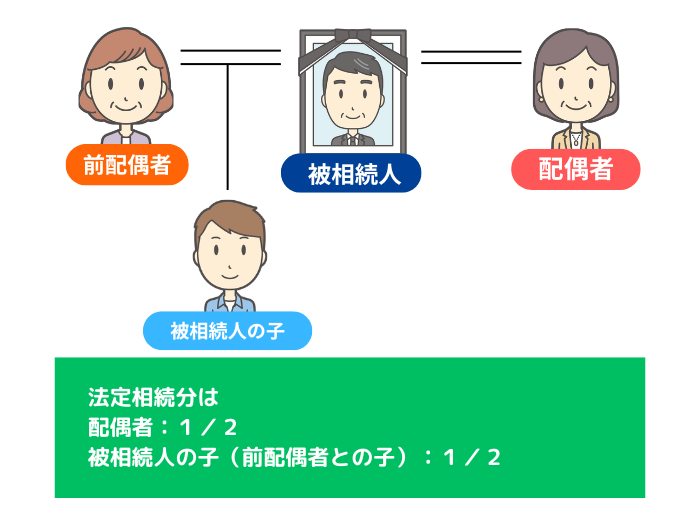

(3)故人が再婚者であり、前妻・前夫との子どもがいる場合

現在の夫婦間に子どもがいなくても、被相続人と過去のパートナーとの間に子どもがいる場合、その子どもも「第1順位」の相続人となります。

この場合、義理の親や兄弟姉妹は相続人にならず、「配偶者」と「被相続人の子ども」で遺産を分けることになります。

法定相続分

被相続人の子ども:1/2

※子どもが複数人いる場合は、その人数分で均等に分ける

子なし夫婦の相続におけるリスクとは?

「みんなの仲が良いから大丈夫」と思っていても、多額の遺産を巡り、相続人間でトラブルが起きてしまうこともあります。

(1)立場や関係性の違いから、遺産分割協議が難航する

相続では、法定相続人全員で、遺産の配分について話し合う「遺産分割協議」を行います。

原則として、預金の解約や不動産の名義変更などをするには、法定相続人全員の実印と印鑑証明書が添付された遺産分割協議書が必要です。

子なし夫婦の場合、義理の親や兄弟姉妹との話し合いにおいて、互いの立場や事情の違いから、協議が難航することがあります。

- 相手が、遺産配分の内容になかなか納得しなかった

- 疎遠、あるいは遠方に住んでおり、連絡や書類のやり取りだけでも時間がかかり、手続き完了までに数カ月以上かかった

- 高齢になった義理の親が、認知症を患い意思能力がないため遺産分割協議書に実印を押すことができず、家庭裁判所で「成年後見人」の選任などが必要になった

(2)不動産の「共有名義」は問題を引き起こしやすい

とりあえず法定相続分どおりに登記をしてしまうと、自宅などの不動産が義理の親や兄弟姉妹との「共有名義」になってしまいます。

共有状態になると、配偶者の一存では売却も大規模なリフォームもできず、のちに問題を引き起こしやすくなります。

- 「施設の入居資金のために自宅を売りたい」と思っても、共有者全員の同意(実印)がなかなか揃わず売却できない

- 共有名義のまま放置している間に所有者が亡くなり、その配偶者や子どもへ権利が移った。相続人がネズミ算式に増え、不動産の売却や活用が困難になった

- 共有状態を解消するための代償金(買い取り資金)が用意できず、最終的に住み慣れた家を売却せざるを得なくなった

(3)前妻・前夫との子どもがいる

故人に前妻(前夫)との子どもがいる場合、残された配偶者とその子どもで遺産分割協議をすることになります。

関係性の希薄な相手との話し合いは、残された配偶者にとって精神的な負担となることがあります。

「遺言書」の作成で相続トラブルを回避する

子どものいない夫婦が、相続トラブルを防ぐ最も代表的な方法は、遺言書の作成です。

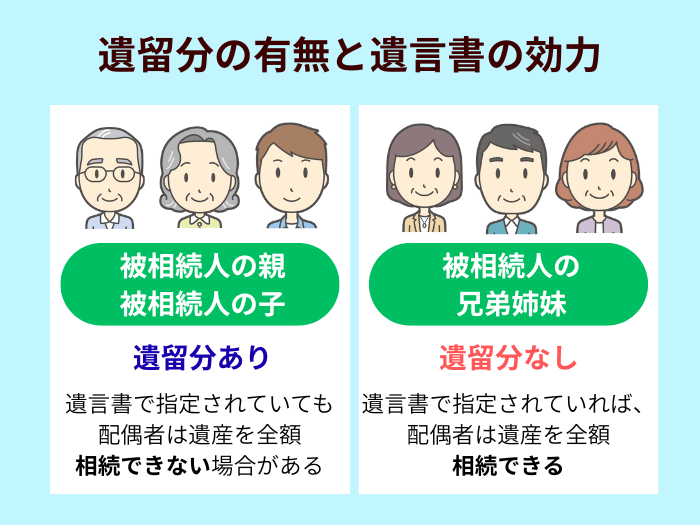

ただし、他の法定相続人が、被相続人の「親(直系尊属)または子(直系卑属)」か「兄弟姉妹」かによって、遺留分の有無が異なります。

(1)親や前妻(夫)の子には「遺留分」があるため、遺産配分を0円にはできない

子なし夫婦の場合、故人の親や前妻(前夫)の子どもには、最低限の遺産取得権である「遺留分(いりゅうぶん)」があります。

たとえ、遺言書に「配偶者に全財産を相続させる」と残していても、彼らから遺留分を請求されれば拒否することはできず、相応の金銭を支払う義務が生じます。

ただし、遺言書で「妻には自宅を、親には遺留分相当額の現金を相続させる」と、相続額が遺留分ギリギリの金額になるよう対策をしておくことはできます。

(2)兄弟姉妹には「遺留分」がないため、遺産配分を0円にできる

一方で、兄弟姉妹には「遺留分」が認められていません。

そのため、遺言書に「全財産を配偶者に相続させる」旨を残せば、すべての財産を配偶者に相続させることが可能です。

相続トラブルを避けるなら「公正証書遺言」がおすすめ

遺言書には自分で全文を書いて押印をする「自筆証書遺言」もあります。

手軽に作成できる反面、形式不備で無効になったり、筆跡や意思能力を巡り疑義が生じたりするリスクが高く、トラブルの火種になりかねません。

過去には、手が震える夫の手を妻が添えて書いた遺言(添え手遺言)が「他人の意思が介入した」として無効になったケースもあります(最高裁昭和62年10月8日)。

確実に配偶者を守るためには、公証人や証人が作成に関与する「公正証書遺言」を作成することをおすすめします。

また、夫婦のどちらが先に亡くなるかは誰にも分かりません。

遺言書は、夫婦がお互いに作成しておくとよいでしょう。

さらに、2025年10月1日からは「公正証書遺言作成手続きのデジタル化」がスタートしました。

オンライン上で遺言案の作成・確認ができ、原本は日本公証人連合会のクラウドサーバーで保管されるなど、紛失や改ざんのリスクがなくなり、必要な時にすぐにデータを確認できるため、管理もしやすくなっています。

「遺言執行者」を指定して遺言内容を確実に実現する

遺言書の内容を確実に実現するには、遺言執行者の指定が不可欠です。

遺言執行者は、遺言者の死亡後、遺言書の内容に沿って遺産分配や名義変更などの手続きを実行する人です。

遺言執行者には、複雑な相続手続きをスムーズに進めるための知識や経験を求められることも多くあります。

そのため、あらかじめ司法書士や税理士などの専門家を執行者に指定しておくことをお勧めします。

遺言書と組み合わせたい「生前対策」

遺言書は強力ですが、「亡くなった後」にしか効力を発揮しません。

守りを固めるため、生前のうちから資産を配偶者に移転・確定させておく「生前対策」を組み合わせましょう。

(1)「生前贈与」で、あらかじめ配偶者へ資産を移す

生前のうちに配偶者に財産をあげる「生前贈与」は、有効な対策の1つです。

年間110万円までなら非課税で贈与できる「暦年課税」が代表的な方法ですが、暦年贈与には、相続発生前7年以内の過去の贈与分が相続財産に加算される「持ち戻し」というルールがあります。

また、結婚期間が20年以上の夫婦であれば、居住用不動産やその購入資金を最高2,000万円まで非課税で配偶者に贈与できる、「おしどり贈与(贈与税の配偶者控除)」も利用できます。

こちらは持ち戻しの対象外となるため、相続直前であっても確実に資産を移転できる強みがあります。

なお、おしどり贈与はあくまで「贈与税」が非課税になるだけで、不動産の名義変更にかかる「登録免許税」や「不動産取得税」は軽減されません。

そのように相続税の節税効果自体は限定的ですが、残された配偶者の生活を守るための相続対策としては有効です。

金銭的な損得よりも、「義理の親や兄弟姉妹との関係が悪く、残された配偶者が自宅に住み続けられるか不安な場合」は、おしどり贈与が有効な選択肢となりえるでしょう。

(2)「生命保険」を活用し、配偶者固有の財産を増やす

生命保険金(死亡保険金)は、民法上「亡くなった人の遺産」ではなく、「受取人固有の財産」とみなされ、遺産分割協議の対象にもなりません。

そのため、預金を「生命保険」に変えておくことで、配偶者の財産を増やすことができます。

また、義理の親や子などから遺留分を請求された場合に備え、生命保険金を支払いの原資に充てることもできます。

税務上、生命保険金は「みなし相続財産」として相続税の課税対象になりますが、一方で「500万円 ✕ 法定相続人の数」という非課税枠が設けられています。

現金のまま相続するよりも税負担を抑えられるため、納税資金の準備と節税を兼ねた対策として有効です。

(3)「家族信託」で相続トラブルや認知症リスクに備える

元気なうちに信頼できる家族(受託者)に財産管理を託す「家族信託」も、有効な手段です。

家族信託の大きな特徴は、信託した財産が遺産分割の対象外になることです。

「自分が死亡したら、信託財産の権利(受益権)は配偶者に移る」と契約で決めておけば、他の相続人との遺産分割協議を経ることなく、配偶者は財産を受け取ることができます。

また、一般的な遺言書は「配偶者に相続させる」という一代限りの指定しかできませんが、家族信託(受益者連続型信託)なら、「配偶者が亡くなった後は、私の甥・姪に渡す」など、複数世代にわたる資産の行き先も指定できます。

さらに、家族信託は老後の備えとしても有効です。

通常、本人が認知症などで判断能力が低下すると、銀行口座が凍結され、たとえ配偶者であっても介護費用や生活費を引き出せなくなるおそれがあります。

しかし、家族信託契約を結んでおけば、財産管理権限はすでに受託者に移っているため、本人の判断能力に関わらず、受託者が契約に基づいて預金の出し入れや管理を行えます。

原則として信託財産は遺産分割の対象外ですが、受益権の移動は、みなし相続財産として相続税の課税対象となります。

節税対策そのものではない点や専門知識が必要になるため、気になる点は司法書士や税理士に相談するとよいでしょう。

「配偶者居住権」で配偶者の住まいを確保する

配偶者居住権は、自宅の「所有権」と「居住権」を分けて相続できる制度です。

子なし夫婦の場合、「配偶者はそのまま今の家に住まわせたいが、先祖代々の土地なので、所有権はいずれ自分の血縁者に継がせたい」という考えを持つ方も少なくありません。

配偶者居住権を活用すれば、所有権は血縁者に渡しつつ、残された配偶者は、終身または一定期間、無償で自宅に住み続けることができます。

また、配偶者居住権は、建物の所有権を取得するよりも低い評価額で確保することができます。

配偶者が受け取る遺産全体の評価額が下がるため、預貯金などの遺産をより多く相続できる点もメリットの1つです。

遺産の使い道を自分で決める「遺贈」と「遺贈寄付」

子どもがいない場合、その遺産は疎遠な親族に渡ったり、相続人がいなければ国庫に帰属したりする可能性があります。

遺産の行方を自分で決めたい場合は、生前にお世話になった人や団体に遺贈する方法があります。

お世話になった人へ財産を渡す「遺贈」

遺贈とは、遺言により遺産のすべてまたは一部を引き継ぐことです。

老後の世話をしてくれた知人や、子どものように可愛がっている甥や姪など、法定相続人ではない人に財産を譲りたい場合は、遺言書で「〇〇に遺贈(いぞう)する」と指定することができます。

ただし、相続人以外への遺贈は「相続税が2割加算」になる点には注意が必要です。

社会への恩返し「遺贈寄付」という選択

遺贈寄附とは、遺言により遺産のすべてまたは一部を公益団体や機関に寄附することです。

母校や応援したいNPO団体、住み慣れた自治体など、寄附を受け入れている団体であれば、どこでも利用できます。

相続税の計算においても、公益性の高い団体への寄付分は非課税扱いとなる特例があるため、社会貢献と節税を両立できる選択肢でもあります。

なお、遺贈寄付をする場合は、事前に相手先の受け入れ態勢を確認したり、遺留分を侵害しない額に抑えたりするなどの調整が必要です。

故人の資産を守るための税務対策

相続対策と同時に忘れてはならないのが、手元に残るお金を最大化する「税金対策」です。

「相続税の配偶者控除」や「小規模宅地等の特例」を活用する

相続財産の額1億6,000万円、または法定相続分相当額までに対応する相続税が0円になる「相続税の配偶者控除(配偶者の税額軽減)」や、故人の自宅の土地評価額を80%まで減額できる「小規模宅地等の特例」は、相続税額を大きく下げる大切な制度です。

ただし、これらの制度を利用するには、いずれも相続税の申告期限である「相続発生の翌日から10カ月以内」に、税務署へ相続税申告書を提出する必要があります。

「税金がかからないから何もしなくていい」わけではないため、期限内の手続きを忘れないよう注意しましょう。

また、相続税に関することで困ったときは、相続に強い税理士に相談しましょう。

「二次相続」とおひとりさまになった後の備え

今回の相続(一次相続)だけでなく、残された配偶者が亡くなった場合の「二次相続」についても考えておく必要があります。

最終的に残された配偶者側の親族に資産を渡したいのか、それとも故人側の家系に戻したいのか、長期的な視点でのシミュレーションが欠かせません。

積極的な「終活」で、老後と死後の不安を解消する

子なし夫婦の悩みは、財産承継だけではありません。

「残された自分が認知症になったら?」「お墓や葬儀の手配は誰がしてくれるの?」といった、頼れる家族がいないがゆえの不安も生まれやすいものです。

人生の終わりを見据え、残された配偶者の負担を減らすために、以下のような「終活」があります。

子どもがいない夫婦は、早めに相続対策に取り掛かろう

子どものいないご夫婦の場合、相続の際に義理の親や兄弟姉妹と話し合ったうえで財産を承継しなければいけないケースが想定されます。

何も対策をしないままだと、相続トラブルが起きたときに、残された配偶者が精神的にも金銭的にも追い詰められてしまう可能性があります。

トラブルを防ぐためには、遺言書の作成をはじめとした生前からの対策、そして適切な税務対策を組み合わせることが大切です。

それぞれの家庭の事情や資産状況によって、最適な正解は異なります。

少しでも不安を感じたら、相続に強い専門家に相談し、現状の分析から始めてみてはいかがでしょうか。

VSG相続税理士法人では、グループ内の各専門家とともに、相続のプロフェッショナルとして、お客様の対応にワンストップで対応しています。

初回の相談は無料ですので、ぜひお気軽にお問い合わせください。