最終更新日:2025/3/19

【公務員の節税対策】知らなきゃ損する税金還付を受けられる方法

この記事でわかること

- 公務員でも節税対策は可能であることがわかる

- 公務員でも税金還付を受けられる方法を知ることができる

- 公務員におすすめの節税対策が理解できる

節税対策というと、企業の経営者や投資家などのお金持ちがやるものというイメージをお持ちの方も多いのではないでしょうか。

また、会社員ならさまざまな方法で節税できても、公務員は節税できないとお考えの方もいらっしゃるかもしれません。

しかし、公務員でも節税対策は可能です。

適切な方法をとれば、無駄な税金をカットして、払いすぎた税金の還付を受けることができます。

節税方法を知らずに、余分な税金を支払い続けるのは損です。

この記事では、公務員でもできる節税対策と、注意すべきポイントなどを解説していきます。

目次

公務員にとっての節税対策とは

公務員は民間の企業に勤める会社員のように勤務先が倒産するおそれはなく、リストラの危険も少ないため、安定した収入を得ることができます。

ただし、その一方で、さまざまな規制が法律で定められていて、大幅な増収を図ることが難しいのも公務員の特徴です。

そのため、会社員よりもむしろ公務員の方が節税対策によってお金を守り、増やしていく必要性が高いといえます。

公務員でも節税対策は可能なのですが、会社員と全く同じというわけにはいきません。

そこで、まずは節税の面で公務員と会社員がどのように違うのかをみていきましょう。

公務員と一般的なサラリーマンとの節税における違い

一般的な会社員は、副業をすることができます。

事業を営むには、経費が必要です。

事業にかかった経費は、所得税を計算する際の所得から控除することができます。

そのため、一般的な会社員であれば、会社から得た給料を副業の経費に回すことで大きな節税効果を得ることができます。

従来、副業が禁止されていた企業の会社員であっても、近年は政府の方針によって副業が解禁されています。

会社員にとっては、節税対策をとりうる範囲と選択肢が広がっています。

一方、公務員は今のところ副業は禁止されているため、副業に経費を使うことで大きな節税効果を得ることはできません。

公務員の場合、会社員と比べてとりうる節税対策の範囲と選択肢は狭いと言わざるを得ないのは事実です。

公務員の控除項目が限られている理由

公務員が節税対策をとるとき、まず注目すべきなのは「控除」です。

控除とは、所得税を計算するときに給料から差し引くことができるお金のことです。

ただし、公務員の場合は会社員の場合よりも控除項目がやや少なくなっています。

たとえば、会社員なら「雇用保険料」が給料から控除されますが、公務員の場合は控除されません。

その理由は、公務員は国家や地方公共団体によって雇用が保障されているため、雇用保険の適用外とされているからです。

他にも、会社員の場合は団体保険や財形貯蓄、親睦会費など勤務先の会社が独自に定めた項目で給料から控除されます。

それに対して公務員の場合は、勤務先が独自に控除する項目はあまりありません。

公務員でも可能な節税対策の具体例

それでは、公務員でも可能な節税対策を具体的にご紹介していきます。

まず注目すべきなのは、上でご説明した「控除」を活用して年末調整でお金を取り戻すことです。

そこで、まずは年末調整でどのようなメリットを受けられるのかをご説明します。

年末調整で受けられるメリット

公務員も会社員も、毎月受け取る給料や賞与の中から「源泉徴収税」として所得税を差し引かれています。

しかし、実は源泉徴収税は実際に納税すべき所得税額とは異なっている場合が多いのです。

源泉徴収税額は、給与額や賞与額に応じて細かく計算されてはいるのですが、実際に納税すべき所得税額を計算するためには各種「控除」を給与額や賞与額から差し引く必要があります。

しかし、1年間の控除額の合計は、年末になるまで確定しません。

そこで、1年間に支払った源泉徴収税と各種「控除」を集計して清算する手続きが年末調整です。

控除額が多ければ、そのぶん課税所得は低くなり、1年間に支払った源泉徴収税を合計すると所得税を支払いすぎている場合があります。

その場合は、年末調整をすることによって払いすぎた所得税が還付されます。

つまり、年末調整にはお金が戻ってくるというメリットがあるのです。

活用できる各種控除

給料や賞与から控除される項目にはさまざまなものがありますが、公務員でも節税対策に活用できる控除には以下のようなものがあります。

配偶者控除

基本的なものとして、配偶者がいる方なら配偶者控除の適用を検討しましょう。

ただし、配偶者控除を受けるためには、配偶者と生計を共にしていて、かつ配偶者の所得が一定額以下でなければならないという要件があります。

配偶者が働いている場合は、配偶者にも所得控除があるため、その年間所得が103万円以内であれば配偶者控除を受けることができます。

生命保険料控除

次に多くの人が活用できる控除として、生命保険料控除があります。

生命保険料控除とは、生命保険や介護・医療保険、個人年金保険などに加入している人について、支払った保険料のうち一定の金額を所得から控除できるものです。

不要な保険に入るのは考えものですが、必要な保険に加入することは節税対策にも役立ちます。

住宅ローン控除

住宅ローンを返済中の人であれば、住宅ローン控除(正式名称は「住宅借入金等特別控除」)を受けることができます。

住宅ローン控除は年末における住宅ローン残高の1%を所得から控除できるものです。

控除期間は10年間のみですが、非常に大きな節税効果があります。

ふるさと納税

役所に勤務している方ならご存知と思いますが、ふるさと納税も節税対策に活用することができます。

好きな自治体を選んで納税すれば、納付額のうち2,000円の自己負担分を超える金額を寄付金として所得から控除することができます。

その上に、納税した自治体から返礼品ももらえるので、お得な節税対策といえます。

公務員の節税対策には不動産投資がおすすめ

以上にご紹介した節税対策は誰にでも簡単にできるものですが、節税効果は年間で数万円程度にとどまることがほとんどでしょう。

それでも毎年積み重なれば大きいですが、さらに積極的に節税対策をとりたいという方もいらっしゃるでしょう。

そんな公務員の方におすすめの節税対策は、不動産投資です。

なぜ不動産投資が節税対策になるのか

不動産投資をするには、購入した不動産のリフォームや管理費などの経費がかかりますし、所有不動産は毎年減価償却していきます。

支出した経費や減価償却費、所得から控除することができます。

また、不動産投資で仮に損失が出たとしても、「損益通算」によって給与所得から損失を差し引くことが認められているのです。

つまり、不動産投資によって利益が出れば申し分ありませんし、損失が出たとしても節税になるのです。

公務員に不動産投資をおすすめできる理由

ほとんどの場合、不動産投資を始めるときにはローンを組んで投資物件を購入しなければなりません。

ローンを組むときには金融機関による審査があります。

公務員であれば信用が高いので、大きな金額を低金利で借りられる可能性が高いのです。

また、収入が安定しているので、仮に不動産投資で期待通りの利益が出なくてもローンの返済に困らないというメリットもあります。

不動産投資は副業に該当しない

公務員が積極的な節税対策をとりにくい理由は、副業が禁止されていることでした。

しかし、資産運用は副業とはみなされないため、公務員でも不動産投資をすることはできるのです。

ただし、本格的なビジネスに該当する規模で不動産投資をすることは、公務員に禁止されている副業に該当してしまいます。

国家公務員について、禁止される「自営業」に該当しない規模として人事院規則で示されている要件は次の3つです。

- ・(貸家の場合)4棟以下であること

- ・(集合住宅の場合)9室以下であること

- ・賃料収入が年間500万円未満であること

地方公務員の場合も多くの自治体ではほぼ同様の規則が定められていますが、なかには独自に規則を定めている自治体もあります。

不動産投資を始める前には、副業禁止に抵触しないかどうかをしっかりと確認するようにしましょう。

資産を増やす目的なら他の投資もおすすめ

投資する対象は不動産だけでなく、株式やFX、投資信託、外貨預金などさまざまな投資手法があります。

資産を増やすことが目的であれば収益性の高い投資手法を勉強して実践するのもいいですが、節税効果が高いのは経費がかかる不動産投資です。

したがって、節税対策が目的であれば、不動産投資が最もおすすめであるといえます。

公務員に人気のイデコ(iDeCo)とは

不動産投資は節税効果も高く、成功すれば収益性も高いのですが、大きな資金が必要ですし、管理も大変です。

公務員がより簡単かつ確実に節税対策に活用できるものとして、イデコ(iDeCo)というものがあります。

ここでは、イデコについて詳しくご説明します。

イデコとは?

イデコ(iDeCo)とは、正式名称を「個人型確定拠出年金」といい、国民年金や厚生年金とは別に個人が任意で申し込むことによって積み立てる年金のことです。

イデコに加入すると、定期預金、保険、または投資信託の中からどれかを選んで、選んだものに対して毎月一定の掛け金を積み立てていきます。

積み立てたお金は、60歳以降に年金または一時金として受け取ることができます。

イデコのメリットとデメリット

イデコの第一のメリットは、年末調整で戻ってくる金額が多くなるということです。

イデコで積み立てた掛け金は、全額所得から控除できます。

そのため、所得税と住民税を節税することができます。

第二のメリットは、運用による利益も非課税になるということです。

イデコでは、定期預金、保険、または投資信託のどれかを選んで積み立てます。

積立期間中はそれらの金融商品を運用するので、利益が出ることがあります。

通常は投資による利益には20%の税金(所得税として15%、住民税として5%)がかかりますが、イデコなら利益が出ても税金はかからないのです。

デメリットとしては、60歳になるまで解約して引き出すことはできないということです。

したがって、60歳になるまでに必要となりそうな資金についてはイデコとは別に蓄えておく必要があります。

イデコによる節税シミュレーション

イデコの掛け金は、毎月最低5,000円からで、上限額は立場によって異なりますが、公務員の場合は1万2,000円です。

そこで、年収を500万円と仮定して、毎月5,000円を積み立てる場合と1万2,000円を積み立てる場合の節税効果をシミュレーションしてみると、以下のようになります。

- ・毎月5,000円の場合:毎年1万2,000円の節税(所得税6,000円+住民税6,000円)

- ・毎月1万2,000円の場合:毎年2万8,800円の節税(所得税1万4,400円+住民税1万4,400円)

毎月の掛け金額が大きければ大きいほど節税効果も高くなりますが、余裕資金がなくなるほど無理に大きな金額をかけないように注意しましょう。

公務員が確定申告をする場合の条件とメリット

公務員は会社員と同様、通常は勤務先で年末調整が行われるため、確定申告をする必要はありません。

しかし、積極的に節税対策を行うと、確定申告が必要になることもあります。

ここでは、公務員でも確定申告が必要になるケースと確定申告によって受けられるメリットをご説明します。

公務員でも確定申告が必要なケースとは

公務員の方が節税対策を行うことによって確定申告が必要になるケースとしては、以下の場合があります。

ふるさと納税をしたとき

ふるさと納税をしたときは、「寄付金控除」として所得から控除されることになりますが、寄付金控除は原則として確定申告をしなければ適用されません。

ただし、ふるさと納税の場合は「ワンストップ特例」といって、特定の納付先については所定の手続をとることによって確定申告なしで寄付金控除を受けることができます。

その場合は、納付先の自治体から必要書類が送られてくるので、忘れずに手続きをするようにしましょう。

住宅ローン控除を受けるとき

住宅ローン控除の適用を受けるためには、確定申告をすることが必要です。

ただし、確定申告が必要なのは最初の年の1回だけで、次の年からは年末調整のみで住宅ローン控除が適用されます。

医療費控除を受けるとき

医療費を年間に一定額以上支出した場合は、「医療費控除」として所得から控除を受けることができます。

医療費控除は確定申告をしなければ適用されないため、申告が必要です。

不動産投資を行ったとき

不動産投資を行った場合は、投資が黒字でも赤字でも確定申告をしましょう。

黒字の場合は必ず確定申告をして収益に見合う税金を納めなければなりません。

赤字の場合は、確定申告で経費を計上し、給与所得と損益通算を行うことによって節税することができます。

その他の投資で利益が出たとき

不動産投資以外の投資で利益が出たときにも、確定申告をして収益に見合う税金を納める必要があります。

ただし、イデコやニーサ(NISA)で非課税の場合は確定申告は不要です。

確定申告で受けられるメリットとは

投資で利益が出た場合でなければ、確定申告をしなくてもペナルティを受けることはありません。

しかし、上でご説明したとおり、確定申告をしなければ控除が適用されない項目がいくつかあります。

それらの控除の適用を受ける場合は、年末調整だけでなく、確定申告をすることで初めて所得税の還付を受けられるというメリットがあります。

公務員が節税対策を行うなら控除と投資は不可欠

ここまでご説明してきたとおり、公務員は会社員と違って副業をすることができません。

そのため、節税対策を行うには、まず「控除」を最大限に活用するのが第一です。

その上で、副業ではなく「投資」によって積極的に節税を図ることになります。

したがって、控除と投資の2つは、公務員の節税対策として不可欠といえるでしょう。

まとめ

公務員は税金から給料をもらっているという性質上、節税はできないというイメージが強いかもしれません。

しかし、公務員でも労働の対価として報酬をもらっていることに変わりはありませんし、会社員と同様に税金も納めています。

したがって、可能な範囲で節税対策を行うことは、何も悪いことではありません。

ぜひ正しい節税対策によってお金を守り、増やしていきましょう。

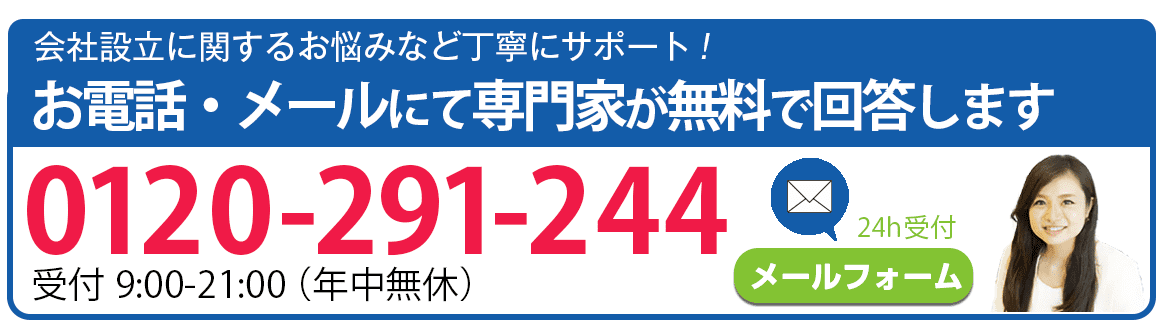

もし、節税対策に不安がある場合は専門家にご相談なさることをおすすめします。