最終更新日:2026/1/13

個人事業主と合同会社の違いを比較|税金・社会保険・費用から選び方がわかる

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

「すでに個人事業主として開業しているが、合同会社に事業形態を変えるべきか悩んでいる」「起業したいが、個人事業主と合同会社のどちらで始めればいいのかわからない」という悩みを抱える人は非常に多いです。

個人事業主と合同会社は、どちらも手軽に始められる起業形態として人気ですが、実際には税金や保険、コストなど、さまざまな違いがあります。

年間の所得が500万円ほどになると、合同会社の設立によるメリットが大きくなりますが、より具体的なシミュレーションをするためには、双方の違いについて詳しく知っておく必要があります。

この記事では、合同会社と個人事業主の税率の違いや設立にかかる費用、赤字でも発生し得る維持費、社会保険の負担が増える条件などを、税理士が詳しく解説します。

さらに、利益が小さい検証段階、波がある段階、安定してきた段階の3つに分けて、どちらを選ぶと失敗しにくいかの目安も示します。

起業や開業を考えている人はぜひ一度目を通してください。

目次

結論:個人事業主が向く人・合同会社が向く人とは

起業する際に個人事業主として始めるか、合同会社を設立するべきかは、想定される所得額と扶養する家族の有無によって大きく異なります。

事業を始めたばかりで年間所得が500万円未満、あるいは月々の収入の波が大きくなると想定される場合は、個人事業主として始めたほうが、事務手続きや税務の手間が少なく、トータルでかかるコストも抑えられます。

しかし、年間所得が安定して500万円以上ある場合や、扶養するべき配偶者や子どもがいる場合は、合同会社を設立し、さまざまな節税を行うことで、保険料なども含めたトータルのコストが個人事業主よりも安くなる可能性があります。

いずれにせよ、個人事業主と合同会社それぞれで起業した場合の具体的な納税額や保険料に関しては、専門的なシミュレーションが必要になります。

自分の場合はどちらが有利なのか知りたいときは、税理士の無料相談を利用しましょう。

比較表付き:個人事業主と合同会社の違い

個人事業主と合同会社は、開業にかかる費用や毎月支払う税金や保険料など、さまざまな違いがあります。

主な違いを、以下の比較表にまとめました。

| 比較項目 | 個人事業主 | 合同会社 |

|---|---|---|

| 設立費用・手間 | 費用:0円 手間:税務署に「開業届」を出すだけ |

費用:約6万円〜 手間:定款作成と法務局での登記が必要 書類作成などの準備に手間がかかる |

| 維持費 | 0円 | 年間約7万円 |

| 税金の考え方 | 超過累進課税(5〜45%) 所得(利益)が増えるほど税率が高くなる |

法人税(15〜23.2%) 利益の額に関わらず税率はほぼ一定 |

| 税務の負担 | 中(自力でも可能) | 高(税理士がほぼ必須) |

| 保険 | 国民健康保険+国民年金 | 社会保険(健康保険+厚生年金) |

| 責任の範囲 | 無限責任 | 有限責任 |

それぞれについて詳しく解説します。

設立費用・手続きの手間の違い

起業に必要な費用と手続きの手間は、個人事業主のほうが合同会社よりも圧倒的に少ないです。

個人事業主は開業届を税務署に提出するだけで起業できるうえ、提出の際に手数料などがかかりません。

一方で合同会社は、設立するために商号や本店所在地、事業目的、資本金などを決め、定款(ていかん)を作成しなければいけません。

さらに法務局で設立登記を行うために、定款を含めた10枚前後の書類を作成し、登録免許税として最低6万円を支払う必要があります。

また、設立後も税務署や年金事務所など、さまざまな機関に書類提出を行わなければならず、個人事業主としての起業と比較すると多大な手間と時間がかかります。

個人事業主の開業届の提出や、合同会社の設立の流れについては、以下の記事でそれぞれ詳しく解説しています。

なお、合同会社と個人事業主では、廃業する際の手続きもまったく異なります。

個人事業主は基本的に税務署に数種類の書類を出すだけで廃業できますが、合同会社は債権者保護手続きなど、さまざまな手順が必要になり、時間とコストがかかります。

詳しくは以下の記事をそれぞれご確認ください。

維持費の違い

個人事業主は起業しただけで発生する税金はないため、事業活動を行わないのであれば、維持費はかかりません。

しかし合同会社は、たとえ事業活動を行っていなくても、法人住民税の均等割という税金が発生します。

法人住民税の均等割とは、法人が地方自治体に支払う税金です。

税率は地方ごとに異なりますが、一般的な中小企業の場合は年間7万円程度になります。

2024年度における、地方ごとの法人住民税の均等割の一覧は、総務省の公開している資料から確認できます。

参考:令和6年度 法人住民税・法人事業税 税率一覧表|総務省自治税務局(PDF)

合同会社の維持費については、以下の記事で詳しく解説しています。

税金の考え方の違い

合同会社と個人事業主を比較するうえで特に重要となるのが、事業所得にかかる税金です。

多くの起業家は「どちらが税金が安くなるのか」という観点で比較をしますが、合同会社などの法人と個人事業主では、「どこにどのように課税されるか」という構造自体が違うため、単純な税率だけで判断するのは危険です。

個人事業主の場合は、「個人の所得」に対し「所得税」が課されます。

これは所得が増えれば増えるほど税率も高くなる超過累進税率です。

所得税の税率は、以下の表のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000~194万9,000円まで | 5% | 0円 |

| 195万~329万9,000円まで | 10% | 9万7,500円 |

| 330万~694万9,000円まで | 20% | 42万7,500円 |

| 695万~899万9,000円まで | 23% | 63万6,000円 |

| 900万~1799万9,000円まで | 33% | 153万6,000円 |

| 1,800万~3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

合同会社などの法人の場合は、「会社の所得」に対し「法人税」が課されます。

法人税率は原則として固定ですが、中小企業に区分される法人に対しては優遇措置が適用されます。

| 区分 | 所得金額 | 法人税率 |

|---|---|---|

| 中小法人 | 年800万円以下の部分 | 15% |

| 中小法人 | 年800万円超の部分 | 23.2% |

| 原則 | 全額 | 23.2% |

ここで注意したいのが、法人税は会社の所得に対して発生する税金であり、社長自身の給与(役員報酬)がある場合は、その分に対して所得税などが発生することです。

そのため、合同会社を設立する際には、法人としての税金と個人としての税金をそれぞれいくらずつ支払い、トータルでの納税額を抑えられるかを計算しなければいけません。

たとえば、会社の所得が年1,000万円の合同会社があるとします。

この所得を全額社長の役員報酬とした場合、役員報酬1,000万円の給与所得控除や基礎控除が適用され、課税所得の目安は747万円になります。

この金額に所得税や住民税が課税され、税負担はおよそ185万円前後になります。

逆に全額を会社の所得のまま計上すれば、中小法人の軽減税率が適用される場合は「800万円×15%+200万円×23.2%=120万円+46万4,000円=166万4,000円」となります。

ただしここに法人住民税や法人事業税などが加わるため、実質的にかかる税率(実効税率)はおよそ3割前後になります。

合同会社を設立すれば、役員報酬を自由に設定できるため、戦略的に税負担をコントロールし、最終的な税負担をこれらの試算よりも低くできる可能性があります。

しかし、その計算には高度な専門知識が必要であり、自身の生活費と事業の成長スピードを天秤にかけながら、毎年最適なバランスを模索していく必要があります。

税理士としての経験からすると、年間の所得が500万円を超えたあたりから、法人化による節税がしやすくなります。

「自分はどっちで起業したほうがいいんだろう?」と疑問に思ったときは、お気軽にベンチャーサポート税理士法人の無料相談をご利用ください!

税務負担の違い

起業する際には、税金の額だけでなく、税額を導き出すための税務負担の大きさについても考えておきましょう。

個人事業主の場合は、所得税の確定申告を行います。

これは税理士などに依頼することもできますが、近年はマネーフォワードなどのクラウド会計ソフトが進化しており、銀行口座やクレジットカードを連携させることで、日々の帳簿付けをほぼ自動化できます。

年間1万~2万円程度の利用料を支払えば、自分だけで申告書を作成し、提出することも可能でしょう。

参考:確定申告ソフト 個人事業主向け会計ソフト マネーフォワードクラウド|株式会社マネーフォワード

一方、合同会社が行うのは法人税の申告(決算)です。

法人の決算申告書は、単に売上と経費を集計するだけではなく、会社の会計上の利益と税法上の所得のズレを調整する、別表と呼ばれる複雑な書類を何十枚も作成する必要があります。

この調整計算には高度な税法の知識が求められ、市販の会計ソフトに入力するだけでは作成できません。

そのため、法人の決算を経営者が自力で行うケースは少なく、多くの場合で税理士が関与することになります。

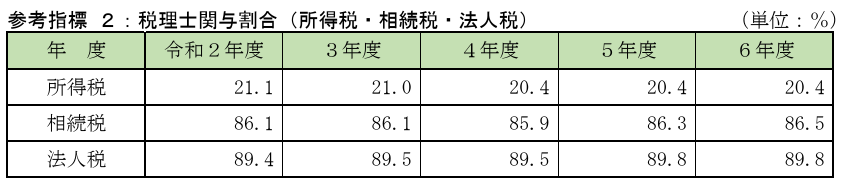

実際に2024年に国税庁が公開した国税庁実績評価書では、法人税の申告に税理士が関与した割合は、年間を通して 約90%となっています。

ここで発生するのが、税理士報酬という固定費です。

決算申告は、基本的に税理士にスポットで依頼することになりますが、おおよその相場として15万~25万ほどの報酬が必要になります。

これは日々の記帳が正確に行われている場合の相場であり、決算に合わせて帳簿の作成もまとめて依頼する場合や、記帳内容のチェックが必要になる場合、報酬額は割増になります。

法人化による節税メリットを計算する際は、単に税金の差額を見るだけではなく「税理士報酬を支払ってもなお、手元に残るお金が個人事業主より多いか」という視点も含めてシミュレーションする必要があります。

保険の違い

加入する保険も、個人事業主と合同会社で大きく異なります。

| 項目 | 個人事業主 | 合同会社 |

|---|---|---|

| 加入する保険 | 国民健康保険・国民年金 | 社会保険(健康保険・厚生年金保険) |

| 保険料の負担 | 全額自己負担 | 会社と個人で折半 (社長の場合、実質的に全額自分の事業収益から負担) |

| 扶養の概念 | なし | あり |

| 保険内容 | 社会保険と比べて受けられる保障が少ない | 傷病手当金や出産手当金などの制度が受けられる |

| 将来の年金 | 老齢基礎年金のみ | 老齢基礎年金+老齢厚生年金 |

個人事業主の場合、原則として国民健康保険と国民年金に加入します。

国民健康保険料は、収入や年齢、さらに納付する自治体によって変動するため、正確な保険料額を算出するためには複雑な計算が必要になります。

多くの自治体では、Webサイトで保険料の早見表やシミュレーターを公開しているので、そちらを利用してみてください。

傾向として、国民健康保険には「扶養」という概念がありません。

収入のない配偶者や子どもなどがいる場合は、加入者数に応じて均等割などが増えるため、世帯全体で支払う国民健康保険料は高額になりがちです。

国民健康保険については、以下の記事でも詳しく解説しています。

国民年金保険料は、2025年時点で1カ月あたり1万7,510円、1年で21万120円になります(前納による割引を考慮しない場合)。

国民年金保険料

国民年金保険料の金額は、1カ月あたり17,510円です(令和7年度)。

対して合同会社では、社会保険(健康保険と厚生年金保険)への加入が義務づけられます。

健康保険と厚生年金保険は、どちらも企業と従業員が50%ずつ負担する「労使折半」ですが、社長の場合は会社負担分を実質的に自分で支払うことになります。

個人事業主と比べて高額になりがちですが、受けられる保険の内容や将来の年金額は社会保険のほうが充実しています。

また、役員報酬を低く設定することで、支払う保険料をある程度安くすることも可能です。

社会保険に関しては、以下の記事でも詳しく解説しています。

責任の範囲の違い

仮に事業が失敗し、返済しきれない借金を抱えてしまった場合、個人事業主と合同会社でどこまで返済義務を負うかが異なります。

個人事業主の場合は「無限責任」を負い、事業で生じた借金はすべて個人の借金とみなされます。

たとえば、事業で1,000万円の借金をしたまま廃業した場合、事業用の資金が底をついても、自分個人の貯金や自宅、車などの私財を売却して返済を続けなければなりません。

一方で合同会社の場合は「有限責任」となり、責任の範囲は出資した金額が上限となります。

仮に資本金100万円で設立した会社が1,000万円の負債を抱えて破産する場合、原則として出資した100万円は返ってきませんが、残り900万円の部分に関しては個人財産での支払い義務が免除されます。

金融機関などから融資を受ける場合などは、代表者が連帯保証人となる「経営者保証」を求められることもありますが、基本的に個人事業主よりも合同会社のほうが、いざというときの個人財産を守りやすいです。

有限責任と無限責任に関しては、以下の記事でも詳しく解説しています。

社会的信用の違い

ビジネスにおいて「信用」は目に見えない資産といえるものです。

実務上、個人事業主に比べて合同会社などの法人の社会的信用は高くなります。

個人事業主の場合、税務署に開業届を出すだけで事業を始められますが、その事実は公には公開されません。

第三者は実態を確認する術がないため、取引先から見れば「いつ連絡が取れなくなるかわからない個人」というリスクが残ります。

しかし合同会社は、設立する時点で法務局への「登記」が不可欠です。

会社の重要情報が国のデータベースに記録され、誰でも登記事項証明書(登記簿謄本)を取得して閲覧可能なため、「国に存在と責任の所在を認められた公的な存在である」と証明することが可能です。

実際、大手企業の中には、「コンプライアンス規定により、個人事業主とは直接契約を結ばない」という厳格なルールを設けているケースもあります。

また、会社という肩書を持つことは、採用の際にも有利に働きます。

自分が営んでいる事業をより安定させたい、拡大していきたいという場合には、個人事業主よりも合同会社のほうが有利に働くでしょう。

ケース別:個人事業主と合同会社の選択判断シミュレーション

前章で解説した個人事業主と合同会社の違いは、あくまで基礎知識に過ぎません。

実際にどちらを選ぶべきかという最終結論は、ビジネスがどの「成長ステージ」にあるかによって変化します。

年間の所得がおよそ500万円以上ある場合は、個人事業主よりも合同会社など法人の方が、会社に残るお金を多くしやすくなります。

しかしケースによってはこの判定ラインもズレが生じるため、注意が必要です。

ここでは以下の3つのケースから、個人事業主と合同会社のどちらで始めるべきかをシミュレーションしてみましょう。

- ケースA:所得が小さい、もしくは検証段階のとき

- ケースB:所得は一定以上あるが月によって波がある場合

- ケースC:所得が継続的に出ており、事業が安定フェーズに入っている場合

シミュレーションの結果はあくまでも1つの指標として考えてください。

ケースA:所得が小さい、もしくは検証段階のとき

年間所得が500万円未満、あるいはビジネスを立ち上げたばかりで将来の売上見込みが不透明な段階では、個人事業主を選択すべきです。

合同会社を設立した場合、赤字でも発生する「法人住民税の均等割」や「税理士に支払う決算申告報酬」などが発生します。

さらに青色申告の特別控除も、法人の場合は受けられません。

年間所得がまだ小さい段階では、法人化したとしても事務負担とコストの増加による悪影響のほうが大きいため、まずは個人事業主としてスタートし、売上の基盤を作ることに専念するのが定石です。

社会保険のメリットである傷病手当金や厚生年金の受給額は、支払っている保険料(標準報酬月額)に比例するため、格安で社会保険を受けたとしてもその効果は限定的です。

ケースB:所得は一定以上あるが月によって波がある場合

年間所得が500万円を超えている場合は、法人化による節税メリットを受けやすくなります。

しかし、月々の売上に極端なバラつきがある場合は、合同会社の設立にはリスクが伴います。

合同会社などの法人の場合、原則として自分への給与(役員報酬)は「毎月同じ金額」にしないと、その額を経費として算入できません。

これは「役員報酬の定期同額給与」と呼ばれます。

仮に役員報酬を30万とした場合、月の売上が100万円あった場合も、逆に0円だった場合も、同じように30万円を自分に支払い、社会保険料や源泉所得税を納めなければいけません。

売上の波が激しい段階で法人化すると、この「固定された社会保険料と税金」がキャッシュフローを圧迫し、最悪の場合は黒字倒産(利益は出ているが現金が枯渇して倒産すること)の引き金となります。

売上の変動が激しいクリエイターや、プロジェクト単位で動くフリーランスの場合、個人事業主として資金の柔軟性を確保しておくほうが安全なケースもあるので注意しましょう。

ケースC:所得が継続的に出ており、事業が安定フェーズに入っている場合

年間の所得が500万円以上で安定しており、今後も継続的な売上が見込める場合は、合同会社の設立による節税効果が大きくなります。

前述したように、個人の所得税率は累進課税によって最大45%まで上がりますが、中小法人の法人税率は年800万円以下の部分は15%、それを超える部分も23.2%に留まります。

事業利益を社長個人と会社でバランスよく分配すれば、トータルでの税負担を大きく抑えることができます。

また、法人は個人事業主よりも経費算入できる範囲が広く、自宅の家賃や出張時の手当(日当)などを活用することもできます。

ケースCの段階では、一度税理士へ法人化した場合の試算を依頼し、役員報酬をいくらにするべきかなどもあわせて相談してみることをおすすめします。

個人事業主と合同会社の切り替えかた

法律上、個人事業主と合同会社はそれぞれ別人格として扱われます。

そのため、個人事業主と合同会社の切り替えの際は「既存の事業を一度終わらせ(廃業)、新しい事業をゼロから作る(起業)」というプロセスが必要になります。

この移行手続きをスムーズに進めるためには、税務署への届出だけでなく、資産の引き継ぎや税金のルールを正しく理解しておく必要があります。

個人事業主から合同会社になるケース(法人成り)

個人事業主が事業を法人化することを、一般的に「法人成り」と呼びます。

この場合、まず個人事業主としての「廃業届」を税務署へ提出し、そのあとに法務局で合同会社の「設立登記」を行います。

具体的な個人事業主の廃業方法や、合同会社の設立方法については、以下の記事でそれぞれ解説しています。

個人事業主から合同会社に移行する際に、注意するべき点が、資産の引き継ぎです。

たとえば、個人事業主時代に購入したパソコン、在庫商品、事業用の車などは個人の私物扱いのため、そのまま会社の備品として使うことはできません。

合同会社で使用するためには「個人から会社へ売却する」という売買契約を結び、会社から個人へ代金を支払う形で名義を変更する必要があります。

この処理を怠ると、税務調査で「個人の資産を会社が勝手に使っている(贈与)」と指摘されるリスクがあります。

また、年度の途中で法人成りした場合の申告漏れにも注意が必要です。

たとえば10月1日に法人化した場合、1月1日から9月30日までの所得は「個人の確定申告」で計算し、10月1日から決算日までの所得は「法人の決算」で計算します。

会社を作ったからといって個人の申告が不要になるわけではありません。

最後の個人事業主としての確定申告を忘れると無申告加算税の対象となるため、注意してください。

合同会社から個人事業主になるケース

事業規模が縮小したり、消費税の負担増を避けるために、法人を畳んで個人事業主に戻るケースもあります。

しかし、合同会社を清算する場合は解散登記や清算結了登記のために登録免許税が発生し、債権者保護手続きも必要になるため、コストと時間がかかります。

このような場合、会社の「休眠」を行うことで、コストをかけずに実質的な廃業状態にすることが可能です。

休眠は、税務署や自治体に「異動届出書」や「健康保険・厚生年金保険適用事業所全喪届」などの書類を提出する必要がありますが、これらの提出にコストは発生しません。

また、本来であれば赤字でも発生する年間約7万円の法人住民税の均等割についても、多くの自治体では休眠中であれば免除されます。

さらに合同会社の場合、12年間登記変更がない会社が自動的に解散扱いになる「みなし解散」も適用されないため、何年間でも休眠させることが可能です。

会社を完全に消滅させてしまうと、将来また法人でやりたくなった時に、再び設立費用がかかります。

「将来また法人として事業を再開するかもしれない」という可能性が少しでもあるなら、休眠という選択肢を検討してみましょう。

個人事業主としての開業方法については、以下の記事で詳しく解説しています。

免税を前提に切り替える場合は、事前に要件確認と試算を行ってから判断してください。

合同会社と個人事業主のどちらを選ぶべきか迷ったら税理士や司法書士に相談しよう

ここまで多くの判断材料を提示してきましたが、最終的に「今の自分にとって個人事業主と合同会社のどちらが正解か」を1人で決断するのは容易ではありません。

合同会社を設立したい、あるいは個人事業主としての経理や事務作業に不安がある方は、一度税理士や司法書士などの専門家に相談することをおすすめします。

税理士が「あなたの実際の利益額」や「家族構成」などのデータをもとに正確な手取り額を試算することで、どちらを選ぶべきか、明確な根拠を持って判断できるようになります。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

税理士だけでなく行政書士や司法書士、社労士も在籍しているためワンストップで相談が可能です。

また、個人事業主の方へ向けた税務相談や、確定申告のサポートも行っております。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。