最終更新日:2025/12/25

合同会社に税理士は必要?費用相場やいらない場合を税理士自身が解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

合同会社を設立・運営するうえで、税理士はとても重要です。

税務のスペシャリストである税理士からは、経理や税務申告の代行、会社経営のアドバイスなど、会社運営に関するさまざまなサポートを受けることができます。

合同会社は株式会社と異なり、設立・運営にかかる費用や手間が少なく、比較的規模の小さい事業でよく選ばれる会社形態です。

そのため、合同会社であれば税理士は必要ないと言われることもあります。

しかし実務上は、合同会社にも税理士は必要です。少なくとも決算や税務申告では、税理士と契約を結ぶことを強く推奨します。

この記事では合同会社に税理士はなぜ必要なのかについて、その業務内容やメリット、費用相場などを、税理士自身が詳しく解説します。

合同会社に税理士が必要か悩んでいる人は、ぜひ一度目を通してください。

目次

【要点まとめ】合同会社と税理士の全体像

合同会社であっても、決算と税務申告を個人で行うのは非常にハードルが高いため、税理士との契約を強く推奨します。

ただし、ほかに従業員がおらず、年間の仕訳件数も多くない場合は、日々の経理は自分で行い、決算と申告だけ税理士に依頼する選択も現実的です。

税理士と契約を結ぶタイミングはさまざまですが、合同会社を設立する段階から契約することで、専門的な知識と経験から、最適な条件での会社設立をサポートしてもらえます。

スポットで決算と税務申告を依頼することも可能ですが、記帳のチェックなどで結局費用がかさんでしまうケースもあるので注意しましょう。

合同会社に税理士が「必要なケース」「いらないケース」

税理士との契約は、会社法や法人税法において定められた法律上の義務ではありません。

したがって、経営者自身で会計帳簿を作成し、決算と税務申告を行うことは可能です。

しかし、税理士に依頼できる業務は経営者自身が行うには煩雑で、かつ専門知識が必要なことがほとんどです。

日々の帳簿作成であれば、マネーフォワードなどのクラウド会計ソフトを使用すれば経営者自身が行うこともできますが、決算や税務申告に関しては、税理士なしで行うのは非常に難しいです。

たとえば、財務省が公開している「令和5事務年度 国税庁実績評価書」によると、法人税の申告書の約9割弱に税理士が関与している(税理士が書類を作成して署名している)とされています。

これは合同会社だけでなく、株式会社なども含めた法人全体のデータです。

合同会社だけを対象とした場合、税理士関与率が多少変化する可能性はありますが、それでも「大多数の法人が法人税申告書類の作成を税理士に依頼している」ことは確かです。

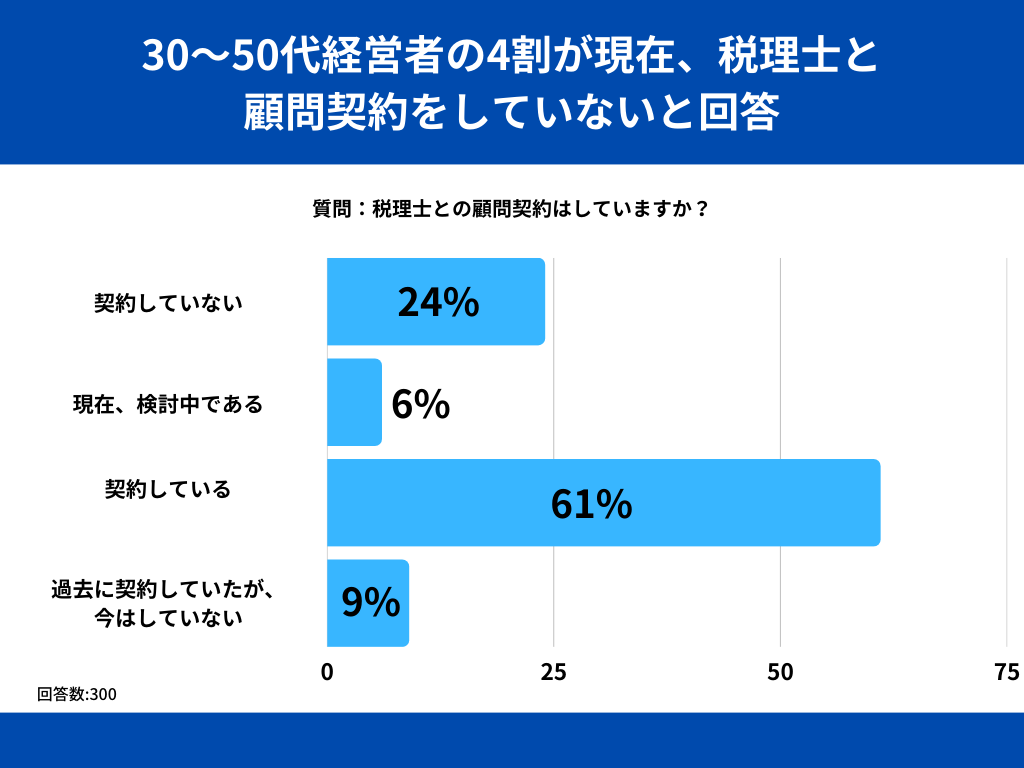

その一方で、ITツール比較サイト「STRATE(ストラテ)」が行った30〜59歳の経営者・役員300名へのアンケートでは、「現在、税理士と顧問契約をしていない」と回答した経営者が約4割にのぼるという結果も公表されています。

30~50代経営者の4割が現在、税理士と顧問契約をしていないと回答

この2つのデータを合わせて考えると、税理士と顧問契約は結んでいないが、決算や法人税申告だけスポットで依頼している会社が一定数存在すると考えられます。

つまり、「税理士に任せるか、すべて自分でやるか」という二者択一ではなく、会社の規模や経理体制に応じて、税理士との関わり方を選んでいるケースも少なくないということです。

以下では、合同会社において税理士が必要なケースと、条件次第でいらないケースを具体的に整理していきます。

経理や決算、納税にかかる手間は株式会社と同じ

合同会社は比較的規模の小さい事業で選択されることの多い会社形態ですが、税務処理などの公的な手続きに関して、優遇措置があるわけではありません。

法人税法上で、合同会社と株式会社は原則として同じ普通法人に分類されます。

そのため、会計帳簿や決算書の作成、法人税申告書の作成と提出といった一連の税務手続きにおいて、求められる正確性や専門性はすべて同じです。

税理士がいらない合同会社とは?

従業員を雇用していない、もしくは取引の仕訳件数がごくわずかな合同会社は、税理士との契約を結ばずに事業を運営することも可能です。

従業員がいない場合、給与計算や源泉徴収、年末調整といった複雑な労務・税務手続きが発生しません。

経営者自身がマネーフォワードクラウドなどの会計ソフトを活用し、日々の記帳や請求書の発行、簡単な試算表の確認を行うのであれば、税理士と契約する必要性は薄くなります。

参考:会計ソフト・労務管理システムならマネーフォワード クラウド|株式会社マネーフォワード

また、創業まもない時期は取引先も限定され、金融機関や投資家への高度なレポーティングを求められる場面も多くありません。

「とりあえず最初の1〜2年は、小さく試しながら事業を回してみたい」という段階であれば、税理士と顧問契約を結ばなくても、事業そのものを継続することは十分に可能です。

ただし、給与や賞与の設計、社会保険・源泉所得税・住民税の取り扱いなどは、小さなミスが従業員とのトラブルや追徴課税につながります。

不安があれば、税理士や社会保険労務士に一度チェックしてもらうことをおすすめします。

決算には税理士がほぼ必須

日々の記帳業務を経営者自身で行うことができたとしても、年に一度の決算と法人税申告には税理士の関与がほぼ必須となります。

その理由は、申告書の作成に、会計知識とは異なる高度な税法の知識が要求されるためです。

会計利益と税務上の所得は別

決算では、会計帳簿をもとに貸借対照表や損益計算書といった決算書を作成します。

しかし、法人税の計算では決算書の内容をそのまま写すことはできません。

「会計上の利益」と「税法上の所得」にはズレがあるため、その差を埋めるための税務調整という専門的な作業が必要になります。

典型的なのが「法人税等」の扱いです。

会計上は、法人税・地方法人税・法人住民税・法人事業税などをまとめて「法人税等」として費用計上しますが、税務上は税目ごとに取り扱いが異なります。

具体的には、法人税・地方法人税・法人住民税(都道府県民税・市町村民税の本税)は損金不算入ですが、法人事業税は原則として損金に算入できます。

税務申告では、法人税等から法人税と法人住民税は加算し、法人事業税は減算するといった税務調整を行い、税務上の所得を確定しなければいけません。

また、外注費を先払いした場合などには、その費用が後々の業務のどこに計上され、いつ納品されたのかなど、そのケースごとに判断をくださなくてはいけません。

このように、個々の取引ごとに会計と税務のルールを照らし合わせながら調整し、最終的な課税所得を正確に求める作業は、税法の専門知識がないと非常に難しいのが実情です。

法人税申告書の作成は個人では困難

法人税申告書は本体の申告書に加え、勘定科目内訳明細書や法人事業概況説明書といった多数の添付書類で構成されます。

その総ページ数は20枚を超えることも珍しくありません。

これらの書類を不備なく作成し、期限内に提出するのは、個人では非常に困難です。

帳簿作成の段階で税理士と契約を結ぶか、遅くとも決算月の3カ月前には決算について相談するのが望ましいでしょう。

税理士のなかには納税申告の期限ギリギリに来る依頼を受ける人もいますが、ちゃんとした税理士であれば帳簿の確認や決算書の作成に数カ月をかけるものです。

合同会社が税理士と契約するメリット・税理士がしてくれること

合同会社が税理士と契約することは、面倒な経理作業を外注するという意味に留まりません。

税務・会計の専門家を経営のパートナーとすることで、会社はリスクを回避し、成長を加速させるための多くのメリットを享受できます。

具体的には以下のようなメリットがあります。

- 日々の記帳や決算、税務申告を代行してくれる

- 会社運営に関する専門的なアドバイスをもらえる

- 会社設立時に届出書の作成などを任せられる

- 銀行からの信用が上がるので融資が受けやすくなる

それぞれのメリットについて詳しく解説します。

メリット1:日々の記帳や決算、税務申告を代行してくれる

合同会社が税理士と契約を結ぶ最も大きなメリットは、会社の経理や税務申告を代行してくれることです。

個人でもクラウド会計ソフトを活用すれば、日々の記帳は可能です。

しかし市販のソフトで決算や税務申告のための書類を作るのは、税理士でないとハードルが高いです。

決算内容にミスがあると、会社の経営状態を正確に把握できなくなるだけでなく、税務署から指摘を受ける可能性もあります。

また、それらの修正にかける手間や時間も無視できないものになるでしょう。

そうした業務を税理士に委託することで、確実かつ効率的に社内の経理業務を片付けられます。

自分の事業に集中するためにも、税理士は非常に重要な存在なのです。

メリット2:会社運営に関する専門的なアドバイスをもらえる

合同会社を立ち上げる際には、決算期や役員報酬なども決める必要があります。これらは節税にも関わる重要事項です。

立ち上げ段階から、税務のプロフェッショナルである税理士と連携することで、それらの重要事項に関する適切なアドバイスを受けることができます。

初めて合同会社を立ち上げるときには、「これは経費になるんだろうか」「見落としている提出書類があるんじゃないか」といった疑問や不安がいくつも生まれます。

そのようなときに相談できる税理士がいることは、費用をかけてでも顧問契約を結ぶメリットといえるでしょう。

メリット3:会社設立時に届出書の作成などを任せられる

合同会社を設立する際にはさまざまな書類を作成しますが、税理士に書類作成を支援してもらうこともできます。

会社設立では、法務局での登記申請、国や地方公共団体での許認可申請など、税理士が代行することができない手続きもあります。

しかし、会社設立を専門とする税理士のほとんどは、ほかの士業と連携し、一貫して代行を行える体制を整えています。

煩雑になりがちな書類作成を専門の士業に任せれば、会社設立のハードルを大きく下げることができます。

さらに、会社設立時に定める事業年度や役員報酬、資本金の額などは、設立後の税務やキャッシュフローにも大きく関わります。

これらを税理士と相談しながら、自分にとって最適な設定を探せるという点も、税理士と会社設立を行う大きなメリットです。

メリット4:銀行からの信用が上がるので融資が受けやすくなる

銀行からの融資を受ける場合も、税理士との顧問契約は重要です。

なぜなら銀行は、企業に融資を行う際に「顧問税理士がいる企業は、決算書などの提出書類も信用性が高い」と判断するためです。

逆に顧問税理士がいない企業に対しては、書類に対する責任者がいないため、融資にリスクがあると判断されることもあります。

また、銀行などから融資を受ける際には「事業計画書」や「創業計画書」を提出し、自分の事業の将来性や収益性をアピールしなければいけません。

この計画書を作成するためには、自分の事業のアピールポイントや経歴の棚卸し、収支の見通しを正確に行う必要があります。

これらの計画書の作成を、税の専門家の視点からサポートしてもらえる点も、税理士と契約を結ぶメリットです。

事業計画書や創業計画書がどのようなものかについては、以下の記事で詳しく解説しています。

税理士との契約形態と費用相場について

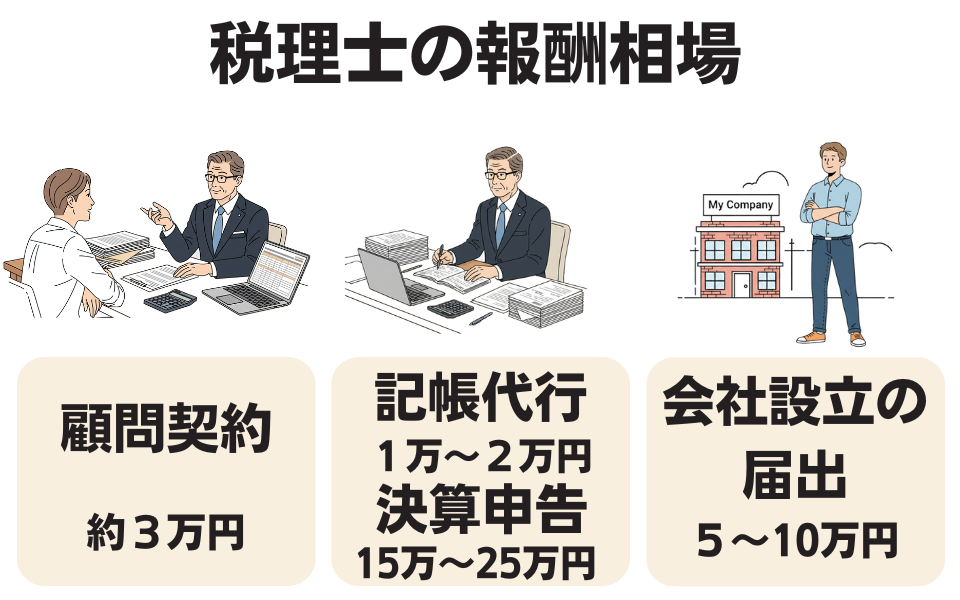

税理士との契約形態は、主に継続的な支援を目的とする「顧問契約」と、記帳代行や決算申告など特定の業務のみを依頼する「スポット契約」の2種類に大別されます。

費用は会社の売上規模や、依頼する業務範囲によって変動しますが、大まかな相場はあるので、それをもとに税理士との契約について見ていきましょう。

詳しくは以下のサイトをご確認ください。

参考:料金表・顧問料事例|ベンチャーサポート税理士法人(全国16拠点)

顧問契約

顧問契約は、毎月一定の顧問料を支払うことで、税務や経営に関する継続的な助言やサポートを受ける契約形態です。

日々の会計処理の確認から節税対策の相談、書類作成・提出の代行など、年間を通じて会社の財務・税務を総合的に支援します。

費用は基本的に月払いで、およそ3万円が相場とされています。

注意点としては、顧問契約の内容はそれぞれの事務所や税理士によって異なるという点です。

「顧問になってくれる=なんでもしてくれる」というわけではなく、多くの場合、記帳代行や決算申告、消費税の申告などは別料金(スポット契約)です。

スポット契約

スポット契約は、記帳代行や決算申告といった特定の業務を単発で依頼する契約です。

費用は業務ごとに個別に見積もられます。

スポット契約の相場は、一般的には記帳代行で1万~2万円、決算申告業務で15万~25万円、年末調整では基本料1万~3万円+従業員1人あたり2,000~3,000円ほどです。

ただし、この決算申告業務の値段は帳簿が正確に作成されていることが前提の値段です。

事業者自身が帳簿を作成している場合、税理士はその内容をすべてチェックし、間違いがないかを確かめる必要があります。

そのため料金が割増となり、およそ30万~35万円ほどとなることも多いです。

合同会社設立時

合同会社の設立手続きに関連する業務を、税理士に依頼することもできます。これは設立に特化したスポット契約の一種と言えます。

依頼できる業務範囲は、設立後の税務署への「法人設立届出書」や「青色申告の承認申請書」の作成・提出代行です。

会社設立に詳しい税理士に依頼すれば、個人事業主と法人のどちらで事業を始めるべきか、株式会社と合同会社のどちらがいいのかといった内容についても相談できます。

また、事業年度や役員報酬などを活用した節税方法や会計のベース作り、融資や補助金などについても、専門家の視点からアドバイスを受けることができます。

さらに多くの税理士は、司法書士などほかの士業とも連携しています。

そのため登記申請や定款の作成・登録などの業務も、税理士に依頼するだけでワンストップで完了します。

費用相場は5万円から10万円程度です。

ただし、後述する「0円設立」を利用すれば、こうした費用を大幅に削減して会社設立を行うことも可能です。

合同会社が税理士と契約するべきタイミング

合同会社の経営者が税理士と契約を結ぶタイミングは、主に3パターン考えられます。

- 合同会社の設立前

- 合同会社を設立したあと

- 初めての決算を迎える前

それぞれのパターンのメリットと注意点について解説します。

合同会社の設立前に税理士と顧問契約した場合

合同会社を設立する前に税理士と顧問契約を結べば、会社設立に関するさまざまなサポートを受けることができます。

また、この時期に決定するさまざまな会社の事項には、あとから変更するのに手間のかかる税務上の重要項目が多数含まれます。

設立前にそれらの知識を持つ税理士に相談すれば、事業者にとって最もよい内容で会社を設立することができます。

近年では多くの税理士事務所が「0円設立」というサービスを行っています。

これは設立後に顧問契約を結ぶことを条件に、「税理士自身の報酬を0円にする」&「司法書士や行政書士への報酬を税理士が肩代わりする」というものです。

0円設立に関しては、以下の記事でより詳しく解説しています。

合同会社を設立したあとに税理士と顧問契約した場合

設立業務を自分で行い、実際に業務を開始してから税理士と顧問契約を結ぶケースも少なくありません。

この段階での税理士の役割は、日々の経理体制づくりに加えて、税務・資金繰りに関する相談窓口を持つことが主な目的になります。

税理士は、会社の事業内容に適した会計ソフトの選定と導入を支援し、適切な勘定科目の設定や記帳方法の指導を行います。

これにより、月ごとの業績を正確に把握できる月次試算表を作成しやすくなり、経営判断や資金繰りの管理に役立てることができます。

あわせて、どこまでを経費にできるかといった実務的な税務判断や、消費税や源泉所得税の取り扱い、銀行融資や補助金の活用方法などについても、継続的にアドバイスを受けられます。

ただし、このタイミングではすでに資本金の額や初年度の役員報酬といった重要事項が決定済みです。

そのため、設立前に契約した場合と比べると、初年度から大きく税負担を変えるような「根本的な節税設計」は取りづらくなります。

もっとも、翌期以降の役員報酬の見直しや設備投資のタイミング調整など、今後の運用面でできる対策はまだ多く残されています。

初めての決算を迎える前に税理士とスポット契約する場合

事業年度が終わりに近づき、初めての決算業務が目前に迫った段階で、税理士に決算申告をスポット契約で依頼するケースもあります。

これは、複雑な決算書や申告書の作成を自力で行うことが難しいと感じ、必要に迫られて依頼するパターンと言えます。

このタイミングで税理士に依頼すれば、これまでの帳簿の動きを一通りチェックしてもらえます。

経費の漏れや売上・仕入れの計上時期のズレ、在庫や減価償却の扱い方のミスなどを、早い段階で見つけやすくなるでしょう。

しかし、税理士はこれまで関わりのなかった事業者の帳簿を1からチェックし、その内容を調べなければならず、負担が大きくなります。

そのため、顧問先以外からの決算申告の依頼には追加料金を設定している事務所も少なくありません。

また、税理士の業務が忙しい2~3月周辺になると、新規の依頼を受け付けない税理士も増えてきます。

スケジュールに追われることなく決算を行いたい場合は、決算月の3カ月ほど前には税理士に相談し、試算表や通帳コピー、領収書・請求書などの資料を準備しておくと安心です。

税理士の選び方

税理士を選ぶときには、主にコミュニケーションが取りやすいか、料金形態が明白か、自分が依頼したい内容について知識と経験があるのかといった点をチェックしましょう。

また、相談に対するレスポンスが早いかという点も、税理士を選ぶうえでは非常に重要です。

ビジネスでは、迅速な経営判断が求められる場面が頻繁にあります。そんなときに税理士からの返信が遅いと、大きなビジネスチャンスを逃したり、事業が停滞する原因になりかねません。

この点については、契約前の無料相談を利用し、質問への回答スピードや対応の丁寧さを直接確認してみるのがおすすめです。

会社設立での税理士の選び方などについては、以下の記事でより詳しく解説しています。

合同会社の設立や運営で迷ったら税理士や司法書士に相談しよう

合同会社の設立から日々の運営に至るまで、経営者は会計、税務、法務といった多様な分野で専門的な判断を迫られます。

これらの課題を一人で解決しようとすると、意図せず法律に違反してしまったり、税務上の不利益を被ったりするリスクが常に伴います。

事業を安定的かつ継続的に成長させるためには、早い段階から各分野の専門家をパートナーとすることが極めて重要です。

専門家への相談費用は、単なるコストではありません。

将来発生し得る追徴課税や法務トラブルといった、より大きな損失を防ぐための重要な投資です。

多くの税理士事務所では、初回の相談を無料で行っています。

まずはこの機会を活用し、現在抱えている疑問や不安を解消するとともに、その事務所が長期的に自社の成長を支援してくれる信頼できるパートナーであるかを見極めてみてください。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

契約を結ぶかはお任せしており、実際にご相談いただいた方のうち4割ほどは、無料相談だけの利用となっております。

また、ベンチャーサポートグループでは税理士だけでなく行政書士や司法書士、社労士、弁護士などさまざまな士業が在籍しているため、ワンストップで相談が可能です。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。

合同会社について税理士に相談できることリスト

合同会社について、税理士には主に以下のようなことを相談できます。

- 合同会社と株式会社、個人事業主のどれが一番自分に合っているのか

- 会社設立に関するさまざまな疑問

- 帳簿作成や決算など会計に関する疑問

- 融資や補助金・助成金の受け方

- 節税の方法

このほかにも、会社を設立・運営するうえで出てくるさまざまな不安や疑問に対し、税理士は経営者に寄り添う最も身近な相談相手となります。

税理士の役割は、単に税金の計算や手続きを代行するだけではありません。

会社の財務状況を数字で客観的に把握しているため、経営者が一人では気づきにくい問題点を指摘したり、将来の事業計画について具体的なアドバイスをしたりすることが可能です。

ぜひお気軽に、ベンチャーサポートの無料相談までお電話ください。